Навигация

Финансовые ресурсы

1.3. Финансовые ресурсы

Бухгалтерский баланс обеспечивает раздельное представление капиталов предприятия и объектов их вложения – активов. В этом отчете содержится статичная оценка положения, сложившегося на конкретную дату. Однако активы не могут существовать отдельно от капитала, так же как и наличие капитала всегда предполагает его вложение в конкретные активы. Также очевидна динамическая природа взаимодействия двух этих категорий. Оборотные активы очень быстро изменяют свою вещественную форму, превращаясь из запасов в дебиторскую задолженность, затем принимая денежную форму и т. д. В результате этих превращений возникает прибыль, которая увеличивает собственный капитал предприятия. Осуществляемые предприятием хозяйственные операции обусловливают непрерывное изменение заемного капитала – возникает и гасится кредиторская задолженность, привлекаются новые банковские ссуды, эмитируются долгосрочные обязательства. Внеоборотные активы не меняют своей вещественной формы, однако происходит постоянное снижение их стоимости, отраженной в балансе. По мере начисления износа часть этой стоимости «перетекает» из первого во второй раздел баланса, увеличивая оценку запасов. В результате увеличивается себестоимость продукции и снижается прибыль.

Если рассматривать все эти изменения с точки зрения влияния, оказываемого ими на чистый денежный поток предприятия, то их можно охарактеризовать как движение финансовых ресурсов (фондов). Под приростом финансовых ресурсов при этом понимается возникновение любого потенциального источника увеличения чистого денежного потока. Сокращение такого источника называется вложением финансовых ресурсов. Например, продавая свои запасы, предприятие получает от покупателя деньги, увеличивая тем самым чистый денежный поток. Следовательно, уменьшение запасов означает прирост финансовых ресурсов. Но точно к такому же результату приводит возникновение или увеличение кредиторской задолженности перед поставщиком – предприятие получает возможность не расходовать свои деньги в течение определенного времени, т. е. сокращает денежный отток, что равносильно увеличению притока. «Сэкономил – это все равно, что заработал». Значит, увеличение кредиторской задолженности также равносильно приросту финансовых ресурсов. Когда придет время погашать задолженность, предприятию придется раскошелиться, следовательно, снижение кредиторской задолженности уменьшает чистый денежный поток. Поэтому снижение кредиторской задолженности отражает вложение финансовых ресурсов. С дебиторской задолженностью обратная ситуация: ее увеличение равнозначно сокращению чистого денежного потока (вложению финансовых ресурсов), а снижение долга дебиторов означает дополнительный приток денег (прирост финансовых ресурсов).

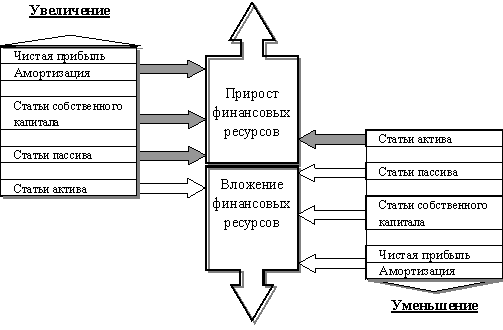

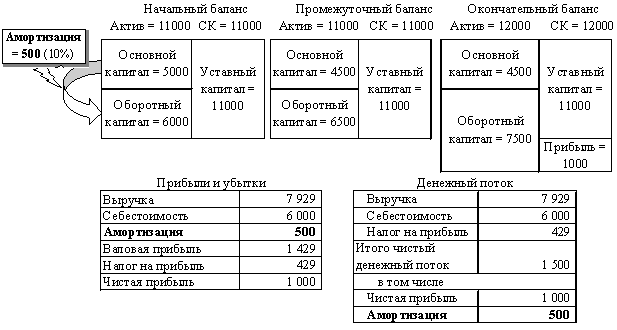

Можно вывести общее правило: увеличение статей собственного капитала и пассива, а также уменьшение статей актива отражают прирост финансовых ресурсов. Увеличение активных статей и снижение статей из правой стороны баланса свидетельствует об использовании (вложении или инвестировании) финансовых ресурсов (рис. 1.3.1). Не все финансовые ресурсы предприятия находят полное отражение в бухгалтерском балансе: в нем показывается только нераспределенная (реинвестированная) часть прибыли, в то время как реальным ресурсом является общая величина заработанной предприятием чистой прибыли. Поэтому в качестве статьи прироста финансовых ресурсов следует брать общую сумму чистой прибыли из Отчета о прибылях и убытках, а сумму выплаченных дивидендов отражать как вложение финансовых ресурсов. Еще один важный источник финансовых ресурсов – амортизация основного капитала, сумма которой вообще не может быть определена из бухгалтерского баланса. Основной капитал отражается в нем по остаточной стоимости, то есть за минусом начисленного износа. Следовательно, стоимость основного капитала в балансе будет ежемесячно уменьшаться, даже если в его натуральном составе не будет происходить никаких изменений. Одновременно на эти же суммы будет увеличиваться сумма оборотного капитала. Схема отражения в отчетности амортизационных отчислений приведена на рис. 1.3.2.

Рис. 1.3.1. Финансовые ресурсы предприятия и их изменения

Рис. 1.3.2. Влияние амортизации на прибыль, денежный поток

и движение основного капитала

Из рисунка видно, что на сумму амортизации увеличивается стоимость оборотных средств. Это происходит вследствие включения амортизационных отчислений в себестоимость реализуемых изделий (отражаемую по статье «Запасы»). В результате этого прибыль предприятия также снижается на сумму начисленного износа (500). Однако чистый денежный поток больше чистой прибыли на сумму амортизационных отчислений, так как начисление износа не предполагает каких-либо денежных расходов со стороны предприятия. Принятый порядок отражения в отчетности величины износа, с одной стороны, не позволяет показывать в балансе такой важный вид финансовых ресурсов, как амортизация; с другой – искажает данные о движении основного капитала, увеличивая объем выбытия и снижая объем ввода новых объектов на сумму начисленного износа. Для устранения этого недостатка данные о начисленной за год амортизации должны выделяться отдельной строкой как источник прироста финансовых ресурсов. На эту же сумму следует увеличивать остаточную стоимость основного капитала.

Понимание взаимосвязи финансовых ресурсов и денежных потоков позволяет лучше уяснить принципы построения отчетности о денежных потоках.

Похожие работы

... Федерации и постановления Правительства Российской Федерации. Принятие нормативных правовых актов указанного органа должно осуществляться на основании решения коллегиального органа, осуществляющего регулирование финансового рынка. Предполагается, что члены коллегиального органа будут иметь статус государственных служащих и назначаться Правительством Российской Федерации на определенный срок и ...

... 7. Составляемые на предприятии планы сбалансированы между собой. Таким образом, только в результате реализации этих функций на практике можно говорить о постановке и организации финансового планирования на предприятии. Применительно к рассматриваемой организации ЗАО «Центр» для построения эффективной системы финансового планирования важно определить не только функции, но и методы планирования. ...

... И. Т. Основы финансового менеджмента. Как управлять капиталом? – М.: Финансы и статистика, 1995 . – 384 с. 2. Дыбаль С. В. Финансовый анализ теория и практика: Учеб. пособие. – СПб.: Издательский дом "Бизнес-пресса", 2004. – 304 с. 3. В. В. Ковалев, О. Н. Волкова "Анализ хозяйственной деятельности предприятия"; Москва,– Проспект, 2004 . – стр. 240-256; 4. В. В. Ковалев. Введение в финансовый ...

... получения доходов в полном объеме), зависит от множества факторов, воздействующих на предприятие изнутри и извне. В этой ситуации и проявляется понятие риска. Операционный рычаг (или операционный леверидж) - это механизм управления операционной прибылью, основанный на разделении всей совокупности операционных затрат предприятия на постоянные и переменные. Действие или эффект операционного рычага ...

0 комментариев