Навигация

Некоторые налоговые аспекты ценообразования

5. Некоторые налоговые аспекты ценообразования

Как повысить рентабельность предприятия? Как сократить сопутствующие любой деятельности издержки и потери на налоговых платежах? На эти и другие вопросы в повседневной практике отвечают руководители и хозяева предприятия. Естественно, не все ответы на эти вопросы может руководитель. Однако у него значительные возможности способствовать эффективной работе и росту конкурентоспособности предприятия. Поэтому мы можем сделать вывод с далеко идущими последствиями:

Эффективно управлять ценами - это, помимо прочего, оптимизировать налоги

Изложенный вывод мы далее рассмотрим на примере конкретных ситуаций с исчислением, отражением в учете и уплатой основных налогов: налога на прибыль, налога на доходы, налога на добавленную стоимость и других.

Налог на прибыль

Увеличивать прибыль или изменять себестоимость?

Понятие прибыли нередко применяется в различных значениях, без уточнения, о какой прибыли идет речь. А ведь прибыль предприятия может быть как валовой, так и налогооблагаемой, и между этими понятиями может быть значительное отличие по суммам. Схематично это различие может быть представлено следующим образом:

| № | Схема получения искомого результата - налогооблагаемой прибыли | Показатели | |

| 1 | Валовая прибыль | Прибыль (убыток) от реализации продукции (работ, услуг) и основных фондов | Доходы от внереализационных операций (кроме облагаемых налогом на доходы или налогом на прибыль по иным ставкам) |

| 2 | Минус | 1. Расходы на производство и реализацию: 1) материальные затраты; 2) затраты на оплату труда; 3) отчисления на социальные нужды; 4) амортизация основных фондов; 5) прочие затраты. 2. Расходы по реализации основных фондов и иного имущества. | Внереализационные расходы: 1. Начисленные проценты по кредитам, не связанным с основной деятельностью; 2. Начисленные проценты по эмитированным ценным бумагам; 3. Отрицательные курсовые разницы; 4. Расходы на рекламу; 5. Прочие. |

| 3 | Налогооблагаемая прибыль | ||

| 4 | Минус | Суммы льгот по налогу на прибыль (отчисления на благотворительные нужды, на отдельные виды деятельности, в случае убытка и т.д.) | |

| 5 | Налогооблагаемая база | ||

Представленная схема свидетельствует о том, что при желании добиться увеличения размера чистой прибыли менеджер, как правило, в первую очередь, обратит внимание на себестоимость продукции, а затем на суммы налоговых вычетов. Иными словами, у налогового менеджера есть возможность: (1) списать на затраты, включаемые в себестоимость, максимальное количество понесенных предприятием расходов и (2) использовать наибольший допустимый объем налоговых вычетов и скидок.

Поясним это на конкретном примере. Ниже приведена утвержденная ГНС РФ форма расчета налога на прибыль:

РАСЧЕТ НАЛОГА ОТ ФАКТИЧЕСКОЙ ПРИБЫЛИ ЗА _________ 199__г.

| Показатели | По данным плательщика | По данным налоговой инспекции |

| 1 | 2 | 3 |

| 1. Валовая прибыль - всего | ||

| 2. Из валовой прибыли, подлежащей налогообложению, исключается: | ||

| а) доходы, полученные в виде дивидендов по акциям и иным ценным бумагам <*> и процентов по государственным ценным бумагам, и ценным бумагам органов местного самоуправления, принадлежащим предприятию | ||

| б) доходы, полученные от долевого участия в других предприятиях | ||

| в) сумма разницы между выручкой и расходами, включая расходы на оплату труда, от услуг (включая доходы от аренды и других видов использования) казино, иных игорных домов (мест) и другого игорного бизнеса, видеосалонов, видеопоказа, проката видео- и аудиокассет и записи на них | ||

| г) прибыль от посреднических операций | ||

| д) прибыль от страховой деятельности е) прибыль от осуществления отдельных банковских операций и сделок | ||

| Итого по стр. 2 | ||

| 3. Сумма отчислений в резервный или другие аналогичные фонды, создание которых предусмотрено законодательством (не более установленных законодательством минимальных размеров этих фондов и не свыше 50% налогооблагаемой прибыли) ** | ||

| 4. Льготы по налогу на прибыль в части прибыли, не подлежащей налогообложению согласно пункту 4.6 Инструкции | ||

| 5. Льготы по налогу на прибыль согласно пунктам 4.1, 4.3, 4.4, 4.5, 4.9 Инструкции (по специальным расчетам) *** | ||

| 6. Налогооблагаемая прибыль (стр. 1 - стр. 2 - стр. 3 - стр. 4 - стр. 5) | ||

| 7. Ставка налога на прибыль - всего в % в том числе: | ||

| а) в федеральный бюджет | ||

| б) в бюджеты республик в составе Российской Федерации, бюджеты краев, областей, городов Москвы и Санкт-Петербурга, автономных образований | ||

| в) в бюджеты районов, городов, районов в городах, поселков, сельских населенных пунктов | ||

| 8. Сумма налога на прибыль - всего в том числе: | ||

| а) в федеральный бюджет (стр.6 х стр.7"а"): 100 | ||

| б) в бюджет республик в составе РФ, бюджеты краев, областей, городов Москвы и Санкт-Петербурга, автономных образований (стр.6 х стр.7"б"): 100 | ||

| в) в бюджеты районов, городов, районов в городах, поселков, сельских населенных пунктов (стр.6 х стр.7"в"): 100 | ||

| 9. Сумма арендной платы за вычетом амортизационных отчислений (износа), подлежащая взносу в бюджет и исключаемая из налога на прибыль | ||

| 10. Причитается в бюджет на лога на прибыль - всего (стр.8 - стр.9), в том числе: | ||

| а) в федеральный бюджет | ||

| б) в бюджет республик в составе РФ, бюджеты краев, областей, городов Москвы и Санкт-Петербурга, автономных образований | ||

| в) в бюджеты районов, городов, районов в городах, поселков, сельских населенных пунктов | ||

| 11. Начислено в бюджет налога на прибыль - всего в том числе: | ||

| а) в федеральный бюджет | ||

| б) в бюджет республик в составе РФ, бюджеты краев, областей, городов Москвы и Санкт-Петербурга, автономных образований | ||

| в) в бюджеты районов, городов, районов в городах, поселков, сельских населенных пунктов | ||

| 12. К доплате по сроку 199 г. | ||

| а) в федеральный бюджет | ||

| б) в бюджет республик в составе РФ, бюджеты краев, областей, городов Москвы и Санкт-Петербурга, автономных образований | ||

| в) в бюджеты районов, городов, районов в городах, поселков, сельских населенных пунктов | ||

| 13. К уменьшению: | ||

| а) в федеральный бюджет | ||

| б) в бюджет республик в составе РФ, бюджеты краев, областей, городов Москвы и Санкт-Петербурга, автономных образований | ||

| в) в бюджеты районов, городов, районов в городах, поселков, сельских населенных пунктов | ||

| Установленный срок для предоставления баланса: квартального: годового: |

СПРАВКА О ПОРЯДКЕ ОПРЕДЕЛЕНИЯ ДАННЫХ, ОТРАЖАЕМЫХ ПО СТРОКЕ 1 "РАСЧЕТА НАЛОГА ОТ ФАКТИЧЕСКОЙ ПРИБЫЛИ" ЗА ________ 199__г.

| № п/п | Показатели | Сумма, тыс.руб. |

| 1. | 2. | 3. |

| 1. | Прибыль (убыток) по данным бухгалтерского учета | |

| 2. 2.1 | Изменение величины прибыли (убытка) по предприятиям, определяющим выручку по моменту оплаты:* от реализации продукции (работ, услуг) в результате: | |

| а) изменение выручки от реализации продукции (работ, услуг) | ||

| б) изменение величины себестоимости реализованной продукции (работ, услуг) (+,-) | ||

| Итого по строке 2.1 (сумма данных по строкам "а"-"б" (+,-) | ||

| 2.2 | от реализации основных фондов и иного имущества в результате: | |

| а) изменение выручки от реализации основных фондов и иного имущества (+,-) | ||

| б) изменение остаточной (первоначальной) стоимости основных фондов, иного имущества и расходов, связанных с их выбытием (+,-) | ||

| Итого по строке 2.2 (сумма данных по строкам "а"-"б" (+,-) | ||

| Всего по строке 2 (сумма данных по строкам 2.1-2.2 (+,-) | ||

| 3. | Увеличение налогооблагаемой прибыли при реализации, обмене и безвозмездной передаче продукции (работ, услуг) по рыночной цене ниже фактической себестоимости (в соответствии с п. 2.5 инструкции - разница между рыночной ценой и фактической ценой реализации) | |

| 4. | Прибыль для целей налогообложения увеличивается на суммы: | |

| 4.1 | превышения фактических затрат, включенных в себестоимость продукции (работ, услуг) над установленными лимитами, нормами и нормативами по: | |

| а) оплате процентов по рублевым кредитам банков в размере не более 15% годовых | ||

| б) оплате процентов по валютным кредитам банков в размере не более 15% годовых | ||

| в) оплате процентов по бюджетным ссудам, превышающих размер, установленный законодательством | ||

| г) оплате процентов по просроченным кредитам банков (рублевым, валютным) и бюджетным ссудам | ||

| д) командировочным расходам, связанным с производственной деятельностью | ||

| е) представительским расходам | ||

| ж) расходам на подготовку кадров по договорам с учебными заведениями | ||

| з) расходы на рекламу | ||

| и) выплате компенсаций за использование для служебных поездок личных легковых автомобилей, | ||

| к) добровольному страхованию | ||

| л) | ||

| м) | ||

| Итого по строке 4.1 (сумма данных по строкам "а"-"м" | ||

| 4.2 | Амортизированных отчислений, начисленных ускоренным методом в порядке, установленном законодательством, в случае их нецелевого использования | |

| 4.3 | потерь от уценки сырья, материалов, готовой продукции и товаров (в соответствии с п. 53 Приказа Минфина России от 26.12.94 № 170) | |

| 4.4 | потерь от уценки производственных запасов и готовой продукции (в соответствии с решениями Правительства России) | |

| 4.5 | стоимости безвозмездно полученного имущества от других предприятий (кроме случаев, указанных в п. 2.7 инструкции) | |

| 4.6 | потерь от списания и прочего выбытия остаточной стоимости не полностью амортизированных основных средств | |

| 4.7 | убытков от реализации и безвозмездной передачи основных средств и иного имущества (включая от продажи и покупки валюты) | |

| 4.8 | резерва под обесценение вложений в ценные бумаги | |

| 4.9 | убытков от списания дебиторской задолженности в соответствии с постановлением Правительства России от 18.08.95 № 817 | |

| 4.10 | убытков от производства и реализации сельскохозяйственной продукции, в том числе подсобного сельского хозяйства и охотохозяйственной продукции, а также от реализации произведенной и переработанной на данном предприятии с/х продукции собственного производства | |

| 4.11 | Отрицательной курсовой разницы по валютным счетам, а также по операциям в иностранной валюте (действует по 20.01.97 включительно) | |

| 4.12 | Остаточной стоимости основных средств и произведенных затрат по объектам незавершенного строительства, реализованных или безвозмездно переданных в течение 2-х лет с момента получения льготы по прибыли, направленной на финансирование капитальных вложений в пределах сумм предоставленной льготы по налогу на прибыль | |

| 4.13 | Отрицательных суммовых разниц, возникших при осуществлении расчетов в рублях, в сумме, определяемой по официальному курсу соответствующей валюты при условных денежных единицах | |

| 4.14 | ||

| 4.15 | ||

| Всего по строке 4 (сумма данных по строкам 4.1 - 4.15) | ||

| 5. | Прибыль для целей налогообложения уменьшается на суммы: | |

| 5.1 | Прибыли от реализации произведенной с/х и охотохозяйственной продукции, а также от реализации произведенной и переработанной на данном предприятии с/х продукции собственного производства | |

| 5.2 | Дооценки производственных запасов и готовой продукции (в соответствии с решением Правительства России) | |

| 5.3 | Прибыли от реализации основных фондов и иного имущества, освобождаемой от налогообложения в результате применения индекса-дефлятора | |

| 5.4 | Положительной курсовой разницы по валютным счетам, а также операциям в иностранной валюте (действует по 20.01.97 включительно) | |

| 5.5 | ||

| 5.6 | ||

| Всего по строке 5 (сумма данных по строкам 5.1 - 5.6) | ||

| 6. | Валовая прибыль, отражаемая по строке 1 расчета налога от фактической прибыли (стр.1 +,- стр.2) | |

Вышеприведенный пример был необходим для того, чтобы показать, что у налогового менеджера существуют возможности законно увеличивать размер чистой прибыли предприятия. Рассмотрим это подробнее на примере расходов, включаемых в себестоимость (и, соответственно, уменьшающих размер валовой прибыли). Многим связанным с налогами отношениям в значительной степени присущ формализм подхода и рассмотрение "буквы", а не "духа" закона. Применительно к себестоимости это может быть выражено в следующих рекомендациях.

1. Точно использовать формулировки законодательных правил по составу затрат.

2. Уделять особое внимание своевременному представлению и правильному оформлению отчетных документов.

3. Постоянно следить за изменениями особенностей бухгалтерского и налогового учета и использовать в практической деятельности.

1. Использование точных формулировок законодательных актов по составу затрат, включаемых в себестоимость, позволяет предприятию избежать ситуации, при которой налоговые органы предъявляют претензии по поводу необоснованного списания каких-либо расходов на себестоимость. Дело в том, что правила Положения о составе затрат контролирующие органы рассматривают как однозначно запрещающие расширительное толкование. Если предприятию, к примеру, необходимо провести маркетинговые исследования, и оно не в состоянии сделать это только своими силами, налоговые менеджер, коре всего, посоветует юристам предприятия подготовить договор со специализирующейся на маркетинговых исследованиях организацией таким образом, чтобы по форме это был договор на оказание информационно-консультационных услуг.

2. Обеспечение своевременного представления и правильного оформления отчетных документов позволяет значительно снизить суммы налога, подлежащего уплате в бюджет, так и избежать неприятных для финансового состояния и престижа предприятия финансовых санкций. Пример:

По возвращении из командировки, на которую был выдан аванс в сумме 4 000 тыс. рублей, сотрудник Иванов отчитался за потраченные 3 740 тыс. руб. и разницу вернул в кассу. В составе 3 740 тыс. рублей 1 470 тыс. руб. документально не подтверждены, но также утверждены в авансовом отчете по командировке. Вся сумма списана на себестоимость путем отнесения на дебет счета 26 "Общехозяйственные расходы". Поскольку законодательством установлено, что оплата найма жилого помещения производится из расчета 105 тыс. руб. в сутки на человека, а в отсутствие оправдательных документов - из расчета 3 600 руб., предприятием неправомерно была отнесена на себестоимость сумма в 1 419 тыс. руб. Последствия: санкции в размере, как минимум, 2 887, 665 тыс. руб.

3. Отслеживание и использование изменений/различий в ведении бухгалтерского и налогового учета позволяет, как и в предыдущем случае, избежать многих неприятностей и недоразумений. Так, в связи расширением деятельности нередко возникает необходимость увеличения уставного капитала либо создания других (в том числе, дочерних) предприятий. В бухгалтерском учете это отражается следующими проводками:

| № | Содержание операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Учреждается уставный капитал; увеличивается уставный капитал | 75 | 85 |

| 2 | Денежные средства поступили | 50, 51, 52 | 75 |

| 3 | Отражена сумма эмиссионного дохода | 75 | 87 |

Нормативными актами установлено, что при продаже акций по цене выше их номинальной стоимости, сумма образующейся разницы в состав налогооблагаемой прибыли не включается. Также законодательством установлено, что в состав внереализационных доходов не включаются средства, зачисляемые в уставный фонд учредителями. Вместе с тем, налоговые органы нередко выдвигают претензии, суть которых сводится к тому, что эмиссионный доход должен облагаться как налогом на прибыль, так и налогом на добавленную стоимость. Подобные примеры могут быть приведены и в отношении размеров допустимых списаний на себестоимость каких-либо расходов, к примеру, представительских расходов и расходов на рекламу, различие в отражении и исчислении выручки по оплате и отгрузке и т.д. Важен вывод: финансовый менеджер сэкономит предприятию значительные суммы на одном лишь умелом и правильном использовании различий в подходах к бухгалтерскому и налоговому учету.

По какой цене продавать?

Часто возникают ситуации, когда руководителю требуется гибко реагировать за изменение рыночного спроса и других факторов, определяющих цены. В том числе, может возникнуть необходимость снизить цену для того, чтобы продать товар (работу, услугу), а не держать его на складе либо оказаться в положении, когда возможности производства используются не "на полную мощность". К сожалению, нередко в таких случаях руководители (либо начальники маркетинговых службы, предлагающие подобное снижение цены) не вполне осознают налоговых последствий подобного продвижения товара. Дело в том, что существует и законодательно закреплено различие между ценообразованием в договорном смысле и для целей налогообложения. В последнем случае цена фактической реализации не имеет или почти не имеет значения - важна рыночная цена на схожую продукцию, а также срок реализации или оказания услуги. Пример: первого числа месяца предприятие продало товар в количестве 100 единиц по 100 рублей за штуку, через две недели - 100 единиц по 90 рублей за штуку, а еще через десять дней начальник отдела маркетинга предложил снизить цену до 70 рублей за штуку для партии в 100 единиц, поскольку, по его мнению, иначе не удастся выполнить план реализации для текущего месяца. Как ни странно, при исчислении налогооблагаемой прибыли в отношении последней партии за основу должна быть принята цена продажи первой партии (100 рублей за штуку), а не 70, поскольку и первая, и третья партии были проданы в течение тридцати дней. Негативные финансовые последствия для предприятия налицо.

Вывод: руководитель предприятия должен координировать и службы сбыта, отдел маркетинга и любое иное подобное структурное подразделение. Конечно, финансовый (налоговый) менеджер вряд ли будет заниматься скрупулезным изучением рынка и рассмотрением вопроса маркетинговых стратегий (по какой цене для какого конкретного покупателя продавать, когда производить скидки, в каком объеме, как манипулировать ценой для завоевания рынка и т.д.), но он может и должен курировать эти вопросы, по крайней мере визировать предложения о продаже по иной (более низкой) цене. Это в рассматриваемом случае позволило бы, возможно, просто "сдвинуть" продажи на следующий месяц и, соответственно, снизить финансовые потери от снижения цены. То же относится к товарообменным операциям, а также продаже по цене ниже фактической себестоимости. Особенно важно учитывать указанные выше правила при осуществлении взаимозачетов, т.е. при оформлении договоров цессии.

Выгодно ли не платить НДС?

Вполне естественно желание воспользоваться многочисленными и обильными льготами, предусмотренными налоговым законодательством в отношении НДС. Законом и разъясняющими его инструкциями установлены как необлагаемые обороты, так и хозяйствующие субъекты, не являющиеся плательщиками НДС. В связи с этим может возникнуть соблазн заключать договоры именно с такими субъектами, поскольку это позволит не платить НДС, платя за материальные ценности (работы, услуги).

Прежде чем рассмотреть выгоды и потери от подобного реструктурирования деятельности предприятия, необходимо вкратце остановится на вопросе, каковы, собственно источники уплаты НДС.

| Метод покрытия НДС | Основные счета |

| Засчитывается при расчетах с бюджетом по полученному НДС: - налог, уплаченный по материальным ценностям (работам, услугам), используемым для осуществления облагаемых НДС операций; - суммы расходов по проезду к месту служебной командировки и обратно, включая затраты на пользование в поездах постельными принадлежностями, а также расходы по найму жилого помещения, возмещаемые по установленным нормам, включаются в себестоимость без НДС. Уплаченная сумма налога определяется по расчетной ставке 16,67%. Расходы, превышающие норматив, относятся на прибыль вместе с НДС. | 10, 19, 60, 68, 76 |

| Списывается на себестоимость: - стоимость материальных ценностей (работ, услуг), приобретенных для основной деятельности у организаций розничной торговли и у населения за наличный расчет (приходуется без выделения НДС); - сумма налога, уплаченного по приобретаемым основным средствами и нематериальным активам учитывается и списывается на себестоимость в виде амортизационных отчислений в общеустановленном порядке; - сумма налога, уплаченного по приобретенным материальным ценностям, используемым для необлагаемых НДС операций; - превышение сумм налога на добавленную стоимость по материальным ресурсам, работам и услугам, стоимость которых фактически отнесена на издержки, над суммами этого налога, полученными от реализации имущества, выполнения работ и оказания услуг, облагаемых налогом. | 10, 20, 25, 26, 50, 71 |

| Покрывается за счет других источников (прибыли): - приобретаемые основные средства, нематериальные активы и товары (работы, услуги), используемые для непроизводственных нужд; - приобретаемые легковые автомобили и микроавтобусы. | 01, 04, 76, 80, 81 |

Первый метод покрытия (зачет) был проиллюстрирован выше. Посмотрим, как покрывается НДС в случае отнесения на себестоимость.

Похожие работы

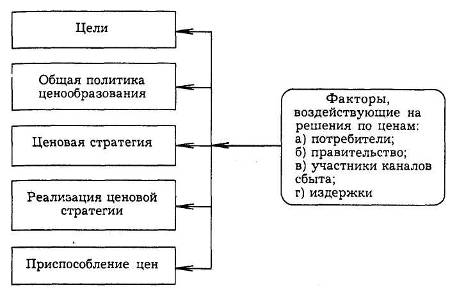

... компонентов в сырьевом наборе и цен на сырье и продукты. 2 Механизм ценообразования на предприятии питания на примере ресторана «ГУРМАН» 2.1 Стратегия ценообразований предприятий Формирование стратегии ценообразования – один из наиболее значимых аспектов функционирования предприятия (фирмы) в рыночной среде. Стратегия ценообразования представляет собой обоснованный выбор из нескольких ...

... : Учеб. для спец. “ Планирование народного хозяйства”/ С.И.Лушин, М.В. Кокорев, В.В.Наумов и др.; Под ред. С.И. Лушина.-М.: Высш. шк., 2007. 22.Пунин Е.И. Маркетинг менеджмент и ценообразование на предприятиях в условиях рыночной экономики. М: Международные отношения, 2008. 23.Порошина Н. Новые аспекты ценообразования// Маркетинг, 2007, №6. Приложение 1 Информационно-логическая схема ...

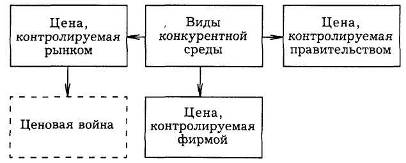

... таким требованиям; указание на несоответствие прочей информации, входящей в пакет финансовых отчетов, данным проверенных финансовых отчетов. 2.3 Участие государственных органов в процессе ценообразования Государственное регулирование цен в рыночной экономикой является попыткой государства с помощью законодательных, административных и бюджетно-финансовых мероприятий воздействовать на цены ...

... республике сырья, материалов, комплектующих изделий и потребительских товаров, а также проведении аналитической работы в области ценообразования. Предприятия в пятидневный срок обязаны информировать Центр об изменении цен на свою продукцию. Регулирование ценообразования реализуется путем прямого и косвенного регулирования. Прямое регулирование осуществляется с применением методов установления: ...

0 комментариев