Навигация

IPO-2010 г., перспективы и тенденции рынка

2.2 IPO-2010 г., перспективы и тенденции рынка

первичный публичный акция проспект эмитент

По данным исследования THOMSON REUTERS, в первом полугодии 2010 г. объем рынка первичных публичных размещений достиг максимальных значений IV кв. 2007 г.

По отношению к аналогичному периоду 2009 г. рынок IPO вырос в 7,2 раза –с 13 млрд до 93,9 млрд долл.

Обращает на себя внимание структура рынка IPO 2010 г.: на развивающиеся страны пришлось 52% от общего объема размещений первого полугодия, а на Китай – 36% от общего объема.

Неоднозначность ситуации на мировых фондовых площадках в последние 3 мес. Отразилась на рынке IPO, объем которого снизился по отношению к I кв.

Во II кв. 2010 г. на фоне опасений относительно сворачивания правительственных программ стимулирования, разрастания европейского долгового кризиса и, как следствие, ожидания высокой волатильности на фондовых рынках существенно выросли риски размещения акций не по самому удачному сценарию. Первичные публичные размещения отменялись одни за другими по всему миру, многие компании вынуждены были снизить ценовые предложения. За этот период было отложено 50 IPO – максимальный показатель за 6 кварталов – на сумму 13,2 млрд долл. Создалось впечатление, что европейский бюджетный кризис нагнал еще более мрачное и темное облако, чем то, которое накрыло Европу после извержения исландского вулкана Эйяфьятлайокудль.

Тем не менее, согласно данным Dealogic, 295 участников привлекли 42 млрд долл. в сравнении с 274 компаниями и 51,5 млрд в I кв. В долларовом пересчете снижение составило 18%. В 2009 г. ситуация с первичным предложением бумаг была плачевнее: по итогам II кв. проведено всего 89 IPO на сумму в 11,4 млрд долл.

Однако серьезный спад наблюдался в секторе вторичных размещений акций компаний. Всего объем SPO во II кв. 2010 г. составил 84 млрд долл., с начала года – 185,1 млрд долл. по сравнению с 288,5 млрд долл. в первом полугодии 2009 г. Это наиболее низкий показатель с 2005 г. При этом, как отмечалось, глобальная активность на рынках капитала во втором полугодии 2010 г. оказалась не такой слабой, как ожидалось: по отношению к первому полугодию 2009 г. ее снижение составило 7% при объеме в 314,5 млрд долл.

Как бы то ни было, банкиры в один голос заявляют, что они не разочарованы итогами 2010 г. и оптимистично настроены на работу во втором полугодии. "Нас ожидает подъем рынка IPO во второй половине года", - отмечают аналитики Wells Fargo & Со. "Мы надеемся, что волатильность на рынках снизится с текущих уровней, и это позволит компаниям успешно выходить на рынок".

По мнению аналитиков брокерской компании FBS Holding Inc, должны еще произойти довольно громкие IPO компаний мирового масштаба, которые, несомненно, приведут к общему оживлению рынка первичных размещений, хотя в количественном выражении во второй половине 2010 г. вряд ли будет поставлен новый рекорд.

Инвесторы всего мира обсуждают крупнейшее в истории IPO, состоявшееся 15 июля 2010 г., - китайский банк Agricultural Bank of China Ltd. Привлек 23 млрд долл. путем продажи 14% капитала в Шанхае и Гонконге. На очереди итальянская энергетическая корпорация Еле/ Green Power, использующая возобновляемые источники энергии, которая проведет листинг в Милане и Мадриде этой осенью на сумму в 3 млрд евро (3,67 млрд долл.). Американская НСА Inс, оператор крупнейшей в США сети частных больниц планирует получить по итогам IPO 4,6 млрд долл.

"Это будет лето больших, смелых и красивых IPO. Компании с крупными размещениями, известными именами, занимающие лидирующие места в своих отраслях – такие сделки мы ожидаем увидеть", - говорит Дан Каммингс, глава департамента рынка капиталов в Bank of America Merrill Lynch.

По итогам первого полугодия лидером рынка IPO остается Китай, ввиду сильных макроэкономических данных и положительной динамики экономического роста. "Число будущих IPO в Китае составит значительную часть от общего объема глобальных размещений, - прогнозирует Джин Ульрих, управляющий директор по китайскому рынку JPMorgan Chase & Со. – Мы ожидаем спрос со стороны как китайских, так и международных инвесторов".

"Китай сейчас находится в стадии роста экономики с рекордным объемом сбережений домохозяйств, в абсолютном выражении он составляет 3 трлн, а в относительном – 55% от ВВП", - отмечает Пауль Шульте из гонконгской Nomura Securities.

Согласно прогнозам Pricewater-houseCoopers, китайские компании в 2010 г. привлекут около 500 млрд юаней (74 млрд долл.) в ходе 300 IPO, что более чем в 3 раза превысит показатели 2009 г. Аналитики PwC предполагают, что число китайских IPO достигнет исторических максимумов по итогам текущего года.

Во II пол. этого года на рынок вышло 109 китайских компаний, которые собрали 16,5 млрд долл., что очень близко к показателям I кв. – с 103 размещениями на сумму в 18,1 млрд долл. Для сравнения: во II кв. 2009 г. в Китае прошло только 13 листингов на 2,9 млрд долл. "Инвестиционный климат в Китае на порядок выше, чем в США или Европе", - отмечают в Deutsche Bank AG.

Кроме того, ряд китайских компаний надеются дебютировать в США в 2010 г., хотя, скорее всего, большинство этих структур проведет IPO в родных стенах, в Шанхае или Гонконге.

Интерес американского рынка к китайским компаниям в этом году по сравнению с прошлым сезоном явно убавился. Теперь многое будет зависеть от конъюнктуры на внешних рынках.

В целом ожидается рост числа IPO со стороны китайских компаний, в особенности в секторе высоких технологий, здравоохранения и образования. Однако риск коллапса раздутого рынка недвижимости и радикальные правительственные меры по ужесточению монетарной политики могут серьезно повлиять на ситуацию, ограничив число претендентов, планирующих привлечь дополнительный капитал на рынке IPO.

Европе, которая оказалась в этом году в эпицентре кризиса суверенного долга, все-таки удалось улучшить свои результаты, полученные во время спада на рынке IPO в 2009 г. В европейском регионе IPO провели 46 компаний на 10 млрд, что превышает 15 прошлогодних размещений на сумму в 267 млн долл. В I кв. 2010 г. 42 компании закончили процедуру листинга на сумму в 8,6 млн долл.

В США во II кв. 29 компаний привлекли 4 млрд долл., став публичными, тогда как в I кв. на открытый рынок вышли только 22 компании, которым удалось собрать 3,7 млрд долл. За этот период только 8 компаний увеличили свой капитал более чем на 1 млрд долл.

Однако заслуживает внимания и тот факт, что американские компании в апреле-июне подали самый значительный объем заявок на проведение первичных размещений акций с 2007 г., последнего периода "бычьего" рынка. Более 90 компаний обратились в Комиссию по ценным бумагам и биржам (SEC) в этот период за разрешением на размещение акций на общую сумму 23,6 млрд долл., свидетельствует расчет агентства Bloomberg. II _В. начался с размещений 17 компаний в апреле, что стало рекордом этого года.

Но в отличие от Европы и Азии, ни одно из американских IPO не превысило отметку в 1 млрд долл. Более дюжины размещений провалились, по многим сделкам пришлось снизить цены, так как инвесторы настороженно отнеслись к риску из-за волатильности на фондовых рынках.

"Никто не мог бы предвидеть, что окна IPO откроются и закроются на рынке именно так, как это произошло. Многое объясняется действием негативных внешних факторов, которые невозможно предсказать по определению", - отмечают в UBS AG.

Что касается ближайших перспектив, то активность на мировом рынке IPO с большой вероятностью сохранится до конца 2010 г. благодаря росту стабильности, высокому уровню ликвидности рынков и большому объему планируемых сделок IPO. По последним подсчетам Reuters, всего в мире планируются IPO на общую сумму 137,8 млрд долл.

Однако значительного прироста числа IPO во втором полугодии ожидать не стоит, причин тому несколько.

В 2008-2009 гг. планы многих компаний по IPO оказались сорваны из-за крайне слабой рыночной конъюнктуры. Сегодня на рынок выходят многие компании, которые хотели разместиться 1-1,5 года назад. Таким образом, создается эффект "отложенных IРО", который в скором времени может сойти на нет, в результате чего активность может заметно поубавиться.

Помимо того, возможно ужесточение монетарной политики в США, Канаде и ряде других стран. В данном случае приток "дешевых денег", благодаря которым на фондовые рынки поступил колоссальный объем ликвидности, начнет сокращаться. Потребности правительств разных стран в заимствованиях продолжают расти, и это может привести к выводу денег из рисковых активов, что негативно отразится на рынке первичных размещений.

Заключение

Выход на публичное размещение для любой компании-эмитента – это важный шаг для дальнейшего развития, в частности для привлечения капитала, инвесторов как российских, так и западных, формирования публичного имиджа компании.

Рассмотрев все виды IPO, можно сделать вывод, что в России существует три подхода к определению понятия IPO.

Самый широкий включает все виды предложений акций – (DPO, Private Offering, РРО, follow-on и SPO). Более узкий включает в себя лишь первоначальные публичные предложения, когда акции впервые предлагаются к публичному размещению или обращения – IPO (РРО), SPO (IPO) и DPO (IPO). А самый узкий приравнивает IPO лишь к ситуациям, когда акции в первый раз предлагаются к публичному размещению – IPO (РРО) и DPO (IPO).

Как видим, разновидностей IPO много, но в целях унификации понятий всех их можно описывать одним термином – IPO, так как в большинстве своем их объединяет главное – распространение акций среди широкого круга инвесторов, которое происходит публично через фондовую биржу, и преследуемая эмитентом цель – установление рыночной капитализации компании.

По итогам произведенного анализа проспектов ценных бумаг российских эмитентов можно сделать следующие выводы. Цели IPO российских компаний и предполагаемые направления использования средств, полученных в результате размещения акций:

- приводятся очень кратко;

- они крайне формальны и расплывчаты, не дают представления о реальном использовании денежных средств и тем самым предоставляют полную свободу действий руководству компаний в отношении поступлений от IPO;

- не позволяют в дальнейшем проследить, как используются средства, вырученные в ходе IPO;

- не несут полезной информации ни для потенциальных инвесторов, ни для аналитиков.

Учитывая это, целесообразно предложить законодательно закрепить более жесткие требования к раскрытию эмитентами информации о целях IPO и направлениях использования полученных средств, в частности, обеспечить на постоянной основе свободный и необременительный доступ в Интернете к документам, содержащим информацию о целях IPO и направлениях использования полученных средств, а также стоимость этих проектов, сроки их осуществления и экономический эффект от их реализации.

Если компания не выполняет свои обещания, касающиеся использования привлеченных средств, и/или скрывает истинные цели IPO, новых акционеров может защитить право обратного выкупа своих акций по цене не ниже той, по которой они предлагались в ходе IPO.

Список используемой литературы

1. Федеральный закон от 22 апреля 1996 г. N 395-ФЗ "О рынке ценных бумаг".

2. Стандарты эмиссии ценных бумаг и регистрации проспектов ценных бумаг, утвержденные приказом ФСФР России от 25 января 2007г. №07-4/пз-н.

3. Положение о деятельности по организации торговли на рынке ценных бумаг, утвержденное Приказом ФСФР России от 09.10.2007 №07-102/пз-н.

4. Инструкция ЦБ РФ от 10.03.2006 №128-И "О правилах выпуска и регистрации ценных бумаг кредитными организациями на территории Российской Федерации".

5.Галанов В.А. Рынок ценных бумаг: Учебник. – М.:ИНФРА-М, 2010.

6. Геддес Р. IPO и последующие размещения акций. – М.: ЗАО "Олимп-Бизнес, 2007.

7. Лукашов А.В., Могин А. от I до О: Пособие для финансовых директоров и инвестиционных аналитиков. – М.: Альпина Бизнес Букс, 2007.

8. Никонова И.А. Ценные бумаги для бизнеса: как повысить стоимость компании с помощью IPO, облигационных займов и инвестиционных операций. – М.: Альпина Бизнес Букс, 2006.

9. Тьюлз Р., Брэдли Э., Тьюлз Т. Фондовый рынок. – М.:ИНФРА-М, 1997.

10. Алексеева И.А., Турченко А.А. // Финансовый менеджмент. – 2009. – №4.

11. Шагардин Д. IPO-2010: итоги первого полугодия // Рынок ценных бумаг. – 2010. – №7.

12. Шарп У., Александер Г., Бейли Дж. Инвестиции. – М.:ИНФРА-М, 1997.

13. htpp://www.rcb.ru.

14. htpp://www.offering.ru.

15. htpp://www.nasdaqomx.com.

Похожие работы

... десяти эмитентов заявили о намерении провести выпуск акций в течение 2005 года. А на перспективу это планируют порядка семидесяти компаний. Таким образом, можно говорить о том, что российский рынок IPO выходит на качественно новую ступень развития, а предприятия все меньше боятся становиться публичными. В то же время с выходом на IPO все еще связано множество проблем - как законодательных, так и ...

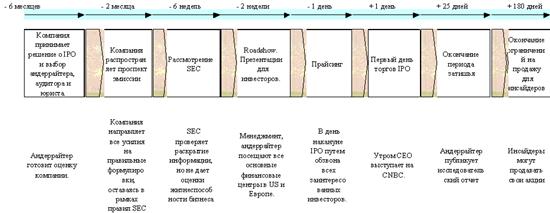

... проведении IPO и заканчивая составлением отчета об итогах размещения. 2. Анализ практики проведения публичного размещения акций (IPO) российскими компаниями 2.1 Процедура проведения публичного размещения (IPO) в России Успешному проведению IPO и, как результату, получению инвестиций предшествует комплекс подготовительных мероприятий и процедур, связанных непосредственно с организацией и ...

... главе. 1.2 Преимущества публичного размещения акций (IPO) Перед тем, как рассмотреть преимущества IPO перед другими формами заимствования, нужно отметить, что иногда первичное публичное размещение акций (IPO) может рассматриваться предприятиями как единственный способ привлечения долгосрочных инвестиций. Причина - к облигационным займам прибегают крупные и широко известные на рынке компании ...

... компаниями в качестве базового актива для 37 российских индексных ПИФов, общая стоимость активов которых составляет около 5 млрд. руб. 2.2 Проблемы выхода российских предприятий на рынок акций Одним из финансовых инструментов фондового рынка являются акции, покупая которые инвестор может рассчитывать на сохранение капитала и увеличение дохода в долгосрочной перспективе. Инвесторами на рынке ...

0 комментариев