Навигация

Финансовая ответственность в соответствии с Налоговым кодексом

2.2. Финансовая ответственность в соответствии с Налоговым кодексом

Налоговое законодательство предусматривает для налогоплательщиков, налоговых агентов и банков ответственность за различные виды нарушений. В соответствии с Кодексом организации несут следующую ответственность:

· Пени - вид неустойки, штрафная санкция за неуплату в срок или несвоевременное выполнение финансовых обязательств, начисляющаяся в процентах от оговорённой в договоре суммы за каждый просроченный день. Применяется при задержке оплаты поставленных товаров, выполненных работ или оказанных услуг, а также при просрочке уплаты налогов и других платежей, предусмотренных в договоре. В спорных случаях, а также в случае злостного уклонения от выплаты пени вопросы решаются в судебном порядке. Сумма взысканной пени не должна превышать стоимость отдельной выполненной работы или оказанной услуги или общую цену заказа (в том случае, если стоимость для отдельных работ не определяется договором о выполнении работ), при этом необходимо отметить, что минимальный и максимальный размер пени не ограничен законом, но может быть ограничен договором. Судьи вправе снижать размер пени, в случае если начисленная пеня не соразмерна последствиям просрочки платежа, в соответствии со ст. 333 ГК РФ. Все поступающие платежи кредитору идут приоритетно на погашение основной задолженности и только после этого на погашение неустойки. Пеня прекращает начисляться после погашения основной задолженности. Пеня также может взиматься при задержке оплаты по международным контрактам.

· Штрафы – за совершение налоговых правонарушений. Штраф может быть уплачен добровольно, в противном случае – взыскан с налогоплательщика в принудительном порядке только по решению суда, вступившему в законную силу.

Существуют следующие виды налоговых правонарушений:

Нарушение организационного порядка:

1. Нарушение установленного десятидневного после государственной регистрации срока постановки на учёт в налоговом органе – 5000руб.

2. Нарушение установленного срока подачи заявления о постановке на учёт в налоговом органе на срок более 90 дней – 10000руб.

3. Ведение деятельности организацией или предпринимателей без постановки на учёт в налоговом органе – 10% доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 20000руб.

4. Ведение деятельности организаций или предпринимателем без постановки на учёт в налоговом органе более трёх – 20% доходов, полученных в период деятельности без постановки на учёт более 90 дней.

5. Нарушение установленного десятидневного срока представления сведений об открытии и закрытии счёта в банке – 5000руб.

6. Непредставление налогоплательщиком в установленный срок налоговой декларации в налоговый орган в течение не более 10 дней на основе этой декларации, за каждый неполный месяц со дня, установленного для её предоставления, но не более 30% указанной суммы не менее 100руб.

7. Непредставление налогоплательщиком налоговой декларации в налоговый орган в течение более 10 дней по истечении установленного срока предоставления такой декларации – 30% суммы налога, подлежащей уплате на основе этой декларации, и 10% суммы налога, подлежащей уплате на основе этой декларации, за каждый полный или неполный месяц, начиная с 181-го дня.

Нарушение срока и неправильная уплата налога:

1. Грубое нарушение организацией правил учёта доходов и расходов, и объектов налогообложения: отсутствие первичных документов, счетов-фактур, учётных регистров, несвоевременное и неправильное отражение операции – 5000руб., если эти деяния совершены в одном налоговом периоде; 15000руб. – в течении более одного налогового периода.

2. Грубое нарушение организацией правил учёта доходов, расходов, объектов налогообложения, если оно повлекло занижение налогооблагаемой базы - 10% суммы неуплаченного налога, но не менее 15000руб.

3. Неуплата или неполная уплата налога в результате занижения налогооблагаемой базы, иного неправильного исчисления налога, других неправомерных действий – 20% неуплаченных сумм налога; 40% - те же действия, совершенные умышленно.

4. невыполнение налоговым агентом своей обязанности: неправомерное не перечисление (неполное перечисление) сумм налога, подлежащего удержанию и перечислению – 20% суммы, подлежащей перечислению.

Прочие налоговые нарушения:

1. Незаконное воспрепятствование доступу должностного лица налогового органа на территорию или в помещение налогоплательщика (агента) – 5000руб.

2. Несоблюдение порядка распоряжения имуществом, на которое наложен арест – 10000руб.

3. Непредставление в установленный срок налогоплательщиком (налоговым агентом) в налоговые органы документов и иных сведений, предусмотренных актами законодательства о налогах и сборах – 50руб. за каждый не представленный документ.

4. Непредставление налоговому органу сведений о налогоплательщике, выразившееся в отказе организации предоставить имеющиеся у нее документы, а равно иное уклонение от предоставления таких документов – с организации – 1000руб. при неявке либо уклонении от явки; 3000руб. при неправомерном отказе от дачи показаний, даче ложных показаний.

5. Ответственность свидетеля, вызываемого по делу о налоговом правонарушении – 1000руб.

6. Неправомерное несообщение (несвоевременное сообщение) лицом сведений налоговому органу – 1000руб; 5000руб. – те же деяния, совершенные повторно в течение календарного года.

Ответственность банков:

1. Открытие баком счёта организации или предпринимателю без предъявления или свидетельства о постановке на учёт в налоговом органе – 10 тыс.руб.

2. Несообщение банком налоговому органу сведений об открытии или закрытии счёта организацией или предпринимателем – 20000туб.

3. Нарушение банком срока исполнения поручения налогоплательщика (плательщика сборов) или налогового агента о перечислении налога или сбора – взыскание пени в размере 1/150 ставки рефинансирования ЦБ РФ, но не более 0.2% за каждый день просрочки.

4. Неисполнение банком решения о приостановлении операций по счетам налогоплательщика (налогового агента) – 20% суммы задолженности.

5. Неправомерное неисполнение банком в установленный срок решения налогового органа о взыскании налога и сбора, а так же пеней – взыскание пени в размере 1/150 ставки рефинансирования ЦБ РФ, но не более о.2 за каждый день просрочки.

6. Создание банком ситуации отсутствия денежных средств на счёте налогоплательщика, плательщика сбора и налогового агента – 30% от не поступившей в результате таких действий суммы.

7. Непредставление банками по мотивированному запросу налогового органа справок по операциям и счетам организаций или граждан в установленный срок 10000руб.

2.3 Административная ответственность в налоговой сфере

Привлечение организаций к ответственности за совершение налогового правонарушения не освобождает её должностных лиц при наличии соответствующих оснований от административной, уголовной, дисциплинарной и гражданско-правовой ответственности.

Административная ответственность – одна из форм юридической ответственности граждан и должностных лиц за совершенное ими административное правонарушение. Этот вид ответственности предусматривает уплату штрафа. Административные штрафы вправе налагать на виновных лиц районный или мировой судья. Размер штрафа зависит от минимального размера оплаты труда.

Кодексом об административных правонарушениях установлены основания для применения административной ответственности. Перечень налоговых нарушений, за которые руководитель или главный бухгалтер организации привлекаются к административной ответственности, насчитывает 6 позиций:

1. Нарушение установленного срока подачи заявления о постановке на учёт в налоговом органе или органе государственного внебюджетного фонда.

2. Организация осуществляла деятельность без постановки на учёт в налоговом органе или органе государственного внебюджетного фонда.

3. Нарушение срока представления в налоговый орган или орган государственного внебюджетного фонда информации об открытии или о закрытии счёта в кредитной организации.

4. Нарушение сроков предоставления налоговой декларации в налоговый орган по месту учёта.

5. Непредставление в установленный срок либо отказ от представления в налоговые органы, таможенные органы и органы государственного фон- да документов и других сведений, необходимых для налогового Контроля.

6. Грубое нарушение правил ведения бухгалтерского учёта и представления бухгалтерской отчётности, а так же порядка и сроков хранения учётных документов.

II. Практическая часть

Задача 1. На основании исходных данных рассчитайте сумму амортизационных отчислений по технологическому оборудованию предприятия и отчислений в ремонтный фонд на плановый квартал

| Показатели (тыс. руб.) | |

| Балансовая стоимость оборудования на начало планового года . | 312 |

| Планируется приобретение нового оборудования 10.02 | 86 |

| Планируется списание оборудования 25.03 | 15 |

| Годовая норма амортизации оборудования, % | 14.5 |

| Годовой норматив отчислений в ремонтный фонд, % | 2.1 |

Решение

1) Сумма амортизационных отчислений на квартал определяется исходя из среднегодовой стоимости оборудования и нормы амортизации:

Сг × На% 380 × 14,5%

А = ------------------- = ------------------ = 13,78%

100% × 4 100% × 4

2) Находим среднегодовую стоимость оборудования:

Сг = Сн + Сгввод. – Сгвыб. = 312 + 79 – 11,3 = 380т.р

3) Находим среднегодовую стоимость вводимого оборудования:

Свод × t 86 × 21

Сгввод. = ----------------- = ------------- = 79т.р.

Похожие работы

... ценными бумагами; депозитарную деятельность. В большинстве стран банки играют на рынке ценных бумаг важнейшую, ключевую роль. В целом операции коммерческих банков можно представить следующим образом: 2.2 Коммерческий банк как профессиональный участник рынка ценных бумаг Профессиональные виды деятельности банков на рынке ценных бумаг выходят за рамки простой банковской лицензии и требуют ...

... раз необходимо проверять очерёдность списания денежных средств в соответствии со ст. 855 ГК РФ. Данная обязанность закрепляется НК РФ за банком и в случае её нарушения банк, очевидно, подлежит исключительной налоговой ответственности. 3. Коммерческий банк как субъект финансово-правовой ответственности за нарушения налогового законодательства. 3.1. Финансово-правовая ответственность за нарушения ...

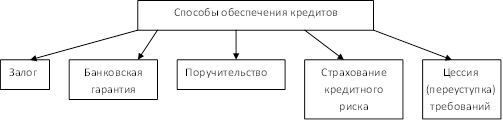

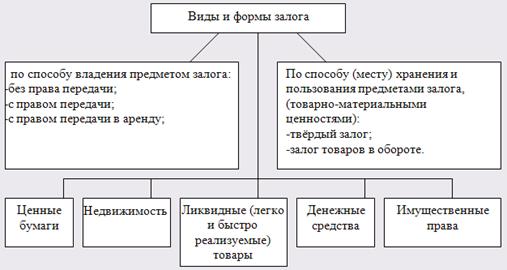

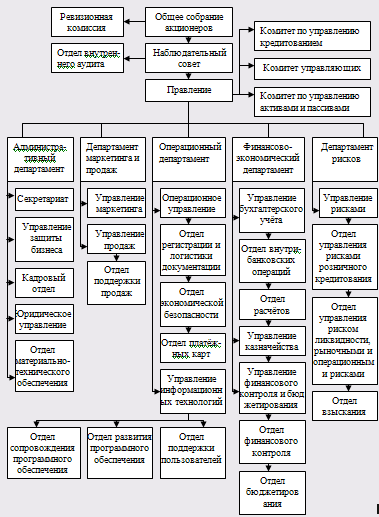

... кредита, кредитный инспектор составляет аналитическую записку по данным анализа, которая передается на рассмотрение Кредитного комитета. Задачи Кредитного комитета определены п. 2.2. Глава 3. Способы управления банковскими рисками и пути их совершенствования на примере коммерческого банка 3.1. Организационно – экономическая характеристика «ИМПЭКСБАНКА» Основной целью деятельности ОАО « ...

... . Эго связано с различиями в уровне развития банковских систем, сложившимися в них способами предоставления кредитов. Глава 2. Основы организации кредитного процесса в коммерческом банке 2.1 Понятие и сущность кредитного процесса в коммерческом банке Изучение и рассмотрение такого понятия, как кредитный процесс, позволяет комплексно проанализировать все составляющие и этапы механизма ...

0 комментариев