Навигация

Взаимоотношение центрального банка Российской Федерации с коммерческими банками

1.4 Взаимоотношение центрального банка Российской Федерации с коммерческими банками

Взаимоотношения Центрального банка Российской Федерации с коммерческими банками направлены на реализацию роли банковской системы в развитии экономики. Взаимодействие центрального банка Российской Феде- рации с коммерческими банками можно рассматривать по двум направлениям: по линии его целевой ориентации и по линии полномочий, которые он выполняет.

В соответствии с поставленными перед Банком России целями, он обеспечивает стабильность денежного обращения и тем самым создаёт необходимые предпосылки для эффективного функционирования экономических субъектов, в том числе коммерческих банков, совершающих денежные операции. Банк России обеспечивает эффективное и бесперебойное функционирование платёжной системы. В рамках данной системы наряду с децентрализованными расчётами осуществляются межбанковские централизованные расчёты. На рынке межбанковских расчётных услуг Банку России принадлежит ведущее место. Через созданные им РКЦ, где каждому банку в обязательном порядке открываются корреспондентские счета по месту его нахождения, проводя внутри региональные и межрегиональные электронные расчёты.

Будучи ответственным, за развитие и укрепление банковской системы, Банк России осуществляет банковское регулирование и банковский надзор. В соответствии с установленными полномочиями он ведёт надзор за тем, как коммерческие банки соблюдают банковское законодательство, выполняют нормативные акты Банка России, обязательные нормативы деятельности. Банк России, как отмечалось, принимает решения о регистрации банков, выдаёт и отзывает у них лицензии.

Взаимодействие Банка России с коммерческими банками можно выявить и по линии выполняемых им функций. По своим полномочиям Банк России является банком банков, в соответствии с банковским законодательством выступает кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования. Кредиты Банка России, предоставляемые коммерческим банкам на короткие сроки, являются важным источником подкрепления их ликвидности, содействуют выполнению ими своих обязательств перед клиентами.

Важнейшее взаимодействие Банка России можно видеть и в направлении установления правил поведения банковских операций. Данные правила в форме инструкции, положений, методик, признаков призваны регламентировать операционную деятельность кредитных учреждений, организацию их внутреннего контроля, взаимодействия с другими экономическими субъектами.

Существенно при этом то, что Банк России:

· Устанавливает правила проведения банковских операций;

· Устанавливает правила бухгалтерского учёта и отчётности для банковской системы;

· Разрабатывает и определяет правила расчётов;

· Регистрируют эмиссию ценных бумаг банками в соответствии с федеральном законодательством;

· Организует и проводит валютное регулирование и валютный контроль.

Важно, что Банк России в процессе своей работы и регулирования банковской деятельности:

· Не вмешивается в оперативную деятельность кредитных учреждений;

· Не вправе участвовать в капиталах кредитных учреждений;

· Не отвечает по обязательствам банков, как и банки не отвечают по обязательствам Банка России:

· Как отмечалось, не имеет права обязывать банки ограничить их операции с клиентами, требовать предоставления документов, не предусмотренных законодательством, однако может вводить квалификационные требования к кандидатам на должности руководителей банка и его заместителей, а так же к главному бухгалтеру и его заместителям филиала банка;

· Проводит проверки банков и при установлении нарушений может взыскать с них штраф, требовать осуществления мероприятий по их финансовому оздоровлению, замены руководителей, реорганизации банка, запретить совершение отдельных банковских операций на определённый срок, а так же при необходимости назначить временную администрацию по управлению банком сроком до 6 месяцев.

· Вправе в определённых случаях запрашивать и получать информацию о финансовом состоянии и деловой репутации участников кредитной организации;

· Анализирует деятельность банков, принимает меры по их финансовому оздоровлению.

Взаимодействуя с коммерческими банками, Банк России перед принятием наиболее важных нормативных решений проводит консультации с ними, даёт разъяснения, предложения по регулированию банковской деятельности, отвечает в письменной форме на вопросы, вытекающие из его компетенции. При необходимости Банк России совместно с коммерческими банками создаёт рабочие группы, комитеты для изучения отдельных вопросов банковской деятельности.

Глава 2. Финансовая ответственность за совершения налоговых правонарушений

Ответственность в налоговой сфере – комплексный институт, объединяющий нормы различных отраслей права, направленные на защиту налоговых отношений. Поэтому ответственность регулируется различными отраслями права:

· Налоговым кодексом Российской Федерации при наличии признаков на- логовых правонарушений;

· Кодексом Российской Федерации административных правонарушениях;

· Уголовным законодательством Российской Федерации при наличии при- знаков преступления.

Налоговая ответственность – применение уполномоченными органами к налогоплательщикам и лицам, содействующим уплате налогов, налоговых санкций за совершение налогового правонарушения. Налоговая санкция является мерой ответственности за совершение правонарушения.

Налоговое правонарушение – это совершенное противоправное (в на- рушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента или их представителей, за которое установлена ответственность. Юридическую ответственность за совершение налоговых правонарушений несут организации и физические лица, достигшие шестнадцатилетнего возраста.

Субъекты налоговой ответственности – налогоплательщики (организации, предприятия, индивидуальные предприниматели и физические лица), налоговые агенты (юридические лица и граждане предприниматели), сборщики налогов и сборов.

Законодательством определены следующие общие условия привлечения к ответственности за совершение налогового правонарушения:

· Налогоплательщик не виновен в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда;

· Налогоплательщик вправе самостоятельно исправить ошибки, допущенные им при учёте объекта налогообложения, исчислении и уплате налога;

· Неустранимые сомнения в виновности налогоплательщика в совершении им налогового правонарушения толкуются в его пользу;

· Налогоплательщик не обязан доказывать свою невиновность в совершении налогового правонарушения. Эта обязанность возлагается на налоговые органы.

Налогоплательщик освобождается от ответственности, только уплатив недостающую сумму налога и пени до подачи заявления о внесении изменений и дополнений к налоговой декларации.

Законодательство признаёт два обстоятельства, исключающих вину юридического лица в отношении налогового правонарушения: совершение его вследствие стихийного бедствия или непреодолимых обстоятельств; исполнение налогоплательщиком (налоговым агентом) письменных разъяснений по вопросам применения законодательства о налогах и сборах, данных налоговым органом.

При применении налоговой ответственности законодательство учитывает признаки повторности и умысла; имеются обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения.

Срок давности привлечения к ответственности за совершение налогового правонарушение определён в три года. Для налоговых органов срок давности взыскания санкций установлен не позднее трёх месяцев со дня обнаружения налогового правонарушения и составления соответствующего акта.

2.1 Составы налоговых правонарушений

Состав налогового правонарушения – совокупность предусмотренных законом признаков, характеризующих совершенное деяние в области налогообложения; это необходимое основание налоговой ответственности. Ответственность наступает при совершении одного из правонарушений, входящих в ту или иную группу предлагаемой ниже классификации объектов.

В зависимости от направленности противоправных действий выделяют следующие виды нарушений в налоговой сфере:

1. Нарушения в системе налогов;

2. Нарушения против доходной части бюджетов;

3. Нарушения против контрольных функций налоговых органов;

4. Нарушения прав и свобод налогоплательщика;

5. Нарушения порядка ведения учёта, составления и предоставления отчётности;

6. Нарушения обязанностей по уплате налогов;

7. Нарушения в системе гарантий выполнения обязанностей налогоплательщика.

В зависимости от субъекта ответственности установлены три вида налоговой ответственности:

· За нарушение порядка удержания и перечисления в бюджет налога на доходы физических лиц;

· За нарушение порядка исчисления и уплаты налогов;

· За неисполнение или несвоевременное исполнение платёжных документов налогоплательщиков.

В зависимости от объекта, на который направлены противоправные действия, выделяются следующие группы составов нарушений:

1. Сокрытие или занижение объектов налогообложения;

2. Нарушение установленного порядка учёта объектов налогообложения;

3. Нарушение порядка сдачи документов в налоговый орган;

4. Нарушение порядка уплаты налога;

5. Прочие нарушения.

Рассмотрим составы нарушений данной группы более подробно:

Сокрытие доходов – как налоговое правонарушение выражается в не отражении в бухгалтерском учёте выручки от реализации, не оприходования поступивших денежных средств, не включении в прибыль доходов от внереализационных операций и другие.

Занижение дохода (прибыли) – это неправильный расчёт налоговой базы при правильном отражении выручки в учёте. Наиболее распространёнными способами занижения дохода являются:

· Неправомерное отнесение расходов к обоснованным и документировано подтверждённым затратам;

· Неверное отражение курсовых разница по валютным операциям;

· Отнесение затрат по ремонту к обоснованным при наличии ремонтного фонда;

· Неправильное списание убытков;

· Счётные ошибки при расчёте прибыли в сторону её уменьшения.

Сокрытие или не учёт объекта налогообложения – касается всех объектов, кроме доходов и прибыли. Основной признак сокрытия объекта – отсутствие в учёте предприятия первичных документных данных о тех или иных объектах налогообложения.

Не учёт объекта – связан либо с неправильным расчётом объекта, либо с неправильным отражением его в учёте. Отсутствие учёта объектов налогообложения и ведение учёта с нарушением установленного порядка, повлекшие за собой сокрытие или занижение дохода за проверяемый период, предусматривают применение штрафных санкций.

Отсутствие учёта объектов налогообложения – как одно из налоговых правонарушений может применяться, например, в случае отсутствия саль- до прибыли за отчётный период в соответствующем бухгалтерском счёте.

Ведение учёта с нарушением установленного порядка – обусловлено:

· Отсутствием соответствующих учётных регистров, журналов, отчётных ведомостей;

· Отнесением на себестоимость затрат, не имеющих отношения к производству и реализации продукции;

· Отнесением затрат на себестоимость не в том периоде, в каком это должно быть и другие.

Не предоставление или несвоевременное предоставление документов в налоговый орган – влечёт за собой взыскание штрафа. Ответственность по данному правонарушению наступает независимо от возникшей недоплаты или переплаты по налогу.

Задержка уплаты налога – налоговой ответственностью за это правонарушение является взыскание пени – денежной суммы, которую налогоплательщик, плательщик сборов и налоговый агент должны выплатить за прострочку платежа уплаты налога.

Не удержание у источника выплаты – ответственность за нарушения порядка удерживания и перечисления в бюджет налога на доходы физических лиц несёт налоговый агент. С предприятиями в бесспорном порядке взыскиваются соответствующие суммы и штрафы, а также за несвоевременное перечисление – пени за каждый просроченный день. Ответственность наступает лишь при выплате дохода физическому лицу и фактическом получении лицом этого дохода.

В соответствии с Кодексом к прочим налоговым нарушениям, в частности, относится ответственность свидетеля; отказ эксперта, переводчика, специалиста от участия в проведении налоговой проверки. Так же установлены виды нарушений законодательства о налогах и сборах за эти нарушения банков.

Похожие работы

... ценными бумагами; депозитарную деятельность. В большинстве стран банки играют на рынке ценных бумаг важнейшую, ключевую роль. В целом операции коммерческих банков можно представить следующим образом: 2.2 Коммерческий банк как профессиональный участник рынка ценных бумаг Профессиональные виды деятельности банков на рынке ценных бумаг выходят за рамки простой банковской лицензии и требуют ...

... раз необходимо проверять очерёдность списания денежных средств в соответствии со ст. 855 ГК РФ. Данная обязанность закрепляется НК РФ за банком и в случае её нарушения банк, очевидно, подлежит исключительной налоговой ответственности. 3. Коммерческий банк как субъект финансово-правовой ответственности за нарушения налогового законодательства. 3.1. Финансово-правовая ответственность за нарушения ...

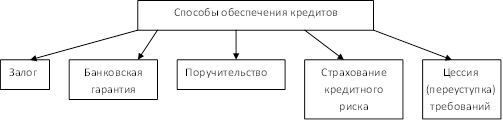

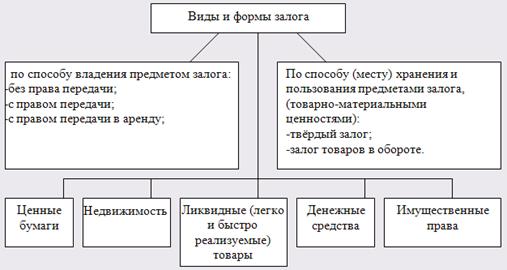

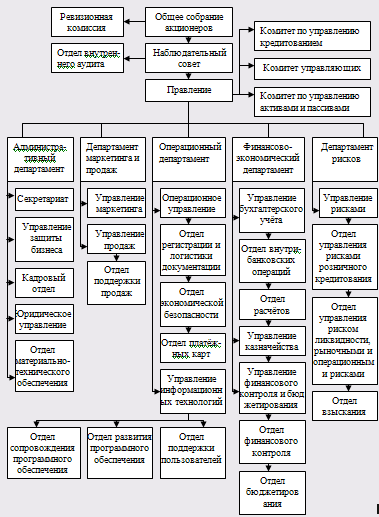

... кредита, кредитный инспектор составляет аналитическую записку по данным анализа, которая передается на рассмотрение Кредитного комитета. Задачи Кредитного комитета определены п. 2.2. Глава 3. Способы управления банковскими рисками и пути их совершенствования на примере коммерческого банка 3.1. Организационно – экономическая характеристика «ИМПЭКСБАНКА» Основной целью деятельности ОАО « ...

... . Эго связано с различиями в уровне развития банковских систем, сложившимися в них способами предоставления кредитов. Глава 2. Основы организации кредитного процесса в коммерческом банке 2.1 Понятие и сущность кредитного процесса в коммерческом банке Изучение и рассмотрение такого понятия, как кредитный процесс, позволяет комплексно проанализировать все составляющие и этапы механизма ...

0 комментариев