Навигация

Определение уровня платежеспособности в организации

2.3 Определение уровня платежеспособности в организации

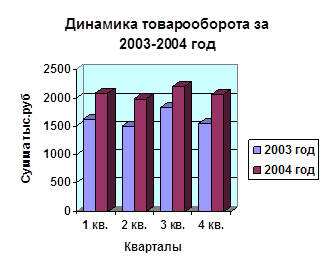

Для определения уровня платежеспособности организации определим уровень ликвидности, которая лежит в основе платежеспособности. Платежеспособность трактуется как способность организациив должные сроки и в полной сумме отвечать по своим обязательствам. Данные таблицы 5 показывают, что на начало 2004 г. ООО «Триада» неликвидное.

Таблица 5. Показатели ликвидности

| Показатель | 2005 | 2006 | 2007 |

| Коэффициент общей ликвидности (норм. >2) | 0,91 | 0,02 | 0,41 |

| Коэффициент срочной ликвидности (норм. >0,8) | 0,7 | 0,015 | 0,4 |

| Коэффициент абсолютной ликвидности (норм. >0,2) | 0,18 | 0,004 | 0,01 |

платежеспособность организация экономический оценка

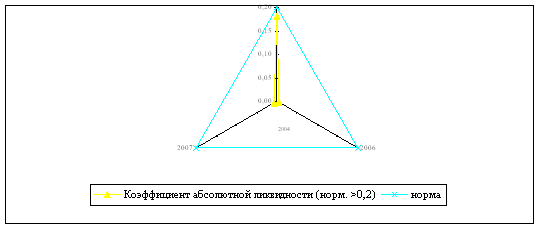

Динамика коэффициента абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время. Так как полученные результаты коэффициента абсолютной ликвидности за 2005–2007 гг. не превышают нормативное значение, следует считать, что данное организация не в состоянии погасить достаточную часть краткосрочной задолженности на дату составления баланса (см. рис. 7).

Рис. 7 Динамика коэффициента абсолютной ликвидности ООО «Триада»

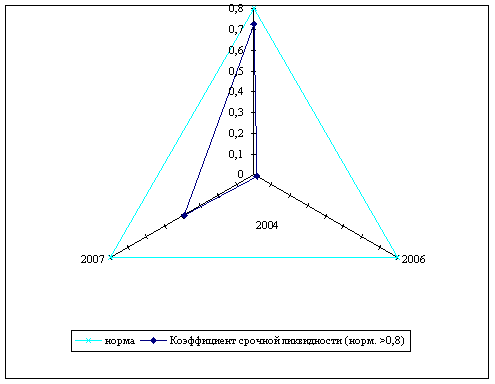

Коэффициент срочной ликвидности отражает прогнозируемые платежные возможности организации при условии своевременных поступлений средств от дебиторов и заемщиков по их краткосрочной задолженности.

Как видим, срочная ликвидность, рассчитанная за период 2005–2007 гг. не выше установленного ограничения (см. рис. 8). Следовательно, суммы наиболее ликвидных и быстрореализуемых активов у организации не достаточно для покрытия его краткосрочных обязательств. И краткосрочная задолженность не будет погашена в полной мере в течение краткосрочных поступлений на счета организации.

Рис. 8 Динамика коэффициента срочной ликвидности ООО «Триада»

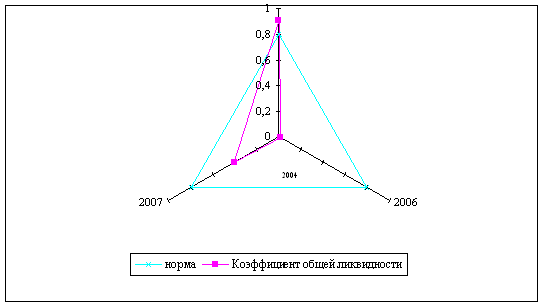

Коэффициент общей ликвидности показывает платежные возможности организации, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации товаров, но и продажи в случае необходимости прочих элементов материальных оборотных средств (см. рис. 9).

Рис. 9 Динамика коэффициента общей ликвидности ООО «Триада»

У организации динамика коэффициента общей ликвидности не превышает нормативное значение, что позволяет сделать вывод о том, что общей суммы оборотных средств у данного организации не достаточно для обеспечения платежеспособности.

Уровень платежеспособности невозможно определить без анализа финансовой устойчивости. Финансовая устойчивость – это определенное состояние счетов организации, гарантирующее его постоянную платежеспособность. Знание предельных границ изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы позволяет генерировать такие направления хозяйственных операций, которые ведут к улучшению финансового состояния организации, к повышению его устойчивости.

Согласно данным таблицы 6 показатели, рассчитанные за 2005–2007 гг., свидетельствуют о финансовой неустойчивости ООО «Триада».

Таблица 6. Показатели финансовой устойчивости ООО «Триада»

| Показатель | расчет | норма | 2005 | 2006 | 2007 |

| коэффициент автономии | СК/ВБ | 0,6–0,7 | 0,36 | 0,52 | 0,37 |

| Коэффициент финансовой зависимости | ВБ/СК | 0,3–0,4 | 0,03 | 0,02 | 0,03 |

| Коэффициент маневренности собственного капитала | (ТА-ТО)/ВБ | 0,35–0,55 | -0,06 | -0,27 | -0,26 |

| Коэффициент соотношения собственных и заемных средств | СК/ЗК | 50 | 0,57 | 1,06 | 0,58 |

| Коэффициент обеспеченности запасов собственными источниками финансирования | СК/ЗК | близок к 1 | 0,65 | 0,00 | 0,47 |

| Коэффициент устойчивого финансирования | (СК+Дзс)/ВД | 0,5–0,65 | 0,36 | 0,52 | 0,37 |

| Индекс постоянного актива | ВНА/СК | 0,4–0,45 | 1,17 | 1,14 | 1,36 |

| Коэффициент износа | Из/ПС ос | 15–25% | 29,00 | 31,00 | 34,00 |

| Коэффициент реальной стоимости имущества | (ОС+ СЗ+ НЗП)/ВБ | 0,5 | 0,66 | 0,59 | 0,67 |

Где: СК – собственный капитал; ВБ – валюта баланса; ЗК – заемный капитал; ТА – текущие активы; ТО – текущие обязательства; СЗ – сумма запасов; Дзс – долгосрочный заемный капитал; ВНА – внеоборотные активы; Из – сумма накопленного износа; ПСос – первоначальная стоимость основных средств; Ос – стоимость основных средств, НЗП – незавершенное производство.

Таким образом, согласно таблице 6 можно сделать следующие выводы:

Коэффициент концентрации собственного капитала, показывающий долю собственного капитала в структуре всего капитала организации, за анализируемый период не превышает оптимального значения (0,5–0,7). Данная ситуация характеризуется как негативная и означает, что ООО «Триада» финансово неустойчиво и повышает свою зависимость по отношению к внешним кредиторам.

Таким образом, ООО «Триада» снижает долю собственного капитала, что снижает привлекательность для внешнего инвестирования, т. к. в организация с высокой долей собственного капитала кредиторы вкладывают средства более охотно, поскольку оно с большей вероятностью может погасить долги.

Коэффициент финансовой зависимости – это показатель, обратный коэффициенту автономии. Рассчитанные показатели за 2005–2006 гг. показывают в целом отрицательную динамику (см. табл. 6). Так, если в 2005 г. коэффициент финансовой зависимости был равен 0,03, то в 2007 г. – 0,03. Снижение данного показателя означает увеличение доли заемных средств ООО «Триада», что и подтверждает выводы, сделанные исходя из коэффициента автономии.

Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные активы. Эта часть представляет собой собственные оборотные средства. Остальная часть финансирует вне оборотные активы. Так, значение коэффициента маневренности собственного капитала имеет отрицательное значение. Это отрицательно характеризует финансовую устойчивость ООО «Триада». Таким образом, ООО «Триада» большую часть не собственного, а заемного капитала пускает в оборот.

Коэффициент соотношения собственных и заемных средств дает наиболее общую оценку финансовой устойчивости организации. Он показывает величину собственных источников финансирования, приходящихся на каждый рубль заемных. Наблюдается снижение собственного капитала на каждый рубль заемных средств (см. табл. 6).

Коэффициент обеспеченности запасов собственными источниками финансирования показывает, какая часть балансовых запасов финансируется за счет собственных источников финансирования. Оптимальное значение данного коэффициента приближено к 1. Так, в 2005 г. значение коэффициента обеспеченности запасов собственными источниками финансирования было 0,36, это означает, что фактическое наличие запасов выше действительной потребности. Данный коэффициент не превышает 1. Ситуация характеризует наличие излишних запасов. Однако, такое положение характерно для большинства предприятий такой отраслевой специфике.

Коэффициент устойчивого финансирования – это отношение суммарной величины собственных и долгосрочных заемных источников финансирования к стоимости активов организации. Следует отметить, что организация не имеет долгосрочных источников финансирования. Данный показатель не стабилен, это означает увеличение доли имущества ООО «Триада» за счет как устойчивых, так и неустойчивых источников финансирования. Также можно констатировать, что ООО «Триада» увеличивает зависимость деятельности от краткосрочных источников финансирования.

Индекс постоянного актива – это отношение вне оборотных активов к собственному капиталу организации. Динамика данного показателя положительная, что означает снижение доли собственного капитала, направляемого на покрытие немобильной части имущества. Так, значение индекса постоянного актива в 2005 г. достигло 1,17, в 2007 г. – 1,36.

Коэффициент износа определяется как частное от деления накопленной суммы износа на первоначальную балансовую стоимость основных средств. Так, величина износа в 2005 г. составила 29%, в 2007 г. 34%.

Таким образом, значение показателей износа основных фондов превышает нормативного значения, что отрицательно характеризует политику в отношении обновления и выбытия основных средств ООО «Триада».

Коэффициент реальной стоимости имущества рассчитывается как частное от деления суммарной стоимости основных средств, запасов сырья и незавершенного производства на стоимость имущества организации. Оптимальное значение данного коэффициента составляет 0,5. За период 2005–2006 гг. произошло незначительное увеличение данного показателя с 0,66 до 0,67. Однако, даже такое незначительное увеличение показателя позитивно характеризует финансовую устойчивость ООО «Триада».

Определим степень финансовой устойчивости по таблице 7.

Таблица 7. Степень финансовой устойчивости

| Степень финансовой устойчивости | Характеристика |

| Абсолютная финансовая устойчивость | наличие собственных и долгосрочных заемных источников формирования запасов и затрат превышает сумму запасов и затрат |

| Нормальная финансовая устойчивость | собственные и долгосрочные заемные источники равны сумме запасов и затрат |

| Неустойчивое финансовое состояние | для покрытия запасов и затрат привлекается часть краткосрочных кредитов |

| Нормальное неустойчивое состояния | если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и заемных средств не превышает наиболее ликвидной части запасов и затрат (производственных запасов и готовой продукции) |

| Кризисное финансовое состояние | для формирования запасов и затрат привлекаются вся сумма краткосрочных кредитов. В этом случае имеющихся у организации денежных средств, активных расчетов и прочих активов хватит только на покрытие ссуд непогашенных в срок, кредиторской задолженности и прочих пассивов |

Таким образом, согласно представленной шкале оценки финансовой устойчивости для ООО «Триада»» характерна Кризисное финансовое состояние, т.е. для формирования запасов и затрат привлекаются вся сумма краткосрочных кредитов. В этом случае имеющихся у организации денежных средств, активных расчетов и прочих активов хватит только на покрытие ссуд непогашенных в срок, кредиторской задолженности и прочих пассивов.

Похожие работы

... новых технологий И недостатки: 1. Отсутствие возможности непосредственного контроля. 2. Возможность нежелательной утраты организационных частей. 3. Низкая лояльность сотрудников. 3. УСОВЕРШЕНСТОВАНИЕ ОРГАНИЗАЦИОННОЙ СТРУКТУРЫ УПРАВЛЕНИЯ ОАО ««ТРЕСТ «КУЗНЕЦКМЕТАЛЛУРГСТРОЙ» 3.1 Разработка системы мероприятий по совершенствованию ОСУ Для устранения недостатков дивизиональной структуры ...

... его потенциальную способность к покрытии постоянных расходов организации. Результаты краткосрочного управленческого анализа позволяют ответить на многие вопросы, интересующие руководство организации, например: - Какая продукция (работы, услуги) наиболее рентабельна, а потому более предпочтительна для коммерческой деятельности? - Как повлияют изменения в ценовой политике организации на объемы ...

... 36 6 36,0 34,0 Премиальная часть оплаты труда 51 54 3 64,1 66,1 Всего 81 90 9 100,0 100,0 2.3. Основные формы материальной и нематериальной мотивации персонала в ООО «Нижпласт» В управлении персоналом ООО «Нижпласт» выделяются следующие группы методов: • Административно- организационные методы управления: 1. Регулирование взаимоотношений сотрудников посредством ...

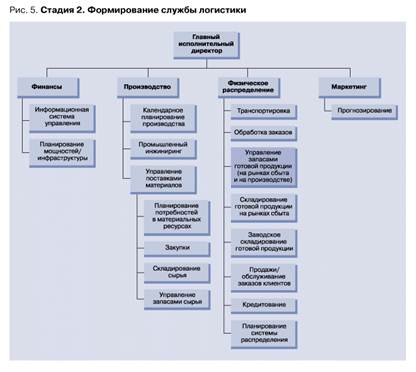

... по производству - 12575 тыс. рублей Рис. 8.1. Норматив производственных запасов по подразделениям. Глава 3. Разработка основных элементов стратегии управления снабжением на ООО «Стройсервис». 3.1. Разработка перспективной организационной структуры управления сбытовых подразделений предприятия на основе интегрированной логистики. Современная экономика России все в большей степени ...

0 комментариев