Навигация

Показатели управления финансами на предприятии на примере ОАО «Челябинский трубопрокатный завод»

2.1 Показатели управления финансами на предприятии на примере ОАО «Челябинский трубопрокатный завод»

| Наименование показателя | Формула расчета | на начало отчетного периода | на конец отчетного периода | ||

| Среднемесячная выручка (К1) | К1 = Валовая прибыль. / Т Где. Т – количество месяцев в рассматриваемом отчетном периоде. | 16226916/12 =1352243 | 13844441/12 =1153703 | ||

| Доля денежных средств в выручке (К2) | К2 = Денежные ср-ва в выручке / валовая выручка | 138683/ 16226916= 0,009 | 39071/ 1384441= 0,03 | ||

| Степень платежеспособности общая (К4) | К4 = (стр.690+стр.590) / К1 | 2822101+ 1022333/ 1352243=2,9 | 5761146+ 6534478/ 1153703=10 | ||

| Коэффициент задолженности по кредитам банков и займам (К5) | К5 = (стр.590+стр.610) / К1 | 1022333+ 1165218/ 1352243=1,6 | 6534478+ 3644563/ 1153703=8,8 | ||

| Коэффициент задолженности другим организациям (К6) | К6 = (стр.621+ стр.622+стр.623+стр.627+стр.628) / К1 | (981890+ 49385+ 20818)/ 1352243=0,8 | (552765+ 54700+ 19676)/ 1153703=0,5 | ||

| Коэффициент задолженности фискальной системе (К7) | К7 = (стр.625 + стр.626) / К1 | (378335+ 159303)/ 1352243=0,4 | (1250010+ 205458)/ 1153703=1,2 | ||

| Коэффициент внутреннего долга (К8) | К8 = (стр.624+стр.630+стр.640+стр.650+стр.660) / К1 | (66745+407+0) /1352243= 0,04 | (33372+602+0)/ 1153703= 0,03 | ||

| Степень платежеспособности по текущим обязательствам (К9) | К9 = стр.690 / К1 | 2822101/ 1352243= 2,08 | 5761146/ 1153703= 4,9 | ||

| Коэффициент покрытия текущих обязательств оборотными активами (К10) | К10 = стр.290/стр.690 | 5070271/ 2822101=1,8 | 7900826/ 5761146=1,4 | ||

| Собственный капитал в обороте (К11) | К11 = стр.490 – стр.190 | 6552730- 5326893= 1225837 | 6604853- 10999651= -4394798 | ||

| Доля собственного капитала в оборотных средствах (коэффициент обеспеченности собственными средствами) (К12) | К12 = (стр.490 – стр.190) / стр.290 | (6552730- 5326893)/ 5070271= 0,2 | (6534472- 10999651)/ 7900826= -0,5 | ||

| Коэффициент автономии (финансовой независимости) (К13) | К13 = стр.490 / (стр.190 + стр.290) | 6552730/ (5326893+ 5070271)= 0,6 | 6534472/ (10999651+ 7900826)= 0,3 | ||

| Коэффициент обеспеченности оборотными средствами (К14) | К14 = стр.290 / К1 | 5070271/ 1352243= 3,7 | 7900826/ 1153703= 6,8 | ||

| Коэффициент оборотных средств в производстве (К15) | К15 = (стр.210 + стр.220) – стр.215 /К1 | (2302984+ 253318)- 28052/ 1352243= 1,8 | (2700616+ 485358)- 56057/ 1153703= 2,7 | ||

| Коэффициент оборотных средств в расчетах (К16) | К16 = (стр.290 – стр.210 – стр.220 + стр.215) / К1 | (5070271-2302984-253318+ 28052)/ 1352243=1,8 | (7900826-2700616- 485358+ 56057)/ 1153703=3,7 | ||

| Рентабельность оборотного капитала (К17) | К17 = стр.190 / стр.290 | 5326893/ 5070271= 1,05 | 10999651/ 7900826= 1,4 | ||

| Рентабельность продаж (К18) | К18 = стр.050/стр.010 | 852460/ 16226916= 0,05 | 780153/ 13844441= 0,05 | ||

| Эффективность внеоборотного капитала (К20) | К20 = К1 / стр.190 | 1352243/ 5326893= 0,25 | 1153703/ 10999651= 0,1 | ||

| Коэффициент инвестиционной активности (К21) | К21 = (стр.130 + стр.135 + стр.140) / стр.190 | (543634+0+ 362150)/ 5326893= 0,17 | (1382717+0+ 4508397)/ 10999651= 0,53 | ||

| Коэффициент концентрации собственного капитала | Ккс = СК / БП Ск - собственный капитал; БП - пассив баланса | 6552730/ 10397164= 0,6 | 6604853/ 18900477= 0,3 | ||

| Оборачиваемость собственного капитала | выручка от реализации/ср.величина собств.капитала | 16226916/ (6552730+ 6604853)/2= 2,5 | 13844441/ 6578791= 2,1 | ||

| Коэффициент оборачиваемости денежных средств | Выручка/с.260 | 16226916/ 138683= 117 | 13844441/ 39071= 354,3 | ||

| Коэффициент оборачиваемости кредиторской задолженности | Выручка/с.620 | 16226916/ 1656476= 9,8 | 13844441/ 2115981= 6,5 | ||

| Коэффициент эффективности использования НМА | Выручка/с.110 | 16226916/ 8753= 1853,869 | 13844441/ 8387= 1650,7023 | ||

| Рентабельность продукции | прибыль от реализации/выручка от реализации | 852460/ 16226916= 0,05 | 78013/ 13844441= 0,005 | ||

| Рентабельность основной деятельности | прибыль от реализации/затраты на производство и сбыт продукции | 852460/ 230229= 3,7 | 78013/ 165495= 0,5 | ||

| Рентабельность собственного капитала | чистая прибыль/ср.величина собств.капитала | 52123/ 6578791= 0,008 | 236791/ 6578791= 0,03 | ||

| Фондоотдача | Выручка/с.120 | 16226916/ 4411026= 3,6 | 13844441/ 5099037= 2,7 | ||

| Коэффициент соотношения собственных и заемных средств. |

| (1022333+ 2822101)/ 6552730= 0,5 | (6534478+ 5761146)/ 6604853= 1,8 | ||

| Коэффициент долгосрочного привлечения заемных средств. |

| 1022333/ (6552730+ 1022333)= 1,35 | 6534478/ (6604853+ 6534478)= 4,9 | ||

| Оборачиваемость мобильных средств (раз) | с.010ф.№2 / с.290 | 16226916/ 5070271= 3,2 | 13844441/ 7900826= 1,75 | ||

| Оборачиваемость запасов (раз) | с.010ф.№2 / с.210 | 16226916/ 2302984= 7,04 | 13844441/ 2700616= 5,12 | ||

| Коэффициент платежеспособности | Собственный капитал Валюта баланса (общие пассивы) | 6552730/ 10397164= 0,6 | 6604853/ 18900477= 0,3 | ||

| Коэффициент структуры заемного капитала ( |

| 1022333/ (1022333+ 2822101)= 0,26 | 6534478/ (6534478+ 5761146)= 0,53 | ||

| Оборот дебиторской задолженности, раз | Выручка от реализации продукции Средняя величина дебиторской задолженности | 16226916/ (77722+0+ 2228636+ 4592526)/2= 4,7 | 13844441/ 3449442= 4,01 | ||

| Оборачиваемость кредиторской задолженности, раз | Выручка от реализации продукции Средняя величина кредиторской задолженности | 16226916/ (1656476+ 3644563)/2= 6,12 | 13844441/ 2650519= 5,2 | ||

| Оборачиваемость совокупного капитала | выручка от реализации/итог среднего баланса-нетто | 16226916/ (10397164+ 18900477)/2 =1,1 | 13844441/ 14648820= 0,9 | ||

| Рентабельность совокупного капитала | чистая прибыль/итог среднего баланса-нетто | 52123/ 14648820= 0,003 | 236791/ 14648820= 0,02 | ||

| Моржа выручки | Чистая прибыль Выручка | 52123/ 16226916= 0,003 | 236791/ 13844441= 0,02 | ||

| Коэффициент текущей ликвидности | оборотные активы/краткосрочные пассивы | 5070271/ 2822101= 1,8 | 7900826/ 5761146= 1,3 | ||

| Величина собств. оборотных средств (функционирующий капитал) | собств. капитал + долгосрочные обязательства – внеоборотные активы | 6552730+ 1022333- 5326893= 2248170 | 6604853+ 6534478- 10999651= 2139680 | ||

| Коэффициент быстрой ликвидности | (оборотные активы - запасы)/краткосрочные пассивы | (5070271- 2302984)/ 2822101= -0,6 | 7900826- 2700616)/ 5761146= 0,9 | ||

| Рентабельность всех операций по чистой прибыли | чистая прибыль чистая выручка от реализации + доходы от прочей реализации + доходы от внереализационных операций | 52123/ (16226916+ 12275+ 329950)= 0,003 | 236791/ (13844441+ 10258+ 218386)= 0,01 | ||

| Коэффициент удельного веса заемных средств | 590+690 Сумма пассива | 1022333+ 2822101/ (10397164+ 18900477)= 0,13 | 5761146+ 6534478/ 29297641= 0,42 | ||

| ЧОА Сумма чистых оборотных активов предприятия | ЧОА = ОА-КФО 210-690 | 2302984- 2822101= -519117 | 2700616- 57611476= -54910860 | ||

| СОА Сумма собственных оборотных активов предприятия | СОА= ОА-ДЗК-КФО 210- 590-690 | 2302984- 1022333- 2822101= -1541450 | 2700616- 6534478- 57611476= -61445338 | ||

| Оок Коэффициент оборачиваемости капитала | Оок= N/Вср 010/300 | 16226916/ 10397164= 1,6 | 13844441/ 18900477= 0,7 | ||

| Чок Чистый оборотный капитал | Чок = ОК – КП 290-690 | 5070271- 2822101= 2248170 | 7900826- 5761146= 2139680 | ||

| Одз Коэффициент оборачиваемости дебиторской задолженности | Одз = N/ Сдз N – выручка Сдз – средн.дебиторская задолженность за год. | 16226916/ (77722+0+ 2228636+ 4592526)/2=1,2 | 13844441/ 3449442= 4,01 | ||

| Омз Коэффициент оборачиваемости материально-производственных запасов | Омз = S / Смпз S – себестоимость Смпз - средняя за период величина запасов | 13835323/ (2302984+ 2700616)/2=5,5 | 11959411/ 2501800 =0,5 | ||

| Оок Оборачиваемость оборотных активов | Оок = N / Cоб Cоб - средняя величина оборотных активов | 16226916/ (5070271+ 7900826)/2=2,5 | 13844441/ 6485548= 2,13 | ||

| Величина медленно реализуемых активов (А3) | Сумма строк 210, 220, формы №1 | 2302984+ 253318= 2556302 | 2700616+ 485358= 3185974 | ||

| Коэффициент автономии | Сумма строк 490, 640 формы №1 / строка 700 формы №1 | 6552730+ 407+ 10397164= 16950301 | 6604853+ 602+ 18900477= 25505932 | ||

| Коэффициент обеспеченности оборотных активов собственными средствами | (Сумма строк 490, 590, 640 формы №1 - строка 190 формы №1) / строка 290 формы №1 | (6552730+ 1022333+ 407- 5326893)/ 5070271= 0,4 | (6604853+ 6534478+ 602- 1099965)/ 7900826= 1,5 | ||

| Коэффициент финансовой активности (финансовый рычаг, финансовый леверидж) | (Сумма строк 590, 690 формы №1- строка 640 формы №1) / сумма строк 490, 640 формы №1 | (1022333+ 2822101- 407)/ (6552730+ 407)=0,5 | (6534478+ 5761146- 602)/ (6604853+ 602)=10,7 | ||

| Рентабельность продаж по прибыли от продаж (%) | (Строка 050 формы №2 / строка 010 формы №2) × 100% | (852460/ 16226916)* 100%= 5,25 | (780153/ 13844441)* 100%= 5,6 | ||

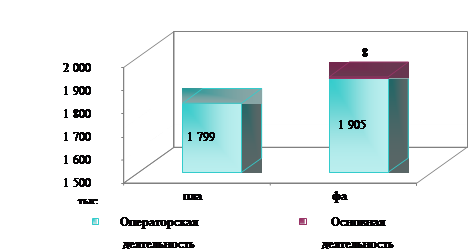

| Доля доходов по обычным видам деятельности в совокупной величине доходов | Строка 010 формы №2 / сумма строк 010, 060, 080, 090, 120 формы №2 | 16226916/ (16226916+ 6537+0+ 12275+ 329950)= 0,9 | 13844441/ (13844441+ 661+0+ 10258+ 218386)= 0,9 | ||

| Величина собственного капитала организации | Сумма строк 490, 640 формы №1 | 6552730+ 407= 6553137 | 6604853+ 602= 6605455 | ||

| Величина расходов по обычным видам деятельности на 1 руб. выручки от продаж | Сумма строк 020, 030, 040 формы №2 / строка 010 формы №2 | (13835323+ 537347+ 1001786)/ 16226916= 0,9 | 11959411+ 377327+ 727550)/ 13844441= 0,9 | ||

| Доля расходов по обычным видам деятельности в совокупной величине расходов | Сумма строк 020, 030, 040 формы №2 / (сумма строк 020, 030, 040, 070, 100, 130, 142, 150 формы №2) – строка 141 формы №2 | (13835323+ 537347+ 1001786)/ (13835323+ 537347+ 1001786+ 249343+ 230229+ 535155+ 44618+ 89537)-217=0,6 | (11959411+ 377327+ 727550)/ (11959411+ 377327+ 727550+ 196581+ 165495+ 278828+ 5375+ 126474)- 86=0,9 | ||

| Коэффициент структуры заемного капитала ( |

| 1022333/ (1022333+ 2822101)= 0,26 | 6534478/ (6534478+ 5761146)= 0,5 | ||

| Доходность капитала ROE | Стр.140 Ф№2 /средн.величина собств.средств стр.490 | 186495/ (6552730+ 6604853)/2=0,03 | 4508397/ 6578791= 0,7 | ||

| Коэффициент абсолютной ликвидности | Денежные средства/краткосрочные пассивы | 138683/ 2822101= 0,05 | 39071/ 5761146= 0,006 | ||

| Величина собств. оборотных средств (функционирующий капитал) | собств. капитал + долгосрочные обязательства – внеоборотные активы | 6552730+ 1022333- 5326893= 2248170 | 6604853+ 6534478- 10999651= 2139680 | ||

| Маневренность собственных оборотных средств | Денежные средства/функционирующий капитал | 138683/ 2248170= 0,06 | 39071/ 2139680= 0,02 | ||

| Коэффициент текущей ликвидности | оборотные активы/краткосрочные пассивы | 5070271/ 2822101= 1,8 | 7900826/ 5761146= 1,4 | ||

| Коэффициент быстрой ликвидности | (оборотные активы - запасы)/краткосрочные пассивы | (5070271- 2302984)/ 2822101= 0,9 | (7900826- 2700616)/ 5761146= 0,8 | ||

| Оборачиваемость запасов (раз) | 010ф.№2 / 210 | 16226916/ 2302984= 7,04 | 13844441/ 2700616= 5,1 | ||

| Оборачиваемость совокупного капитала | выручка от реализации/итог среднего баланса-нетто | 16226916/ (10397164+ 18900477)/2 =1,1 | 13844441/ 14648820= 0,9 | ||

| Моржа выручки | Чистая прибыль Выручка | 52123/ 16226916= 0,003 | 236791/ 13844441= 0,02 | ||

По данным таблицы видно:

Нематериальные активы на начало года стали использоваться менее эффективно.

В начале расчетного периода произошло снижение коэффициента оборачиваемости собственного капитала. Это означает, что часть собственного капитала предприятия может оказаться в бездействии.

Коэффициент оборачиваемости денежных средств снизился.

Снизился коэффициент оборачиваемости кредиторской задолженности, следовательно, уменьшилась скорость оплаты задолженности предприятия.

Коэффициент соотношения собственных и заемных средств. £1. Показывает сколько заемных средств привлекало предприятие на 1руб. вложенных в активы собственных средств.

Коэффициент долгосрочного привлечения заемных средств - Показывает, сколько долгосрочных займов привлечено для финансирования активов наряду с собственными средствами

Рентабельность собственного капитал, как и многие другие показатели рентабельности, так же изменились, что в свою очередь объясняет увеличение убытка.

Оборачиваемость дебиторской задолженности достаточно низкая как за отчетный период, так и за аналогичный период предыдущего года.

Оборачиваемость собственного капитала - Этот показатель характеризует различные аспекты деятельности:

с коммерческой точки зрения он определяет либо излишки продаж, либо их недостаток;

с финансовой - скорость оборота вложенного собственного капитала;

с экономической - активность денежных средств, которыми рискуют собственники предприятия (акционеры, государство или иные собственники).

Если коэффициент слишком высок, что означает значительное превышение уровня продаж над вложенным капиталом, то это влечет за собой увеличение кредитных ресурсов и возможность достижения того предела, когда кредиторы больше участвуют в деле, чем собственники.

В нашем случае этот коэффициент составил 2,03. Уровень продаж превышает вложенный капитал более чем в два раза. Учитывая то, что предприятие в отчетном периоде увеличило использование заемных средств, можно сказать о снижении безопасности кредиторов и о возможных затруднениях у предприятия, которые могут возникнуть при уменьшении дохода.

Рентабельность собственного капитала определяет эффективность использования средств собственников, вложенных в предприятие, позволяет сравнить с возможным доходом от вложения этих средств в другие предприятия (ценные бумаги), служит важным критерием при оценке уровня котировки акций на бирже. Коэффициент рассчитывается путем деления балансовой прибыли на среднюю за период величину собственного капитала.

Коэффициент рентабельности всех операций по чистой прибыли в сравнении с коэффициентом рентабельности всех операций по балансовой прибыли показывает "давление налогового пресса" на доходы предприятия от всех направлений деятельности, а также уровень чистой прибыли в доходах. Расчет производится по формуле, где числитель - объем чистой прибыли, знаменатель - чистая выручка от реализации плюс доходы от прочей реализации и от внереализационных операций. Здесь, также как и в предыдущем случае, получается очень низкое значение показателя, равное 0,02. По аналогии с показателями рентабельности всех активов по балансовой прибыли и рентабельности всех активов по чистой прибыли можно сказать о незначительном влиянии налогов. Но это является лишь следствием низкой прибыли.

Заключение

Курсовой проект основывается на бухгалтерской отчетности предприятия, дополнительных данных управленческого учета, показателей развития предприятия.

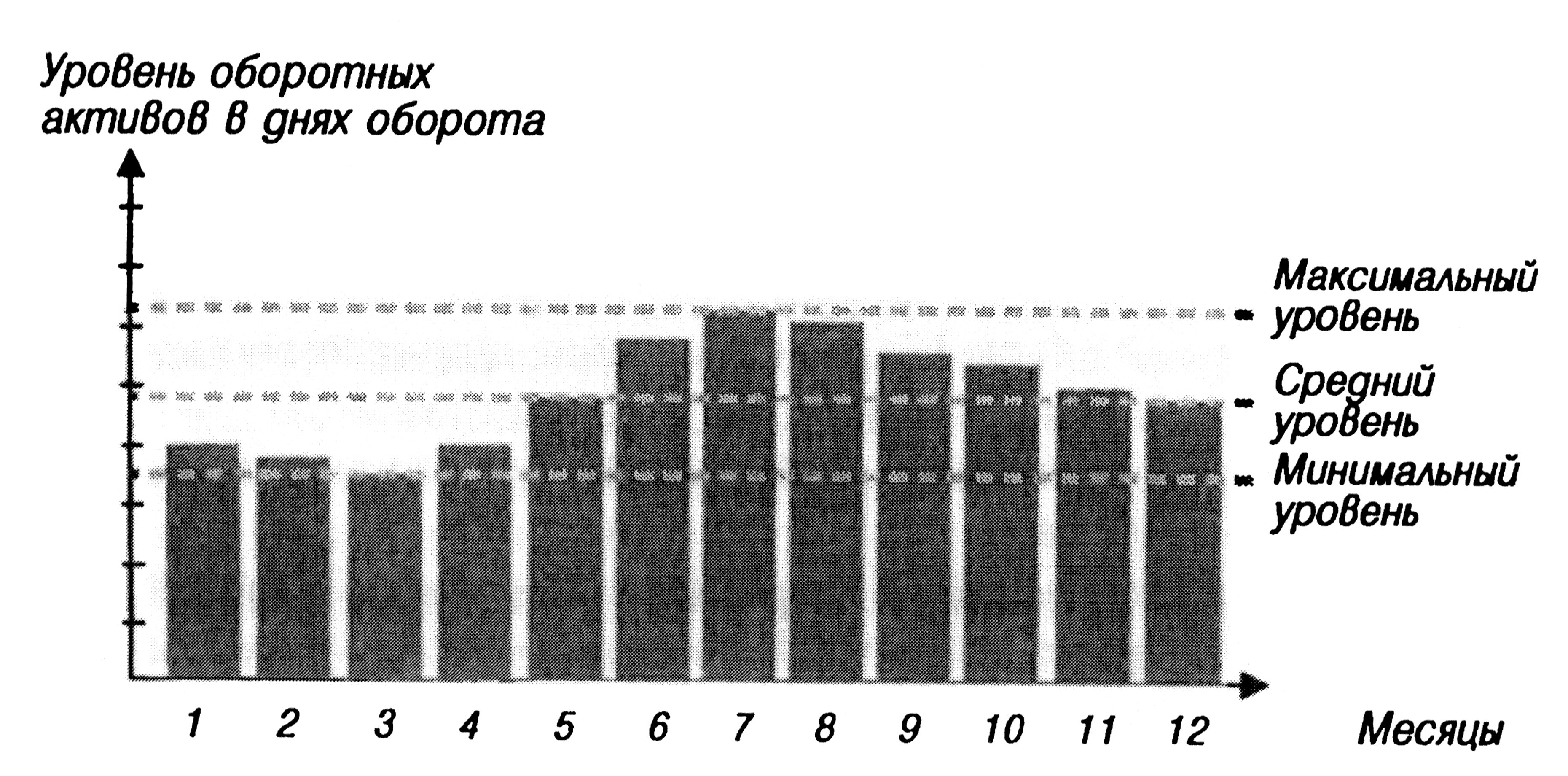

Для предприятия ОАО «Челябинский трубопрокатный завод» больше подходит агрессивная модель управления текущими активами и пассивами, так как предприятие не ставит ограничений в наращивании текущих активов, имеет значительные денежные средства, запасы сырья и готовой продукции, существенную дебиторскую задолженность - в этом случае удельный вес текущих активов в составе всех активов высок, а период оборачиваемости оборотных средств длителен. Такая политика управления текущими активами не может обеспечить повышенную экономическую рентабельность активов, но практически исключает вопрос возрастания риска технической неплатежеспособности. Агрессивной модели управления текущими активами соответствует агрессивная модель управления текущими пассивами, при которой в общей сумме пассивов преобладают краткосрочные кредиты. При этом у предприятия повышается уровень эффекта финансового рычага. Затраты предприятия на выплату процентов по кредитам растут, что снижает рентабельность и создает риск потери ликвидности.

Операционный цикл представляет собой период полного оборота всей суммы оборотных активов, в процессе, которого происходит смена отдельных их видов. Важнейшей характеристикой операционного цикла, существенно влияющей на объем, структуру и эффективность использования оборотных активов, является его продолжительность. Она включает период времени от момента расходования предприятием денежных средств на приобретение входящих запасов материальных оборотных активов до поступления денег от дебиторов за реализованную им продукцию. В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие это продолжительность производственно – сбытового и продолжительность финансового циклов.

финансы цена нефть оборачиваемость

Список литературы

1. Артеменко В.Г., Беллендир М.В. Финансовый анализ. М.: ДИС, 2003.

2. Анализ и управление финансовой устойчивостью предприятия. Грачев А.В., М.: «ДИС» - 2002г., 208 стр.

3. Боканов М.И. теория анализа хозяйственной деятельности: учебник. М.:Финансы и статистика 2001.

4. Бочаров В.В., Финансовый анализ. Краткий курс. С-Пб.: «Питер» - 2001г., 240 стр.

5. Донцова Л.В., Никифорова Н.А. Годовая и квартальная бухгалтерская отчетность. М.: "Дело и Сервис", 2003.

6. Ефимова О.В. Финансовый анализ. М.: "Бухгалтерский учет",2002.

7. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. - М.: Центр экономики и маркетинга 2002

8. Ковалев В.В. Финансовый анализ. М.: "Финансы и статистика", 2000.

9. Волкова. Анализ хозяйственной деятельности предприятия. – М.: 2000г.

10. Ковалев В.В., Финансовая отчетность и её анализ Учеб. пособие. — М.: ТК Велби: Проспект, 2004.

11. Любушин Н.П. Анализ финансового состояния организации: Учеб. пособие / Н.П. Любушин. — М.: Эксмо, 2006.

12. Методика финансового анализа. Практическое пособие. Шеремет А.Д., Сайфулин Р.С., Нечаев Е.В., М.: «Инфра-М» - 2001г., 208 стр.

13. Савицкая Г.В. Анализ хозяйственной деятельности предприятия - Мн.: ИСЗ, 2005

14. http://www./referat/

15. http://www.arenta-group.com/otcheti_ob_ocenke.html

Похожие работы

... значительном снижении рентабельности активов на 16,22 процентных пункта. 3 Пути совершенствования управления активами в Филиале «Башнефть – Янаул» ОАО АНК «Башнефть» 3.1 Основные направления совершенствования управления дебиторской задолженностью Выделим основные задачи и принципы управления активами предприятия. Увеличение активов. Любое увеличение активов означает использование фондов, но ...

... построение которой является залогом успешного выживания. Представляется целесообразным рассмотреть два аспекта организации управления нефтяным бизнесом в США: [[7]] 1. Вертикальная интеграция нефтяных компаний 2. Организация внутренней структуры управления компанией 2. Принципы и практика вертикальной интеграции нефтяных компаний В настоящее время в мире насчитывается ...

... создание эффективных оценочных систем, позволяющих адекватно оценивать качество выполняемых работ и своевременно выявлять недостатки на основных. 2. Анализ и оценка эффективности управления предприятием ООО «Газпромнефть-Хантос» 2.1. Общая характеристика ООО «Газпромнефть-Хантос» Общество с ограниченной ответственностью «Газпромнефть-Хантос», (именуемое в дальнейшем «Общество») было ...

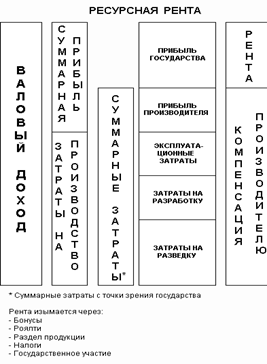

... сильно зависят от того, какая цель для государства является приоритетной. Например, в России основной целью налоговой политики в отношении нефтедобычи становится изъятие максимальной части ренты[28]. 2. Воздействие нефтяной отрасли на политические процессы в России 2.1 Нефтяная отрасль как фактор политической жизни Земная цивилизация вступила в новую эру - не просто дорогой, а очень ...

0 комментариев