Навигация

Этапы проведения аудита расчетов с персоналом по оплате труда

1.5 Этапы проведения аудита расчетов с персоналом по оплате труда

Заработная плата работника складывается из следующих составляющих:

1) вознаграждения за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы;

2) компенсационных выплат, а именно за вредность труда, за труд на особых территориях и т.п.;

3) стимулирующих выплат, а именно премий, надбавок и иных поощрительных выплат (ст. 129 ТК РФ).

Компенсационные выплаты предоставляются за выполнение работы в условиях, отклоняющихся от нормальных:

1) выходные и праздничные дни,

2) сверхурочная работа,

3) ночное время,

4) при переводе на нижеоплачиваемую работу,

5) в тяжёлых и вредных условиях труда,

6) в многосменном режиме,

7) несовершеннолетним в связи с сокращением их рабочего дня,

8) при невыполнении норм выработки и изготовлении бракованной продукции не по вине работника,

9) за разъездной характер работы,

10) компенсация за невыплаченную в срок зарплату.

Стимулирующие доплаты предоставляются за:

1) совмещение профессий (должностей),

2) увеличение объёма выполняемых работ,

3) профмастерство,

4) высокий уровень квалификации,

5) выслугу лет,

6) классность.

Вознаграждение за труд и стимулирующие выплаты устанавливаются на договорном или локальном уровнях – трудовым и (или) коллективным договорами, соглашениями, локальными нормативными актами работодателя.

Основания для компенсационных выплат и их минимальные размеры устанавливаются законами и иными нормативными правовыми актами, а конкретные размеры фиксируются в локальных документах организации. При этом они не могут быть ниже нормативно установленных размеров.

Проверка внутренних нормативных документов организации подтверждает соблюдение действующих норм и правил трудового законодательства, предусмотренных Трудовым кодексом РФ. Однако для подтверждения правильности документального оформления расчетов, ведения аналитического и синтетического учета, достоверности задолженности по расчетам с персоналом по оплате труда необходимо проведение детального исследования системы бухгалтерского учета и внутреннего контроля расчетных операций. Аудит расчетов с персоналом по оплате труда включает ряд последовательных этапов.

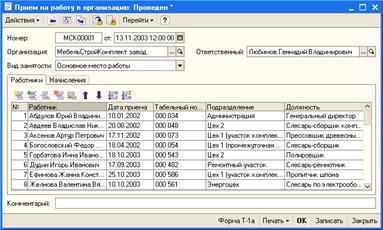

Аудитор осуществляет контроль трудовой дисциплины и учета отработанного времени на основании ведения табельного учета. Он заключается в ежедневной регистрации явок на работу, ухода с нее, всех случаев опозданий и неявок с указанием их причины, а также часов простоя и часов сверхурочной работы.

Такой учет бухгалтер осуществляет в табеле учета рабочего времени (форма № Т-13). Проверяют табели на соответствие типовой форме, отметки о причинах неявок на работу или о работе в режиме неполного рабочего дня, о работе в сверхурочное время, отметки о фактически отработанном времени и днях в месяце.

Далее необходимо проверить правильность начисления заработной платы по расчетно-платежной ведомости, расчетным листкам, лицевым счетам. При этом, помимо подтверждения основного заработка, аудитор должен подтвердить обоснованность выплат работнику и проверить наличие оправдательных документов, подтверждающих прочие выплаты работникам, например, наличие справки-расчета бухгалтерии на доплаты при отклонении от нормальных условий труда, приказов руководителя о премировании, заявлений и приказов руководителя о выдаче материальной помощи и т.д.

Правильность начисления заработной платы за отработанное время аудитор устраняет при взаимной сверке данных с табелем учета рабочего времени. Все документы по начислению заработной платы проверяются следующим образом: наличие необходимых форм и видов документов, соответствие их унифицированным формам и правильность заполнения документов, обоснованность начислений заработка, правильность арифметических расчетов. При этом арифметическая проверка правильности начисления заработной платы осуществляется как по каждому работнику, так и общему фонду оплаты труда за месяц.

На следующем этапе аудита проводится контроль за правильностью начисления пособий по временной нетрудоспособности и отпускных работникам. Аудит осуществляется выборочным способом. Аудитор проводит следующие процедуры:

1) наличие документального подтверждения начисления пособий по временной нетрудоспособности и отпускных (заявления, приказы, больничные листы);

2) соблюдение законности начисления выплат в соответствии с действующим законодательством и Трудовым кодексом РФ (стаж работы, соблюдение максимального размера пособия по временной нетрудоспособности, количество дней отпуска);

3) документальная проверка начисления пособий по временной нетрудоспособности и отпускных (наличие листков нетрудоспособности, расчет отпускных и их оформление);

4) арифметическая проверка расчетов пособий по временной нетрудоспособности и отпускных (пересчитываются суммы, указанные бухгалтером).

В процессе аудита расчетов по оплате труда осуществляется проверка удержаний из заработной платы:

- обязательных удержаний из заработной платы (начисление налога на доходы физических лиц и удержания по исполнительным листам);

- удержания по инициативе работника (профсоюзные взносы, удержания сумм по кредитам, ссудам, удержание материального ущерба и т.д.).

При проверке обязательных удержаний из заработной платы, в частности НДФЛ, аудитор должен руководствоваться главой 23 Налогового кодекса РФ, обращая внимание на точность взыскания и полного перечисления налогов в целом и по каждому работнику, устанавливая обоснованность применения налоговых вычетов по налогу на доходы физических лиц, а так же является ли работник штатным работником или работает по совместительству. Определяются наличие других удержаний из заработной платы и правильность расчета суммы налога на доходы физических лиц с дохода работника. При этом следует помнить: другие удержания из дохода работника не уменьшают налогооблагаемую базу по НДФЛ.

Аудитор проверяет соблюдение исчисления налогооблагаемого дохода, в соответствии с которым работник имеет право на налоговые вычеты, а также устанавливает своевременность перечисления НДФЛ. В соответствии с действующим законодательством налог должен быть уплачен в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов организации в банке на счета работников.

Следующим этапом аудита является проверка правильности расчета суммы заработной платы, подлежащей выплате работнику после удержаний. Для этого в расчетно-платежной ведомости выборочным путем аудитор рассчитывает суммы к выдаче путем вычитания из начисленного заработка общей суммы удержаний. Сумма в расчетно-платежной ведомости сопоставляется с суммами к выдаче в платежной ведомости. Для выплаты заработной платы могут оформляться расходные кассовые ордера.

Проводя проверку расчетов, аудитор путем документальной проверки должен установить правильность и обоснованность сумм депонентской задолженности, имеющейся на счетах организации, причины ее невыплат, а также обратить внимание на наличие сумм задолженности, по которой истек срок исковой давности. Такие суммы списываются на основании данных инвентаризации, письменного обоснования и приказа руководителя организации.

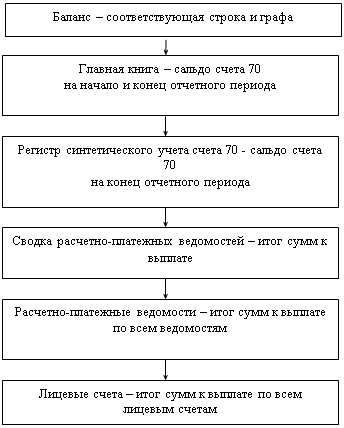

На заключительном этапе аудита осуществляется проверка организации бухгалтерского учета расчетов с персоналом по оплате труда по счету 70 «Расчеты с персоналом по оплате труда». Далее осуществляется общая проверка реальности сальдо по счету 70 «Расчеты с персоналом по оплате труда» в бухгалтерском учете, Главной книге и бухгалтерском балансе.

Необходимо проверить выборочно на одну и ту же дату:

- сальдо по счетам по заработной плате в Главной книге с соответствующими статьями в балансе;

- установить соответствие данных журнала операций расчетов по заработной плате и данных расчетно-платежной ведомости;

- сверить суммы заработной, выданные работникам из кассы, путем сопоставления данных журнала по счету «Касса» и дебетовых оборотов Главной книги за каждый месяц.

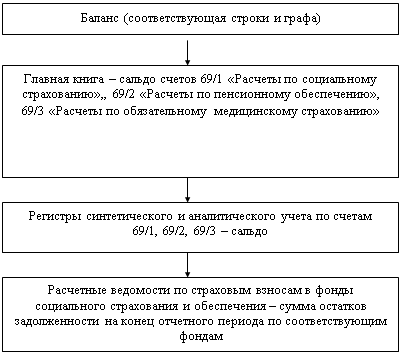

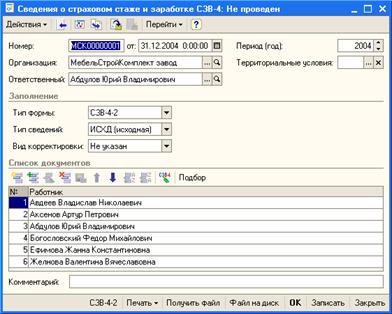

Аудит расчетов по страховым взносам в фонды проводится на основании ФЗ № 212 от 24.07.09 «О страховых взносах в ПФ РФ, ФСС РФ, ФФОМС РФ, ТФОМС РФ» и включает в себя проверку правильности начисления страховых взносов с выплат, осуществляющихся организацией в пользу своих работников, отражения на счетах бухгалтерского учета начисленных сумм. Аудитору необходимо проверить:

- правильность определения фонда оплаты труда для начисления стра-ховых взносов;

- правильность применения ставок страховых взносов;

- своевременность и полноту перечисления взносов;

- правильность и обоснованность использования льгот;

- правильность отражения в бухгалтерском учете операций по начислению страховых взносов в фонды;

- соответствие записей аналитического и синтетического учета записям в Главной книге и балансе;

- правильность и своевременность составления форм отчетности по страховым взносам в фонды и своевременность их представления.

Похожие работы

... иметь следующий вид. Заключение аудитора о достоверности бухгалтерской отчётности в части расчетов с персоналом по оплате труда ООО "Связь плюс" за 1 квартал 2010 г. Итоговая часть 1. Аудит бухгалтерской отчётности в части расчетов с персоналом по оплате труда ООО "Связь плюс" проводился на основе Бухгалтерского баланса по состоянию на 1 апреля 2010 г. и Отчета о прибылях и убытках. Основы ...

... возложен на ревизионную комиссию на общественных началах. Данная комиссия осуществляет различные ревизии в хозяйстве: ревизию кассы, материалов на складах, скота на ферме и т.п. Глава 3. Аудит оплаты труда на предприятии 3.1 Краткая организационно-экономическая характеристика предприятия Таблица 6 Показатели размера хозяйства и производства Показатели Год 2005 к 2004 2004 2005 ...

... по оплате труда. По дебиту счета отражаются удержания из начисленной суммы оплаты труда. При проведении аудита необходимо сверить тождество данных аналитического учета расчетов по оплате труда оборотам и остаткам по счету 70 синтетического учета. Данные аналитического учета должны соответствовать оборотам и остаткам по счетам синтетического учета. Суммы дебетовых и кредитовых оборотов, а также ...

... - только уполномоченным лицам. Для этого следует вести список абонентов, которые получают копии отчетов. Тиражирование отчетов должно быть строго ограниченным. 3.2. Аудиторская проверка расчетов по оплате труда Итоги проверки на данном участке учета оформляются в рабочем документе аудитора (табл. 3.1). Таблица 3.1 Дата проведения проверки Объект проверки Наименование проверяемого ...

0 комментариев