Навигация

Оценка кредитоспособности заемщиков коммерческого банка в процессе кредитования

1.2. Оценка кредитоспособности заемщиков коммерческого банка в процессе кредитования

Кредитная сделка предполагает взаимоотношения двух субъектов - кредитора и заемщика, кредитор передает заемщику объект сделки - ссуженную стоимость - на условиях срочности, возвратности, платности, но при этом остается собственником объекта сделки. В каждой кредитной сделке для кредитора присутствует элемент риска: невозврата ссуженной стоимости заемщиком (по разным причинам), неуплаты процентов по ссуде, нарушения сроков возврата.

В дипломной работе рассматривается вариант, когда в качестве кредитора выступает банковское учреждение, т.е. речь идет о банковском кредите.

В мировой практике кредитоспособность клиента является одним из основных объектов при определении целесообразности и форм кредитных отношений с ним. Способность к возврату долга связывается с моральными качествами клиента, его талантом и родом занятий, степенью вложения капитала в недвижимое имущество, возможностью заработать средства для погашения ссуды и других обязательств в ходе процесса производства и обращения.

Кредитоспособность заемщика зависит от разных факторов, в том числе от его финансового положения - уровня обеспечения собственными средствами, уровня рентабельности, наличия достаточного объема ликвидных активов, финансовой дисциплинированности заемщика и его контрагентов[8].

Для оценки кредитоспособности на перспективу нужно, помимо указанного, учесть влияние предстоящих конъюнктурных изменений в экономике, сказывающихся на деятельности заемщика, с учетом сумм и сроков предстоящих поступлений доходов и их использования, в соответствии с обязательствами по платежам (за материалы, энергию, и др.) и погашением ссудной задолженности. Дополнительные сложности в определении кредитоспособности возникают и в связи с таким фактором, как репутация заемщика, измерить и оценить относительное значение которой невозможно.

При определении кредитоспособности надо учитывать и данные о разных сторонах деятельности заемщика, условиях его работы. Наряду с цифровыми показателями можно использовать данные о репутации заемщика, что не поддается выражению в цифровом виде.

Таким образом, кредитоспособность заемщика основывается на моральных качествах клиента и его способности воспроизвести авансированные средства для погашения долга.

Основная цель оценки кредитоспособности - определить способность заемщика вернуть запрашиваемую ссуду и на этой основе формализовать в кредитном договоре условия ее предоставления. Коммерческий банк в каждом конкретном случае определяет степень риска, который он готов взять на себя, размер кредита и возможность его предоставления в данных обстоятельствах.

В процессе оценки кредитоспособности заемщика выясняют дееспособность и репутацию заемщика, наличие капитала (владение активами), обеспеченность ссуд, состояние экономической конъюнктуры.

Дееспособность заемщика в отношении ссуд - это не только его способность погасить ссуду, но, прежде всего, правомочность получения им кредита. Поэтому, решая вопрос о предоставлении ссуды юридическому или физическому лицу, банк должен ознакомиться с уставами, положениями и паспортами, определяющими правомочность тех или иных лиц в получении кредита. Банки требуют также предъявления документов, удостоверяющих право юридического лица брать ссуду и лиц, уполномоченных вести переговоры и подписывать договорные документы.

Репутация заемщика означает не только его возможность вернуть долг по ссуде, но и желание выполнить все обязательства, вытекающие из условий кредитного соглашения. Критерием оценки репутации руководства предприятия-заемщика может выступать фактор управления, т.е. умение руководить предприятием, находить людей, сырье и средства, необходимые для производства товаров и услуг, а также получения прибыли.

Наличие капитала предполагает владение активами в обеспечение кредита. Предприятиям не может быть предоставлен кредит, если они не располагают исходным капиталом для обеспечения ссуды. Одним из показателей финансового состояния предприятия является стоимость имущества владельца - уставный капитал предприятия.

Состояние конъюнктуры - это экономическая среда, в рамках которой в период владения банковской ссудой функционируют предприятия и отдельные лица - заемщики.

Чем продолжительнее срок ссуды, тем важнее прогноз экономической конъюнктуры. Знание того, что может происходить с заемщиком в периоды процветания или спада экономической активности в стране, отрасли, городе, а также изменения условий конкуренции, технологии производства, спроса и методов реализации продукции или услуг, имеет важное значение при анализе кредитной заявки[9].

1.3. Выбор методов оценки кредитоспособности заемщика

Основная цель изучения кредитоспособности - определить способность и готовность заемщика вернуть запрашиваемую сумму в соответствии с условиями договора о выдаче ссуды. Банк должен в каждом случае определить степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен в данных обстоятельствах.

Сложность оценки кредитоспособности заемщиков обусловила применение разнообразных подходов к такой задаче, в зависимости от особенностей заемщиков.

Кредитоспособность заемщика означает способность юридического или физического лица полностью и в срок рассчитаться по своим долговым обязательствам.

Понятие кредитоспособности включает правовое и хозяйственно-финансовое состояние заемщика, которое определяет наличие предпосылок для получения им кредитов, а также их погашения в установленные сроки.

Кредитоспособность заемщика, в отличие от его платежеспособности, не фиксирует неплатежи за текущий период или на какую-либо дату, а прогнозирует его платежеспособность на ближайшую перспективу. Оценивается кредитоспособность на основе системы показателей, которые отражают размещение и источники оборотных средств, результаты хозяйственно-финансовой деятельности заемщика. Выбор показателей зависит от особенностей построения баланса и других форм отчетности клиентов, их отраслевых особенностей, формы собственности.

При оценке кредитоспособности заемщика учитываются: правомочность, которую юридическое лицо получает только с момента государственной регистрации его устава в исполнительных органах власти, финансовая стабильность, платежеспособность и другие показатели (ликвидность баланса, состояние активов, эффективность использования средств, прибыль, наличие обеспечения или другие гарантии возвращения кредита, рейтинг).

Глубина анализа кредитоспособности зависит от наличия или отсутствия в прошлом кредитных отношений банка с конкретным заемщиком, от результатов его хозяйственно-финансовой деятельности, размеров и сроков предоставления ссуд.

Другой подход основан на системе показателей, используемых американскими специалистами, - так называемых 5 «С»:

— character (характер заемщика);

— capacity (финансовые возможности);

— capital (капитал, имущество);

— collateral (обеспечение);

— conditions (общие экономические условия) [10].

Под «характером» заемщика имеется в виду его репутация, степень ответственности, готовность и желание погашать долг. Банк стремится, прежде всего, выяснить, как заемщик (фирма или частное лицо) относился к своим обязательствам в прошлом, были ли у него задержки в погашении займов, каков его статус в деловом мире. Банк стремится получить всестороннюю характеристику заемщика, используя для этого личное интервью с ним, досье из личного архива, консультации с другими банками и фирмами и прочую доступную информацию.

Финансовые возможности заемщика, его способность погасить кредит определяются с помощью тщательного анализа его доходов и расходов и перспектив изменения их в будущем. В принципе у заемщика банка есть три источника средств для погашения ссуды:

— текущие кассовые поступления (cash flow);

— продажа активов;

— прочие источники финансирования (включая заимствования на денежном рынке).

Коммерческие банки традиционно относятся к той категории кредиторов, ссуды которых погашаются за счет чистого сальдо текущих кассовых поступлений (net cash flow). Эта величина равняется чистой операционной прибыли плюс амортизационные отчисления минус прирост дебиторской задолженности минус прирост товарных запасов плюс сумма счетов к оплате.

Критическое значение для погашения займа имеет динамика дебиторской задолженности предприятия и изменение его товарных запасов. Чаще всего с этими статьями связаны трудности в погашении займа.

Кроме первых двух критериев банк большое внимание уделяет также другим факторам, а именно акционерному капиталу фирмы, его структуре, соотношению с другими статьями активов и пассивов, а также обеспечению займа, его достаточности, качеству и степени реализуемости залога в случае непогашения ссуды.

Наконец, при рассмотрении заявки на кредит принимаются во внимание «общие условия», определяющие деловой климат в стране и оказывающие влияние на положение как банка, так и заемщика: состояние экономической конъюнктуры, наличие конкуренции со стороны других производителей аналогичного товара, налоги, цены на сырье и т.д.[11]

Одна из целей кредитных работников банка заключается в том, чтобы выразить в цифрах (квантифицировать) указанные критерии применительно к каждому конкретному случаю. На основе этого будет принято взвешенное решение относительно кредитоспособности заемщика, целесообразности выдачи ему кредита, ценовых и неценовых условий этого кредита и т.д. В рамках дилеммы «риск – доходность» заемщики, имеющие более слабые финансовые позиции (а, следовательно, более подверженные риску) должны платить за кредит больше, чем более надежные заемщики.

От полноты и достоверности информации о потенциальном заемщике зависит правильность принятия решения о выдаче кредита. В каждом конкретном банке состав и характер информации запрашиваемой у клиента и получаемой из других доступных источников может различаться, однако должны быть освещены основные вопросы, ответы на которые необходимы для принятия решения.

Примерный перечень вопросов задаваемых клиенту кредитным инспектором в ходе личной беседы, приведен в Приложении 1.

После беседы кредитный инспектор должен принять решение - продолжать ли дальнейшую работу с кредитной заявкой или ответить отказом.

Если предложение клиента расходится, в каких то важных аспектах с принципами кредитной политики проводимой банком, то заявку следует отклонить, объяснив заявителю причины отказа.

Если по итогам беседы кредитный инспектор решает продолжать работу с клиентом, то он запрашивает у клиента пакет сопроводительных документов, детальный анализ которых будет проведен на последующих этапах работы с заявкой и на основании которых заполняется кредитное досье. Состав такого пакета следующий:

— финансовый отчет (баланс) фирмы за последние три года работы.

— отчет о движении кассовых поступлений.

— внутренние финансовые отчеты.

— внутренние управленческие отчеты.

— технико-экономическое обоснование кредитуемого мероприятия.

— налоговые декларации.

Кроме информации получаемой непосредственно от клиента банк старается получить информацию о нем и из других источников. Такими источниками могут быть:

— материалы о клиенте имеющиеся в архиве банка;

— сведения других банков, в которых этот клиент уже кредитовался;

— сведения других фирм, сотрудничавших с клиентом в прошлом (его кредиторы, покупатели продукции, поставщики и т.д.);

— отчеты и другие материалы частных и государственных учреждений и агентств (отчеты о кредитоспособности, отраслевые аналитические исследования, справочники по инвестициям и т.д.).

Эксперты кредитного отдела в первую очередь обращаются к архивам своего банка. Банк может располагать центральной картотекой на всех вкладчиков и заемщиков, из которой можно почерпнуть информацию об их кредитоспособности. К примеру, она покажет, как погашались ссуды в прошлом, каков остаток на текущем и сберегательном счетах и имеет ли податель заявки право допускать овердрафт по счету. Если заявитель уже получал ранее кредит в банке, то в архиве имеются сведения о задержках в погашении долга или других нарушениях.

Важные сведения можно получить у банков и других финансовых учреждений, с которыми уже имел дело заявитель. Банки, инвестиционные и финансовые компании могут предоставить материалы о размерах депозитов компании, непогашенной задолженности, аккуратности в оплате счетов и т.д. Торговые партнеры компании могут сообщить данные о размерах предоставленных ей коммерческих кредитов. По этим данным можно судить о том, использует клиент заемные средства эффективно или нет[12].

В мировой практике проблема «неполноты доступной информации» решается через накопление информации об обслуживании заёмщиком своих кредитов в определённых организациях (бюро кредитных историй) с установлением особого режима раскрытия такой информации и ограниченного круга лиц, которым такая информация может быть представлена.

Бюро кредитных историй – коммерческая организация, которая создаётся с целью аккумулирования информации о заёмщиках – физических и юридических лицах, их настоящих и прошлых обязательствах. Эта информация составляет кредитную историю, доступ к которой потенциальный кредитор получает только с письменного согласия будущего заёмщика. Таким образом, бюро кредитных историй повышают уровень информированности кредиторов о потенциальных заёмщиках, давая возможность более точного прогнозирования вероятности возврата кредита.

В связи с этим, в России с 1 июня 2005 года вступил в силу Федеральный закон «О кредитных историях» № 218-ФЗ от 30.12.2004 года. В этом документе прописаны понятие и состав кредитных историй, основания и порядок их формирования, а также условия хранения и использования информации.

1 сентября 2005 года право на регистрацию бюро кредитных историй получила Федеральная служба по финансовым рынкам (ФСФР). Отбор бюро в реестр производится по нескольким критериям. Основные – это финансовое положение и деловая репутация бюро. Если хотя бы одно требование не будет выполнено, у бюро нет шансов попасть в реестр. Кроме того, на протяжении всего существования БКИ периодически подвергается проверкам на качество и своевременность предоставляемых услуг.

С 1 марта 2006 года все банки начали передавать информацию о заёмщиках в бюро. Кто этого не сделает – нарушит закон. Одновременно банкиры стали получать из бюро кредитные истории.

Один из наиболее важных источников информации о кредитоспособности - анализ бухгалтерских отчетов потенциальных заемщиков. Особое внимание банк обращает на результаты прогноза денежных потоков, которые свидетельствуют об ожидаемом финансовом состоянии, прибыльности и потребности заемщика в дополнительно привлекаемых средствах.

Таким образом, выбор метода оценки кредитоспособности заемщика представляет собой сложный, многогранный и трудоемкий процесс. От его правильной организации зависит уровень кредитного риска, принимаемого на себя банковским учреждением

Рассмотрев теоретические аспекты реализации кредитной политики коммерческим банком и основной ее задачи - выбора метода оценки кредитоспособности заемщика, необходимо рассмотреть, как поставлена эта работа на конкретном примере.

2. Анализ кредитной политики банка

2.1 Краткая характеристика Банка «Казанский»

10 июня 1994 года был создан Коммерческий инвестиционно-трастовый Банк ««Казанский» (Товарищество с ограниченной ответственностью). Была получена лицензия Центрального Банка РФ на совершение банковских операций №2888.

Первоначальные учредители Банка: ОАО «КМПО», Завод «Ижмаш», ОАО «Ландора и Ко» и другие.

Первоначальный уставный капитал Банка: 100 тыс. рублей.

В январе 1997 года Банк получил Лицензию на осуществление банковских операций со средствами в иностранной валюте №2888. Сформировано внешнеэкономическое направление деятельности Банка.

В январе 1998 года Банк получил Лицензию профессионального участника рынка ценных бумаг на осуществление дилерской, депозитарной и брокерской деятельности (включая операции с физическими лицами).

В декабре 1998 года Банк был преобразован из Товарищества с ограниченной ответственностью в Общество с ограниченной ответственностью.

В 1999 году Банк стал членом Секций Фондового и Валютного Рынков Московской Межбанковской Валютной Биржи.

В июле 2000 года Банк начал деятельность на рынке пластиковых карт и стал членом российской платежной системы Union Card. Организовано Управление пластиковых карт, открыт процессинговый центр и начата работа по обслуживанию карт международных систем VISA, EuroCard/MasterCard, Cirrus Maestro, а также российской платежной системы Union Card. В августе 2000 года Банк начал осуществлять операции по переводу наличных средств в иностранной валюте с помощью системы «Western Union».

В апреле 2003 года Банк преобразован из Общества с ограниченной ответственностью в Общество с дополнительной ответственностью. Данная реорганизация позволила установить дополнительную субсидиарную ответственность учредителей в размере 100% от уставного капитала (500 млн. руб.).

В соответствии с требованиями Федеральных законов РФ и нормативными актами Центрального банка РФ 26 января 2004 г. ОДО «Банк «Казанский»» принял решение о преобразовании в открытое акционерное общество.

Важным основанием для принятия решения об акционировании Банка ««Казанский»» явилось общее понимание участниками Банка возможностей его дальнейшего развития в форме открытого акционерного общества. Это возможности более масштабного роста уставного капитала и собственного капитала Банка, в том числе за счет привлечения новых акционеров, увеличения объема и повышения качества привлекаемых ресурсов, более полного и гибкого обслуживания клиентов Банка и существенного роста их количества и качества, наращивания активов и достижения на этой основе роста доходов и прибыли Банка.

Важнейшей целью преобразования Банка является укрепление надежности Банка и доверия со стороны клиентов и вкладчиков, банков-корреспондентов и других предприятий и организаций, являющихся настоящими или потенциальными партнерами.

Похожие работы

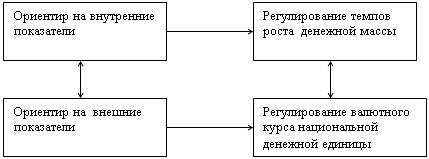

... кредитной политики. К сожалению, денежно-кредитная политика, проводимая сегодня в нашей стране, недостаточно эффективна и нуждается в серьезной модернизации. Основным проводником денежно-кредитной политики является Центральный банк страны, который в настоящее время наиболее активно использует четыре основных инструмента денежно-кредитного регулирования: это регулирование объемов рефинансирования ...

... предпосылка устойчивого развития экономики и повышения доверия к проводимой экономической политике. Как представляется, успешное достижение этих целей и есть основной вклад денежно-кредитной политики в поддержание устойчивого экономического роста. За 2000 - 2006 гг. Банку России удалось обеспечить снижение инфляции более чем в три раза. При этом объем ВВП возрос в 1,5 раза. Но, несмотря на ...

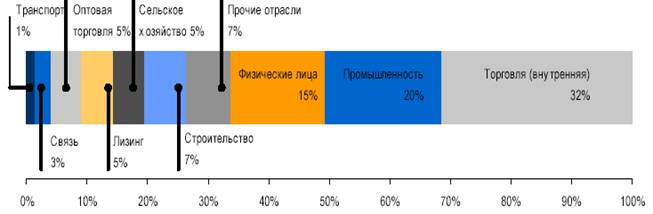

... » позволяет сделать вывод о том, что банк успешно реализует одно из своих одно из своих основных направлений деятельности – кредитование. 2.3. Проблемы и пути совершенствования кредитования в ОАО «АКИБАНК» Анализ кредитной политики ОАО «АКИБАНК» выявил проблемы, с которыми банку приходится сталкиваться в процессе кредитования. Во-первых, ключевым видом риска для Банка является риск ...

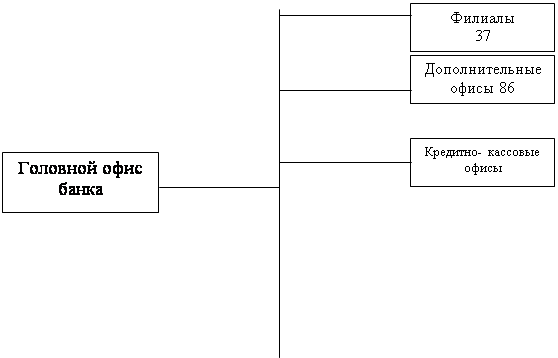

... доходов нужно осуществлять поддержание нормативного уровня рентабельности активов, инвестиций, текущий уровень возвратности кредита определять, исходя из критерия снижения уровня рентабельности. § 2. Регулирование банковской деятельности на примере ОАО «АК БАРС» банка Банк России является органом банковского регулирования и надзора за деятельностью кредитных организаций. Регулирование ...

0 комментариев