Навигация

Фондовая биржа как институт рыночной экономики

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ УКРАИНЫ

ПОЛТАВСКИЙ УНИВЕРСИТЕТ ПОТРЕБИТЕЛЬСКОЙ КООПЕРАЦИИ УКРАИНЫ

Кафедра экономической теории

КУРСОВАЯ РАБОТА

С ЭКОНОМИЧЕСКОЙ ТЕОРИИ

Тема:

Фондовая Биржа как институт рыночной экономики

Выполнил студент гр. ME-22

Силантьев О.И.

Научный руководитель

к.э.н. проф. Шевченко А.Ф.

ПОЛТАВА 2010

Содержание курсовой работы

Введение

Глава 1. ФБ как институт рыночной экономики

1.1 История и сущность биржевой деятельности

1.2 Фондовые индексы

1.3 Организационная структура биржи

Глава 2. Объекты сделок и основные виды операций на ФБ

2.1 Объекты сделок и основные виды операций на ФБ

2.2 Опционы, фьючерсные и форвардные контракты, хеджирование

Глава 3. Роль фондовых бирж в современной экономике

Заключение

Список использованных источников

Дополнения

Введение

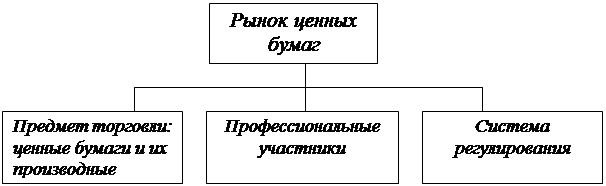

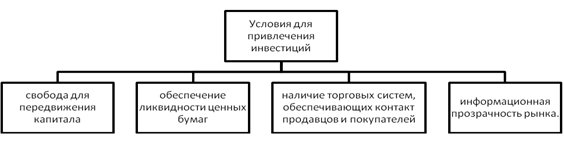

Рыночная экономика представляет собой совокупность различных рынков, одним из них является финансовый рынок — рынок, который опосредует распределение денежных средств между участниками экономических отношений. Его можно сравнить с сердцем экономики, так как с его помощью мобилизуются свободные финансовые ресурсы и направляются в самые эффективные сферы народного хозяйства, их получают наиболее жизнеспособные рыночные структуры. Главным образом на финансовом рынке изыскиваются средства для развития сферы производства и услуг. Одним из сегментов финансового рынка выступает рынок ценных бумаг (РЦБ ) или фондовый рынок. РЦБ — это рынок, который опосредует кредитные отношения и отношения совладения с помощью ценных бумаг. Особенностью привлечения финансовых средств с помощью ценных бумаг является то, что, как правило, они могут свободно обращаться на рынке . Поэтому лицо, вложившее свои средства в какое-либо производство посредством приобретения ценных бумаг, может вернуть их (полностью или частично), продав бумаги. В то же время его действия не затрагивают и не нарушают сам процесс производства, так как деньги не изымаются из предприятия, которое продолжает функционировать. Возможность свободной купли-продажи ценных бумаг позволяет вкладчику гибко определять время, на которое он желает разместить свои средства в тот или иной хозяйственный проект.[1, стр 11].

В настоящее время в мире насчитывается более 150 фондовых бирж, они имеют в основе много общего, и все же каждая обладает своими особенными чертами. В разных странах, как правило, существуют национальные особенности в законодательстве, методах государственного регулирования биржевой деятельности.

Термин "биржа" (лат., нем.) буквально означает "кошелек". Первая биржа была создана в Нидерландах в г. Брюгге в XV в., но свой след в истории она не оставила, т.к. позднее появилась более известная Антверпенская биржа. Биржа - это регулярно действующая организация, в помещении которой совершаются сделки по покупке и продаже: акций, облигаций ,векселя.

Биржевые сделки могут совершаться не только на территории или в помещении биржи. Местом заключения таких сделок могут быть и компьютерные сети. Например, существуют международные секции электронной торговли между биржами.

Фондовые биржи - это относительно молодой и быстро развивающийся сектор рыночной экономики Украины. Основная задача сейчас заключается в том, чтобы применить зарубежный опыт создания фондовых рынков, максимально используя их достижения и не повторяя ошибок, сократить разрыв в развитии. При этом должны учитываться интересы всех участников рынка.

Глава 1. ФБ как институт рыночной экономики.

1.1 История и сущность биржевой деятельности

Фондовый рынок — это институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов (поставщиков) фондовых ценностей, т. е. ценных бумаг.

Согласно определению, товаром, обращающимся на данном рынке, являются ценные бумаги, которые, в свою очередь, определяют состав участников данного рынка, его местоположение, порядок функционирования, правила регулирования и т. п.

Фондовый рынок является сегментом как денежного рынка, так и рынка капиталов, которые также включают движение прямых банковских кредитов перераспределение денежных ресурсов через страховую отрасль, внутрифирменные.

ФИНАНСОВЫЙ РЫНОК = ДЕНЕЖНЫЙ РЫНОК + РЫНОК КАПИТАЛОВ

В рыночной экономике рынок ценных бумаг является основным механизмом перераспределения денежных накоплений.

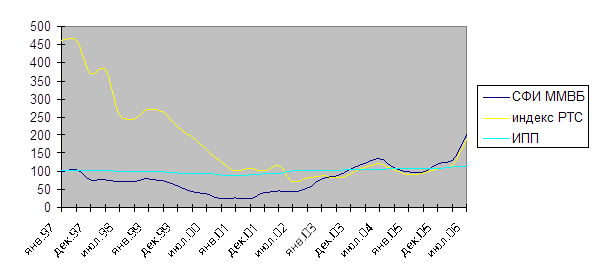

Структура финансового рынка представлена на рис ниже [22 стр 122-123]

Финансовый Рынок

Финансовый Рынок

![]()

![]() Рынок капитала Денежный рынок

Рынок капитала Денежный рынок

Рынок Рынок средне

ценных и долгосрочных

бумаг банковских кредитов

Фондовая биржа-это организованный, централизованный рынок для продавцов и покупателей ценных бумаг: акций, облигаций и т.д.

Это элитный рынок, на который допускаются только крупные, хорошо зарекомендовавшие себя компании, удовлетворяющие довольно жестким требованиям, предъявляемым биржей. Сделки совершаются всегда в одном и том же месте, в строго отведенное время — во время проведения биржевой сессии и по четко установленным, обязательным для всех участников правилам. Биржа создает четкую организационную структуру, четкий механизм заключения и исполнения сделок с биржевыми ценностями и высоконадежную систему контроля за ходом исполнения сделок.

Первая настоящая фондовая биржа возникла в Амстердаме в начале XVII века, хотя историки обнаруживают свидетельства торговли ценными бумагами в более ранний период в Италии и Германии. Амстердам был одним из крупнейших портов Европы, куда приходили суда со всего мира. Суда принадлежали акционерным компаниям. Биржа же давала возможность акционерам продавать свою долю в грузе корабля, чтобы избежать банкротства в случае, если судно потонет, или купить дополнительную долю в случае благополучного прибытия корабля. Впервые возникла публичная подписка на акции, возникли биржевые лоты, начали заключаться сделки со спекулятивными целями, возник биржевой клиринг обязательств и т.д.. Для фондовой биржи было построено специальное здание, существовал временной регламент торговли, (с 12 до 2 часов дня), операции совершались через брокеров. Первоначально в Амстердаме не более 20 человек держали в своих руках всю торговлю акциями, но к концу XVII века число лиц, участвовавших в ней, сильно возросло.

В настоящее время в мире насчитывается более 140 ФБ крупнейшими из которых являются: Нью-Йоркская (NYSE,NASDAQ-AMEX), Токийская (TSE), Франкфуртская (DB), Торонтская (TSE), Осакская (OSE), Гонконгская (SEHK), Лондонская (LSE), Бостонская, Чикагская, Тихоокеанская, Филадельфийская и Фондовая биржа Цинтиннати.

Существует множество компаний, предлагающих свои ценные бумаги. Самые надежные из ценных бумаг покупаются и продаются на биржах.

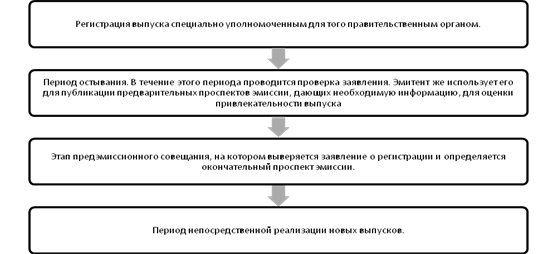

Биржевая торговля ценными бумагами начинается после того, как выпустившая их компания подала заявление и выполнила условия для допуска своих ценных бумаг к биржевым торгам. Данные условия могут включать требования относительно размера имущества компании, количества ее акционеров финансового состояния , репутации, интереса к ценной бумаге со стороны потенциальных инвесторов. Это создает дополнительную защиту от покупки ненадежных, сомнительных ценных бумаг, которые не принесут своим владельцам никакого дохода.

Предположим, вам нужен подержанный автомобиль. Что вы сделаете, чтобы найти его? Естественно, вы не станете стучать в двери соседей, спрашивая, хотят ли они продать машину. Скорее всего, вы обратитесь туда, где распространяют информацию об использованных машинах, например, к рекламному приложению в газете. Там вы станете сравнивать десятки моделей разной цены. Точно так же и на бирже одновременно присутствует множество предложений о покупке и продаже ценных бумаг по разным ценам. Однако биржа это не просто место, где можно получить информацию и где встречаются продавцы и покупатели.

Биржа контролирует и регулирует совершение сделок с ценными бумагами, чтобы в максимальной степени гарантировать заключение сделок по справедливой цене и их быстрое и надежное исполнение продавцом и покупателем. Далеко не каждая ценная бумага может попасть на биржу.

Ценные бумаги, допущенные к торгам на бирже, включаются в специальный список (лист), а сама процедура допуска именуется - листингом.

Листинг - регламентированная биржей процедура допуска ценных бумаг к торгам. В ходе листинга сотрудники биржи проверяют, прошел ли выпуск ценных бумаг государственную регистрацию, каковы финансовые и экономические показатели деятельности компании-эмитента и т.д.

Котировка ценных бумаг - это установление их курса. Курс ценной бумаги находится в прямой зависимости от дохода на эту ценную бумагу и в обратной от банковского процента. Круг бумаг, с которыми проводятся сделки на бирже, весьма ограничен, и для компании добиться права котировки своих акций весьма и весьма непросто. Из сотен тысяч акционерных обществ этого права удостаиваются лишь сотни, максимум – тысячи.

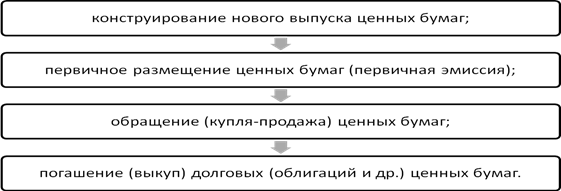

Также компании, внесенные в такие списки получают большую известность и популярность (паблиситы) среди лиц, занятых в сфере инвестиций. Наиболее популярные среди инвесторов ценные бумаги покупаются и перепродаются множество раз. В самый первый раз их продает сам эмитент, а в дальнейшем инвестор, купивший ценные бумаги, может перепродать их, чтобы получить прибыль. Случается, что за свою «жизнь» на рынке ценная бумага множество раз меняет своего собственника.

Когда ценные бумаги компании выпущены и продаются в первый раз, этот процесс называется размещением, или продажей на первичном рынке. Когда один инвестор продает уже размещенные акции другому инвестору, это называют продажей на вторичном рынке.

Ценные бумаги можно продать или купить и на внебиржевом рынке, но это более рискованно. Рыночный курс ценных бумаг при биржевой и внебиржевой торговле устанавливается по разным принципам. Биржи же централизуют торговлю по каждому виду ценных бумаг в одном месте ,в торговом зале биржи. Там определяются рыночный курс ценной бумаги в соответствии с текущим спросом и предложением. Каждая заявка на покупку ценных бумаг сверяется с каждой заявкой на их продажу на предмет совпадения цены и других условий, чтобы максимальное число продавцов и покупателей смогли заключить сделки по желаемой цене.

На внебиржевом рынке цена акции или облигации зависит исключительно от договоренности между конкретным продавцом и покупателем. При этом сторонам недоступна информация о том, по какой цене заключаются другие сделки с этими ценными бумагами.

Курс ценных бумаг на бирже отражает доверие инвесторов к крупнейшим компаниям страны и экономическое положение этих компаний, а курс государственных ценных бумаг ,доверие инвесторов к государству как заемщику денежных средств.

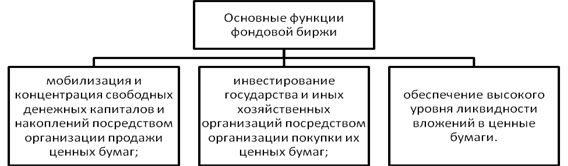

Фондовая биржа является организатором торговли на рынке ценных бумаг. Она оказывает услуги, способствующие заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Фондовая биржа вправе совмещать деятельность по организации торговли ценными бумагами со следующими видами деятельности:

1. определение взаимных обязательств (клиринг);

2. деятельность валютной и товарной биржи;

3. распространение информации;

4. издательская деятельность;

5. сдача имущества в аренду.

Туда приходят компании, которым нужен капитал, и компании и люди, которые хотят вложить деньги. Самой бирже не принадлежат ценные бумаги, с которыми на ней совершаются сделки,- она только создает условия, чтобы свести вместе продавцов и покупателей.

На бирже инвесторы продают и покупают ценные бумаги через агентов, которых называют брокерами.

Брокер - посредник при осуществлении операций с ценными бумагами, торгующий за счет клиента и получающий за это вознаграждение. Функции брокера может выполнять организация (брокерская фирма) или гражданин.

Дилер же участвует в сделке в качестве принципала, самостоятельно покупая либо продавая акции клиенту. [4, стр. 46-55] Трейдер - это брокер, который принимает заказы от клиентов, находящихся на бирже. . [16стр. 71]

Различают кассовые, срочные и межбиржевые сделки

![]()

![]()

![]()

![]()

![]()

![]()

![]() Виды сделок

Виды сделок

|  |  |

Рынок Рынок Рынок

регулярных классовых срочных

![]()

![]()

![]() сделок сделок сделок

сделок сделок сделок

Кассовые сделки - подлежат исполнению немедленно после регистрации и оплаты. К срочным сделкам относятся операции с биржевым товаром, подлежащие исполнению после регистрации через определенное время.

К межбиржевым сделкам относятся сделки, совершаемые через посредство двух или более бирж.

Поручение брокеру со стороны клиента на продажу или покупку ценных бумаг называются приказом. Биржевые приказы с точки зрения ограничения цены могут даваться в таких формах:

Рыночный приказ - приказ на покупку или продажу определенного рода акций по наиболее выгодной текущей цене, т.е. приказ купить акции по самой низкой цене или продать по самой высокой цене на момент получения этого приказа. Лимитный приказ - приказ на покупку или продажу акций по специально оговоренной цене «или на более выгодных условиях», т.е. приказ в котором оговаривается минимальная цена продажи или максимальная цена покупки. Если этот лимит не достигается, приказ брокером не выполняется.

«Стоп-приказ» (буферный приказ) - приказ брокеру осуществить куплю или продажу акций в тот момент, когда цена достигает оговоренного в нем уровня. Это означает, что по достижении буферной цены приказ автоматически превращается в рыночный. Обычное предназначение приказов этого вида - страхование от потенциальных потерь.

Буферный лимитный приказ - буферный приказ, который автоматически превращается в лимитный по достижении буферной цены.

Необходимо учитывать принципиально разную мотивацию операций с ценными бумагами профессиональных участников и физических лиц. Профессиональные участники ориентированы на спекулятивные операции с крупными пакетами акций больших предприятий. Основной механизм извлечения прибыли - изменение котировок акций; основная проблема - управление рисками. Профессиональные участники своей деятельностью инициируют укрупнение пакетов и фактически создают условия для перехода прав собственности на предприятие в целом. Физические лица ориентированы на извлечение максимальной прибыли, используя минимальное количество акций. При этом границей риска служит не процент прибыли, а факт возвратности вложенных в акции средств, т.е. включаются не котировочные, а страховые инструменты. [13]

Таким образом, «раскачка» фондового рынка крупными профессиональными участниками противодействует стабилизирующая масса физических лиц. Физические лица практически не влияют на переход прав собственности на само предприятие, но, соединив в себе два почти противоположных качества - массовость и оперативность, представляют собой крупнейшую в мире инвестиционную компанию, способную профинансировать развитие не только национальной, но и мировой экономики.

Эта «раскачка» производится усилиями игроков-спекулянтов на фондовой бирже – «быков» и «медведей». Бык бьёт врага рогами снизу. Бык – это покупатель: игрок, который делает ставку на повышение и выигрывает от роста цен. Медведь бьёт врага лапой сверху вниз. Медведь – это продавец: игрок, который делает ставку на понижение и выигрывает, когда цены падают. Эти термины пришли в биржевой лексикон с Уолл-стрит, на которой расположена крупнейшая фондовая биржа США –NYSE. Улица названа в честь стены, возведенной первыми переселенцами чтобы не разбредался скот – отсюда и «животные» названия. [8, стр. 59]

Специфика организации биржевой торговли состоит в том, что в условиях заключения сделок в режиме реального времени должны без сбоев работать все системы: финансовых расчетов, передачи прав на собственность, раскрытия информации и т.д. Это выводит фондовый рынок на первое место среди экономических подсистем (бюджетной и кредитной) по уровню технологичности и технической оснащенности. Таким образом, фондовый рынок - это не только порождение высокоразвитой экономической системы, но и место приложения высоких экономических, организационно-управленческих и телекоммуникационных технологий. В этом его социально-экономический смысл не только как индикатора, но и как образца экономической структуры, соединяющего в себе все достижения экономики, науки и техники. [13]

Фондовый рынок несет еще одну важную функцию - социально-политическую. В отличие от универсальных, но безликих денег, акции - инструмент адресный. За акциями всегда стоит конкретное предприятие, конкретный владелец. Движение акций на фондовом рынке делает экономическую ситуацию прозрачной, а значит, предсказуемой и безопасной. Даже кризисы на фондовом рынке, как ни странно, выполняют стабилизирующую функцию, поскольку происходят в «виртуальной» реальности и всегда опережают реальные социально-политические кризисы, давая возможность финансовым институтам и органам государственного управления предпринять соответствующие действия. [13]

Похожие работы

... биржа – организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов, один из регуляторов финансового рынка, обслуживающий движение денежных капиталов. Роль фондовой биржи в экономике страны определяется, прежде всего, степенью разгосударствления собственности, точнее – долей акционерной собственности в производстве валового национального продукта. Кроме того, ...

... выступают в качестве первых элементов инфраструктуры рынка, благодаря которым происходит упорядочение движения товарных потоков, собирается необходимая информация о положении дел на отдельных рынках товаров и услуг. Другим важнейшим элементом рыночной инфраструктуры являются фондовые биржи. Это место, где находят друг друга продавец и покупатель ценных бумаг, где цены на эти бумаги определяются ...

... между различными субъектами хозяйственной жизни. В итоге функционирование вторичного рынка обеспечивает постоянную структурную перестройку экономики в целях повышения её рыночной эффективности и выступает столь же необходимым для существования фондового рынка, как и первичный рынок. Однако роль вторичного рынка этим не ограничивается. Вторичный рынок обеспечивает ликвидность ценных бумаг, ...

... может выступать инвестиционная компания, одной из функций которой является вложение средств в ценные бумаги. 5.6. Порядок допуска ценных бумаг к биржевой торговле. К обращению на фондовой бирже допускаются: · ценные бумаги в процессе размещения и обращения, прошедшие предусмотренную Федеральным законом процедуру эмиссии и включённые фондовой биржей в список ценных ...

0 комментариев