Навигация

Становлення банківської системи

Вступ

Розділ І. Становлення банківської системи

1.1. Історія розвитку банкивської системи

1.2. Розвиток банківської системи в Росії та СРСР

Розділ ІІ. Поняття й елементи банківської системи

2.1 Поняття, ознаки й елементи банківської системи

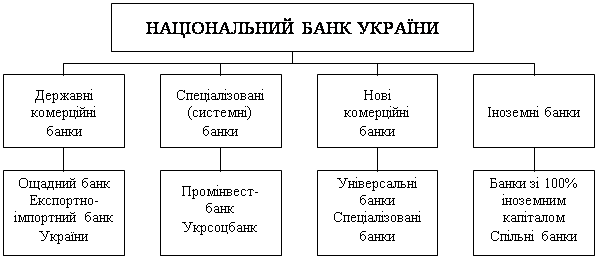

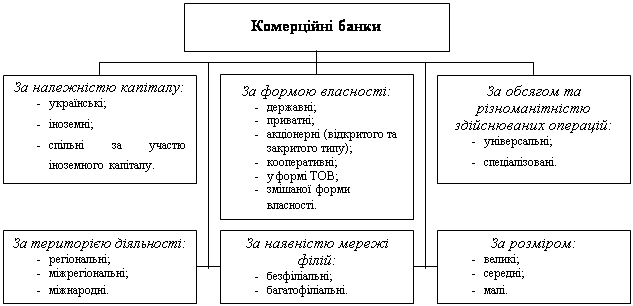

2.2 Банки України

Розділ ІІІ. Центральний банк країни, його формування і розвиток

3.1. Загальна характеристика центральних банків

3.2. Національний банк України

Висновок

Література

Вступ

історія банківська система

В цій курсовій роботі розглянута історія розвитку і характеристика основних елементів банківської системи України. Банки почали виникати, ще задовго до того, як ці питання почалися досліджуватися науковцями, і тим цікавіше було досліджувати їх розвиток із зародження і до нашого часу.

В своїй роботі я ставив на меті саме з’ясувати значення банків та банківської системи в цілому для економіки країни, порядок їх формування і функціонування. Ці моменти дуже важливі і проблемні, оскільки в Україні банківська система виникла порівняно недавно і тому знаходиться у стані розвитку, в зв’язку з чим виникає безліч неузгоджених питань, а також питань, механізм вирішення яких необхідно змінювати чи вдосконалювати. Ця тема має важливе значення, оскільки в умовах ринкової економіки банки відіграють значну роль.

Отже, банки – це установи, що виконують специфічну функцію – посередника кредитів. З одного боку, вони мобілізують і концентрують вільні гроші, а з другого – направляють їх через кредит у різні галузі господарства. Але функція банків не обмежується посередництвом. У банках накопичуються доходи підприємств і збереження населення, що перетворюються у кредитні ресурси, які потім у формі кредитів надходять на відтворення виробництва і поновлення оборотних коштів. Акумулюючи кошти підприємств і населення, банки виконують операції: схоронності коштів, платежі за дорученням клієнтів та облік, тобто ведуть касові операції.

В першому розділі мова йде про виникнення банків, їх перетворення на протязі сторіч. Особлива увага приділяється опису банківської системи Русі , а також вже перетвореної системи СРСР про основні функції банків того часу.

Другий розділ дає визначення самого поняття банківської системи і відображає різні концепції вчених, пов’язаних з цим поняттям. Крім того, цей розділ включає в себе опис ознак, якими характеризується банківська система, а також елементів, які виступають носіями рис банківської системи. Велика увага приділяється факторам, які впливають на хід розвитку банківської системи.

Третій розділ присвячений виникненню і характеристиці центральних банків, які є головною ланкою банківської системи і оцінці їх незалежності. Окреме місце займає трактування основних завдань та функцій центральних банків. Дан опис НБУ, його основних функцій і задач.

Розділ І. Становлення банківської системи 1.1 Історія розвитку банкивської системи

Історія древніх століть не залишила досить повної інформації про те, коли виникли банки, які операції вони виконували, що з'явилося спонукальною силою їхнього розвитку. В даний час збереглися відомості про перші гроші древніх народів (хутрах, золотих злитках, первісних монетах), але не про банки. Іншими словами первісна історія нагромадила чималі матеріальні свідчення древнього грошового обігу, але не дало відповідь на те, яка при цьому була роль найпростіших кредитних установ. Більш того, сам період виникнення банків не визначений в економічній літературі, не ясна їхня щира природа.

Перші банки, на думку ряду учених виникли в умовах мануфактурної стадії капіталізму і з'явилися насамперед в окремих італійських містах (Венеції, Генуї) у 14 і 15 в.в. на їхню думку банк, як особливий інститут товарного господарства виник не в зв'язку з розвитком товарно – грошових відносин на ранніх етапах товарного господарства, а саме в той їхній період, коли потрібна була мережа спеціальних установ, що регулюють грошовий обіг і робили в більш широких масштабах кредитні операції. Банк з'явився тільки на такій стадії розвитку кредиту, коли без його широкої допомоги неможливо було функціонування капіталістичних підприємств. Не випадково банк характеризувався винятково як явище капіталістичного господарства.[1]

Інша частина фахівців вважає, що банки виникли в більш ранній період – при феодалізмі. Вони відзначають, що в античному і феодальному господарстві з'явилася потреба у функції банків, як посередників у платежах.

Отже, що існуючі уявлення про появу банків розходяться не на 1-2 десятиліття, а охоплюють майже 2 тисячі років. Значить суть питання про перші банки навіть не стільки у визначенні якоїсь історичної дати, прийнятної для різних сторін.

Слово “банк” походить від італійського “banco”, що означає “стіл”. Ці “банко – столи” установлювалися на площах, де проходила жвава торгівля товарами. Вона велася з використанням різноманітних монет, що чеканилися як державами, так і містами. При покупці – продажу зустрічалися монети різної форми, різного достоїнства. У цих умовах потрібні були фахівці, які б знали і розбиралися в безлічі монет, що звертаються, могли б оцінити і дати ради по їх обміні. Ці фахівці - міняли розташовувалися звичайно зі своїми особливими столами на торговищах, де відбувалася торгівля.

Поняття банку, що закріпилося в нашому розумінні, ототожнювалося з мінялами і їхніми особливими столами й у Древній Греції, де банкіри називалися трапезидами. Свої трапезиди були й у Древньому Римі, де існували менсарии, що займалися обміном валют, а також деякими іншими грошовими операціями. Виходить, що перші банки виникли як би на основі обміну грошей різних міст і країн.

Чисто семантичне тлумачення слова “банк” приводить нас до висновку, що походження банку відноситься тільки до такого періоду розвитку господарства, коли гроші стали виконувати функцію світових грошей. Виходить, що на більш ранніх етапах, коли гроші зверталися тільки на внутрішньому ринку, банки ще не існували. Разом з тим відомо, що збережна операція є більш древньою.

На думку істориків, ще 2300 років до н.е. у холдіїв були торгові компанії, що поряд з виконанням своїх безпосередніх функцій видавали також позички. Згадування про перші кредитні операції відноситься до 6 ст. до н.е. у Древньому Вавилоні практикувалася вкладна операція: прийом внесків і сплата по них відсотків. Ця ж операції в 4 с. до н.е. практикувалися й у Греції. Примітно, що поряд із прийомом внесків древні греки за відому плату робили обмін грошей. Ці перші банківські операції виконували як окремі особи, так і деякі церковні установи, у яких концентрувалися значні кошти. Храми були надійним засобом для збереження цінностей. Внески, недоторканність яких гарантувалася поважним відношенням до релігії, зробили знаменитими грецькі храми, що стали одночасно своєрідними банківськими установами.

Перші банкіри зрозуміли, що величезні кошти, що накопичуються, лежачі без руху – це не продуктивно, тому що їх можна було б використовувати й одержувати істотну вигоду, віддаючи кошти в тимчасове користування, або відкриваючи самостійно торгові і ремісничі підприємства. Заставою при цьому звичайно виступали кораблі і товари, а в деяких випадках будинки, дорогоцінні речі і навіть люди (раби).

Надання банківської позички супроводжувалося стягуванням високих відсотків, рівень яких доходив до 36% річних. В часи Ярослава Мудрого була встановлена гранична ставка не вище 20% річних, котра однак могла зрости до 40% річних, якщо позичка видавалася на короткий час.

Разом із кредитними операціями древні банки поступово одержали розвиток і розрахунки по обслуговуванню вкладників. Розрахунки вироблялися за допомогою “трансферита”, тобто переносу коштів з однієї таблиці (рахунка) на іншу . Кожен вкладник у банку мав свою таблицю з позначенням його імені. Кошти з таблиці одного вкладника переносилися на таблицю іншого, утворюючи найпростіші форми безготівкових розрахунків.

Зручності, створювані банками не могли не привернути увагу ділових людей. Поступово банківська клієнтура розширювалася. Банки у свою чергу пішли на виконання робіт – довірителів по складанню договорів між клієнтами, почали виступати посередниками в торгових угодах. Для полегшення розрахунків древні банки випускали навіть банківські квитки. Усі ці свідчення ніяк не підтверджують існуюче уявлення про те, що перші банки виникли в умовах мануфактурної стадії капіталізму у формі банкірських будинків.

Поряд з удосконалюванням кредитних угод кредитор починає за розпорядженням своїх клієнтів виконувати розрахункові й інші операції. Отже, банк - це така ступінь розвитку грошового господарства, при якій кредитні, грошові і розрахункові операції стали в їх сукупності концентруватися в єдиному центрі. Можна, тому припустити, що перші банки виникли задовго до мануфактурної стадії виробництва, у період становлення держави на етапі досить жвавого розвитку товарного обміну, грошових і кредитних відносин. Такого роду відносини були вже в рабовласницькому суспільстві.

1.2 Розвиток банківської системи в Росії та СРСРНа Русі з початку 12 в. у результаті активної торгівлі з німецькими містами визначилися основні центри грошових операцій - Новгород і Псков. Монастирі і церкви служили місцем існування торгових домів. Иваньковская громада займалася грошовими операціями. Спочатку гроші не оформлялися при наданні позички закладеним майном. Поступово починають розповсюджуватися заставні відносини. У грошовий обіг вводилися боргові зобов'язання – прості векселі. Протягом 12 - 16 ст. виконання грошових операцій було локалізовано скороченням міжнародної торгівлі, відсутністю підтримки з боку князів і їхніх міст, що намагалися привыть традиції мусульманської кредитної справи . Висока ставка лихварів не стимулювала зародження грошового господарства.

Відсутність мобільного грошового капіталу, залежність грошового обігу країни від імпорту іноземних металевих грошей у вигляді митних пошлін і акцизів на товари, періодично проводимі грошові реформи з боку держави, географічна віддаленість окремих регіонів країни не сприяли виникненню приватного підприємництва.

Основні функції банків ( залучення тимчасово вільних коштів і їхнє нагромадження; кредитування ремесел, промислів, держав, приватних осіб; здійснення грошових розрахунків і платежів у господарстві ) одержали свій розвиток у рамках регулювання грошового обігу, підтримка його стійкої рівноваги в умовах постійного дефіциту грошей

Подібний розвиток ( як становлення ) мав для банків свою межу, обумовлену характером металевого грошового обігу. Справжній розвиток банків повинен було відбутися тоді, коли зникли б обмеження, що ставили металевий грошовий обіг на процес банківського підприємництва.

Одночасно з банками держави намагалися різними способами ліквідувати сформовані обмеження, насамперед за допомогою звертання нерозмінних на метал державних паперових грошей із примусовим курсом. Однак змінений випуск паперових грошей приводив до їхнього знецінення, що викликало неможливість регулювання грошового обігу. Потрібни були носії грошових відносин, що не залежали б від монополії золота й обсяг грошових відносин регламентувався ступенем розвитку національного капіталу. Цим вимогам відповідали кредитні гроші, що створили умови, при яких сфера звертання до установ банків виступала як виробництво по створенню грошей. Кредитним грошам потрібен був особливий інститут, і з'явилися банки. Потім з'являється нова функція банків – випуск кредитних засобів звертання.

Перетворення векселя в банкноту в якості визнаного суспільством еквівалента здійснюється в порядку емісійних операцій банків.

Ріст чисельності промислових і торгових підприємств, їхнього платіжного обороту в ході промислової революції 18 – 19 ст. не могли забезпечити грошові вимоги за допомогою банкнотої емісії. Для розвитку банків ведучої ставала депозитна операція. У загальнонаціональному масштабі формувалася сфера чекового звертання і заміщення ними повноцінних металевих грошей і банкнот як засіб звертання і платежу. Використання чекового звертання дозволяло банкам створювати “мнимі депозити”. Тому з розвитком депозитного звертання підсилюється контроль над банківською ліквідністю з боку держави.

У Радянському Союзі з 30-х років по 80-і роки 20в. державою створювалася й удосконалювалася система спеціалізованих банків. Наприкінці відзначеного періоду вона складалася з Внешнеторгбанка, Агропромбанку, Жилсоцбанка, Стройбанка й Ощадбанку. Кожний з них являв собою складну централізовану систему з розгалуженою мережею установ. Державою проводилися реорганізація прийнятої спеціалізації (розширення мережі окремих контор і відділень, розмежування кола клієнтів).

За рахунок великої мережі держбанку спецбанки в 80-і р.р розширили свою мережу, причому прикріплення здійснювалося в залежності від того, клієнтура якого банку переважала в даному відділенні. З кінця десятиліття значна частина державних спеціалізованих банків і їхніх відділень була перетворена в комерційні банки і їхні філії. Завдяки прийнятому у 1990р. союзному і російському законам про банки і банковську діяльності система комерційних банків стала поступово розвиватися.

Банки виконують операції, що носять в основному грошовий характер. Тому ступінь розвиненості товарно – грошових відносин, розвиненості торгівлі, грошового обігу визначають масштаби і зміст банківської діяльності.

Банківська система здобуває особливий позитивний заряд у своєму розвитку у фазі економічного підйому. Навпроти, в умовах економічної кризи, що супроводжується інфляцією, дефіцитом місцевих і федеральних фінансів, розвиток банків дестабілізується. На стані банківської системи і її поточному розвитку відбиваються і політичні фактори, а також міжбанківська конкуренція. Розвиток банківської системи може стримуватися під впливом надмірного податкового тиску на банківський прибуток, відсутність достатніх ресурсів для активного ведення банківських операцій.

Розділ ІІ. Поняття й елементи банківської системи 2.1 Поняття, ознаки й елементи банківської системи

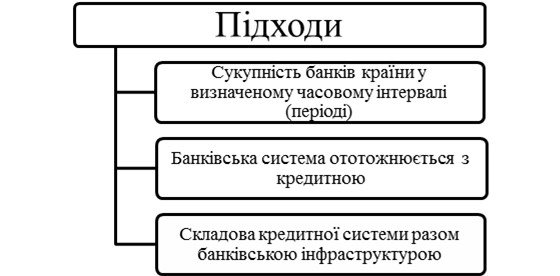

Найчастіше під словом “система” розуміється склад чого-небудь. Слід зазначити, що серед вчених і практиків не має єдиного визначення “банківської системи” і відсутня єдина концепція ролі і місця її в економіці країни. Так, Василик О.Д. вважає її складовою частиною цілісної системи фінансових інститутів. На його думку, така система охоплює державний бюджет, різні централізовані і децентралізовані грошові фонди, інвестиційні компанії, біржові організації. Бабічева А.Ю. характеризує банківську систему як ведуча ланка кредитної системи, де концентрується основна маса кредитних і фінансових організацій. Вона відносить до банківської системи ще й установи банківського типу і парабанковскую систему, що охоплює спеціалізовані кредитно – фінансові і почтово - ощадні інститути (лізингові, факторинговые фірми). У відомій банківській енциклопедії і спеціальному словнику – довіднику “Основи ВЭД” банківська система визначається як сукупність різних видів банків і банківських інституцій, покликаних за допомогою грошово – кредитного механізму сприяти інтенсифікації економіки, чи як система різних видів банків і банківських інститутів у їхньому взаємозв'язку, що існує в тій чи іншій країні у визначений історичний період.

Якими ж властивостями й ознаками характеризується банківська система?

1. Банківська система насамперед не є випадковим різноманіттям, випадковою сукупністю елементів. У неї не можна механічно включати суб'єкти, що також діють на ринку, але підлеглі іншим цілям.

2. Банківська система специфічна, вона виражає властивості, характерні для неї самої. Специфіка банківської системи визначається її складеними елементами і відносинами, що складаються між ними. Сутність банківської системи звернена не тільки до сутності часток, що складають елементів, але і до їхньої взаємодії.

З цього випливає, що сутність банківської системи впливає на склад і сутність окремих її елементів.

Практика знає кілька типів банківської системи:

· розподільна централізована банківська система;

· ринкова банківська система;

· система перехідного періоду.

На противагу розподільній системі банківська система ринкового типу характеризується відсутністю монополії держави на банки.

3. Банківську систему можна представити як ціле, як різноманіття частин, підлеглих єдиному цілому. Це означає, що її окремі частини (різні банки) зв'язані таким чином, що можуть при необхідності замінити одна одну. У випадку, якщо ліквідується один банк, уся система не стає недієздатною - з'являється інший банк, що може виконувати банківські операції і послуги. У банківську систему можуть улитися нові частини, що заповнюють специфіку цілого.

Похожие работы

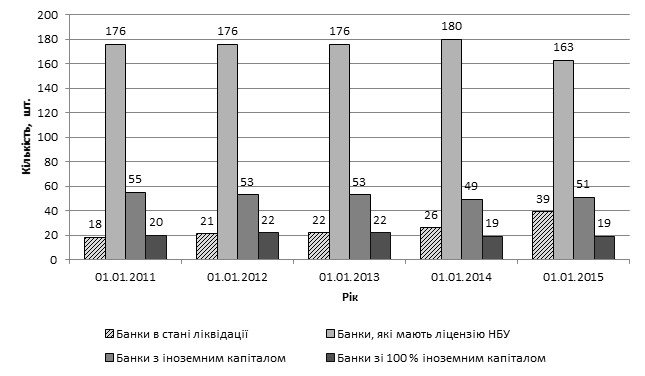

... ільш збиткових державний ПАТ «Укргазбанк». Отже, протягом 2014 року діяльність банків мала найгірший фінансовий результат за останні чотири роки. 2.3 Проблеми та перспективи розвитку банківської системи в Україні Розглянувши та проаналізувавши стан банківської системи за останній рік, однозначно можна відзначати наявність глибокої кризи та майже відсутність довіри населення до банків. Так, 2014 ...

ю точкою формування банківської системи України були дезінтеграція радянської банківської системи та прийняття 16 липня 1990 року Верховною Радою Української РСР "Декларації про державний суверенітет України" та 3 серпня 1990 року Закону УРСР "Про економічну самостійність Української РСР", які законодавчо закріпили право України на організацію банківської справи і грошового обігу, створення власно ...

... іального розвитку України, а також грошово-кредитної політики; - окремих заходів монетарного і регулятивного характеру та їх впливу на економічний і соціальний розвиток України; - політики курсоутворення та валютного регулювання; - розвитку банківської системи та окремих нормативних актів з питань банківської діяльності; - вдосконалення платіжної системи; - інших питань, віднесених ...

... й регулювання грошової маси, котра полягає до того, що банківська система оперативно змінює масу грошей в обігу, збільшуючи чи зменшуючи її відносно зміни попиту на гроші. Іншими словами, банківська система керує пропозицією грошей; - забезпечення сталості банківської діяльності і копійчаного ринку. До середини 1994 року відкриття банку в Україні можна було б порівняти із відкриттям приватного ...

0 комментариев