Навигация

Вопрос. Банковские формы лизинга

1 Вопрос. Банковские формы лизинга

2 Вопрос. Факторинг

1 ВопросЛизинговые операции заключаются в предоставлении на условии аренды, на средний и долгосрочный период, средств производства предприятиям-пользователям.

В лизинговых операциях участвуют три стороны:

Первая сторона. Предприятия поставщики оборудования.

Вторая сторона. Арендодатель, в качестве которого может вы-

ступать коммерческий банк.

Третья сторона. Предприятие, получающее и использующее оборудование (арендатор).

Все лизинговые операции делятся на два вида:

Первый вид. Оперативный лизинг - лизинг с неполной окупаемостью.

Второй вид. Финансовый лизинг - лизинг с полной окупаемостью.

Основным видом лизинговых операций, которые осуществляются коммерческими банками, является чистый финансовый лизинг, то есть лизинг с полной окупаемостью, при котором все расходы по обслуживанию арендованного имущества возлагаются на арендатора. Роль банка-арендодателя в этом случае сводится к чисто финансовой стороне.

Будущий арендатор сам находит поставщика, договаривается о технических параметрах оборудования и других условиях поставки. Банк-арендодатель оплачивает поставщику стоимость оборудования, заказанного арендатором, и сдает его в аренду. Между банком-арендодателем и арендатором заключается договор лизинга. После окончания срока договора, банк передает арендатору арендуемое имущество по низкой остаточной цене.

Подавляющее большинство операции финансового лизинга осуществляется по схеме «лизинг-стандарт», когда поставщик продает оборудование банку, а банк сдает его внаем конечному пользователю. Договор на совершение лизинговой сделки может быть как двухсторонний между банком и арендатором, так и трехсторонний с участием поставщика.

Финансовый лизинг предусматривает уплату в течение всего периода действия договора лизинговых платежей (арендной платы), покрывающих полную стоимость оборудования, издержки банка по его приобретению и обеспечивающих получение прибыли. Периодичность уплаты арендных платежей устанавливается в договоре (один раз в месяц, в квартал, в полугодие). Если арендная плата не внесена в указанный срок, то начисляется штраф в пользу банка-арендодателя (или лизингодателя) на уровне процентной ставки по банковскому кредиту.

Практика использования лизинговых операций коммерческими банками выявило их несомненные достоинства, как для предприятий-арендаторов, так и для поставщиков.

2 ВопросТермин «факторинг» - от английского слова «посредник», «агент». В факторинговых операциях участвуют три стороны:

Первая сторона. Фактор-посредник, которым может быть коммерческий банк или специализированная факторинговая компания.

Вторая сторона. Поставщик.

Третья сторона. Покупатель.

В мировой практике под факторингом понимается ряд комиссионно-посреднических услуг, указываемых фактором клиенту в процессе осуществления расчетов за товары и услуги и сопровождающихся кредитованием оборотного капитала.

Факторинг бывает двух видов:

Первый вид. Факторинг с финансированием.

Второй вид. Факторинг без финансирования.

Факторинг с финансированием может подразделяться на открытый и закрытый (конфиденциальный).

Правовой основой взаимоотношений факторинговой компании с клиентом является договор, в котором оговаривается вид факторинга, размер факторингового кредита и процентная ставка, величина комиссионного вознаграждения, гарантии выполнения взаимных обязательств и материальная ответственность за их невыполнение, порядок оформления документов я другие условия. До заключения договора с клиентом, факторинговый отдел банка должен тщательно изучить финансовое положение потенциального клиента, его платежеспособность, финансовую устойчивость. В договоре обычно оговаривается предельная сумма (лимит), на которую может быть выдан факторинговый кредит или приняты документы на инкассо.

В нашей стране факторинговые операции банками начали применятся с 1988 года. В настоящее время факторинговый отдел может предоставлять следующие виды услуг:

приобретать у предприятий-поставщиков право на получение платежа по товарным операциям с покупателя (покупка срочной задолженности по товарам).

осуществлять покупку у предприятий-поставщиков дебиторской задолженности по товарам, отгруженным и оказанным услугам, не оплаченным в срок (покупка просроченной дебиторской задолженности).

приобретать векселя у своих клиентов.

По второму виду риск больше, значит и выше комиссионное вознаграждение (в 1,5-2 раза).

При покупке векселей у поставщиков, банк производит их немедленную оплату или учет векселей, тем самым поставщик получает деньги в оплату векселя, а покупатель сохраняет срок платежа. За учет векселей банк взимает с поставщиков комиссионные вознаграждения (дисконт).

Регулирование и контроль валютных операций банков. Региональная банковская система Воронежской области.

1 Вопрос. Законодательное регулирование валютных операций в Российской Федерации

2 Вопрос. Таможенно-банковский контроль за экспортно-импортными операциями участников ВЭД

3 Вопрос. Порядок ведения счетов в иностранной валюте. Операции уполномоченных банков с наличной иностранной валютой

4 Вопрос. Международные расчеты в валюте

1 ВопросОсновы валютного законодательства в Российской Федерации были заложены законом «О валютном регулировании и валютном контроле» Законом РФ от 9 октября 1992 г. N 3615-1.

После распада СССР наступила свобода в осуществлении внешнеэкономической деятельности. Монополия государства закончилась, предприятия и организации получили право на занятие внешнеэкономической деятельностью. Так, если до 1991 года на территории Воронежской области внешнеэкономическую деятельность осуществляло практически одно предприятие (Союзвнешторг, ул. Ф. Энгельса 18), то буквально через год после ввода закона ситуация изменилась.

Закон установил принципы проведения операций с российской и иностранной валютой на территории РФ, полномочия и функции органов валютного регулирования и контроля, права и обязанности юридических и физических лиц при владении, распространении и пользовании валютными ценностями, ответственность за нарушение законодательства.

Многие принципы «старого» закона прослеживаются и в новом валютном законодательстве.

Проведение валютных операций на территории РФ, возможны только через уполномоченные банки - коммерческие банки, получившие лицензию от Банка России на проведение операций с иностранной валютой.

Если говорить о региональном аспекте, то в настоящий момент

На территории нашей области действуют 4 относительно самостоятельных банка, которые проводят операции с иностранной валютой и, таким образом, являются уполномоченными. А также 27 филиалов инорегиональных банков. Все филиалы входят в структуру уполномоченных банков, т.е. банков, имеющих право на проведение операций с иностранной валютой.

Помимо лицензии на проведение операций с иностранной валютой у головного банка у каждого филиала, осуществляющего свою деятельность в регионе, в данном случае это Воронежская область, должна быть доверенность на право проведения филиалом операций с иностранной валютой. Такая доверенность выдается на имя управляющего филиалом и действует, в соответствии с законодательством Российской федерации 1 год. По истечение 1 года доверенность необходимо продлевать.

В перечень функций Главного территориального управления Банка России по Воронежской области входит, в том числе и проверка наличия лицензии на право осуществления операций с иностранной валютой, ведение электронной базы лицензий, а также доверенностей на имя руководителей Воронежских филиалов инорегиональных банков, отслеживание срока их действия.

Регулирование валютных операций в Российской Федерации в настоящий момент осуществляется в соответствии с Законом РФ «О валютном регулировании и валютном контроле» от 10 декабря 2003 года № 173 ФЗ.

Новый Закон о валютном регулировании и валютном контроле вступил в силу в основной своей части с 18.06.2004 года.

С 17.12.2003 года была введена в действие часть закона, касающаяся органов валютного контроля. Ими являются Правительство РФ и Центральный банк.

Здесь надо сказать, что Агентом валютного контроля являются Таможенные органы в соответствии с законом 58-ФЗ от 29 июня 2004 года, который дополнил Закон 173-ФЗ.

Важнейшей задачей валютного законодательства остается защита российского рубля в условиях параллельного обращения свободно-конвертируемых валют.

Коммерческие банки выполняют следующие ОСНОВНЫЕ виды валютных операций:

1. ведение валютных счетов клиентов.

2. покупка и продажа валюты.

3. привлечение валютных средств в виде депозитов.

4. международные расчеты в валюте.

5. выдача кредитов в иностранной валюте.

Контроль за соблюдением валютного законодательства при проведении валютных операций осуществляется органами и агентами валютного контроля. Агентами валютного контроля являются уполномоченные банки, помимо Таможенных органов. К органам валютного контроля относятся также и Федеральная налоговая служба.

Вместо административных запретов в отношении операций движения капитала новым Законом предусматриваются меры экономического де стимулирования – резервирование определенной суммы и специальные счета.

Похожие работы

... его доходность и наоборот. Актив баланса банка - это стоимость банковских ресурсов по целям их использования, источник будущих доходов по результатам банковской деятельности, Структура актива баланса - взвешенные по удельному весу и стоимостному исчислению виды активных операций коммерческого банка с целью получения прибыли, обеспечения платежеспособности и ликвидности. Это основополагающее ...

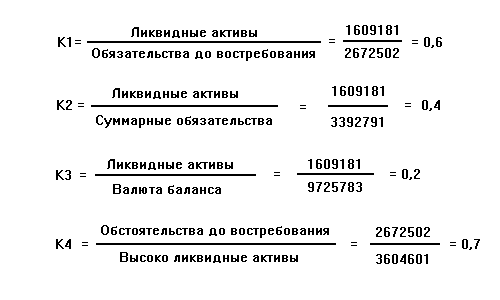

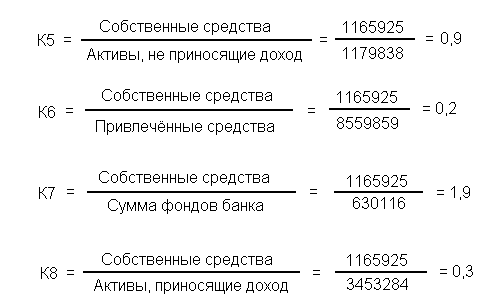

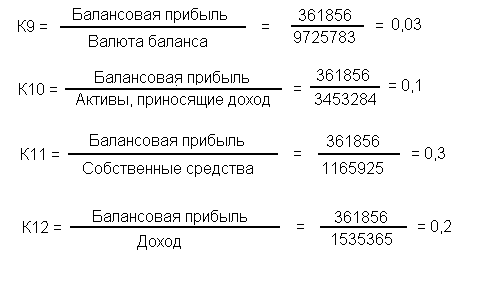

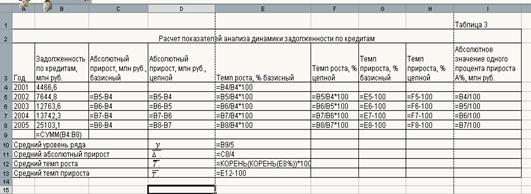

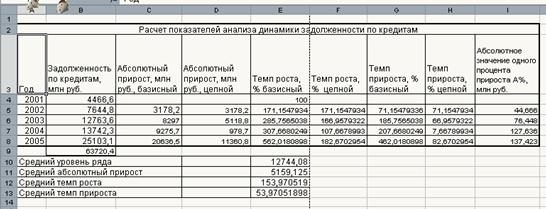

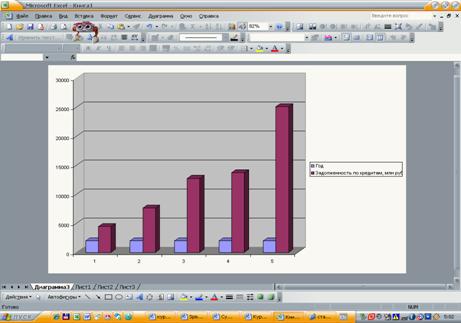

... направления части прибыли на укрепление материально-технической базы банка. Различают балансовую прибыль и чистую. 1.3 Статистические методы изучения финансовых результатов деятельности коммерческих банков Методом анализа финансового состояния банка является комплексное, органически взаимосвязанное исследование деятельности коммерческого банка с использованием математических, статистических ...

... подразделениям для использования в работе. Балансы кредитных организаций территориальными учреждениями направляются в Банк России в соответствии с его указаниями.»[3] Глава №2. Совершенствование банковских операций. 1. К банковским ресурсам относятся собственные средства банка, заемные и привлеченные средства, совокупность которых используется для осуществления банком активных операций, т.е. ...

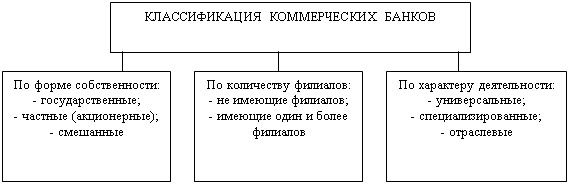

... . По мере развития и расширения банковской деятельности наблюдался процесс концентрации банковского капитала, что было обусловлено усилением инфляционных процессов в экономике и предпринимаемыми Центральным Банком России мерами по капитализации российских банков. Увеличение объема минимального капитала коммерческих банков необходимо дня повышения уровня их надежности и формирования банков, ...

0 комментариев