Навигация

Статистический анализ таможенных платежей на примере Дальневосточного таможенного управления

Федеральная таможенная служба

Государственное образовательное учреждение высшего профессионального образования

«Российская таможенная академия»

Владивостокский филиал

Кафедра экономики таможенного дела

Курсовая работа

По дисциплине «Таможенная статистика»

на тему: «Статистический анализ таможенных платежей на примере Дальневосточного таможенного управления»

Студента

Черний Н.Л.

группа 251я

экономического факультета

Руководитель:

Поштакова Г.А.

Владивосток 2010

Содержание

Введение 1. Статистический учет таможенных платежей в специальной таможенной статистике 1.1 Предмет и задачи специальной таможенной статистики 1.2 Таможенные платежи: их виды и способы классификации 1.3 Статистика таможенных платежей 2. Исследование таможенных платежей на примере ДВТУ 2.1 Общая характеристика объемов таможенных платежей, перечисленных в период 2005 – 2009 гг. 2.2 Статистический анализ таможенных платежей в период 2005 – 2009 гг. 3. Исследование тенденции и построение прогноза сумм таможенных платежей, перечисленных в федеральный бюджет, методом аналитического выравнивания Заключение Список используемой литературы

Введение

Как известно, основными источниками пополнения доходной части федерального бюджета в Российской Федерации на сегодняшний день являются налоговые доходы бюджета. В период с 1995 года и по сегодняшний день на их долю приходится до 50% доходной части. Не удивительно, что налоговая система России на протяжении последних семи лет остается одной из самых популярных в политических кругах, обсуждаемых в научной среде, и отменно разработанной с теоретической и практической сторон. В то же время нельзя забывать, что налоговые доходы федерального бюджета состоят не только из федеральных налогов и сборов, а включают в себя еще таможенные пошлины, таможенные сборы, акцизы и НДС.

Объектом исследования работы являются таможенные платежи, перечисляемые в Федеральный бюджет Российской Федерации Дальневосточным таможенным управлением.

Целями курсовой работы являются систематизация и закрепление теоретических знаний по методологии статистики таможенной деятельности; приобретение навыков самостоятельного проведения расчетов, анализа, прогнозирования и поиска резервов по изучаемой теме.

Основные задачи курсовой работы:

- изучение методологии статистического учета;

- построение системы статистических и аналитических показателей по изучаемой теме;

- правильный выбор статистических методов для проведения расчетов, прогнозирования или поиска резервов;

- анализ полученных результатов и формирование аргументированных выводов.

В первой главе работы на основе нормативно-правовой базы будут рассмотрены следующие вопросы: современная структура таможенных платежей, их основные виды, характеристики, способы классификации. Вторая глава содержит в себе общую характеристику объемов таможенных платежей, перечисленных Дальневосточным таможенным управлением в разрезе по таможням в период за 2005 - 2009 год. Далее будет произведен анализ таможенных платежей, полученных ДВТУ за период 2005-2009 гг., и факторов, определяющих их величину. И, наконец, в 3 главе будет проведено исследование тенденции и построение прогноза сумм таможенных платежей, взимаемых ДВТУ в 2010 году методом аналитического выравнивания по прямой.

Методологической базой для написания работы послужили различные источники: нормативно-правовая база РФ, учебные пособия, материалы конференций, данные отдела статистики ДВТУ, периодические издания – журналы, статистические сборники, страницы Internet.

1. Статистический учет таможенных платежей в специальной таможенной статистике 1.1 Предмет и задачи специальной таможенной статистики

В соответствии со ст. 48 Таможенного кодекса Таможенного союза таможенными органами ведется специальная таможенная статистика. Специальная таможенная статистика представляет собой совокупность систематизированных сведений по различным направлениям деятельности таможенных органов Российской Федерации (далее - таможенные органы), предназначенных для оптимизации их деятельности, не связанных с ведением таможенной статистики внешней торговли Российской Федерации, а также взаимной торговли Российской Федерации и других государств - членов Таможенного союза.

Данные специальной таможенной статистики используются исключительно в таможенных целях для обеспечения решения задач, возложенных на таможенные органы. Порядок ведения специальной таможенной статистики устанавливается ФТС России.

Предметом специальной таможенной статистики является наблюдение и изучение деятельности таможенных органов, а также выражение этой деятельности в фактических данных в виде статистического или бухгалтерского учета.[1]

Показатели специальной таможенной статистики – это фактические данные, полученные в результате статистического или бухгалтерского учета в сфере таможенного дела. Они могут быть составной частью системы показателей статистики внешней торговли или статистики национальной экономики.

Например:

- ввоз и вывоз свободно конвертируемой валюты российскими гражданами при пересечении таможенной граница РФ (часть платежного баланса России, который входит в систему показателей национальной экономики);

- таможенные платежи, перечисленные в федеральный бюджет (также элемент системы показателей национальной экономики).

Однако итоги декларирования – показатели статистики декларирования – входят только в систему показателей специальной таможенной статистики, имеют специфический смысл и для национальной экономики интереса не представляют.

Критериями отбора показателей форм отчетности являются возможность проведения с их помощью качественного анализа и обоснованность выводов, которые можно сделать на основе такого анализа.

В специальной таможенной статистике методология в целостном и законченном виде пока не существует, поскольку постоянно изменяются как сами формы отчетности, так и методические указания и рекомендации, прилагаемые к этим формам[2].

В для оперативного информирования руководства о результатах деятельности таможенной службы действует приказ ФТС России от 28.12.2009 № 2407 «Об отчетности таможенных органов по основным направлениям деятельности перед ФТС России в 2010 году». Такой приказ издается каждый год.

Нормативными актами ФТС России формирование достоверной исходной статистической информации возложено на таможенные посты и таможни. Оттуда вся имеющаяся информация направляется в вышестоящие таможенные органы как в виде первичных документов, так и в виде установленных форм отчетности. Поэтому методика формирования специальной статистической отчетности должна соответствовать нормам и правилам заполнения грузовых таможенных деклараций, таможенных приходных ордеров, транзитных деклараций и иных документов, используемых в качестве источников первичной информации.

Главная задача специальной таможенной статистики – это организация глубокого и всестороннего анализа конкретных направлений деятельности таможенных органов для наиболее эффективного использования инструментов таможенного контроля и регулирования ВЭД на таможенной территории РФ, а также для ускорения внешнеторгового оборота страны и увеличения платежей, перечисляемых в федеральный бюджет.

Объекты учета специальной таможенной статистики совпадают с основными направлениями деятельности таможенных органов. К ним относятся:

· взимание таможенных платежей;

· контроль таможенной стоимости;

· валютный контроль;

· система управления рисками;

· таможенные процедуры;

· оперативно-розыскная деятельность;

· борьба с преступлениями и административными правонарушениями в таможенной сфере;

· профессиональная подготовка должностных лиц;

· технические средства таможенного контроля;

· другие направления деятельности.[3]

Классификация статистических форм отчетности по направлениям деятельности достаточно условна, так как многие отчеты носят комплексный характер и содержат показатели по нескольким направлениям.

По срокам статистические формы отчетности подразделяются:

1) декадные;

2) ежемесячные;

3) квартальные;

4) полугодовые;

5) годовые.

Основные направления ведомственной статистической отчетности таможенной службы России определяются практически ежегодно соответствующим нормативным актом. По мере развития таможенного дела происходят изменения и в специальной таможенной статистике. При этом совершенствуются формы отчетности, методы сбора, передачи и обработки информации, вводятся новые отчеты и упраздняются отчеты, утратившие свою актуальность, изменяются сроки отчетности.[4]

1.2 Таможенные платежи: их виды и способы классификацииВ соответствии со ст. 70 Таможенного кодекса Таможенного союза к таможенным платежам относятся:

1) ввозная таможенная пошлина;

2) вывозная таможенная пошлина;

3) налог на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию таможенного союза;

4) акциз (акцизы), взимаемый (взимаемые) при ввозе товаров на таможенную территорию таможенного союза;

5) таможенные сборы.

Таможенная пошлина

Таможенная пошлина – обязательный платеж в федеральный бюджет, взимаемый таможенными органами при ввозе товаров на таможенную территорию Российской Федерации или вывозе товаров с этой территории, а также в иных случаях, установленных таможенным законодательством Российской Федерации, в целях таможенно-тарифного регулирования внешнеторговой деятельности в экономических интересах Российской Федерации ТК ТС выделяет самостоятельные группы таможенных пошлин: ввозные и вывозные. Однако Закон РФ «О таможенном тарифе» подразумевает под понятием «пошлина» не только ввозную и вывозную таможенные пошлины, но и иные виды пошлин, взимаемых таможенными органами: сезонные, специальные, антидемпинговые, компенсационные.

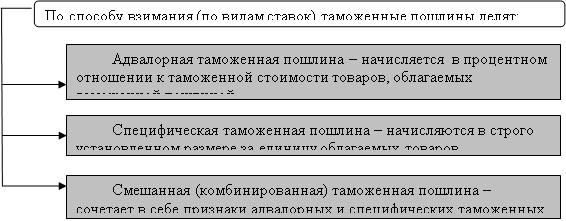

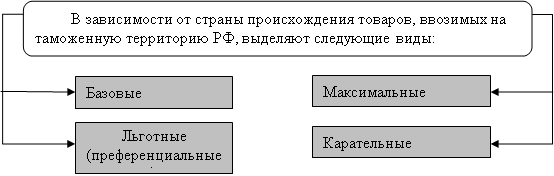

В рамках таможенного законодательства, законодательства РФ о государственном регулировании внешнеторговой деятельности, законодательства РФ о мерах по защите экономических интересов РФ при осуществлении внешней торговли проводится следующая классификация таможенных пошлин (риc. 1.1, 1.2, 1.3).

Рис. 1.1. Классификация таможенных пошлин в зависимости от направления перемещения товаров и транспортных средств

Рис. 1.2. Классификация таможенных пошлин в зависимости от

способа взимания

Рис. 1.3. Классификация таможенных пошлин в зависимости

от страны происхождения товаров

Плательщиками таможенных пошлин, налогов являются декларант или иные лица, на которых в соответствии с ТК ТС, международными договорами государств - членов таможенного союза и (или) законодательством государств - членов таможенного союза возложена обязанность по уплате таможенных пошлин, налогов.[5]

Акциз

К таможенным платежам относится также акциз – косвенный налог, применяемый к товарам повышенного спроса, включаемый в цену товара и уплачиваемый при ввозе, производстве и реализации товара.

Налогоплательщиками акциза являются организации, индивидуальные предприниматели, если они совершают операции, подлежащие налогообложению в соответствии с гл. 22 НК РФ. А также лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ, согласно ТК ТС, то есть, те же лица, что и лица ответственные за уплату таможенных пошлин. Объектом налогообложения для данного вида налога, соответственно, является перемещение товаров через таможенную границу Российской Федерации.

В налоговую базу для обложения акцизами включаются в соответствии со ст. 191 НК РФ объем подакцизных товаров в натуральном выражении. Налогообложение подакцизных товаров осуществляется по налоговым ставкам, установленным в ст. 193 НК РФ.[6]

Ставки акцизов являются едиными и не подлежат изменению в зависимости от лиц, перемещающих товары через таможенную границу, видов сделок, страны происхождения товаров.

Налог на добавленную стоимость

Налог на добавленную стоимость (НДС) как говорилось выше, наряду с таможенной пошлиной, акцизом относится к таможенным платежам. Уплачивается в соответствии с НК РФ. Лицами ответственными за уплату являются те же лица, что и лица ответственные за уплату таможенных пошлин. Объект налогообложения - перемещение товаров через таможенную границу Российской Федерации. При исчислении величины НДС, подлежащего уплате, в качестве основы используется суммарная величина, включающая три стоимостных элемента: таможенную стоимость товара (ТС); таможенную пошлину (ТП), рассчитанную с помощью либо адвалорной, либо специфической, либо смешанной (комбинированной) ставок; величину акциза (А). Регулирование НДС осуществляется в соответствии с положениями гл.21 НК РФ, а в соответствии с НК РФ и ТК ТС, взимание НДС осуществляют таможенные органы.

При обложении НДС товаров, перемещаемых через таможенную границу РФ, действуют три вида ставок: нулевая, 10 % и 18 % (ст. 164 НК РФ). НДС на импортируемые товары выполняет две функции: во-первых, регулирование внешнеэкономической деятельности с целью создания равных условий для конкуренции отечественных и импортных товаров на внутреннем рынке; во-вторых, фискальную, - пополнение доходной части федерального бюджета.

Таможенный сбор

Таможенными сборами являются обязательные платежи, взимаемые таможенными органами за совершение ими действий, связанных с выпуском товаров, таможенным сопровождением товаров, а также за совершение иных действий, установленных настоящим ТК и (или) законодательством государств - членов таможенного союза. Виды и ставки таможенных сборов устанавливаются законодательством государств - членов таможенного союза.

Плательщики таможенных сборов, сроки уплаты таможенных сборов, порядок их исчисления, уплаты, возврата (зачета) и взыскания, а также случаи, когда таможенные сборы не подлежат уплате, определяются настоящим ТК ТС и (или) законодательством государств - членов таможенного союза.[7]

Следовательно, понятие таможенных платежей объединяет различные по своей природе и назначению налоги и сборы. В связи с этим возникает необходимость их классификации (см. таблицу 1.1).

Таблица 1.1 Классификация таможенных платежей

| Критерий классификации | Таможенные пошлины | НДС и Акцизы | Таможенные сборы |

| по функциональному назначению | регулирующая, защитная и фискальная | предоставляет иностранным товарам равный налоговый режим с отечественными товарами на внутреннем рынке страны | оплаты услуг, оказываемых таможенными органами |

| по месту в системе налогов и сборов | налоговый характер | налоговый характер | неналоговый характер |

| по факту перемещения через таможенную границу | непосредственно связанные с перемещением через таможенную границу | непосредственно связанные с перемещением через таможенную границу | непосредственно не связанные с перемещением через таможенную границу |

| по способу установления и регламентации применения | определяются таможенным законодательством | определяются таможенным и налоговым законодательством | определяются таможенным законодательством |

| по виду ставок | определяется в процентном отношении от определенной базы исчисления (как правило, таможенной стоимости) | определяется в процентном отношении от определенной базы исчисления (как правило, таможенной стоимости) | определяется в абсолютных суммах |

Таким образом, таможенные платежи — федеральные налоги и сборы, взимаемые таможенными органами при пересечении товарами таможенной границы РФ и при оказании участникам ВЭД таможенных услуг, имеющих назначение формировать доходы федерального бюджета, регулировать ввоз и вывоз товаров через таможенную границу РФ, компенсировать затраты таможенных органов на оказание таможенных услуг. 1.3 Статистика таможенных платежей

Назначение статистики таможенных платежей:

- контроль за перечислением таможенных платежей в федеральный бюджет;

- выявление резервов по увеличению перечисляемых платежей.

В соответствии со ст. 70 ТК ТС к объектам статистики таможенных платежей относится:

1) ввозная таможенная пошлина;

2) вывозная таможенная пошлина;

3) налог на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию таможенного союза;

4) акциз (акцизы), взимаемый (взимаемые) при ввозе товаров на таможенную территорию таможенного союза;

5) таможенные сборы.[8]

Таможенные платежи взимаются, если они установлены в соответствии с законодательством Российской Федерации.

Для того, чтобы товар, перемещаемый через таможенную границу, был выпущен в свободное обращение, участнику внешнеэкономической деятельности следует осуществить уплату таможенных платежей.

Участник ВЭД (декларант, таможенный брокер) самостоятельно рассчитывает сумму, необходимую для уплаты таможенных платежей, исчисляемую в соответствии с таможенной стоимостью товаров посредством выбранного метода определения таможенной стоимости, который прописан в законе «О таможенном тарифе» и (или) их количеством.

Затем данная сумма указывается в грузовой таможенной декларации (далее ГТД) в графе № 47 «Исчисление платежей», где указываются виды платежа, основа начисления, ставки и итоговая сумма по каждому платежу, которая впоследствии суммируется и подлежит уплате. Исчисление сумм подлежащих уплате таможенных пошлин, налогов производится в валюте РФ. С данной ГТД участник ВЭД обращается в таможенный орган и заявляет таможенную стоимость при декларировании товаров. Заявляемая декларантом таможенная стоимость товаров и представляемые ими сведения, относящиеся к ее определению, должны быть основаны на достоверной и документально подтвержденной информации.

После того, как таможенным органом определена точная сумма начисленных и подлежащих к уплате денежных средств, участник ВЭД производит их оплату в наличной или безналичной форме расчета в банке либо в любой другой кредитной организации в кассу или на счет таможенного органа, открытый для этих целей в соответствии с законодательством РФ, после чего получает платежное поручение, с которым приходит в таможенный орган.[9]

Сбор и формирование данных специальной таможенной статистики осуществляется на основании сведений, содержащихся в ГТД, ТПО и иных платежных документах. Формирование данных осуществляется в соответствии с правовыми актами, устанавливающими формы, разработка которых осуществляется структурными подразделениями ФТС России в целях информирования руководства ФТС России и других федеральных органов исполнительной власти о результатах деятельности ФТС России.

Для подготовки форм используется формуляр-образец статистической отчетности, устанавливающий определенные требования к их оформлению. Основные требования, предъявляемые к внешнему виду форм:

Похожие работы

... элементом. В работе осуществлена попытка определить факторы, оказывающие влияние на развитие служащего таможни, разделить их на первостепенные и факультативные . Глава 1. ПЕРСОНАЛ КАК ВАЖНЕЙШИЙ СТРАТЕГИЧЕСКИЙ РЕСУРС ОРГАНИЗАЦИИ 1 . 1. Содержание и значение управления персоналом организации Управление многообразно и существует в самых различных видах. Если обобщить информацию в изученных ...

... и переработкой леса. Вопрос о введении рентных платежей в отношении сырьевых компаний, которые приватизировали крупные предприятия лесного комплекса, ставился уже давно. Тем не менее эти компании явно не хотят перехода от налоговых платежей к рентным. 2. НАЛОГООБЛОЖЕНИЕ ПРЕДПРИЯТИЯ ОАО «Лесосибирский ЛДК №1» 2.1 Анализ налогов и сборов, уплачиваемых ОАО «Лесосибирский ЛДК №1» Открытое ...

... китайской стороны. Таким образом, российская сторона обеспечила все необходимые условия для мобилизации китайской подрядной организации российской стороной. 3.2 Технические средства наблюдения, контроля и охраны на таможенном объекте Контрольно-наблюдательный пункт организован в одном из помещений таможни, максимально приближенном к контролируемым зонам. Его аппаратура позволяет одновременно ...

... отводы для разработки месторождений полезных ископаемых, находящихся в ведении края, а также лицензии на проведение этих работ и т. д. 1.4 Бюджетное устройство и организация бюджетного процесса в Хабаровском крае. Бюджетное устройство - организация бюджетной системы и принципы ее построения, основанные на реальности, полноте, единстве, гласности и самостоятельности всех бюджетов, входящих ...

0 комментариев