Навигация

Денежно – кредитный оборот

5.1 Денежно – кредитный оборот

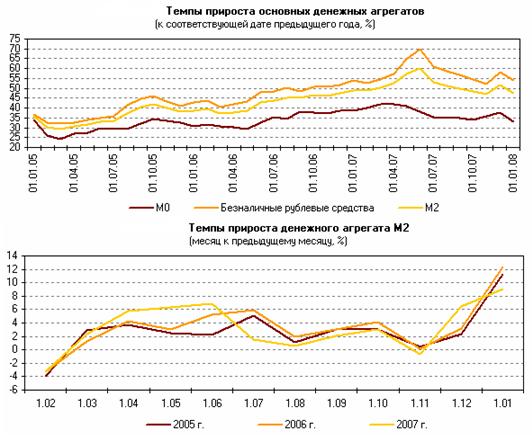

Оценка объема денежной массы в нескольких показателях (M1, М2 …) позволяет полнее охарактеризовать различные параметры денежно-кредитного оборота, дать оценку тенденциям развития денежного обращения и их соответствия развитию экономики. При определении необходимой для обращения денежной массы надо исходить не только из объема и структуры товарооборота, но и учитывать величину и структуру денежных доходов населения, а также отношение спроса и предложения на деньги.

Среди факторов, определяющих количество находящихся в обращении денег, решающим являются действия центрального банка. По определению монетаристов, находящаяся в обращении денежная масса зависит от количества денег, эмитированных центральным банком (банкноты центрального банка или деньги "высокой мощности"), нормы банковских резервов, отношения наличных денег к банковским депозитам.

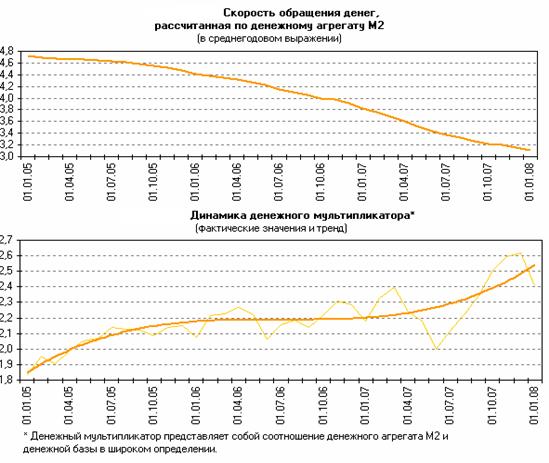

Замедление скорости возврата денег в кассы банков потребует дополнительного выпуска наличных денег в обращение, ускорение возврата наоборот сократит их выпуск. В свою очередь, при увеличении количества наличных денег в обороте необходимо сделать анализ причин на основе отчетности банков о кассовых оборотах и данных оперативного, фактического баланса денежных доходов и расходов населения. При этом показатель "склонность к сбережению" будет не только характеризовать положение на потребительском рынке, но и нести информацию в целом о положении в экономике. На скорость обращения денег влияют также процессы, происходящие на денежно-финансовых рынках, изменения в движении платежей и др.

В современной статистике денежного обращения разных государств используются различные варианты показателя денежной массы, в частности, в США публикуются следующие показатели (агрегаты): Ml — наличные деньги (монеты и банкноты) плюс средства на банковских счетах до востребования и других трансакционных счетах; М2 — агрегат Ml плюс сумма срочных (до 100 тыс. долларов) и сберегательных вкладов; МЗ — агрегат М2 плюс крупные срочные вклады на банковских счетах; L — агрегат МЗ плюс портфель государственных ценных бумаг у небанковских держателей.

Во Франции классификация элементов денежной массы включает в себя четыре агрегата:

Ml — состоит из наличных денег в обращении и депозитов до востребования;

М2 — включает полностью Ml плюс все виды сбережений на сберкнижках, независимо от учреждения, в котором они находятся;

МЗ — включает М2 плюс депозиты на срок, депозитные сертификаты и проданные на срок ценные бумаги инвестиционных обществ (СИКАВ);

L — включает МЗ плюс счета сбережений с целью покупки жилья, казначейские боны, коммерческие векселя.

В данной классификации отсутствуют различия между депозитами на сберкнижках и на банковских счетах. Однако из четырех агрегатов только Ml и М2 поддаются регулирующему воздействию более стабильно и увязываются с прогнозируемой динамикой ВВП.

Классификация денежных агрегатов, учитывающая специфику денежного оборота в Беларуси, имеет следующий вид:

МО — наличные деньги в обороте, в том числе на руках у населения и в кассах субъектов хозяйствования;

Ml (денежная масса в "узком смысле слова") — наличные деньги в обороте (МО) плюс депозиты до востребования населения, субъектов хозяйствования и местных органов управления;

М2 (расширенные деньги) - Ml плюс срочные депозиты населения, субъектов хозяйствования и местных органов управления;

МЗ (общая сумма денежной массы в национальной валюте) — М2 плюс другие (целевые, накопительные) банковские депозиты и средства в ценных бумагах населения, субъектов хозяйствования и местных органов управления;

М4 (общая сумма денежной массы, включая иностранную валюту) — МЗ плюс депозиты (до востребования, срочные и другие) населения, субъектов хозяйствования и местных органов управления в иностранной валюте.

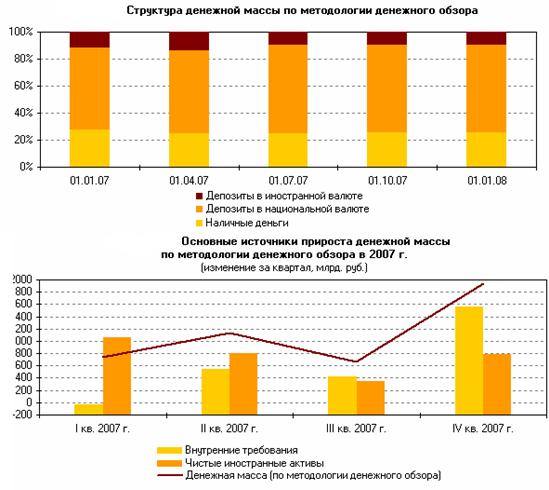

В данном случае агрегаты МО, Ml, M2 характеризуют наиболее высоколиквидную часть денежной массы, т.е. все те средства денежного оборота, которые без предварительной продажи, конверсии или какой-либо другой финансовой операции используются в расчетах. В настоящее время наибольший удельный вес в структуре денежной массы составляют наличные деньги в обращении, на расчетных и текущих счетах юридических лиц, вкладах населения в коммерческих банках (срочных и до востребования). Остальные агрегаты денежной массы (МЗ, М4) находятся в основном в стадии развития. Их значимость будет увеличиваться по мере становления и укрепления механизма хозяйствования.

5.2 Контроль денежной массы

Регулирование объема и структуры денежной массы осуществляется на основании ежеквартальных прогнозных расчетов денежной массы в обращении, включающей наличные деньги в обращении, денежные средства на счетах и во вкладах юридических лиц и граждан, другие безусловные денежные обязательства банков. Разработка расчетов производится с учетом складывающейся экономической конъюнктуры в увязке с показателями социального и экономического развития республики, области, города. При этом должны составляться прогнозные расчеты денежных доходов и расходов населения, кассовых оборотов, определяться изменения остатков денег у населения в наличных деньгах и в организованных формах сбережений (вклады, займы, сертификаты коммерческих банков).

На основании этого исчисляется квота прироста средств у населения — наличные деньги плюс организованные сбережения в процентах к денежным доходам населения. Предусматривается ежемесячный контроль объема денежной массы в обращении, а также квоты прироста денежных средств у населения. Анализ совокупного денежного оборота основывается на сопоставлении динамики показателей денежной массы и макроэкономических показателей экономического развития — валового внутреннего продукта, национального дохода, розничного товарооборота и других и осуществляется в зависимости от конкретно поставленных целей по разным уровням управления, сферам экономики, регионам и отраслям производства.

Заключение

Существует несколько понятий, связанных с деньгами.

Деноминация – укрупнение национальной денежной единицы путем обмена по установленному соотношению старых денежных знаков на новые в целях упорядочения денежного обращения, облегчения учета и расчетов в стране.

Инфляция – дисбаланс спроса и предложения, проявляющийся в росте цен; рост общего уровня цен в экономике и переполнение каналов денежного обращения.

Дефляция – процесс снижения общего уровня цен в стране.

Девальвация – официальное снижение курса национальной валюты по отношению к иностранным валютам.

Ревальвация – повышение курса денежной единицы по отношению к валютам других стран, осуществляемое государством в официальном порядке.

В наше время деньги для многих стали смыслом жизни. Очень много людей тратят всё своё свободное время на заработок денег, жертвуя своей семьёй, родными, личной жизнью и другими ценностями. Зачастую жажда денег приводит людей к трагическим последствиям. Так было и, к сожалению, так будет. Авторы учебника "Экономикс" использовали в своей книге замечательную фразу, которая коротко и ясно характеризует деньги: "Деньги заколдовывают людей. Из-за них они мучаются, для них они трудятся. Они придумывают наиболее искусные способы потратить их. Деньги - единственный товар, который нельзя использовать иначе, кроме как освободиться от них. Они не накормят вас, не оденут, не дадут приюта и не развлекут до тех пор, пока вы не истратите или не инвестируете их. Люди почти все сделают для денег, и деньги почти все сделают для людей. Деньги - это пленительная, повторяющаяся, меняющая маски загадка".

Подводя итог сказанному выше, можно сделать следующие основные выводы.

В формировании предложения денег участвуют центральный банк, коммерческие банки и население (домашние хозяйства). Банковская система оказывает на предложение денег прямое влияние с помощью увеличения или сокращения эмиссии денег и других платежных средств, организации более экономичного, устойчивого и эффективного денежного оборота; проведения операций на различных сегментах финансового рынка с целью влияния на структуру денежного оборота.

Современные банкноты имеют реальное материальное обеспечение в форме монетарного золота (золотое обеспечение), товарно-материальных ценностей (товарное обеспечение), реализуемых предпринимателями с помощью коммерческого кредита, а также формальное покрытие в виде различных государственных, корпоративных и иных ценных бумаг, например первоклассных коммерческих векселей и ипотечных ценных бумаг, находящихся в торговом и инвестиционном портфелях центральных банков (фондовое обеспечение), и иностранной валюты в наличной и безналичной форме (валютное обеспечение).

В современных условиях, как уже отмечалось, наиболее распространенным видом обеспечения эмитируемых банкнот является фондовое обеспечение, предполагающее использование в этих целях главным образом государственных, реже корпоративных и муниципальных ценных бумаг. Это - весьма гибкий и сравнительно дешевый, но менее эффективный и надежный инструмент покрытия банкнотной эмиссии в отличие от ее золотого обеспечения. Однако подобное обеспечение выпускаемых в обращение банкнот не гарантирует их устойчивости, так как рост государственного долга не отражает состояние производства и товарооборота, а в периоды войн и кризисов госдолг связан с уничтожением национального богатства. Количество денег в обращении полностью предопределяется кредитной эмиссией центрального банка. Рост его активов, по какому бы направлению он ни происходил, неизбежно приводит к увеличению денежной базы, что через эффект мультипликатора передается на повышение денежной массы, которая и воздействует уже на ускорение темпов инфляции.

Центральный банк — это единственное учреждение в стране, которому позволено "создавать деньги". Тем не менее, в действительности объем предложения денег зависит от сложных процессов взаимодействия между центральным банком, коммерческими банками и населением.

Список использованной литературы

1. Деньги. Кредит. Банки: Учебник под ред. Г.Н. Белоглазовой. - М.: Юрайт-Издат, 2005.

2. Деньги. Кредит. Банки: Учебник под ред. О. И. Лаврушина. - М: КНОРУС, 2004. 3. Деньги. Кредит. Банки: Учебник для вузов под ред. Е.Ф. Жукова. - М.: ЮНИТИ-ДАНА, 2006.

4. Брегель Э.Я. Денежное обращение и кредит капиталистических стран. – М.: ГосФинИздат, 1955. - №2

5. Ершов М. Старые механизмы для новой экономики//Национальный Банковский Журнал. - 2004. - N 1.

6. Банки и банковские операции: Учебник под ред. Е. Ф. Жукова. - М.: ЮНИТИ. Банки и биржи, 1997

7. Жуков Е.Ф. Деньги. Кредит. Банки. Ценные бумаги. Практикум. - М.: ЮНИТИ, - 2010. - №2

8. Зиберт X. Эффект кобры: как избежать заблуждений в экономической политике. Пер. с нем. - М.: Новое издательство, 2006.

9. Кравцова Г.И., Румянцева О.И., Кузьменко Г.С. "Деньги, кредит, банки" - Минск: БГЭУ. – 2007. - №2

10. Маркс К. - Капитал. К критике политической экономии. - М.: Политиздат, 1975. - Т. III. - Ч. 2.

11. Миллер Р.Л., Ван-Хуз Д.Д. Современные деньги. Пер. с англ. - М.: ИНФРА-М, 2005.

12. Мировой рынок золота. Статистическое приложение к журналу "Деньги и кредит ". - 2004. - N 12.

13. Моисеев С.Р. Международные валютно-кредитные отношения: Учебное пособие. - М.: Изд-во "Дело и Сервис", 2006.

14. Сломан Дж. Экономикс. Пер. с англ. - СПб: Издво "Питер". 2006.

15. Тарасов В. И. Деньги. Кредит. Банки: Учебное пособие. - Минск: Изд-во "Мисанта ", 2003.

16. Эмиссионное регулирование экономики. Дис. ... канд. экон. наук: 08.00.10 / Юров А.В. - М., 2000.

17. http://www.economica-upravlenie.ru/

18. http://www.bibliotekar.ru/ekonomika.htm

Похожие работы

... отечественных экономистов Н.Шмелева, В.В.Шемятенкова, Р.Манделла. Цель курсовой работы - проанализировать современную денежную систему в России и ее перспективы в рыночных отношениях. Данная цель реализуется в работе на основе решения следующих задач: раскрыть понятие, типы и элементы денежной системы в экономической теории; описать товарные и металлические денежные системы, их классификацию; ...

... для его использования. Пока им пользуются в качестве контрольного норматива. Итак, модель предложения денег, которую мы с вами будем рассматривать, ее называют моделью предложения денег Милтона Фридмана, исходит из того, что денежная масса (денежный агрегат) равен: M = C + D. Для того, чтобы вывести мультипликатор Фридмана необходимо определить что такое денежная база . Денежная база: MB = ...

... денег зависит от периодичности выплаты доходов, равномерности расходования населением своих средств, уровня сбережения и накопления. Но так как скорость обращения денег обратно пропорциональна количеству денег в обращении, ускорение их оборачиваемости означает рост денежной массы. Увеличенная денежная масса при том же объеме товаров и услуг на рынке ведет к обесценению, денег, т.е. в конечном ...

... , причём в бумажно-денежной и неконтролируемой форме. 4. Инструменты регулирования денежной массы. В мировой экономической практике используются следующие инструменты регулирования денежной массы в обращении: операции на открытом рынке, являющиеся самым основным инструментом в мировой практике, и влияющие на деятельность коммерческих банков через объем имеющихся у них ресурсов (купля-продажа ...

0 комментариев