Навигация

Оптимізація портфелю цінних паперів (з урахуванням ризиків)

Державний вищий навчальний заклад

Українська академія банківської справи

Національного банку України

Кафедра економічної кібернетики

Тема курсової роботи:

«Оптимізація портфелю цінних паперів

(з урахуванням ризиків)»

Виконав студент 4 курсу групи ЕК-41 А.Г. Самченко

14.04.2008

Керівник О.В. Меренкова

Побудова та зміст документа відповідає

вимогам ДСТУ 3008-95

Козьменко О.В.

14.04.2008

Суми - 2008

ЗМІСТ

ВСТУП

1. ТЕОРЕТИЧНІ ЗАСАДИ ОПТИМІЗАЦІЇ ПОРТФЕЛЯ ЦІННИХ ПАПЕРІВ

1.1 Механізми та методи оптимізації портфеля цінних паперів

1.2 Огляд існуючих моделей оптимізації портфелю цінних паперів

1.2.1 Модель Марковіца

1.2.2 Модель Шарпа

1.2.3 Модель Квазі-Шарпа

2. МОДЕЛІ ОПТИМІЗАЦІЇ ПОРТФЕЛЯ ЦІННИХ ПАПЕРІВ

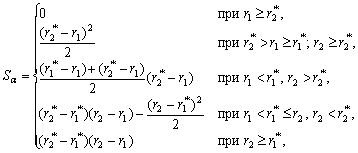

2.1 Побудова моделі Квазі-Шарпа

2.2 Інформаційна модель задачі

2.3 Перевірка адекватності моделі

3. РЕАЛІЗАЦІЯ І АНАЛІЗ ПРОЦЕСУ ОПТИМІЗАЦІЇ ПОРТФЕЛЮ ЦІННИХ ПАПЕРІВ

3.1 Інформаційне та програмне забезпечення проекту

3.2 Програмне моделювання процесу оптимізації портфеля цінних паперів

ВИСНОВКИ

ПЕРЕЛІК ПОСИЛАНЬ

ДОДАТКИ

ВСТУП

Метою даної курсової роботи є дослідження моделей оптимізації портфеля цінних паперів з урахуванням ризиків.

Зазначене завдання зумовлене актуальністю проблеми диверсифікації ризиків та оптимального вкладання коштів у цінні папери, адже на сьогоднішній день інвестиційна активність індивідуальних інвесторів та юридичних осіб передбачає вкладання надлишкових тимчасово вільних коштів не в один, а бажано у велику кількість цінних паперів, генеруючи цим самим певну їх сукупність.

Такий метод отримав назву «портфельне інвестування». Портфель цінних паперів являє собою цілеспрямовано сформовану сукупність об’єктів фінансового та реального інвестування, що призначена для реалізації попередньо розробленої стратегії відповідно до інвестиційних цілей, визначених у цій стратегії.

Важливо звернути увагу на те, що у високорозвинених країнах Заходу вже давно й ефективно працюють фондові ринки, де є можливість купувати й продавати цінні папери з метою отримання вигоди, найчастіше у вигляді прибутку. Щодо України, то на сьогоднішній день можна виділити наступні позитивні моменти від розвитку портфельного інвестування та фондового ринку загалом:

- систематичне відновлення основних виробничих фондів (ОВФ) підприємств і невиробничої сфери;

- прискорення науково-технічного прогресу, поліпшення якості й забезпечення конкурентноздатності вітчизняної продукції;

- збалансований розвиток усіх галузей народного господарства;

- створення необхідної сировинної бази;

- зниження витрат виробництва;

- нарощування економічного потенціалу країни та забезпечення обороноздатності держави;

- збільшення й поліпшення структури експорту;

- рішення соціальних проблем, у тому числі проблеми безробіття;

- перерозподіл власності між суб’єктами господарювання;

- забезпечення позитивних структурних зрушень в економіці тощо[4].

Об’єктом дослідження в даній роботі є цінні папери. Предметом розгляду в даній курсовій роботі є методи оптимізації портфеля цінних паперів. Під інвестиційним портфелем розуміють цілеспрямовано сформовану сукупність об’єктів реального та фінансового інвестування для здійснення інвестиційної діяльності відповідно до вибраної стратегії.

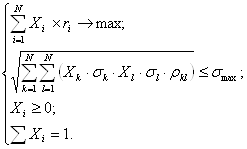

Метою оптимізації портфелю цінних паперів є формування такого портфелю цінних паперів, який би відповідав вимогам підприємств як за прибутками, так і за ризиком, та при цьому достатньою мірою був диверсифікований.

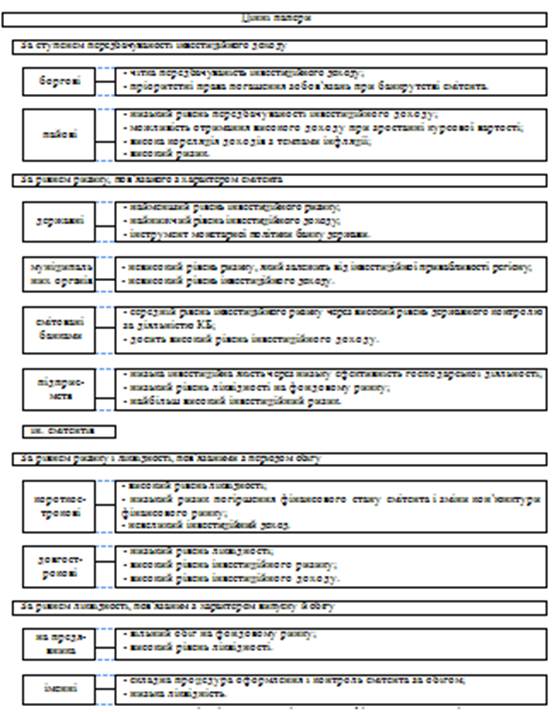

Кожний цінний папір характеризується доходністю та ризиком. Під ризиком розуміється ймовірність неотримання очікуваного прибутку чи навіть часткову або повну втрату коштів, які вкладені в цінні папери. Ризик та доход різних цінних паперів різні. Як правило, цінні папери, яким притаманні ризик, дають невеликий прибуток, а цінні папери, які можуть дати більший доход, характеризуються більшим ризиком[5].

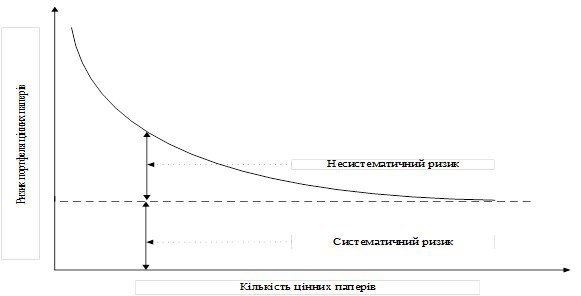

Ризик прийнято розділяти на ринковий, тобто єдиний для всіх цінних паперів, який неможливо уникнути, та індивідуальний - притаманний конкретному цінному паперу. Вкладаючи грошові кошти в різні цінні папери, формуючи портфель цінних паперів, можливо практично до нуля знизити індивідуальний ризик: якщо по одним цінним паперам буде низький доход (збиток), то інші це компенсують. Чим більше цінних паперів знаходиться в портфелі, тобто чим більше він диверсифікований, тим менший індивідуальний ризик[3].

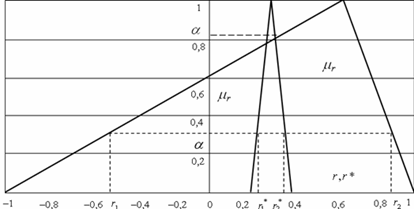

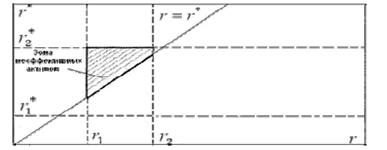

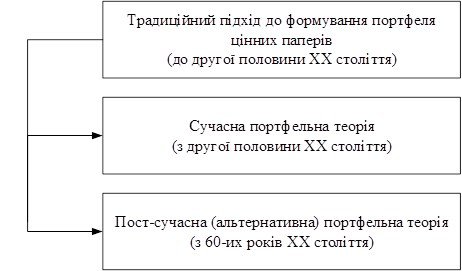

В процесі проведення оптимізації портфелю цінних паперів доцільно користуватися економіко-математичним моделюванням, так як воно дає потужний інструментарій для ведення обрахунків в галузі економіки із застосуванням математичних методів. Залежно від схильності до ризику можна використовувати ті чи інші моделі формування портфеля цінних паперів, причому вибір можна здійснювати як за допомогою традиційних аналітичних моделей (Марковіца, Шарпа), так і використовуючи евристичні прийоми, спираючись на знання експертів.

У відповідності до мети роботи були сформовані наступні завдання:

а) огляд теоретичних відомостей стосовно поняття цінних паперів, їх видів та методів формування портфелів;

б) вивчення існуючих методів формування портфеля цінних паперів у світі та в Україні зокрема;

в) визначення переваг і недоліків кожного із розглянутих методів;

г) характеристика поняття евристичних методів моделювання та окреслення кола їх застосування;

д) реалізація однієї з перелічених моделей та аналіз її застосування.

Похожие работы

... замінено на /2. Покладемо ,, k=k+1, j=1 та повернемося до першого кроку. Блок-схема алгоритму приведена нижче. Рисунок 2.4–Алгоритм Хука-Дживса 3. Розробка програмного забезпечення вирішення задачі формування портфеля цінних паперів 3.1 Загальні відомості про програмне забезпечення Розроблене програмне забезпечення призначене для автоматизації процесу формування портфелем цінних ...

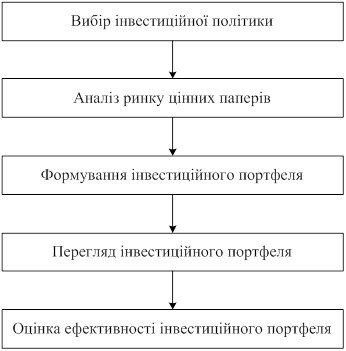

... захисту комерційного банку від можливого ризику зниження балансової вартості цінних паперів. Тобто необхідно проаналізувати сформовані резерви по операціях із цінними паперами. 2. Управління процесом формування портфеля цінних паперів банку Визначення цілей фінансового інвестування і типу портфеля, що реалізує обрану політику, дає змогу перейти безпосереднього до формування портфеля цінних ...

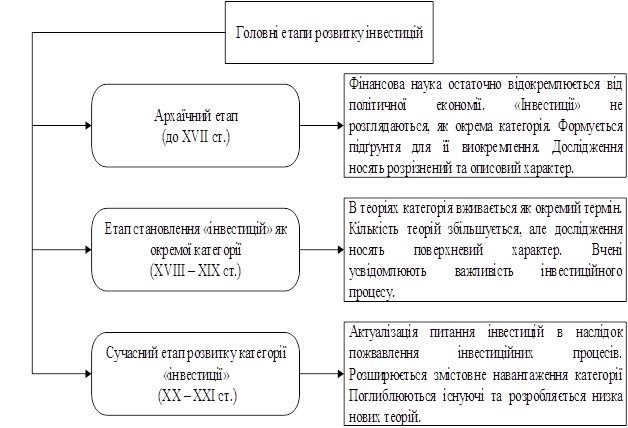

... паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків. 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупні ...

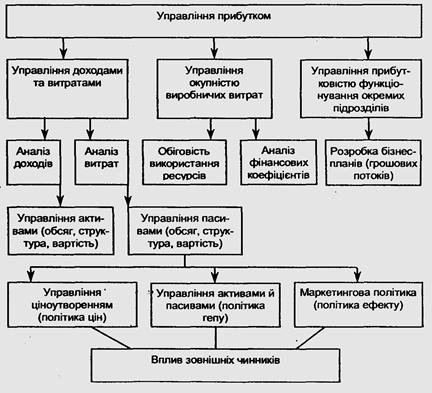

... аналізу прибутку в банку Рисунок 2.9 – Основні системи аналізу прибутку, що використовуються в банку Таблиця 2.9 – Основні показники коефіцієнтного аналізу прибутку 3 ФІНАНСОВИЙ МЕНЕДЖМЕНТ (НА ПРИКЛАДІ АКБ "ПРАВЕКС-БАНКУ") 3.1 АКБ "ПРАВЕКС-БАНК" – БАНК НАЦІОНАЛЬНОГО МАСШТАБУ Правекс-Банк є багатофункціональним фінансовим інститутом, який надає повний спектр банківських послуг як ...

0 комментариев