Навигация

Анализ доходов и расходов банка

1.2 Анализ доходов и расходов банка

Совокупный доход характеризует совокупный результат деятельности банка по всем направлениям его финансово-хозяйственной деятельности.

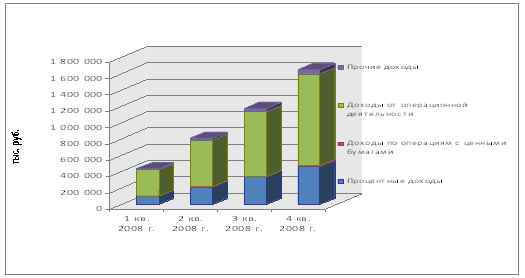

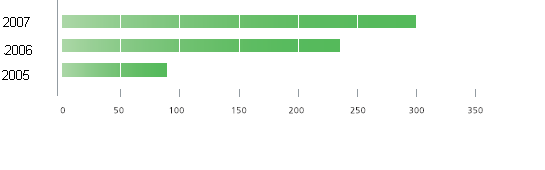

Величина совокупного дохода по итогам первого квартала 2008 года составила 429386 тыс. руб., по итогам первого полугодия – 122462 тыс. руб., по итогам девяти месяцев – 2373569 тыс. руб., по итогам года – 3973142 тыс. руб. Квартальные темпы прироста совокупного дохода за второй, третий и четвертый кварталы составили соответственно 85%, 45%, 39% - темп роста данного показателя замедляется. Составляющими совокупного дохода являются процентные доходы, доходы по операциям с ценными бумагами, операционные доходы без учета процентных доходов, а также прочие доходы (см. рисунок 6).

Рисунок 6. Динамика объема и структуры совокупного дохода

Наибольший удельный вес в совокупных доходах имеют операционные доходы без учета процентных. Их доля в первом квартале составляет 74,4%, во втором – 71%, в третьем – 68,4%, в четвертом – 69%.

В первом квартале 2008 года величина операционных доходов без учета процентных составила 319604 тыс. руб., во втором – 564359 тыс. руб., в третьем – 786551 тыс. руб., в четвертом – 1104029 тыс. руб.

Таким образом, темп прироста данного показателя за второй квартал 2008 г. составил 77%, за третий – 39%, за четвертый – 40%. Очевидно, что темп прироста операционных доходов без учета процентных в четвертом квартале также как и совокупных доходов замедлился, что является негативной тенденцией.

Операционные доходы включают дивиденды, прочие операционные доходы, положительную переоценку, комиссии и вознаграждения.

Доминирующим показателем в составе операционных доходов являются прочие операционные доходы. Их удельный вес в операционных доходах в течение всего 2008 года превышает 65%. На начало исследуемого периода величина их составляла 258281, а на конец периода они увеличились на 462287 тыс.руб. (179%) и составили 720568 тыс.руб.

Удельный вес начисленных и полученных процентов (процентные доходы) в совокупных доходах на протяжении исследуемого периода увеличивается (кроме третьего квартала). В первом квартале 2008 года величина начисленных и полученных процентов составила 101583 тыс. руб. (23,7% совокупного дохода), в четвертом квартале – 460432 тыс. руб. (28,8% совокупного дохода).

Доходы по операциям с ценными бумагами по итогам первого квартала составили – 350 тыс. руб., по итогам 2008 года – 7603 тыс. руб. Их удельный вес в совокупном доходе небольшой, но имеет тенденцию к сокращению. Так, если в первом квартале удельный вес доходов по операциям с ценными бумагами в совокупном доходе составлял 0,1%, то к концу 2008 года лишь 0,5% совокупного дохода приходилось на долю доходов по операциям с ценными бумагами.

Величина прочих доходов в первом квартале 2008 г. составила 7851 тыс. руб., во втором – 13635 тыс. руб., в третьем – 20234 тыс. руб., в четвертом – 27509 тыс. руб. Удельный вес прочих доходов в совокупном доходе равен соответственно: 1,8%, 1,7%, 1,8%, 1,7%.

Следует отметить, что к числу прочих доходов также отнесены штрафы и доходы прошлых лет, выявленные в отчетном году, впрочем, их удельный вес, как в прочих доходах, так и совокупном доходе незначителен.

В течение исследуемого периода в структуре совокупного дохода не произошло существенных качественных изменений. Наибольшая часть совокупного дохода по-прежнему приходиться на операционные доходы без учета процентных, но их удельный вес уменьшился на 5,4%, в то время как удельный вес процентных доходов – увеличился на 5,1%.

Расходы коммерческого банка - это затраты денежных средств банка на выполнение операций и обеспечение функционирования банка.

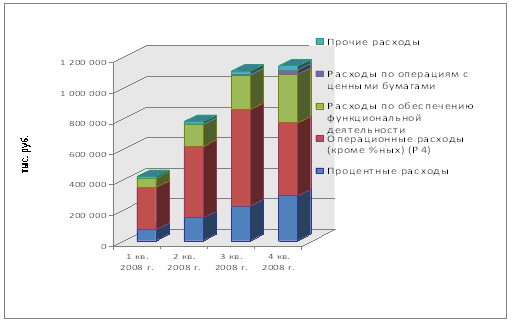

Совокупные расходы банка по итогам первого квартала 2008 года составили 419014 тыс. руб., по итогам первого полугодия – 1198912 тыс. руб., по итогам девяти месяцев – 2310502 тыс. руб., по итогам 2008 года – 3881328 тыс. руб.

Фактически темп прироста совокупных расходов банка во втором квартале составил 86%, в третьем – 43%, в четвертом – 41%. Несмотря на то, что величина совокупного дохода банка на протяжении всего исследуемого периода превышает величину совокупных расходов, темп роста совокупных расходов опережает темп роста совокупного дохода (кроме третьего квартала), что является негативной тенденцией.

Расходы банка подразделяются на процентные, операционные, расходы по обеспечению функциональной деятельности, расходы по операциям с ценными бумагами, прочие расходы (см. рисунок 7).

Рисунок 7. Динамика объема и структуры расходов

К операционным расходам относятся расходы по операциям с инвалютой, отрицательная переоценка, а также прочие операционные расходы. Удельный вес операционных расходов во всех расходах банка наибольший. В первом квартале на долю операционных расходов приходится 66% совокупных расходов, во втором – 60,1%, в третьем – 56,8%, в четвертом – 58,3%. Данные значения сопоставимы с удельным весом операционных доходов в совокупном доходе. Темп прироста данного показателя во втором квартале составил 69%, в третьем – 35%, в четвертом – 45%, что опережает рост операционных доходов, вследствие чего операционная деятельность банка является убыточной. Данная тенденция негативная.

На протяжении всего исследуемого периода более 75% операционных расходов без учета процентных приходится на прочие операционные расходы.

Динамика прочих операционных расходов такова: в первом квартале 2008 года – 264246 тыс. руб., во втором – 443101 тыс. руб., в третьем – 582507 тыс. руб., в четвертом – 729945 тыс. руб.

Удельный вес процентных расходов в совокупных расходах банка в первом квартале 2008 года составил 17,8%, 19,3% - во втором, 20,6% и 18,7% в третьем и четвертом кварталах соответственно. На протяжении всего исследуемого периода наблюдается рост данной группы расходов.

Расходы, связанные с обеспечением функциональной деятельности банка: расходы на содержание АУП, хозяйственно-организационные и управленческие расходы, амортизационные отчисления и ремонт основных фондов, - не превышают 20% совокупных расходов, что является неплохим показателем. В то же время наблюдается отрицательная тенденция в увеличении удельного веса данной группы расходов в совокупных расходах. Удельный вес расходов по обеспечению функциональной деятельности в структуре расходов в первом квартале 2008 года составил 12,6%, во втором – 18,3%,в третьем – 20,3%, в четвертом – 20,2%. Не более 0,9% всех расходов банка приходится на долю расходов, связанных с операциями с ценными бумагами. Их величина по итогам 2008 года составила 14382 тыс. руб.

Прочие расходы банка, к которым относятся уплаченные штрафы, расходы прошлых лет, выявленные в отчетном периоде, прочие доходы и убытки, в первом квартале составили 14843 тыс. руб., во втором – 15617 тыс. руб., в третьем – 23686 тыс. руб., в четвертом – 28200 тыс. руб.

Удельный вес прочих расходов в совокупных расходах банка на соответствующие отчетные даты следующий: 3,5%, 2%, 2,1%, 1,8%.

Совокупный доход банка по итогам 2008 года составил 3973142 тыс. руб., что превышает сумму всех расходов за данный период на 91814 тыс. руб. Величина совокупного дохода в перовом квартале 2008 года составила 429386 тыс. руб., во втором – 795076 тыс. руб., в третьем – 1149107 тыс. руб., в четвертом – 1599573 тыс. руб.

Общая сумма расходов по итогам 2008 года составила 3881328 тыс. руб. При этом, фактически, расходы банка за первый квартал составили 419014 тыс. руб., за второй – 779898 тыс. руб., за третий – 1111591 тыс. руб., за четвертый квартал – 1570823 тыс. руб.

В течение всего исследуемого периода в структуре совокупного дохода банка преобладают операционные (без учета процентных) доходы, в структуре совокупных расходов – операционные (без учета процентных) расходы. Следует отметить, что во всех трех кварталах наблюдается преобладание совокупного дохода над общей суммой расходов. При этом темп роста совокупного дохода несколько ниже темпа роста всех расходов, что является негативной тенденцией в деятельности банка.

Факторный анализ процентных доходов и расходовРезультаты факторного анализа представлены в таблицах 1 и 2.

Таблица 1 Факторный анализ процентных доходов и доходов по операциям с ценными бумагами

| Показатель и порядок расчета | Значение показателя | |||||||

| тыс. руб./доли единицы | в процентах | |||||||

| t1 | t2 | t3 | t4 | t2-t1 | t3-t2 | t4-t3 | ||

| ОД | Процентный доход и доход от операций с ценными бумагами (Д2, Д5) | 101 932 | 115 988 | 124 403 | 131 923 | |||

| 1 | Изменение размера дохода (ОД - ОД0) | 14 056 | 8 415 | 7 520 | 100% | 100% | 100% | |

| V | Остатки на счетах по следующей группе активов (А3, А11, А12, А16, А19, А20, А21, А20*) | 3 018 105 | 3 051 877 | 3 221 850 | 2 887 614 | |||

| R | Уровень процентной ставки по группе активов (V) (ОД : V) и (ОД0 : V0) | 3,4% | 3,8% | 3,9% | 4,6% | |||

| 2 | Влияние изменения величины активов (V) на размер изменения дохода (V - V0) . R | 1 284 | 6 563 | -15 270 | 9% | 78% | -203% | |

| 3 | Влияние изменения величины процентной ставки (R) на величину дохода (R - R0) . V0 | 12 772 | 1 852 | 22 789 | 91% | 22% | 303% | |

На протяжении всего исследуемого периода наблюдается рост общей суммы процентного дохода банка и дохода от операций с ценными бумагами.

В основе факторного анализа процентных доходов и доходов по операциям с ценными бумагами лежит влияние на данный результативный показатель следующих факторов:

- остатки на счетах по группе активов: предоставленные краткосрочные кредиты, долгосрочные ссуды, просроченные ссуды, факторинг и лизинг, государственные и негосударственные ценные бумаги, долговые обязательства, кредиты предоставленные другим банкам, а также прочие кредиты;

- уровень процентной ставки по группам активов.

Из результатов факторного анализа процентных доходов и доходов от операций с ценными бумагами следует, что за период 2-1 (II квартал) величина процентных доходов и доходов по операциям с ценными бумагами на 13219 тыс. руб. превышает данный показатель за первый квартал.

На изменение размера процентного дохода и дохода от операций с ценными бумагами во втором квартале положительно повлияло увеличение остатков на счетах по группе активов с 3 018 105 тыс. руб. до 2 887 614 тыс. руб. и увеличение уровня процентной ставке по группе активов на 0,4%.

Прирост величины процентных доходов и доходов от операций с ценными бумагами в третьем квартале 2008 года (период 3-2) составил 10090 тыс. руб. Изменение данного показателя на 65% обусловлено увеличением остатков на счетах по группе активов на 169 973 тыс. руб. и на 35% ростом процентной ставке по группе активов на 0,1%.

За четвертый квартал 2008 года величина процентного дохода и дохода от операций с ценными бумагами также положительная и равна 125712 тыс. руб. Увеличение данного показателя на 471 тыс. руб. на 303% обусловлено увеличением уровня процентной ставки по группе активов, отрицательное влияние на 303% оказало уменьшение остатков на счетах по группе активов на 334236 тыс.руб.

Таблица 2 Факторный анализ процентных расходов и расходов по операциям с ценными бумагами

| Показатель и порядок расчета | Значение показателя | |||||||

| тыс. руб./доли единицы | в процентах | |||||||

| t1 | t2 | t3 | t4 | t2-t1 | t3-t2 | t4-t3 | ||

| ОР | Процентные расходы и расходы от операций с ценными бумагами (Р2, Р9) | 74 775 | 80 425 | 78 171 | 89 489 | |||

| 1 | Изменение размера расходов (ОР - ОР0) | 5 650 | - 2 255 | 11 318 | 100% | 100% | 100% | |

| W | Остатки на счетах по следующей группе пассивов (П20) | 3 175 245 | 3 091 565 | 3 331 328 | 3 122 148 | |||

| Q | Уровень процентной ставки по группе пассивов (W)(OP: W) и (OP0:W0) | 2,35% | 2,60% | 2,35% | 2,87% | |||

| 2 | Влияние изменения величины пассивов (W) на изменение расходов (W – W0) . Q | - 2 177 | 5 626 | - 5 996 | -39% | -250% | -53% | |

| 3 | Влияние изменения величины процентной ставки (Q) на величину расходов (Q-Q0)*W0 | 7 827 | - 7 881 | 17 314 | 139% | 350% | 153% | |

Со второго квартала 2008 года наблюдается уменьшение величины процентных расходов и расходов по операциям с ценными бумагами. Прирост данного показателя во втором квартале (период 2-1) составил 3676 тыс., в третьем (период 3-2) уменьшение – 148 тыс. руб., в четвертом (период 4-3) – 795 тыс. руб. В основе факторного анализа процентных расходов и расходов по операциям с ценными бумагами лежит влияние на данный результативный показатель следующих факторов: остатки на счетах по группе пассивов (привлеченных средств – брутто); уровень процентной ставки по группе пассивов. Рост величины процентных расходов и расходов по операциям с ценными бумагами во втором квартале на 158% обусловлен увеличением уровня процентной ставки на 0,18%, а уменьшение остатков на счетах по группе пассивов на 83680 тыс.руб. оказало отрицательное влияние.

Снижение величины процентных расходов и расходов по операциям с ценными бумагами на 148 тыс. руб. в третьем квартале 2008 года (период 4-3) обусловлен снижением уровня процентной ставки на 0,16%(отрицательное влияние на 552%), в свою очередь, увеличение остатков на счетах по группе пассивов на 239764 тыс. руб. оказало положительное влияние(652%).

Изменение остатков на счетах по группе пассивов в четвертом квартале 2008 года (снижение на 209181 тыс.руб.) оказало негативное воздействие на результативный показатель (уменьшение на 795 тыс.руб.).

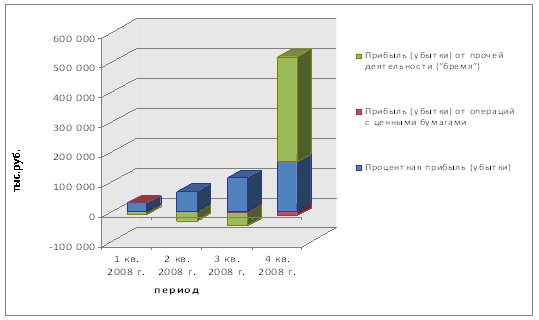

Прибыль коммерческого банка - это финансовый результат деятельности коммерческого банка в виде превышения доходов над расходами. Общая сумма прибыли определяется как разница между общей суммой доходов банка и общей суммой расходов банка. Слагаемыми суммарной прибыли банка являются:

- процентная прибыль; прибыль от операций с ценными бумагами; прибыль от операционной деятельности (рисунок 8).

Рисунок 8. Динамика объема и структуры прибыли по видам деятельности

Таблица 3 Динамика объемов и структуры прибыли по видам деятельности

| Показатель и порядок расчета | тыс. руб. | Удельный вес, % | |||||||

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | 1 квартал | 2 квартал | 3 квартал | 4 квартал | ||

| 1 | Процентные доходы (Д2) | 101 583 | 215 389 | 340 279 | 460 432 | 617,7% | 680,9% | 551,9% | 91,6% |

| 2 | Процентные расходы (Р2) | 74 495 | 150 691 | 228 847 | 294 095 | 453,0% | 476,4% | 371,2% | 58,5% |

| Е1 | Процентная прибыль (убыток) (п.1 - п. 2) | 27 088 | 64 698 | 111 432 | 166 337 | 164,7% | 204,5% | 180,7% | 33,1% |

| 3 | Доходы от операций с ценными бумагами (Д5) | 350 | 2 532 | 2 045 | 13 814 | 2,1% | 8,0% | 3,3% | 2,7% |

| 4 | Расходы по операциям с ценными бумагами (Р9) | 280 | 4 509 | 4 524 | 28 764 | 1,7% | 14,3% | 7,3% | 5,7% |

| Е2 | Прибыль от операций с ценными бумагами (п. 3 – п. 4) | 70 | -1 978 | -2 480 | -14 951 | 0,4% | -6,3% | -4,0% | -3,0% |

| 5 | Доходы от операционной деятельности и прочие доходы (Д6, Д11) | 337 843 | 595 864 | 833 187 | 1 175 897 | 2054,3% | 1883,8% | 1351,3% | 234% |

| 6 | Расходы по обеспечению функциональной деятельности, операционные и прочие расходы (Р5, Р10) | 348 554 | 626 952 | 880 482 | 824 740 | 2119,4% | 1982,0% | 1428,0% | 164,1% |

| Е3 | Прибыль (убытки) от прочей деятельности (“бремя”) (п.5 - п.6) | -10 711 | -31 089 | -47 295 | 351 157 | -65,1% | -98,3% | -76,7% | 69,9% |

| Е4 | Прибыль (убытки) (Е1, Е2, Е3) | 16 446 | 31 632 | 61 658 | 502 543 | 100,0% | 100,0% | 100,0% | 100,0% |

На протяжении исследуемого периода финансовый результат деятельности коммерческого банка положительный. В то же время наблюдается увеличение величины прибыли, что является положительным моментом. Общая величина прибыли за первый квартал 2008 года составила 10372 тыс. руб., фактическая величина прибыли за второй квартал – 15179 тыс. руб., что на 46% больше данного показателя за предыдущий квартал. Фактическая величина прибыли за третий квартал составила 37517 тыс. руб., что на 147% больше данного показателя за предыдущий квартал, за четвертый – 28747 тыс. руб., что на 23% ниже данного показателя за предыдущий квартал. Основная доля прибыли банка приходиться на процентную прибыль.

На протяжении всего исследуемого периода наблюдается преобладание процентных доходов над процентными расходами. Таким образом, на протяжении периода с 01.04.08 г. по 01.01.09 г. получает процентную прибыль. В первом квартале величина процентной прибыли составила 27088 тыс. руб., за второй квартал – 64698 тыс. руб., за третий квартал – 43611432 тыс. руб., за четвертый – 166337 тыс. руб. Квартальные темпы прироста данного показателя составили: 139%, 72%, 49%.

Темп прироста процентной прибыли уменьшается, что отрицательно сказывается на величине общей прибыли. По итогам 2008 года величина процентной прибыли составила – 369 554 тыс. руб., в то время как по итогам 2008 года наблюдается убыток от операций с ценными бумагами(кроме первого квартала) и операционной деятельности.

В первом квартале 2008 года прибыль от операций с ценными бумагами составила 210 тыс. руб. Во втором, третьем и четвертом кварталах 2008 года наблюдается преобладание расходов от операций с ценными бумагами над соответствующими доходами, в итоге убыток за второй квартал от данного вида деятельности составил 561 тыс.руб., за третий квартал составил 218 тыс. руб., в четвертом квартале 6780 тыс. руб. По итогам 2008 года убыток от операций с ценными бумагами составил 7348 тыс. руб.

Операционная деятельность банка в целом является убыточной. Величина фактических убытков за первый, второй, третий и четвертый кварталы равна соответственно: 16925 тыс. руб., 48959 тыс. руб., 73698 тыс. руб., 130811 тыс. руб. Убыток от операционной деятельности по итогам 2008 года составил 270392 тыс. руб.

Следует учесть, что операционные доходы имеют наибольший удельный вес в доходах банка, операционные расходы – наибольший удельный вес в расходах банка, поэтому сам факт убытка от операционной деятельности является крайне негативным моментом.

Норма прибыли – общий показатель результативности деятельности банка – в первом квартале составила 0,022, во втором – 0,03, в третьем – 0,075, в четвертом – 0,055.

Увеличение данного показателя в третьем квартале обусловлено увеличением прибыли на 22338 тыс. руб. и уменьшением собственного капитала на 8808 тыс. руб., а снижение в четвертом квартале – снижением прибыли на 8770 тыс. руб. и ростом собственного капитала на 25822 тыс. руб.

Основными влияющими на норму прибыли факторами являются: показатель использования активов, отражающий общую эффективность использования активов банка; мультипликатор капитала, оказывающий влияние за счет изменения структуры капитала; рентабельность совокупного дохода (маржа прибыли), влияющая за счет изменения размера прибыли на денежную единицу совокупного дохода (см. таблица 4).

Таблица 4. Динамика объема и структуры нормы прибыли на капитал.

| Показатель и порядок расчета | Период | ||||

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | ||

| Н1 | Норма прибыли (Е4 : С1) | 0,035 | 0,062 | 0,124 | 0,958 |

| Н2 | Использование активов [Д1 : (А1, А22, А25)] | 0,10 | 0,18 | 0,22 | 0,30 |

| Н3 | Мультипликатор капитала [(А1, А22, А25) : С1] | 9,19 | 9,14 | 10,60 | 10,45 |

| Н4 | Прибыльность (маржа прибыли) [Е4/Д1)] | 0,037 | 0,039 | 0,052 | 0,018 |

По результатам декомпозиционного анализа нормы прибыли на капитал следует, что в периоде 2-1 норма прибыли на капитал увеличилась на 0,008, при этом увеличение уровня использования активов с 0,1 до 0,18 увеличило показатель нормы прибыли на 0,013, а снижение мультипликатора с 9,19 до 9,14 привело к уменьшению нормы прибыли на 0,0001, уменьшение маржи прибыли с 0,037 до 0,039 привело к уменьшению нормы прибыли на 0,0046.

За период 3-2 (третий квартал) норма прибыли увеличилась на 0,045, при этом увеличение уровня использования активов с 0,17 до 0,22 увеличило показатель нормы прибыли на 0,016, увеличение мультипликатора с 9,14 до 10,6 на 0,008, маржи прибыли с 0,037 до 0,052 на 0,0015.

Четвертый квартал (период 4-3) характеризуется значительным снижением нормы прибыли на 0,02, при этом снижение мультипликатора с 10,6 до 10,45 уменьшило показатель нормы прибыли на 0,001, снижение маржи прибыли с 0,033 до 0,018 привело к уменьшению нормы прибыли на 0,034, а увеличение уровня использования активов с 0,22 до 0,29 привело к увеличению нормы прибыли на 0,014.

Таким образом, наиболее дестабилизирующее воздействие на изменение нормы прибыли во втором и четвертом кварталах оказывало изменение маржи прибыли и мультипликатора капитала, положительным в течение всех трех периодов было только влияние изменения уровня использования активов.

Факторный анализ прибыли (таблица 5) подразумевает влияния следующих факторов на изменение прибыли:

- размер собственного капитала;

- уровня эффективности использования активов;

- мультипликатора капитала;

- рентабельности дохода (маржи прибыли).

Зависимость данных факторов от результативного показателя прямая.

Таблица 5. Факторный анализ прибыли

| Показатель и порядок расчета | Значение показателя | ||||||

| в тыс. руб. | в процентах | ||||||

| 2-1 | 3-2 | 4-3 | 2-1 | 3-2 | 4-3 | ||

| 1 | Изменение размера прибыли (Е4 -Е40) | 15 186 | 30 026 | 440 886 | 100% | 100% | 100% |

| 2 | Влияние изменения величины капитала на размер изменения прибыли (С1 - С10) . Н2 . Н3 . Н4 | 2 020 | -1 089 | 24 745 | 13% | -4% | 6% |

| 3 | Влияние изменения величины использования активов на размер изменения прибыли (Н2 - Н20) . С10 . Н3 . Н4 | 12 611 | 13 255 | 125 098 | 83% | 44% | 28% |

| 4 | Влияние изменения величины мультипликатора капитала на размер изменения прибыли (Н3-H30)*С10*Н20*Н4 | -94 | 6 808 | -5 295 | -1% | 23% | -1% |

| 5 | Влияние изменения величины прибыльности на размер изменения прибыли (H4-H40)*C10*H20*H30 | 648 | 11 053 | 296 339 | 4% | 37% | 67% |

На протяжении периода 2-1 (в течение второго квартала) наблюдается увеличение размера прибыли на 4807 тыс. руб. Из факторного анализа прибыли следует, что увеличение капитала увеличило размер прибыли на 970 тыс.руб., увеличение величины использования активов привело к увеличению прибыли на 6057 тыс.руб., а снижение мультипликатора капитала привело к уменьшению прибыли на 45 тыс.руб., уменьшение прибыльности - на 21675 тыс.руб.

В течение периода 3-2 (в течение третьего квартала) наблюдается увеличение прибыли на 22338 тыс. руб., увеличение величины использования активов увеличило размер прибыли на 8082 тыс.руб., увеличение мультипликатора капитала привело к увеличению прибыли на 4140 тыс.руб., увеличение прибыльности привело к увеличению прибыли на 10780 тыс.руб., а снижение капитала уменьшило прибыль на 663 тыс.руб.

Период 4-3 (четвертый квартал) характеризуется значительным снижением прибыли – на 8770 тыс. руб. Уменьшение мультипликатора капитала уменьшило размер прибыли на 311 тыс.руб., уменьшение прибыльности привело к уменьшению прибыли на 16865 тыс.руб., а увеличение капитала привело к увеличению прибыли на 1416 тыс.руб., увеличение величины использования активов - на 6991 тыс.руб.

На протяжении всего исследуемого периода положительно влияние на изменение размера прибыли оказывает лишь изменение величины использования активов, в то время как изменение величины прибыльности (снижение прибыльности) является основным фактором, предопределяющим отрицательную динамику размера прибыли(кроме третьего квартала).

Результаты факторного анализа процентной прибыли представлены в таблице 6.

Таблица 6. Факторный анализ процентной прибыли

| Показатель и порядок расчета | Значение показателя | |||||||

| в тыс. руб. | в процентах | |||||||

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | 2-1 | 3-2 | 4-3 | ||

| D1 | Процентная прибыль (E1,E2) | 27 157 | 62 720 | 108 953 | 151 387 | |||

| А1 | Производительные активы (А1) | 3 018 110 | 3 051 882 | 3 221 855 | 2 887 619 | |||

| С1 | Капитал (С1) | 475 002 | 507 404 | 498 596 | 524 418 | |||

| К2 | Прибыльность капитала, ед. (D1 : C1) | 0,057 | 0,124 | 0,219 | 0,289 | |||

| K3 | Достаточность капитала, ед. (С1: А1) | 0,157 | 0,166 | 0,155 | 0,182 | |||

| 1 | Изменение процентной прибыли (D1-D10) | 35 563 | 46 233 | 42 434 | 100% | 100% | 100% | |

| 2 | Влияние изменения величины производительных активов на размер изменения процентной прибыли (А1 - А10)*К2*К3 | 694 | 5 748 | -17 523 | 2% | 12% | -41% | |

| 3 | Влияние изменения величины прибыльности капитала на размер изменения процентной прибыли (К2 - К20)*А10*К3 | 33 337 | 44 825 | 41 050 | 94% | 97% | 97% | |

| 4 | Влияние изменения величины “достаточности капитала” на размер изменения процентной прибыли (К3 - К30) . А10 . К20 | 1 531 | -4 340 | 18 907 | 4% | -9% | 45% | |

Процентная прибыль – процентный доход за вычетом расходов по выплате процентов. В качестве процентной прибыли, согласно методике Масленченкова Ю. С., рассматривается объем чистого процентного дохода и прибыль от операций с ценными бумагами. Факторный анализ позволяет выявить реальный уровень прибыльности. Основными влияющими факторами являются объем производительных активов, прибыльность капитала, то есть соотношение процентной прибыли и собственного капитала и достаточность капитала, отражающая соотношение собственного капитала и производительных активов. Зависимость данных факторов от результативного показателя прямая.

Значения процентной прибыли следующие:

- I квартал – 27292 тыс. руб.;

- II квартал – 64137 тыс. руб. (рост на 36840 тыс. руб.);

- III квартал – 111215 тыс. руб. (рост на 47078 тыс. руб.);

- IV квартал – 159558 тыс. руб. (рост на 48343 тыс. руб.).

Величина производительных активов на протяжении всего исследуемого периода имеет тенденцию к уменьшению. Стоимостная оценка собственного капитала во втором и четвертом кварталах увеличивается, в третьем квартале наблюдается незначительное снижение.

Динамика прибыльности капитала на протяжении всего анализируемого периода положительна, динамика достаточности капитала – также положительна. Во втором квартале величина процентной прибыли в целом увеличилась на 36840 тыс. руб. Процентная прибыль увеличилась на 710тыс. руб. в результате увеличения на 33772 тыс.руб. производительных активов, увеличения прибыльности капитала с 0,057 до 0,126 в целом привело к увеличению процентной прибыли на 34591 тыс. руб., увеличение достаточности капитала с 0,157 до 0,166 привело к увеличению процентной прибыли на 1540 тыс. руб. Величина полученной процентной прибыли в третьем квартале превышает данный показатель во втором квартале на 47078 тыс. руб. Наибольшее влияние на рост данного показателя оказывает увеличение коэффициента прибыльности капитала с 0,126 до 0,223 – рост процентной прибыли на 45649тыс. руб. Рост производительных активов также спровоцировал рост процентной прибыли на 5868 тыс. руб., в то время как снижение коэффициента достаточности капитала на 0,011 уменьшил величину процентной прибыли на 4438 тыс. руб.Рост процентной прибыли в четвертом квартале 2008 года на 48343 тыс. руб. произошел вследствие увеличения достаточности и прибыльности капитала, в то время как снижение величины производительных активов с 3221855 тыс.руб. до 2887619 тыс.руб. в целом сократил размер полученной процентной прибыли на 18469 тыс. руб.

На протяжении исследуемого периода финансовый результат деятельности коммерческого банка положительный. В то же время наблюдается снижение величины прибыли в период с третьего по четвертый квартал на 8770тыс. руб. – негативная тенденция. Основную долю прибыли составляет процентная прибыль. Величина прибыли от операций с ценными бумагами в первом квартале незначительна и составляет 2% всей прибыли, во втором, третьем и четвертом кварталах наблюдается убыток от данного вида деятельности. Убыточной признана на протяжении всего анализируемого периода операционная деятельность банка, в то время как удельный вес операционных доходов в совокупном доходе наибольший, доминирующими являются в расходах банка и операционные расходы.Динамика нормы прибыли не отличалась стабильностью, рост данного показателя в третьем квартале до 0,075, сменился падением до 0,055 в четвертом квартале. Наиболее дестабилизирующее воздействие на изменение нормы прибыли оказывало изменение мультипликатора капитала и маржи прибыли, положительным в течение всех трех периодов было только влияние изменения уровня использования активов.

Динамика процентной прибыли положительная на протяжении всего исследуемого периода. Факторный анализ процентной прибыли выявил негативное воздействие на величину процентной прибыли изменение величина производительных активов (в четвертом квартале и достаточности капитала (в третьем квартале), в то время как изменения прибыльности капитала способствовали росту данного показателя.

1.3 Коэффициентный анализ деятельности банка

Коэффициентный анализ применяется для выявления количественных взаимосвязей между различными группами статей баланса на основе соотношений для оценки конкретных аспектов банковской деятельности. Для коэффициентного анализа используется консолидированная группировка статей баланса.

Активы банка подразделяются на ликвидные средства, текущие активы, вложения и иммобилизация, а также прочие активы.

В течение анализируемого периода наблюдается снижение ликвидных средств банка. В абсолютных величинах данный показатель снизился на 79001 тыс. руб. (30%) – данная тенденция отрицательна, в то же время, удельный вес ликвидных средств в активах сократился с 6,1% до 3,4%. Удельный вес текущих активов в совокупных активах за период с 01.04.08 г. по 01.01.09 г. также сократился с 67,5% до 52,9%. В абсолютных величинах снижение данного показателя составило 103 826 тыс. руб. (2%).

Удельный вес вложений и иммобилизации увеличивался следующим образом: 19,6%, 26,2%, 30,4%, 36,6%. При этом по абсолютному значению эта структурная составляющая консолидированного баланса, также увеличилась (на 1149169 тыс. руб.). Увеличение данного показателя является негативной тенденцией.

Прочие активы, к которым относятся прочие кредиты и средства, отвлеченные в расчеты, увеличились на 90900 тыс. руб. (31%). При этом во втором квартале наблюдалось снижение данного показателя на 42%, в третьем и четвертом – рост на 73% и 30% соответственно. Удельный вес прочих активов за исследуемый период также увеличился с 6,8% до 7,1%.

Составляющими пассива баланса банка являются привлеченные и собственные средства банка, а также средства из системы расчетов.

На 01.04.08 г. удельный вес собственных средств составил 26,6%, удельный вес привлеченных средств – 73,4%, средств из системы расчетов – 0,09%. На протяжении анализируемого периода произошли незначительные структурные изменения в пассивах баланса банка. Так на 01.01.09 г. удельный вес собственных средств составил 43%, удельный вес привлеченных средств – 56,9%, средств из системы расчетов – 0,25%.

На протяжении всего анализируемого периода наблюдается рост, как собственных средств банка и уменьшение привлеченных средств.

Величина собственных средств в исследуемом периоде увеличилась с 1148274 тыс. руб. до 2355953 тыс. руб., темп прироста собственных средств составил 105%. В то же время, величина стержневого капитал за период с 01.04.08 г. по 01.01.09 г. увеличилась на 49416 тыс. руб. (10%).

Темп прироста собственных средств-брутто значительно выше темпа прироста собственных средств-нетто (105% и 22% соответственно), величина реально свободных кредитных ресурсов имеет тенденцию к увеличению.

Уменьшение привлеченных средств в анализируемом периоде составило 52911тыс. руб. (2%).

Величина средств из системы расчетов на 01.01.09 г. составила 3604 тыс. руб., что на 187 тыс. руб. (5%) меньше данного показателя на 01.04.08 г.

Валюта баланса в течение исследуемого периода увеличилась на 1154582 тыс.руб. или 27% с 4367578 тыс. руб. до 5476732 тыс. руб. Темп прироста данного показателя во втором квартале составил 6%, в третьем – 14%, в четвертом – 4%. Несмотря на увеличение валюты баланса, наблюдается замедление роста данного показателя.

Коэффициентный анализ деятельности банка подразумевает анализ деятельности банка на основе коэффициентов ликвидности, устойчивости, состояния оборотных средств, активности и риска (таблица 7).

Таблица 7. Коэффициентный анализ на основе консолидированного баланса банка за 2008 год

| Показатель | 1 квартал | 2 квартал | 3 квартал | 4 квартал |

| Ликвидность | ||||

| G1 – коэффициент покрытия | 1,105 | 1,108 | 1,105 | 1,112 |

| G2 – норма денежных резервов | 1,83 | 1,88 | 1,38 | 2,36 |

| G3 – коэффициент трансформации | -0,022 | -0,029 | -0,045 | -0,052 |

| Устойчивость | ||||

| G4 – коэффициент надежности | 0,362 | 0,502 | 0,589 | 0,755 |

| G5 - коэффициент адекватности капитала | 0,414 | 0,328 | 0,255 | 0,223 |

| G6 – коэффициент маневренности | 4,34 | 4,87 | 3,52 | 8,15 |

| Состояние оборотных средств | ||||

| G7 – коэффициент состояния собственных оборотных средств | 0,080 | 0,096 | 0,092 | 0,098 |

| G8 – коэффициент иммобилизации | 0,327 | 0,270 | 0,210 | 0,170 |

| G9 – коэффициент маневренности | 0,244 | 0,212 | 0,172 | 0,145 |

| Активность | ||||

| G10 – коэффициент использования привлеченных средств-нетто | 0,883 | 0,913 | 0,866 | 0,828 |

| G11 – рамбурсная способность | 7,21 | 3,79 | 2,82 | 1,89 |

| G12 – коэффициент использования активов | 4,09 | 2,82 | 2,29 | 1,73 |

| Риск | ||||

| G13 – коэффициент рискованных активов | 0,161 | 0,169 | 0,157 | 0,181 |

| G14 – коэффициент чувствительных пассивов | 0,089 | 0,107 | 0,103 | 0,115 |

| G15 - коэффициент безубыточности | 1,13 | 0,65 | 0,45 | 0,33 |

Похожие работы

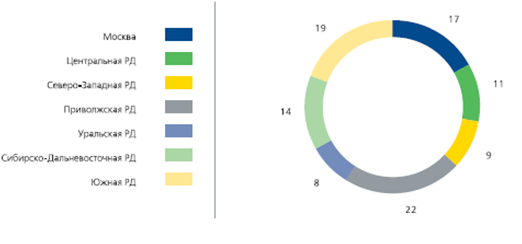

... проектов расчетно-информационного обслуживания корпоративных клиентов; развития инвестиционных банковских услуг. 3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ БАНКА «УРАЛСИБ» ПО РАСЧЕТНО-КАССОВОМУ ОБСЛУЖИВАНИЮ КОРПОРАТИВНЫХ КЛИЕНТОВ 3.1 Характеристика организации работы с юридическими лицами в банке «УРАЛСИБ» Банк УРАЛСИБ (ОАО "УРАЛСИБ") образован 20 сентября 2005 г. в результате интеграции бизнеса 5 банков: ...

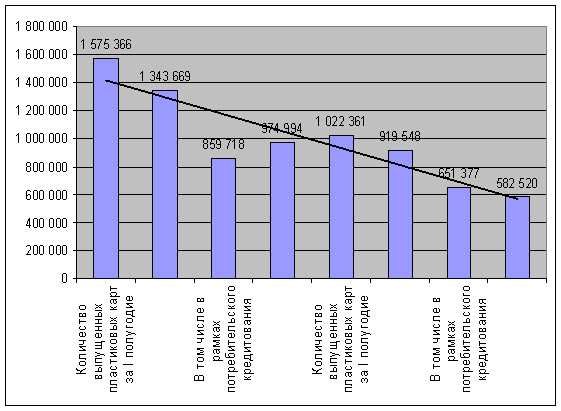

... дополнительного дохода до 77,5 млн. руб., МБРР — до 102,3 млн. руб., "Авангард" — до 105 млн. руб. 3. Анализ деятельности банка на рынке потребительского кредитования, предложения по ее усовершенствованию 3.1. Виды потребительского кредитования Хоум Банка Банк регулярно исследует потребительские предпочтения клиентов и совершенствует предлагаемый продуктовой ряд. Банк предлагает: - ...

... целесообразно проводить активную работу со своими клиентами посредством Средств Массовой Информации, в которых должна проводиться активная пропаганда банка ВТБ, его успешности, прибыльности и надежности. Следующим направлением совершенствования расчетных банковских операций с пластиковыми картами для банка ВТБ должно стать преодоление незнания клиентом банковских продуктов (до 20% представителей ...

... , подводя итог третьей главы можно выделить следующее. Реализация данных направлений развития позволит сохранить устойчивость банка, упрочить лидирующие позиции в банковской сфере региона. . 3.1 Разработка мероприятия по повышению конкуренции Брянского филиала РОСБАНКа. Согласно статистике потребительских предпочтений на рынке финансовых услуг исследовательского холдинга ROMIR Monitoring на ...

0 комментариев