Навигация

Порядок расчетов с использованием пластиковых карт в России

1.2 Порядок расчетов с использованием пластиковых карт в России

Банковские пластиковые карты, эмитируемые банками, являются удобной формой осуществления безналичных расчетов. Такие расчеты на территории Российской Федерации регламентируются Положением Центрального банка Российской Федерации от 9 апреля 1998 г. «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием»[1].

Кредитная организация вправе осуществлять на территории Российской Федерации выдачу банковских карт других кредитных организаций - эмитентов и платежных карт эмитентов - иностранных юридических лиц, не являющихся иностранными банками (далее - распространение платежных карт).

Конкретные условия предоставления денежных средств для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, порядок возврата предоставленных денежных средств, порядок документального подтверждения предоставления и возврата денежных средств, а также начисления и уплаты процентов по указанным денежным средствам могут определяться в договоре с клиентом.

Предоставление кредитной организацией денежных средств клиентам для расчетов по операциям, совершаемым с использованием кредитных карт, осуществляется посредством зачисления указанных денежных средств на их банковские счета либо без использования банковского счета клиента, если это предусмотрено кредитным договором при предоставлении денежных средств в валюте Российской Федерации физическим лицам - резидентам.

Документальным подтверждением предоставления кредита без использования банковского счета клиента является поступивший в кредитную организацию реестр платежей, если иное не предусмотрено кредитным договором. Исполнение обязательств по возврату предоставленных денежных средств и уплате по ним процентов осуществляется клиентами в безналичном порядке путем списания или перечисления указанных денежных средств и процентов по ним с банковских счетов клиентов, открытых в кредитной организации - эмитенте или другой кредитной организации, а также наличными деньгами через кассу, банкомат - клиентами - физическими лицами.

На территории Российской Федерации кредитные организации (далее - кредитные организации - эквайреры) осуществляют расчеты с организациями торговли (услуг) по операциям, совершаемым с использованием платежных карт, и (или) выдают наличные денежные средства держателям платежных карт, не являющимся клиентами указанных кредитных организаций (далее – эквайринг).

Кредитная организация вправе одновременно осуществлять эмиссию банковских карт, эквайринг платежных карт, а также распространение платежных карт. Эмиссия банковских карт, эквайринг платежных карт, а также распространение платежных карт осуществляется кредитными организациями на основании внутрибанковских правил, разработанных кредитной организацией в соответствии с законодательством Российской Федерации, в том числе настоящим Положением, иными нормативными актами Банка России, и правилами участников расчетов, содержащих их права, обязанности и порядок проведения расчетов между ними.

По состоянию на 14 марта 2008 г.[2]:

- количество кредитных организаций, занимающихся эмиссией или эквайрингом банковских карт составляет 718;

- количество кредитных организаций-эмитентов – 674;

- количество кредитных организаций-эквайреров – 642.

При совершении операций с использованием платежной карты кредитная организация обязана идентифицировать ее держателя в соответствии с пунктом 1 статьи 7 Федерального закона "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" в порядке, установленном Положением Банка России от 19 августа 2004 года N 262-П "Об идентификации кредитными организациями клиентов и выгодоприобретателей в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма", зарегистрированным Министерством юстиции Российской Федерации 6 сентября 2004 года № 6005.

По одному счету клиента могут совершаться операции с использованием нескольких расчетных (дебетовых) карт, кредитных карт, выданных кредитной организацией - эмитентом клиенту (лицу, уполномоченному клиентом).

По нескольким счетам клиентов могут совершаться операции с использованием одной расчетной (дебетовой) карты или кредитной карты, выданной кредитной организацией - эмитентом клиенту (лицу, уполномоченному клиентом).

Клиент - физическое лицо осуществляет с использованием банковской карты следующие операции:[3]

- получение наличных денежных средств в валюте Российской Федерации или иностранной валюте на территории Российской Федерации;

- получение наличных денежных средств в иностранной валюте за пределами территории Российской Федерации;

- оплату товаров (работ, услуг, результатов интеллектуальной деятельности) в валюте Российской Федерации на территории Российской Федерации, а также в иностранной валюте - за пределами территории Российской Федерации;

- иные операции в валюте Российской Федерации, в отношении которых законодательством Российской Федерации не установлен запрет (ограничение) на их совершение;

- иные операции в иностранной валюте с соблюдением требований валютного законодательства Российской Федерации.

Клиент - физическое лицо может осуществлять с использованием расчетных (дебетовых) карт, кредитных карт указанные в настоящем пункте операции по банковским счетам, открытым в валюте Российской Федерации, и (или) по банковским счетам, открытым в иностранной валюте.

Кредитные организации при осуществлении эмиссии расчетных (дебетовых) карт, кредитных карт могут предусматривать в договоре банковского счета, кредитном договоре условие об осуществлении клиентом операций с использованием данных карт, сумма которых превышает:

- остаток денежных средств на банковском счете клиента в случае невключения в договор банковского счета условия предоставления овердрафта;

- лимит предоставления овердрафта;

- лимит предоставляемого кредита, определенный в кредитном договоре.

Расчеты по указанным операциям могут осуществляться путем предоставления клиенту кредита в порядке и на условиях, предусмотренных договором банковского счета или кредитным договором. При совершении операции с использованием платежной карты составляются документы на бумажном носителе и (или) в электронной форме (далее - документ по операциям с использованием платежной карты). Документ по операциям с использованием платежной карты является основанием для осуществления расчетов по указанным операциям и (или) служит подтверждением их совершения.

Рассмотрим порядок получения банковской карты и проведения операций с ее использованием.

Для того чтобы стать владельцем банковской карты юридическое или физическое лицо должно открыть в банке-эмитенте специальный банковский счет, заключив соответствующий договор банковского счета (договор на расчетно-кассовое обслуживание), договор банковского вклада, кредитный или иной договор, предусматривающий осуществление операций с использованием банковских карт. При этом банк-эмитент выдает банковскую карту владельцу, который получает право на ее использование, сама карта остается собственностью банка.

Каждая карта должна содержать наименование и логотип банка-эмитента, которые позволяют его однозначно идентифицировать. Кроме того, каждой карте присваивается ПИН-код — персональный идентификационный номер, который предоставляет держателю карты возможность обслуживания в банкоматах или POSах.

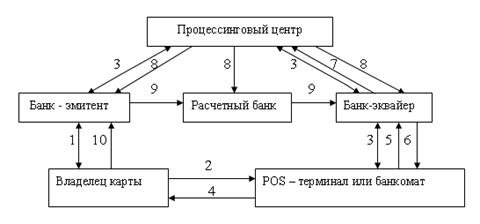

Порядок осуществления расчетов с использованием пластиковых карт можно представить в виде схемы (см. рис.1).

Рис. 1 - Схема осуществления расчетов при помощи пластиковых карт

1. Владелец карты открывает в банке-эмитенте специальный счет; банк-эмитент выдает владельцу карты банковскую карту.

2. Владелец карты, желая получить товар, услугу или наличные деньги, предоставляет в POS-терминал или вставляет в банкомат банковскую карту и вводит свой ПИН-код.

3. POS-терминал или банкомат осуществляет авторизацию карты.

4. Банкомат списывает сумму сделки с банковской карты и выдает держателю карты слип (который он, как правило, должен подписать); владелец карты получает товар, услуги или наличные деньги; банковская карта возвращается владельцу.

5. POS передает в банк-эквайрер слипы, которые служат документарным основанием для проведения расчетов.

6. Банк-эквайрер осуществляет расчеты с POSом по предоставленным слипам, зачисляя их общую сумму на счет POSа.

7. Банк-эквайрер передает в процессинговый центр информацию о проведенных им расчетах по банковским картам.

8. Процессинговый центр обрабатывает полученную за день информацию, формирует итоговые данные для проведения взаиморасчетов и доводит их до всех участников расчетов.

9. Участники расчетов осуществляют погашение взаимных обязательств, возникших при проведении операций с использованием банковских карт.

10. Банк-эмитент списывает сумму операции со специального банковского счета владельца карты с учетом комиссионных

В зависимости от технологии расчетов карточки подразделяются на слип- и смарт- карты. На слип – карту нанесена магнитная полоса, содержащая информацию о реквизитах карточного счета, открытого в банке при приобретении карты. Продавец товаров и услуг при расчете за покупку с помощью специального терминала считывает с карты эту информацию и проводит авторизацию, то есть через особую линию связи соединяется с прессинговым центром, где хранится информация о состоянии карточного счета клиента, и узнает, может ли клиент оплатить покупку. Информация о покупке фиксируется на отпечатке со слип- карты, который переправляется в платежный центр или банк. Слип- карта содержит приказ клиента перевести деньги за покупку со специального карточного счета на счет продавца.

Смарт- карта имеет встроенный микропроцессор – чип. В банке в память смарт- карты со специального карточного счета клиента списывается некоторая сумма, в результате чего смарт- карта становится как бы электронным кошельком. При осуществлении покупки владелец карты при расчете вставляет ее в специальный кассовый терминал, оборудованный считывающим устройством, и набирает свой личный пароль (pin- код). Продавец с помощью считывающего устройства проверяет подлинность карты, а затем дебетует карту (списывает необходимую сумму) и кредитует кассовый терминал (зачисляет списанную с карты сумму), соединенный с банком. Если владельцу карточки не хватает сумм, хранящихся в памяти карты, он может в отделении банка, входящего в данную систему платежных карточек, дополнить свой «электронный кошелек» недостающей суммой в безналичной форме.

В зависимости от того, кому будут проданы карточки, они могут быть[4]:

- индивидуальными (собственными), когда один карточный счет соответствует одной карточке;

- семейными, когда члены одной семьи – владельцы нескольких карточек – пользуются одним карточным счетом;

- корпоративным – для юридических лиц с назначением доверенного лица или нескольких доверенных лиц, которые будут распоряжаться счетом в пределах персонального лимита или без него с единой или несколькими карточками.

Расчетно-кассовое обслуживание клиентов по операциям с использованием выданных им банковских карт может осуществлять только та кредитная организация, чей логотип и (или) наименование присутствуют на лицевой стороне этих карт. Наличие логотипов других кредитных организаций не допускается.

Кредитная корпоративная карта – это банковская карта, которая позволяет держателю, уполномоченному юридическим лицом, осуществлять операции в размере предоставленной эмитентом кредитной линии и в пределах расходного лимита, установленного эмитентом в соответствии с условиями договора с клиентом, согласно перечню разрешенных операций.

Для получения корпоративной банковской карты организация должна открыть в банке-эмитенте счет и заключить договор, который предусматривал бы проведение расчетов по счету с использованием банковской карты.

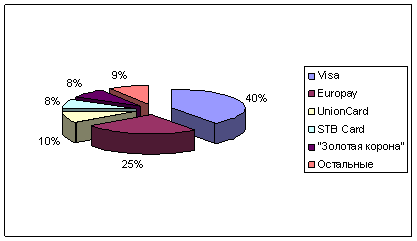

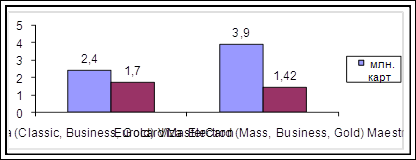

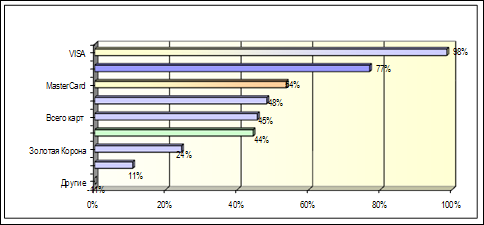

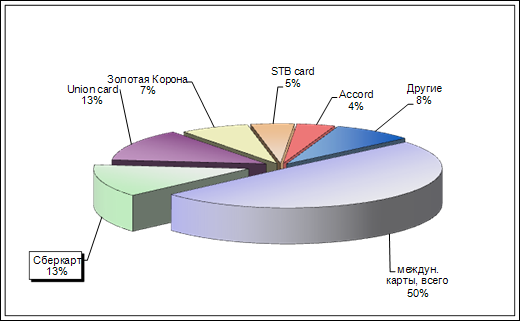

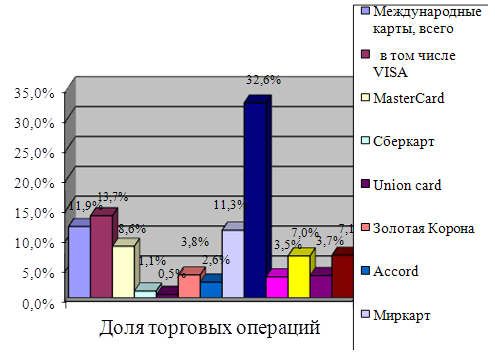

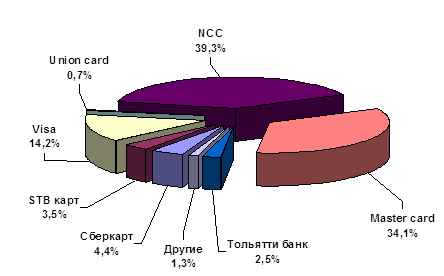

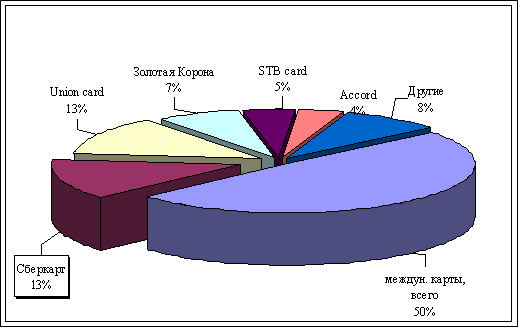

Наибольшей популярностью среди пользователей пластиковых карт в Российской Федерации пользуются международные пластиковые карты ViSa (40%) и Europay (25%), которые принимаются по всему миру в более чем 120 странах мира (см. рис. 2).

пластиковый карта расчет платежный

Рис.2 - Рейтинг пластиковых карт в платежном обороте России[5]

Все расчеты по операциям с использованием банковских карт, совершаемые на территории Российской Федерации осуществляются только в валюте Российской Федерации – рублях на основании заключенного договора между банком и контрагентом (физическое или юридическое лицо). Исключением являются расчеты в иностранной валюте, предусмотренные действующим законодательством России. На банковской карте должны присутствовать наименование и логотип эмитента, однозначно его идентифицирующие. 1.3 Платежные системы, используемые для расчетов пластиковыми картами

В условиях активного развития электронных технологий, начиная с середины прошлого века, некоторые экономисты высказывали предположение о постепенном исчезновении наличных денег и их замене электронными аналогами– платежными картами, электронными кошельками (установленными на компьютеры и мобильные телефоны). По их мнению, будущее якобы за более технологичными, дешевыми, удобными и безопасными средствами платежа по сравнению с наличными деньгами.

Однако даже в развитых странах, где электронные платежи существуют несколько десятилетий, потенциал наличных денег далеко не исчерпан. Так, например, доля наличных денег в структуре платежных инструментов, используемых населением при расчетах в сфере розничной торговли, исключительно велика: в США она составляет примерно 75%, в Европе – 76–86%, в Японии – 90%. В России этот показатель намного выше и достигает 97%, что объясняется более поздним появлением электронных средств платежа (середина 90-х гг. прошлого века). Российские граждане в настоящее время предпочитают использовать наличные деньги в качестве основного платежного средства.[6]

По оценкам независимых экспертов, в 2011г. наличные деньги будут обслуживать более 2/3розничных платежей во всем мире.

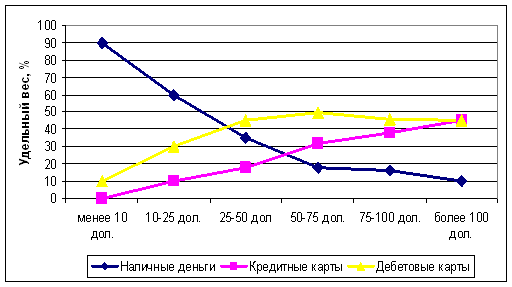

Доминирующее положение наличных денег в структуре платежных инструментов связано также с психологическим аспектом: население привыкло рассчитываться наличными деньгами и не представляет себе существования без них. По данным канадских исследователей, если размер трансакции сделки менее 10 дол. США, то 90% плательщиков предпочитают оплату наличными деньгами, и только когда размер трансакции превышает 50 дол. США, находится достаточное количество (65%) желающих использовать платежные карты см. рис. 3).

Рис.3 - Зависимость средств платежа от размера трансакции (данные Банка Канады)

По данным европейских исследователей, в 2005г. при трансакции более 100 евро доля наличных средств, используемых при оплате, составляла 49%, в то время как в 2003г. – 46%. Удельный вес платежных карт остался неизменным и составил 36%.

В России количество наличных денег в обращении постоянно увеличивается. За пять лет (2003–2008 гг.) оно возросло почти в 5 раз и на начало 2007г. составило 3066,4 млрд. руб. (с учетом остатков в кассах банков). Подобная тенденция наблюдается и в большинстве стран мира (США, страны Евросоюза).

Рост количества наличных денег в обращении в России носит объективный характер и связан с высокими темпами экономического развития, с тенденцией увеличения номинальных денежных доходов населения, с ростом розничного товарооборота, а также с повышением потребительских цен на товары и услуги.

Увеличению спроса на наличные деньги со стороны населения способствует усиление процесса дедолларизации. По данным платежного баланса Российской Федерации, превышение продажи валюты населением и нефинансовыми предприятиями над ее покупкой в 2006г. по сравнению с 200 г. увеличилось в 9,4 раза.

Фактором роста наличных платежей также является большое количество операций, совершаемых населением в многочисленных мелких розничных магазинах, где наличность является единственным инструментом расчетов. Кроме того, значительная часть товаров в настоящее время реализуется на вещевых, смешанных и продовольственных рынках. Так, в 2006г. доля продаж на вещевых, смешанных и продовольственных рынках составила около 20% общего объема оборота розничной торговли.

Склонность к покупкам на рынках объясняется относительно невысоким уровнем доходов населения. Так, в 2006 г. более половины российских граждан имели менее 8 тыс. руб. месячного среднедушевого дохода.

Росту наличных денег в обращении способствует также развитие сети банкоматов, которые в любое время обеспечивают клиентов необходимой наличностью, отсюда – система банкоматов постоянно нуждается в достаточном количестве наличных денег, чтобы она могла функционировать бесперебойно.

За 2006г. количество банкоматов в стране увеличилось на 56,9% и на 1 января 2007г. составило 68 973 единицы. Развитию сети банкоматов способствовал, в свою очередь, широкомасштабный выпуск банковских карт в рамках так называемых «зарплатных» проектов.

В данном случае вид карты и банк определяется административным путем, т. е. конечный потребитель – держатель карты – не принимает участия в выборе продукта. Более того, не все держатели «зарплатных» карт знают, какой универсальный инструмент у них в руках и что они могут использовать его при оплате товаров и услуг. В то же время благодаря средствам массовой информации наши граждане хорошо осведомлены, как мошенники могут обнулить карточные счета.

Банк России проводит постоянную работу по расширению применения электронных средств платежа. В международной практике, помимо банковских карт, развиваются и другие средства безналичных платежей. В настоящее время все чаще используются «электронные кошельки», наиболее простые варианты которых имеются и в России (в том числе телефонные карты и карты для проезда в метро).

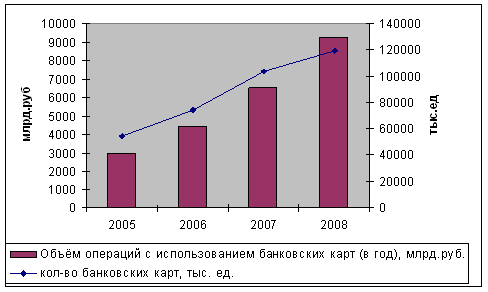

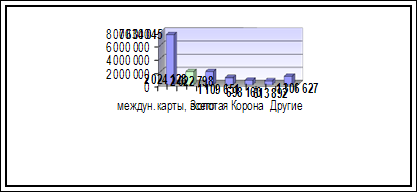

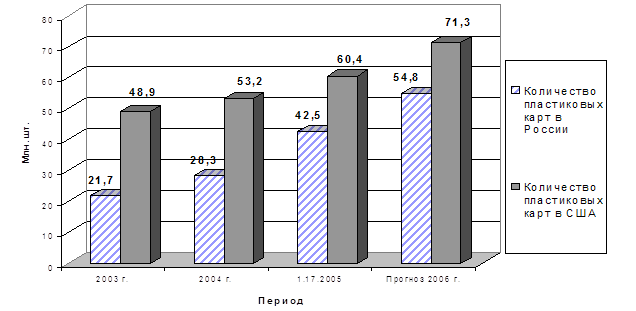

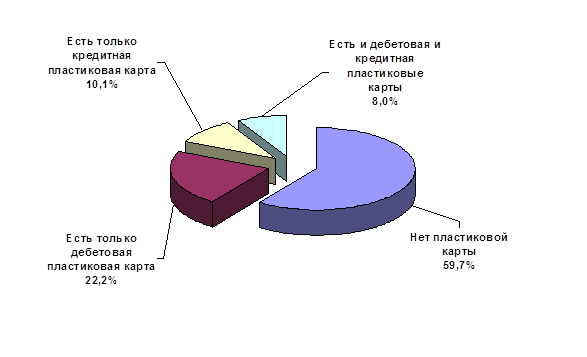

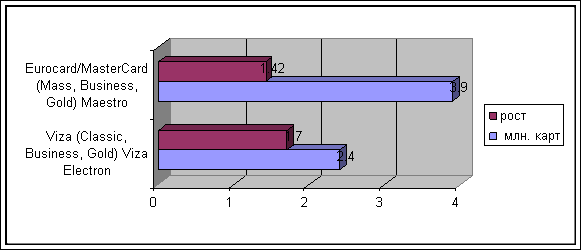

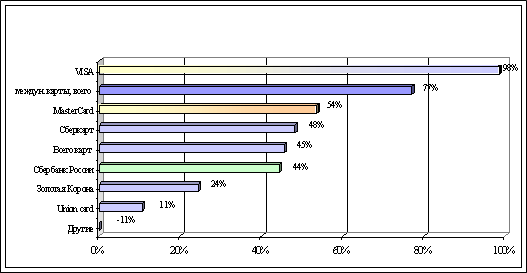

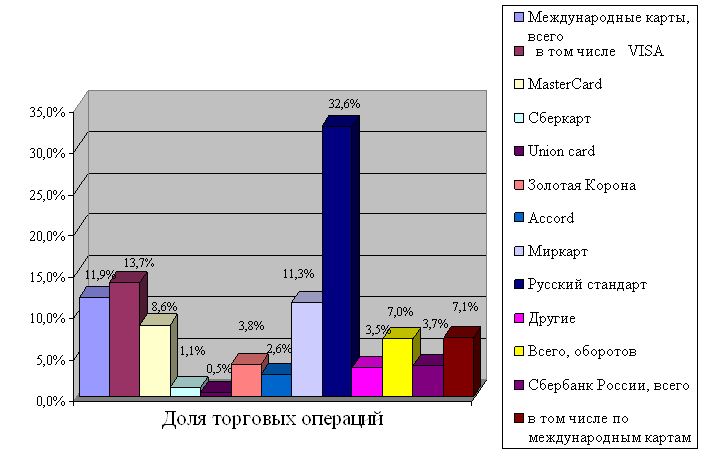

По данным Банка России, на начало 2008г. на территории Российской Федерации действовало 1189 кредитных организаций, из них 723 организации (более 60%) осуществляли эмиссию и/или эквайринг платежных карт. Всего на за I квартал 2008г. было выпущено 1071800 млн. банковских карт, из них более 90% – дебетовые. Отдельно следует выделить тот факт, что подавляющая часть всех платежных карт в России (около 90%) выпускается в рамках «зарплатных» проектов (см. рис. 4).

Рис. 4 - Количество банковских карт и объем операций с их использованием[7]

Несмотря на достаточно высокие темпы прироста количества банковских карт и объема операций, совершаемых с использованием платежных карт (в 2008 г. они составили 15,2 и 41,6 % соответственно).

В заключение хотелось бы отметить, что наличное денежное обращение остается важнейшей составной частью экономики страны и основой социальной стабильности. Увеличение наличного денежного оборота носит объективный характер и зависит от динамики основных макроэкономических показателей: ВВП, денежных доходов населения, оборота розничной торговли, индекса потребительских цен, обменного курса; а также связано с изменением Банком России методов регулирования количества наличных денег в обращении. В условиях развития информационных технологий возможности для расширения безналичных расчетов в сфере личного потребления имеются. Однако внедрение электронных средств платежа для оплаты товаров и услуг происходит постепенно, исходя из потребностей хозяйствующих субъектов. Таким образом, как свидетельствует анализ, наличные деньги в обозримом будущем сохранят свое доминирующее положение при расчетах населения за товары и услуги.

Вхождение России в сферу карточных технологий пришлось на начало 90-х гг., и сегодня рынок пластиковых карт является одним из самых динамичных направлений банковской деятельности. Если раньше наиболее популярным для населения способом вложения средств было хранение накоплений на вкладных счетах, то в последние годы вследствие снижения уровня доходов у большинства вкладчиков банковские продукты, направленные на привлечение средств физических лиц, стали менее востребованными. Теперь клиенты, разместив средства на банковских счетах, хотят иметь возможность получить их в любой момент, и пластиковые карточки предоставляют им эту возможность.

Платежная система представляет собой ассоциацию банков и компаний, работающих по общим правилам использования карточек. Основу платежной системы составляет совокупность нормативных, договорных, финансовых и информационно-технических средств, а также решений участников, которые регламентируют свои взаимоотношения относительно порядка использования карточек. В платежной системе существуют несколько статусов членства: полное, частичное и т.д.

Все карточки, которые принадлежат к одной платежной системе имеют признаки, позволяющие идентифицировать их принадлежность к этой платежной системе.

К современным платежным системам относятся VISA International, MasterCard International, American Express, Diners Club International, JCB International, которые значительно отличаются как по числу банков-участников, так и по количеству эмитированных платежных карточек. VISA International на настоящий момент является самой крупной международной платежной системой, как по количеству карточек, так и по оборотам.

Международная платежная система построена по принципу ассоциации финансовых организаций из различных стран. Организационный принцип - бездоходная корпорация, зарегистрированная в США, в штате Делавар. Члены ассоциации одновременно являются ее совладельцами: более 19 тысяч членов - крупнейших мировых финансовых организаций. Управляющий орган - Совет Директоров, выбираемый из числа наиболее активных членов (в зависимости от объема операций и числа выпущенных карточек) и утверждающий президента.

Система “Золотая корона” в настоящее время является крупнейшей в России мультиэмитентной межрегиональной системой безналичных расчетов по банковским пластиковым карточкам.

«Золотая Корона» - национальная платежная система, предоставляющая весь спектр услуг в области наличных и безналичных платежей.

Система объединяет 220 банков в 75 регионах России, в странах ближнего и дальнего зарубежья, а также торгово-сервисные предприятия. Среди клиентов Системы – ведущие региональные банки ("УРСА Банк", "Челябинвестбанк", "Далькомбанк", "Уралсиб-Югбанк", филиал Инвестсбербанка "ОПСБ", "Татфондбанк", "Конверсбанк-Москва" и др.), ведущие российские торговые сети ("Детский мир", "Топ-Книга", "Незабудка" и многие другие).

В настоящее время "Золотая Корона" включает следующие основные сервисы:

· Банковские карты (дебетые, кредитные, оптовые, бензиновые, корпоративные карты);

· Карты водителя;

· Транспортные карты;

· Социальные карты;

· Денежные переводы;

· Прием платежей и гашение кредитов наличными и по картам (в кассах, банкоматах, киосках);

· Карты лояльности торговых предприятий (бонусные, подарочные, дисконтные, предоплаченные и другие);

· SMS+Интернет-банк.

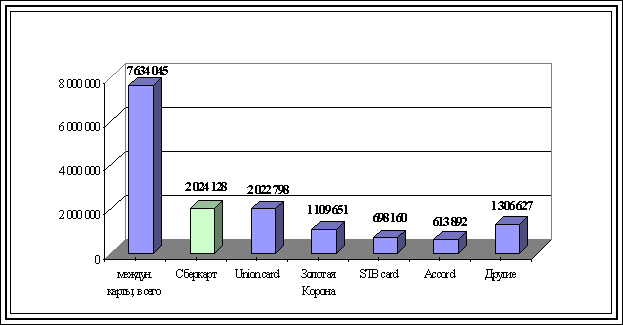

На 01.07.2007 в платежной системе "Золотая Корона":

Эмитировано карт 4 944 230 штук, из которых 82,2% -микропроцессорные карты и 17,8% - магнитные;

- Оорот за 6 месяцев 2007 года составил 117,2 млрд. рублей. Прирост оборота по сравнению с аналогичным периодом 2006 года составил более 37%;

- 35% - доля безналичных операций в торгово-сервисной сети, лучший показатель среди всех платежных систем на российском рынке.

На основе технологий системы "Золотая Корона" предусмотрена реализация всех видов кредитов: овердрафт, потребительский (разовый) кредит, кредитная линия (в том числе возобновляемая). В настоящее время эмитировано более 1 млн. кредитных карт "Золотая Корона".

По состоянию на 01.01.2008 года в системе «Золотая Корона»:[8]

- Общее количество эмитированных карт в рамках всей продуктовой линейки составило 8 515 648 штук. Общий прирост эмиссии по сравнению с 2006 годом составил 71%;

- Совершено 245,9 млн. операций, что на 104% больше, чем в 2006 году;

- Общий оборот в Системе превысил 283 млрд. руб., а прирост данного показателя за отчетный период составил 40%;

- 35% операций по банковским картам «Золотая Корона» совершается держателями карт в торгово-сервисной сети для оплаты товаров и услуг;

- Количество финансовых операций, совершаемое с использованием мобильного телефона, составило 948 000 транзакций, что значительно превышает показатели 2006 года;

- С использованием транспортных карт для оплаты проезда за отчетный период совершено более 119 млн. поездок, прирост по данному показателю составил 170%;

- Жители 10 регионов России используют карты «Золотая Корона» для получения мер адресной социальной поддержки;

- Инфраструктура «Золотой Короны» насчитывает свыше 18 000 устройств (банкоматы, терминалы и пр.);

- 9000 пунктов 160 банков насчитывает инфраструктура сервиса «Золотая Корона-Денежные переводы»;

- 400 торговых сетей России развивают программы лояльности на основе технологий «Золотой Короны»;

- 7 городов России объединены единой коалиционной бонусной программой «Золотой Бонус»;

- «Связной–Клуб» - бонусная программа лояльности федеральной розничной сети «Связной» запущена в 2007 году на базе технологии «Золотая Корона» и охватывает все регионы России, в которых работают центры мобильной связи «Связной».

В течение 2007 года, помимо успешной деятельности, нацеленной на развитие каждого отдельного продукта, входящего в состав сервисной линейки Платежной Системы, велась активная работа по технологической, юридической и маркетинговой интеграции сервисов. Именно интеграция в широком понимании становится ключевой идеей, определяющей развитие системы «Золотая Корона» в 2008 году.

Стратегия «Золотой Короны» направлена на создание интегрированной технологии, обеспечивающей банку единую точку контакта с клиентом по всем необходимым финансовым продуктам и сервисам, ключом к которым является пластиковая карта – дебетовая, кредитная, «зарплатная». Банк получает удобный инструмент, позволяющий иметь интегрированную информацию по каждому клиенту, анализировать финансовое и общее потребительское поведение и делать адресные предложения, а также выстраивать эффективную коммуникацию с использованием каналов дистанционного обслуживания.

Приоритетной задачей для Системы остается развитие направления, связанного с транспортными и социальными картами. Сегодня отработана уникальная методика быстрого запуска транспортной системы в регионе, что позволяет ставить задачи значительной региональной экспансии.

Магистральным направлением развития становится также реализация комплексных финансовых программ банков и торговых сетей, благодаря которым банковские услуги станут по-настоящему розничными (массовыми).

Одним из важнейших условий коммерческого успеха является выбор клиентуры, ориентированный на привлечение самых широких слоев населения России. Клиентами “Золотой короны” являются, в первую очередь, россияне, в большинстве своем не обладающие высокими доходами.

Таблица 1. Преимущества и недостатки платежных систем

| Наименование системы | Преимущества | Недостатки |

| Золотая корона | 1. Безопасность системы; 2. Работа торговой сети в режиме off-line; 3. Рзвитая торгово-сервисная сеть в НСО; 4. 3 новосибирских банка-эмитента; 5. Единые условия обналичивания; 6. Возможность накопления. | 1. Необходимость записывать в банке содержимое счета на карточку 2. Ограниченное использование карточки в других регионах России 3. Невозможно использовать за границей высокая стоимость открытия картсчета 4. Обязательное резервирование |

| Union Card | 1. Развитая торговосервисная сеть в НСО 2. Получение информации о счете в режиме on-line через региональный процессинговый центр 3. Скидки при покупке товаров 4. Высокая доходность по остаткам на картсчете; отсутствие лимитов снятия | 1.Высокий неснижаемый остаток 2.Необходима дополнительная авторизация 3.Ограниченное использование за границей |

| STB - Card/Cirrus/Maestro VISA/Elektron | 1. Международная 2. Получение двух мультивалютных карточек на один счет 3. Низкая стоимость открытия рублевого картсчета 4. Наличие фото на карточке 5. Отсутствие неснижаемого остатка низкие тарифы за безналичные расчеты | 1.Слабо развитая торгово-сервисная сеть в Свердловской области 2.Лимит на получение средств через банкомат 3.Получение информации о счете в режиме on-line через московский процессинговый центр |

Как видно из проведенного сравнительного анализа в Таблице 1, каждая система обладает определенными достоинствами и недостатками, поэтому клиенты могут выбирать платежные карточные системы по функциям, которые их устраивают.

Таким образом, на основании проведенного в данной главе исследования теоретических аспектов пластиковых карт, можно сделать вывод о том, что пластиковая карточка – обобщающее понятие для документа различных видов расчетных систем. В зависимости от вида используемых счетов и механизма расчетов карточки подразделяются на дебетовые и кредитовые. Наиболее широко используются кредитные карты международных кредитно-финансовых групп: Visa, MasterCard, американских Америкен-экспресс, также известны кредитные карты EuroCard. Основными видами карточек являются: банковские кредитные карточки, карточки туризма развлечений и отдыха, частные платежные карточки предприятий торговли и услуг, карточки для банковских автоматов, дебетовые карточки частных сетей, чековая гарантийная карточка. Наибольшей популярностью среди пользователей пластиковых карт в Российской Федерации пользуются международные пластиковые карты ViSa (40%) и Europay (25%), которые принимаются по всему миру в более чем 120 странах мира. Все расчеты по операциям с использованием банковских карт, совершаемые на территории Российской Федерации осуществляются только в валюте Российской Федерации – рублях на основании заключенного договора между банком и контрагентом (физическое или юридическое лицо).

От исследования теоретических основ рынка пластиковых карт перейдём к практическому изучению и анализу данного рынка.

Похожие работы

... , с устойчивостью банковской системы в целом. В то же время, как московских, так и региональных банкиров беспокоит слабая законодательная база, регулирующая отношения в сфере пластиковых карт как отечественных, так и международных. Это является одной и причин, согласно которой российские граждане предпочитают международные карты, эмитируемые зарубежными банками (доля таких карт по различным ...

... или места установки банкомата; в каком варианте, и на каких условиях предполагается работа с конкретным клиентом или другим банком. По мере развития в России электронных платежных систем актуальными становятся и вопросы налогообложения операций по пластиковым картам, вопросы экономического обеспечения тарифной политики банков и д.р. Для того чтобы ответить на поставленные вопросы, необходимо ...

... кредитных карточек составили около 1 миллиарда долларов, потери России по разным оценкам экспертов – 5-4 млн. долл. Сдерживающими факторами при выходе банков на рынок пластиковых карт по организации их эмиссии и обращения выступают отсутствие кредитных историй и автоматизированных скоринговых систем для определения кредитного рейтинга потенциального заемщика; существующее положение по ...

... , что, зная уровень рентабельности операции или программы, можно легко отвечать на многие управленческие вопросы, производить расчеты сроков окупаемости программ, видеть перспективы дальнейшего развития. Руководитель отдела пластиковых карт должен иметь ответ на самый главный вопрос: сколько это стоит и когда окупится? Итак, чтобы рассчитать рентабельность системы банковских карт необходимо: 1. ...

0 комментариев