Навигация

Теоретические аспекты накопительной пенсионной системы

1. Теоретические аспекты накопительной пенсионной системы

1.1 Экономическая сущность пенсионного обеспечения

Пенсионное обеспечение Казахстана в настоящее время представляет собой систему из трех уровней (пилларов), сочетающих одновременно механизмы солидарной и накопительной систем.

Функционирующая многоуровневая модель пенсионного обеспечения рассчитана на все население Казахстана. Сегментация населения по категориям, определяющим источник пенсионных выплат (государственный бюджет и/или пенсионные накопления), была основана на возрастных особенностях казахстанцев, вовлеченных в пенсионную систему.

Первый уровень - это солидарная пенсионная система, унаследованная Казахстаном от СССР после его распада и основанная на «солидарности поколений», в которой источником пенсионных выплат становится государственный бюджет за счет налоговых отчислений работающей части населения и других поступлений. Размер пенсионных выплат определяется трудовым стажем. В настоящее время в рамках этого уровня формируются пенсионные выплаты для тех, чей трудовой стаж на момент выхода на пенсию по состоянию на 1 января 1998 года составляет не менее шести месяцев. /9/

Отчисление обязательных пенсионных взносов в период трудовой деятельности отвечает условиям второго уровня пенсионной системы и уже обязывает молодое поколение нести самостоятельную ответственность за уровень своего дохода после выхода на пенсию, так как источником пенсионных выплат станут сформированные ими на индивидуальных пенсионных счетах накопления.

Третий уровень - накопительная система, основанная на добровольных и добровольных профессиональных пенсионных взносах. Каждому гражданину предлагается возможность за счет добровольных пенсионных взносов увеличить свои накопления и тем самым обеспечить себе более высокий доход после завершения трудовой деятельности.

Накопительная пенсионная система является одним из важнейших компонентов социального обеспечения Республики, с одной стороны, и инструментом инвестирования средств в экономику Казахстана, с другой.

Суть накопительной пенсионной системы - это сохранение и преумножение средств вкладчиков, т.е. инвестиции в реальное создание. Механизм ее функционирования заключается в следующем: работодатели ежемесячно перечисляют в форме обязательных пенсионных взносов 10% от оплаты труда, включая все виды заработной платы, разные премии, доплаты, надбавки. За счет данного источника формируются пенсионные скопления вкладчиков накопительных пенсионных фондов.

Пенсионные взносы направляются в накопительный пенсионный фонд по выбору вкладчика, которому на основании пенсионного договора открывается индивидуальный пенсионный счет и личный номер - социальный индивидуальный код. Накапливаемые взносы вкладчиков пенсионные фонды передают через уполномоченный банк-кастодиан компании по инвестиционному управлению пенсионными активами, которая размещает средства в ценные бумаги, депозиты банков и другие финансовые инструменты. Полученный при размещении доход называется инвестиционным доходом, распределяется по индивидуальным счетам вкладчиков в соответствии с суммой накопленных средств. Таким образом, формируется индивидуальные пенсионные накопления вкладчиков, выплачиваемые им при наступлении пенсионного возраста.

Казахстанская модель пенсионной системы основополагается на следующих принципах:

- предоставление вкладчикам и получателям права выбора накопительного пенсионного фонда;

- обязательное участие в системе всего работающего населения;

- разграничение пенсий и других форм социального обеспечения;

- персонифицированный учет пенсионных накоплений вкладчиков;

- присвоение социального индивидуального кода каждому, кто имеет право на пенсионное обеспечение, и дальнейшее перечисление пенсионных взносов согласно присвоенному социальному индивидуальному коду вкладчика;

- начисление пенсионных взносов и хранение формируемых накоплений на индивидуальных пенсионных счетах;

- гарантии государством сохранности пенсионных накоплений в размере фактически внесенных обязательных пенсионных взносов с учетом уровня инфляции на момент выхода вкладчика на пенсию;

- обязательного предоставления накопительным пенсионным фондом своему вкладчику либо получателю информации о состоянии его пенсионных накоплений;

- государственного регулирования деятельности участников накопительной пенсионной системы (накопительных пенсионных фондов (НПФ), банков-кастодианов и организаций, осуществляющих инвестиционное управление пенсионными активами (ООИУПА)), включающего: лицензирование и пруденциальное регулирование НПФ, ООИУПА, банков — кастодианов, мониторинг их деятельности на основе финансовой и статистической отчетности, а также ежегодного аудита годовых финансовых отчетов; введение обязательных для исполнения требований по управлению и диверсификации пенсионных активов;

- хранение денег и ценных бумаг в банке-кастодиане, который не может быть аффилированным с НПФ либо ООУИПА;

- контролирование банком-кастодианом целевого размещения пенсионных активов;

- дифференцированный учет собственных и пенсионных активов в накопительном пенсионом фонде;

- невозможность обращения взысканий на пенсионные активы по долгам вкладчика, НПФ, банка-кастодиана и ООУИПА, включая случаи ликвидации или банкротства.

Кроме того, в течение всего переходного этапа к накопительной пенсионной системе государство несёт обязательства перед гражданами, имевшими трудовой стаж до начала пенсионной реформы, а также гарантирует состоявшимся пенсионерам право на получение пенсий и сохранение их получаемого размера из Государственного центра по выплатам пенсий с учетом уровня инфляции.

Накопительная пенсионная система обязывает задействованное в ней население нести самостоятельную ответственность за уровень своего дохода после выхода на пенсию, так как источником пенсионных выплат станут сформированные ими на индивидуальных пенсионных счетах накопления. Кроме того, каждому гражданину предлагается возможность за счет добровольных пенсионных взносов увеличить свои накопления и тем самым обеспечить себе более высокий доход после завершения трудовой деятельности.

Кроме создания финансово устойчивой и полностью финансируемой системы, пенсионные накопления вкладчиков способствуют усилению экономики посредством:

- увеличения накоплений населения страны в целом;

- финансирования развития организаций и инфраструктуры;

- способствования развитию рынка капитала;

- поддержки развития финансового сектора;

- стимулирования развития новых финансовых инструментов;

- поддержки развития страховой индустрии;

- развития новых правовых концепций, таких, как фидуциарий, траст и т.д.

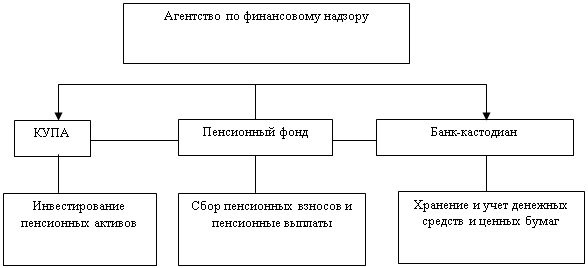

В казахстанской структуре накопительной пенсионной системы действуют три основных элемента: пенсионные фонды, организации, осуществляющие инвестиционное управление пенсионными активами (ООИУПА), и банки-кастодианы.

Схема взаимодействия этих субъектов при обеспечении накопительной пенсией будущих пенсионеров представлена на Рисунке 1.

Рисунок 1 - Взаимодействие участников накопительной пенсионной системы Республики Казахстан

Накопительные пенсионные фонды входят в число важных социально-экономических институтов, распоряжающихся долгосрочными финансовыми ресурсами и являются наиболее активными институциональными инвесторами в экономике.

Казахстанские накопительные пенсионные фонды осуществляют свою деятельность на основании соответствующей лицензии, выдаваемой Агентством РК по регулированию и надзору финансового рынка и финансовых организаций, которой гарантируется то, что пенсионный фонд специализируется исключительно на негосударственном пенсионном обеспечении.

Накопительные пенсионные фонды работают над тем, чтобы ваши отчисления работали на экономику страны и приносили вам так называемый инвестиционный доход. При этом деятельность пенсионных фондов строго регулируется государством, что позволяет свести к минимуму инвестиционные риски. Если пенсионный фонд несет определенные потери, то он обязан возместить вам ущерб. Пенсионными фондами управляют управляющие компании, которые вырабатывают стратегию вложений средств. В результате такой системы вы, не прилагая усилий, не только копите на свою старость, но и имеете возможность получать инвестиционный доход со своих отчислений, ваши деньги работают на экономику страны, и бюджет несет минимальные потери на социальное обеспечение пенсионеров. В то же время если вас не устраивают результаты работы фонда, к примеру, уровень дохода, то вы вправе поменять фонд и перенести свой пенсионный капитал в другой фонд, где, на ваш взгляд, более оптимальные возможности для роста инвестиционного дохода капитала /12/.

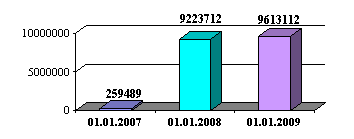

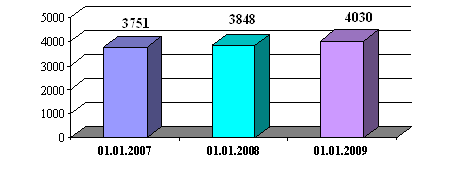

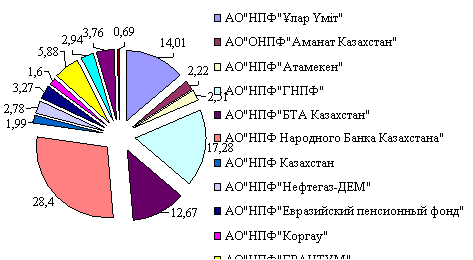

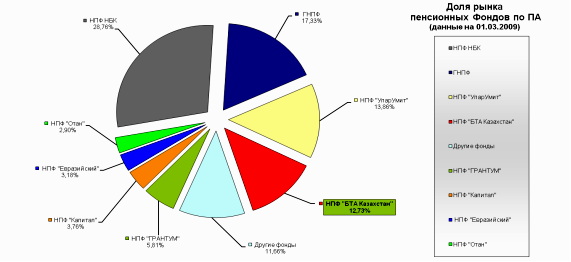

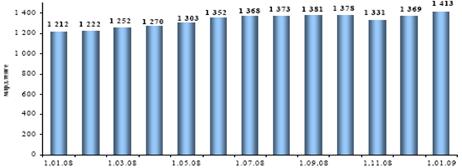

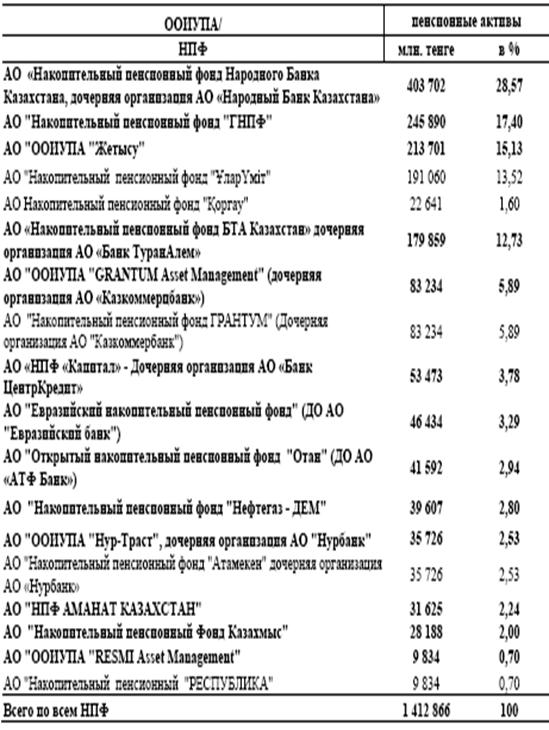

На 1 января 2010 года функционировало 14 накопительных пенсионных фондов, а на 1 ноября 2010 года их количество на пенсионном рынке уменьшилось до 13.

НПФ в процессе осуществления своей деятельности могут производить сбор пенсионных взносов, получать комиссионные вознаграждения за свою деятельность и осуществлять иные права согласно условиям пенсионного договора, заключать договора с организацией, осуществляющей инвестиционное управление пенсионными активами. В то же время, накопительные пенсионные фонды обязаны:

- производить пенсионные выплаты получателям;

- проводить индивидуальный учет пенсионных накоплений и выплат;

- предоставлять вкладчику и получателю информацию о состоянии его пенсионных накоплений не реже одного раза в год, а также по его запросу;

- обеспечивать конфиденциальность информации о состоянии пенсионных накоплений получателя;

- нести ответственность за нарушение пенсионного законодательства и условий пенсионного договора;

- по заявлению получателя переводить его пенсионные накопления из одного фонда в другой;

- публиковать статистическую и иную информацию о своей деятельности за стандартные периоды времени в один, три, пять, десять календарных лет, при этом не допускается публикация информации, содержащей гарантии или обещания доходов по вкладам в накопительные пенсионные фонды;

- обеспечивать равные условия гражданам, заключившим пенсионный договор;

- выполнять другие обязанности в соответствии с законодательством РК.

Они законодательно обязаны ежегодно проводить аудит и определять соответствие размеров пенсионных резервов текущей стоимости обязательств.

Инвестиционное управление пенсионными активами пенсионных фондов осуществляется организациями, осуществляющими инвестиционное управление пенсионными активами или пенсионным фондом самостоятельно при наличии у него соответствующей лицензии. Организация, осуществляющими инвестиционное управление пенсионными активами накопительных пенсионных фондов, является юридическим лицом, профессиональным участником рынка ценных бумаг и создается в форме акционерного общества в установленном законодательством Республики Казахстан порядке /7/. В своей деятельности накопительные пенсионные фонды, организации, осуществляющие инвестиционное управление пенсионными активами и банк-кастодиан по отношению друг к другу руководствуются положением трехстороннего кастодиального договора, в котором подробно оговариваются права и обязанности каждой из сторон и все возникающие правоотношения. Взаимодействие между этими тремя юридическими участниками пенсионного обслуживания происходит по следующей схеме: в соответствии с договором о пенсионном обеспечении между пенсионным фондом и вкладчиком взносы вкладчика-получателя поступают в банк-кастодиан, с которым у фонда заключен кастодиальный договор, на специально открытый для этого инвестиционный пенсионный счет фонда.

ООИУПА, как следует из их названия, управляют пенсионными активами, инвестируя их в различные инструменты, разрешенные законодательством. Пенсионный фонд заключает договор с управляющей компанией, и та, исходя из собственного опыта и собственной стратегии, заставляет пенсионные накопления работать за счет покупки и продажи финансовых инструментов.

У этих игроков рынка две основные задачи: инвестировать пенсионные активы и регулярно производить их оценку. Помимо этого, ООИУПА должна регулярно отчитываться о своей деятельности перед АФН и НПФ, а также через СМИ – перед вкладчиками фондов. ООИУПА значительно отличаются от других инвестиционных компаний. Во-первых, они ограничены в выборе направлений для инвестирования. Перечень инструментов, в которые ООИУПА могут вкладывать пенсионные накопления, определяется Агентством финансового надзора. Это наиболее надежные инструменты с невысокой доходностью, но зато с минимальной степенью риска. Во-вторых, если клиент обычной инвестиционной компании разделяет вместе с этой компанией риски инвестирования, то в случае с ООИУПА пенсионный фонд вправе потребовать от нее возмещения убытков, вызванных ненадлежащим управлением пенсионными активами. ООИУПА несет ответственность по своим обязательствам перед накопительным пенсионным фондом и перед вкладчиками всем принадлежащим ей имуществом. В-третьих, законодательство предъявляет к самой ООИУПА, а также к ее акционерам и руководителям целый ряд требований и ограничений, которые не действуют для других инвестиционных компаний /12/.

Третий элемент системы – банк-кастодиан, который не может быть аффилированным с НПФ либо ООУИПА, хранит пенсионные деньги и контролирует их целевое размещение. Ежемесячно он информирует НПФ о состоянии его счетов и о деятельности ООИУПА. У накопительного пенсионного фонда должен быть только один банк-кастодиан. Но банк может обслуживать одновременно несколько фондов. Банк-кастодиан – банк, осуществляющий деятельность по фиксации и учету прав по ценным бумагам, хранению документарных ценных бумаг и учету денег клиента. Банк-кастодиан контролирует целевое размещение пенсионных активов НПФ и обязан блокировать (не исполнять) поручения ООИУПА или НПФ в случае их несоответствия законодательству РК. Более того, закон предусматривает, что кастодиан в таком случае должен незамедлительно уведомить об этом уполномоченный орган и НПФ.

Эта система независимых элементов позволяет поддерживать высокий уровень надежности работы пенсионного капитала.

Помимо трех основных элементов рынка большую роль в работе пенсионной системы играют Агентство Республики Казахстан по финансовому надзору (АФН) и Казахстанская фондовая биржа (KФБ) /12/.

Роль государственного регулятора осуществляет Агентство Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций. АФН регулирует и контролирует деятельность банков, пенсионных фондов и ООИУПА, профессиональных участников фондового рынка, страховых компаний и организаций, осуществляющих отдельные виды банковских операций. АФН ежемесячно на своем сайте предоставляет сведения о собственном капитале, обязательствах и активах НПФ, о коэффициенте номинального дохода НПФ, по пенсионным накоплениям и количеству пенсионных счетов вкладчиков в НПФ, по процентному, кредитному, фондовому и валютному рискам, инвестиционную структуру портфелей НПФ, а также текущее состояние фондов. Также в его работу входит составление сводных отчетов по балансу и отчету о прибылях и убытках НПФ. В соответствии с Законом РК от 4 июля 2003 года «О государственном регулировании и надзоре финансового рынка и финансовых организаций» в перечень функций АФН входит:

1) в случаях, предусмотренных законодательными актами Республики Казахстан, выдавать и отзывать разрешения на открытие (создание) финансовых организаций, их добровольную реорганизацию и ликвидацию, давать согласие на открытие подразделений финансовых организаций, а также определять порядок выдачи указанных разрешений и согласия;

2) в случаях, предусмотренных законодательными актами Республики Казахстан, давать согласие либо отказывать в даче согласия на избрание (назначение) лиц на должности руководящих работников финансовых организаций, а также определять порядок дачи указанного согласия либо отказа в даче согласия;

3) устанавливать порядок выдачи, приостановления и отзыва лицензий на осуществление профессиональной деятельности на финансовом рынке в случаях, предусмотренных законодательными актами Республики Казахстан, выдает, приостанавливать и отзывать указанные лицензии;

4) издавать нормативные правовые акты, обязательные для исполнения финансовыми организациями, потребителями финансовых услуг, другими физическими и юридическими лицами на территории Республики Казахстан;

5) утверждать пруденциальные нормативы и иные обязательные к соблюдению нормы и лимиты для финансовых организаций, в том числе на консолидированной основе;

6) устанавливать перечень, формы, сроки и порядок представления отчетности (за исключением финансовой и статистической отчетности) финансовыми организациями и их аффилированными лицами;

7) осуществлять контроль за соблюдением финансовыми организациями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности и стандартов бухгалтерского учета, за исключением случаев, предусмотренных законодательными актами Республики Казахстан;

7-1) направлять своего представителя для участия в общем собрании акционеров финансовых организаций;

8) проверять деятельность финансовых организаций и их аффилированных лиц в случаях и в пределах, предусмотренных законодательными актами Республики Казахстан, в том числе с привлечением аудиторской организации;

9) определять порядок применения и применять к финансовым организациям ограниченные меры воздействия и санкции, предусмотренные законодательными актами Республики Казахстан;

10) по согласованию с Правительством Республики Казахстан принимать решение о принудительном выкупе акций финансовых организаций в случаях, предусмотренных законодательными актами Республики Казахстан;

11) осуществлять контроль за деятельностью ликвидационных комиссий финансовых организаций в случаях, предусмотренных законодательными актами Республики Казахстан;

12) публиковать в средствах массовой информации сведения о финансовых организациях (за исключением сведений, составляющих служебную, коммерческую, банковскую или иную охраняемую законом тайну), в том числе информацию о мерах, принятых к ним.

В целом деятельность АФН направлена на повышение уровня защиты прав и интересов потребителей финансовых услуг, а также формирования стабильного отечественного финансового рынка.

Биржа работает как специализированный торговый центр, где продают и покупают различные финансовые инструменты, а также валюту. Это та площадка, где НПФ осуществляют операции с пенсионными накоплениями. При вложении денег в различные инвестиционные инструменты, в основном это ценные бумаги, пенсионные накопления превращаются в пенсионный актив. Биржа является ведущим региональным финансовым рынком, на котором инвесторы со всего мира имеют возможность торговать финансовыми инструментами широкого спектра с минимальными расчетными рисками и в соответствии с наилучшей международной практикой, а также пользоваться многообразными и качественными сопутствующими услугами биржи /12/.

Стратегия развития АО «Казахстанская фондовая биржа» на 2007–2010 годы. В 2006–2008 годах в Казахстане действовали две биржевые площадки: основная (KФБ) и специальная торговая площадка (СТП) под эгидой регионального финансового центра Алматы (РФЦА), причем последняя отличалась упрощенными процедурами доступа. В 2008 году было решено объединить две торговые площадки, соединив преимущества каждой из них. Процесс объединения площадок был распределен на несколько этапов: разработку новых единых листинговых требований для обеих площадок, реклассификацию списков обеих площадок и объединение двух списков. При этом налоговые льготы, предусмотренные для участников РФЦА, будут распространены на весь рынок. Для новой объединенной площадки разработаны единые правила, которые регламентируют права и обязанности эмитентов, биржи и финансовых консультантов, листинговые процедуры и сборы, раскрытие информации, торги и другое. В Казахстане доступ к торговле на организованном рынке имеют только члены биржи – 101 организация. Это профессиональные брокерско-дилерские конторы и компании, управляющие инвестиционными портфелями. Инвесторы (как частные, так и юридические лица) могут покупать и продавать ценные бумаги, а также другие финансовые инструменты на бирже только через профессиональных участников рынка. То есть, если вы, как частное лицо, захотите купить акции или облигации, вы должны будете обратиться в брокерско-дилерскую контору и подать соответствующую заявку на покупку. ООИУПА являются членами биржи и совершают сделки по купле-продаже финансовых инструментов на KФБ без посредников, напрямую /12/.

KФБ обслуживает рынки:

- прямого и автоматического РЕПО с государственными и корпоративными ценными бумагами;

- иностранных валют (доллар США, евро, российский рубль); - государственных ценных бумаг, выпущенных Национальным банком, Министерством финансов (включая казахстанские международные облигации) и местными исполнительными органами Республики Казахстан;

- облигаций МФО и иностранных государственных ценных бумаг;

- векселей;

- акций;

- корпоративных облигаций /12/.

Биржевой рынок корпоративных ценных бумаг делится на первичный и вторичный. На первичном рынке компании-эмитенты выпускают в обращение свои ценные бумаги. На вторичном рынке происходит торговля ценными бумагами между инвесторами – членами биржи. Иногда в течение дня ценные бумаги, выпущенные одной компанией, могут быть перепроданы несколько раз. И многие инвесторы зарабатывают на колебаниях цен на акции. Поэтому для инвесторов очень важно следить за котировками ценных бумаг. Накопительные пенсионные фонды являются крупными институциональными инвесторами на отечественном фондовом рынке. Наибольшая доля пенсионных активов (43%) вложена в негосударственные ценные бумаги эмитентов РК. 26% активов вложены в государственные ценные бумаги. По 14% – в бумаги иностранных эмитентов и вклады в банках второго уровня /12/.

Хотя новая накопительная пенсионная система начала работать с января 1998 года, только в феврале были полностью созданы и определены администраторы всех звеньев накопительной пенсионной системы.

Введение накопительной пенсионной системы стало первым шагом государства по сокращению обязательств государства в социальной сфере и созданию особого класса институциональных инвесторов /6/.

Похожие работы

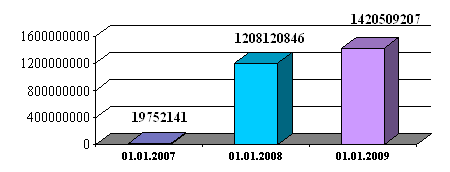

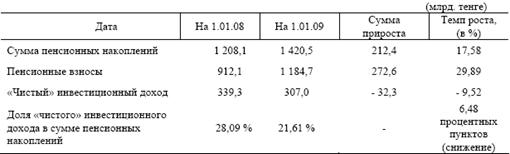

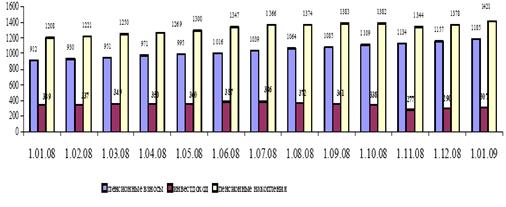

... вкладчиков (получателей), аккумулированных в накопительных пенсионных фондах в 2008 году, вызвано снижением инвестиционного дохода от инвестирования пенсионных активов. В условиях мирового финансового кризиса снижение инвестиционного дохода от инвестирования пенсионных активов обусловлено снижением биржевых цен на финансовые инструменты основных отечественных и иностранных эмитентов, в которые ...

... Основные направления по совершенствованию деятельности накопительных фондов, пенсионной системы и центров по выплате пенсий Одним из важнейших принципов совершенствования организации накопительных фондов, всей пенсионной системы, центров по выплате пенсий, в том числе и Аршалынского ГЦВП является правовое обеспечение всей пенсионной реформы. Объективная необходимость изменения концептуального ...

... власти, накопительных пенсионных фондов и страховых компаний, а также всех остальных заинтересованных участников рынка негосударственного пенсионного обеспечения должна привести к тому, что в Казахстане наконец-то будет построена эффективная пенсионная система, способная обеспечить нашим гражданам достойный уровень жизни в пенсионном возрасте. 3.2 Совершенствование механизма реализации ...

... доходность будет привязана к инфляции. В конце 2009 года Президент Казахстана Н.А. Назарбаев сделал официальное заявление о выходе финансовой системы республики из кризиса. Негативное воздействие глобального кризиса отразилось на деятельности пенсионных фондов длительным снижением инвестиционного дохода, но пенсионные накопления вкладчиков продолжали расти. Согласно данным Агентства Республики ...

0 комментариев