Навигация

Особливості договору факторингу

ВСТУП

Об'єктом дослідження виступає місце, роль, особливості використання договору факторингу у сучасному законодавчому полі та розуміння договору факторингу не лише за цивільним законодавством, а ще й за податковим та спеціальним законодавством.

Предметом дослідження виступають норми чинного цивільного, податкового та спеціального законодавства України щодо регулювання суспільних відносин при застосуванні договору факторингу.

Мета роботи – дослідити історичний розвиток, елементи (поняття, форма, предмет, сторони), зміст (права та обов'язки, відповідальність сторін) та особливості застосування договору факторингу.

Під час написання роботи були використані такі методи, як аналіз, співставлення, порівняльний, догматичний. Зазначена проблематика перебуває в полі зору таких науковців, як Агафонава Н., Васильєв Є. Н.,Сєргєєв А. П., Толстой Ю. К., Жуков Є. Ф. Капорьова Н., Садиков О. Н., Карасько И. Е., Пятнова В. І., Шмітгофф К. Значною мірою ця робота базується на трудах науковця - цивіліста Шевченко Я. М.

Актуальність теми. Багато фахівців в галузі права та економіки вже звикли думати, що відступлення вимоги й операція факторингу – практично одне й теж саме. У п.1.10 Закону про ПДВ факторинг визначений як операція по переуступці першим кредитором прав вимоги боргу третьої особи другому кредиторові з попередньою або наступною компенсацією вартості такого боргу першому кредиторові. Ну чим не звичайне відступлення вимоги?

Але після 1 січня 2004 року від такої тотожності довелося відвикати. У ЦК України є окрема глава 73, що присвячена факторингу. Зараз відступлення вимоги і факторинг мають дуже віддалену подібність. От як факторинг розшифрований у ст. 1077 ЦК України: за договором факторингу (фінансування під відступленння право грошової вимоги) одна сторона (фактор) передає або зобов'язується передати кошти в розпорядження іншої стороні (клієнту) за плату, а клієнт відступає або зобов'язується відступити факторові своє право грошової вимоги до третьої особи (боржника). Як бачимо, вже в приведеному визначенні можна виділити істотні відмінності між відступленням вимоги і факторингом. Наприклад, предметом договору факторингу може бути лише право грошової вимоги, тоді як при звичайному відступленні це не має істотного значення.

У той же час найбільша відмінність між зазначеними договорами - у визначенні учасників договору факторингу. По ст. 1079 ЦК України фактором може виступати банк, фінансова установа або фізична особа суб'єкт підприємницької діяльності, що, відповідно до закону, має право здійснювати факторингові операції. А клієнтом за договором факторингу — тільки суб'єкт підприємницької діяльності. А в операціях по відступленню вимоги ніяких обмежень по складу учасників немає.

Нове визначення факторингу в ЦК України зіграло велику роль у суперечці про те, чи є відступлення вимоги фінансовою послугою. У п.11 ст.4 Закону про фінансові послуги вказано, що факторинг — фінансова послуга. До 01.01.04 р. через те що в цивільному законодавстві не було визначення факторингу, багато хто (зокрема, ГДПАУ) намагалися визначати його, використовуючи вже згадані норми Закону про ПДВ. Саме тому і виникали припущення вважати відступлення вимоги фінансовою послугою. Тепер можна упевненістю казати, що фінансовою послугою будуть іменувати тільки факторинг, визначений у главі 73 ЦК України.

В загалі новий ЦК України закріпив дуже важливі норми, що раніше викликали гарячі суперечки серед юристів.

Договір факторингу не набув в Україні широкого розповсюдження. Будучи вперше в Україні законодавчо врегульованим, цей договір викликає підвищений інтерес до себе з боку правознавців та підприємців. Останнє викликано як новизною цього інституту цивільного права, так і тим, що при розробці відповідної глави ЦК України були враховані найсучасніші досягнення правознавців інших країн та норми Конвенції Юнідруа з міжнародних факторингових операцій.

Широке розповсюдження факторингових операцій у світі викликане його економічною вигідністю для багатьох суб'єктів підприємницької діяльності. Економічною суттю факторингу є надання фактором клієнту фінансових послуг, завдяки яким клієнт може комплексно отримувати: фінансування обігових коштів; покриття ризиків (кредитних, валютних, відсоткових, ліквідних); адміністративне управління дебіторською заборгованістю, а для фактора розширення спектру власних фінансових послуг та отримання прибутку від здійснення факторингових операцій.

РОЗДІЛ 1 Правова характеристика договору факторингу

1.1Поняття та історичний розвиток договору факторингу

Становлення в Україні сучасного демократичного суспільства з розвинутою ринковою економікою потребує належних змін у правовому регулюванні суспільних відносин, пов'язаних з майновим обігом. Проявом таких змін у вітчизняній юриспруденції послугувало значне коло новел цивільного законодавства, серед яких можливо відзначити і договір факторингу. Договір факторингу (від англ. factor - посередник; factoring - здійснювана в інтересах певної особи діяльність фінансового агента (представника), тобто фінансування під відступлення права грошової вимоги, є новим інститутом цивільного права України, що розроблений з урахуванням норм сучасного міжнародного приватного права. Зарахований ЦК України до кола пойменованих, договір факторингу є результатом тривалого розвитку, з одного боку, відомого ще староримському праву інституту цесії, а, з іншого боку, особливого різновиду представницьких (агентських) відносин з надання фінансових послуг, що існують вже більше ста років. Набувши широкого розповсюдження наприкінці 50-х років у США, коли його стали використовувати такі американські банки, як "Bank of America", "First national bank of Boston", "Trust company of Georgia", а пізніше і в багатьох інших країнах світу, договір факторингу зараз здебільшого законодавче не врегульований, хоча його широке розповсюдження у міжнародній торгівлі призвело до розробки та підписання в Оттаві (Канада) 28 травня 1988 р. Конвенції Юнідруа з міжнародних факторингових операцій.

Цей договір не був законодавче врегульований до останнього часу в Україні, хоч і використовувався у діяльності банківських установ з початку 90-х років на підставі ст. 3 ЗУ "Про банки і банківську діяльність", ґрунтуючись на загальних нормах зобов'язального права та Методичних рекомендаціях із надання комерційними банками факторингових послуг підприємствам та організаціям, затверджених рішенням Правління Національного банку України від 22 квітня 1992 р. № 2 [12, ст.1161]. Однак за ці роки договір факторингу не набув в Україні широкого розповсюдження. Будучи вперше в Україні законодавче врегульованим, цей договір викликає підвищений інтерес до себе з боку правознавців та підприємців. Останнє викликано як новизною цього інституту цивільного права, так і тим, що при розробці відповідної глави ЦК України були враховані найсучасніші досягнення правознавців інших країн та норми Конвенції Юнідруа з міжнародних факторингових операцій, хоча до вказаної Конвенції Україна до цього часу не приєдналася.

Складність походження договору факторингу обумовило, у свою чергу, виникнення наукової дискусії стосовно його юридичної природи. Головне протиріччя пов'язане з включенням договору факторингу або до договорів з надання послуг, або до одного з проявів договору купівлі-продажу, згідно з яким відбувається купівля-продаж майнового права (права грошової вимоги). Розглядається договір факторингу і в якості змішаного, тобто договору, що поєднує у собі елементи різних договорів (ч. 2 ст. 628 ЦК України), у даному випадку договору кредиту та цесії. Кредитом у договорі факторингу є кошти, що надаються однією стороною за відчуження на її користь грошової вимоги, а остання, при цьому, визнається всього лише специфічним засобом повернення наданого кредиту [1, с. 112].

У той же час набула поширення думка про те, що договір факторингу може існувати як у формі купівлі-продажу (факторинг-купівля-продаж) так і як договір з наданні послуг (факторинг-комісія). Критерієм розмежування цих різновидів факторингу слугує предмет домовленості сторін договору, мета та зміст дій, що вчинюються фактором під час виконання своїх договірних обов'язків. У випадку, коди дії фактора обмежуються винятково купівлею майнового права, має місце купівля-продаж. Коли ж оплатне набуття майнового права поєднується з наданням фактором клієнту різноманітних фінансових послуг, пов'язаних з обслуговуванням існуючого права вимоги, має місце факторинг-комісія[11, с. 12-13].

Передумовою для підтримки однієї з вище наведених точок зору в розумінні сутності договору факторингу має послугувати з'ясування змісту факторингових відносин та сутності самого факторингу як різновиду підприємницької діяльності. Сутність ж його полягає у тому, що суб'єкт цивільних правовідносин (кредитор) маючи боржника, який з тих чи інших причин не сплачує належні першому кошти, тим не менш, ці кошти отримує, хоча і не від боржника, а від третьої особи, шляхом укладання з нею договору факторингу. Отримавши таким чином гроші, особа, яка є суб'єктом підприємницької діяльності, має можливість спрямувати їх на забезпечення своєї ділової активності. Зрозуміло, що в переважній частині випадків, особа, яка укладає договір факторингу, у якості оплати за цим договором отримує суму, що буде менше розміру заборгованості перед нею боржника. Проте ринковий сенс в укладенні договорів факторингу все ж існує, хоча б з тієї причини, що повернені за допомогою цього договору гроші будуть залучені до обороту та нададуть змогу отримати прибуток, що компенсує певні втрати від їх повернення у меншому розмірі.

Окрім того, не слід ігнорувати того, що за договором факторингу, особа, яка відступає наявне у неї право грошової вимоги, може отримати від контрагента послуги, які можливо взагалі будуть одним з вирішальних чинників можливості повернення чи відчуження існуючої заборгованості боржника. Нарешті, важливим, у повному з'ясуванні цього питання, є те, що для контрагента особи, яка відчужує наявне у неї право грошової вимоги, оплатне набуття подібних майнових прав є підприємницькою діяльністю з очевидними проявами ризику не отримання чи отримання у значно меншому розмірі грошей за цією вимогою. Тому цілком обґрунтованим виглядає існування різниці між розмірами грошового вираження майнового права, що відступається, та розміром оплати за це право.

Необхідно зазначити, що у країнах з розвинутою ринковою економікою стосунки факторингових компаній (банку чи іншої спеціалізованої організації) зі своїми клієнтами, які мають права грошових вимог до третіх осіб, у більшості випадків не обмежуються одномоментним актом купівлі-продажу (фінансування) права майнової (грошової) вимоги. Нерідко між такими суб'єктами складаються тривалі договірні відносини, впродовж яких факторингова компанія скуповує у свого клієнта не одне, а значну кількість наявних у нього прав грошових вимог, надаючи при цьому широкий спектр різноманітних насамперед фінансових послуг з обслуговування цих вимог. Тобто, стає зрозумілим, що сутність укладеного між сторонами договору факторингу значною мірою залежить від визначеного сторонами предмета та змісту договору.

За договором факторингу (фінансування під відступлення права грошової вимоги) одна сторона (фактор) передає або зобов'язується передати грошові кошти у розпорядження другої сторони (клієнта) за плату, а клієнт відступає або зобов'язується відступити факторові своє право грошової вимоги до третьої особи (боржника) (ст. 1077 ЦК України).

Аналіз цієї дефініції дозволяє дійти висновку, що у вітчизняному цивільному законодавстві у загальному вигляді закріплено погляд на договір факторингу як на договір купівлі-продажу майнового права (наявної у клієнта права грошової вимоги). Проте сторони, керуючись ч. 2 ст. 1077 ЦК України, мають можливість додати до зобов'язань фактора також дії щодо надання клієнтові послуг сутнісно пов'язаних із грошовою вимогою, право на яку він відступає.

Договір факторингу охоплює широке коло різноманітних відносин. Однак незважаючи на те, що на відміну від цесії (від лат. сеssіо - передання) відносини факторингу мають більш складний і різнобічний характер, можна погодитися з Д. А. Медведєвим [3, с. 439] з приводу того, що за своєю правовою природою інститут факторингу ґрунтується на відомій зобов'язальному праву заміні кредитора у зобов'язанні (цесії). У зв'язку з цим відносини договору факторингу регулюються нормами як глави 73 ЦК України, так і зобов'язального права, що регулюють заміну кредитора у зобов'язанні. Останні застосовуються до договору факторингу в частині, що не суперечить нормам особливої частини ЦК України та суті зобов'язань за договором факторингу. І хоча в деяких випадках норми, що регулюють договір факторингу, умовно використовують поняття "продаж" (наприклад, ч. 1 ст. 1084 ЦК України), норми глави 54 ЦК України до договору факторингу не застосовуються.

Договір факторингу є двостороннім та, як правило, відплатним. За домовленістю сторін договір факторингу може бути реальним (коли клієнт відступає право грошової вимоги, а фактор передає грошові кошти у розпорядження клієнта) або консенсуальним (коли клієнт зобов'язується відступити право грошової вимоги, а фактор зобов'язується передати грошові кошти у розпорядження клієнта).

Договір факторингу належить до двосторонніх договорів, з огляду на ту обставину, що у обох сторін цього зобов'язання є права та обов'язки (ч. 3 ст. 626 ЦК України). Конкретний перелік таких прав та обов'язків може варіюватися залежно від змісту укладеного між сторонами договору. Проте у будь-якому випадку маємо можливість констатувати наявність у фактора обов'язку з передачі коштів клієнту, а, в свою чергу, у клієнта - обов'язку з відступлення (відчуження) фактору належного першому права грошової вимоги до третьої особи. Кореспондують вищезазначеним обов'язкам сторін відповідні права. Так, клієнт має право вимагати від фактора передання обумовленої плати, а фактор - визначеного договором та належного клієнту права грошової вимоги до третьої особи (боржника).

За своєю сутністю факторинг є різновидом підприємницької діяльності, що своїм логічним наслідком має відплатність договору факторингу відповідно до положень ч. 5 ст. 626 та ч. 1 ст. 1077 ЦК України. Отримуючи право грошової вимоги, фактор передає клієнту визначену в договорі суму коштів, тобто, одна сторона договору - фактор - за гроші набуває належне контрагенту - клієнту - майнове право: право вимоги певної грошової суми.

Притаманна договору факторингу риса відплатності, не може бути змінена сторонами й у випадку, коли вони, керуючись ч. 3 ст. 6 та ч. 5 ст. 626 ЦК України, встановили в укладеному ними договорі його безоплатність, тобто положення, згідно з яким відступлення (відчуження) клієнтом наявного у нього права грошової вимоги до третьої особи на користь фактора не буде компенсуватися зустрічною оплатою зі сторони останнього. Вважаємо, що реалізація сторонами договору подібної можливості, матиме своїм наслідком укладення не договору факторингу, а іншого двостороннього правочину, наприклад, дарування майнового права (ч. 2 ст. 718 ЦК України) тощо.

Принципово іншим буде правовий результат дій сторін договору у випадку, коли вони, не встановивши безоплатність укладеного між ними договору, тим не менш не домовилися і про його відплатність та (або) розмір такої оплати, тобто не визначили ціну договору. У подібних ситуаціях, згідно з ч. 5 ст. 626 ЦК України, що встановлює презумпцію відплатності договору, договір факторингу буде вважатися відплатним. У свою чергу, відсутність у договорі домовленості щодо ціни, надає можливість застосувати ч. 4 ст. 632 ЦК України, що регулює випадки визначення ціни договору, коли така не встановлена домовленістю сторін. Ціна договору у подібних випадках, якщо вона не може бути визначена виходячи з його умов, у тому числі шляхом тлумачення його змісту (ст. 213 ЦК України), визначається на підставі звичайних цін, що застосовувалися в аналогічних договорах на момент укладення цього договору факторингу.

Легальне визначення договору факторингу свідчить про те, що за бажанням сторін та, виходячи з фактично існуючих відносин, цей договір може бути сконструйовано у якості як реального, так і консенсуального договору. У випадку, коли момент укладення договору сторонами пов'язується хоча б з одним із таких фактів, як передання фактором коштів, або відступлення (відчуження) клієнтом права грошової вимоги, договір факторингу є реальним (ч. 2 ст. 640 ЦК України). Напроти, якщо згідно з договором сторони беруть на себе обов'язки здійснити вищезазначені дії на виконання своїх договірних обов'язків лише у майбутньому, договір факторингу є консенсуальним (ч. 1 ст. 640 ЦК України).

Розмежування договорів факторингу на реальні та консенсуальні є найбільш простішим їх поділом на види. Окрім цього, договори факторингу можуть бути диференційовані на: а) факторинг з оплатою та факторинг з оплатою та фінансуванням; б) факторинг розкритий та нерозкритий; в) договір факторингу як основне та акцесорне зобов'язання.

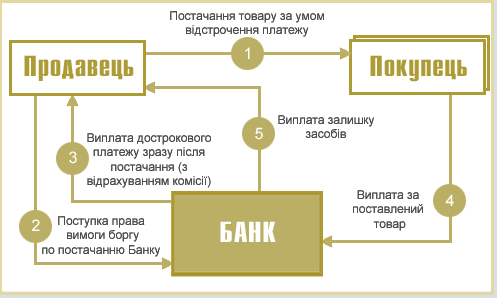

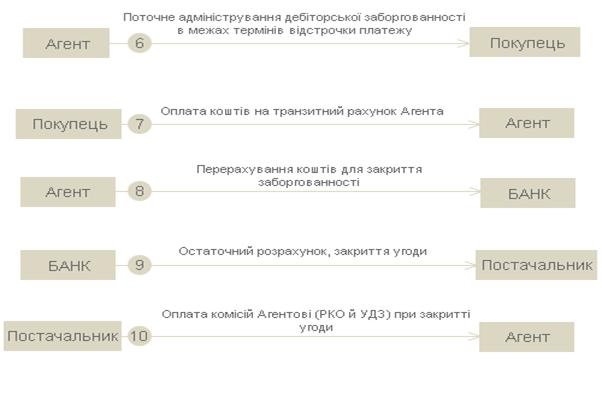

Критерієм поділу факторингових операцій на оплатні та оплатні з фінансуванням слугує передбачений у договорі факторингу порядок перерахування коштів від фактора до клієнта. При оплатному факторингу фактор бере на себе обов'язки з отримання коштів від третьої особи, несе ризик невиконання грошового зобов'язання, тощо, однак перераховує кошти клієнту переважно лише після їх надходження від зазначеної третьої особи (боржника), що звісно у більшості випадків невигідно для клієнта. Більш вдалим для останнього виглядає факторинг з оплатою та фінансуванням, оскільки відповідно до такого різновиду, факторингу фактор одразу після укладення договору факторингу перераховує клієнту більшу частину або всю суму належних йому коштів. Конкретний розмір подібного роду перерахування залежить від багатьох обставин, зокрема, того: є предметом договору наявна чи майбутня вимога, який характер та тривалість мають договірні стосунки фактора та клієнта, наскільки боржник є платоспроможним тощо.

Залежно від наявності у сторін можливості щодо повідомлення боржника клієнта стосовно укладення договору факторингу, розрізняють розкритий та нерозкритий факторинг. При розкритому факторингуборжнику клієнта направляється чи може направлятися повідомлення стосовно укладення між його колишнім та новим кредиторами договору факторингу. Таке повідомлення може надіслати боржнику як фактор, так і клієнт. Напроти, при нерозкритому факторингу обидві сторони цих договірних правовідносин зобов'язані не розголошувати факт укладення договору з причин конфіденційності цієї інформації.

Договір факторингу як зобов'язання може бути основним або акцесорним, забезпечуючи виконання іншого, існуючого між фактором та клієнтом зобов'язання, у якому останній є боржником (абз. 2 ч. 1. ст. 1077 ЦК України). Разом з тим, гл. 49 ЦК України "Забезпечення виконання зобов’язання" не містить вказівки на такий зобов'язально-правовий спосіб забезпечення виконання зобов'язань як договір факторингу. Однак відповідно до ч. 2 ст. 546 ЦК України договором та законом можуть бути встановлені інші види забезпечення виконання зобов'язань, що і має місце у даному випадку в зв'язку з прямою вказівкою ст.1077 ЦК України на договір факторингу як можливий спосіб забезпечення виконання зобов'язань. На підставі цього є достатні підстави стверджувати про необхідність застосування норм ЦК України щодо загальних положень про забезпечення виконання зобов'язань у випадках, коли договір факторингу укладено між сторонами безпосередньо з цією метою. Це зауваження стосується насамперед вимог ЦК України стосовно обов'язкової письмової форми укладення правочину про забезпечення виконання зобов'язань та неможливості забезпечення недійсного зобов'язання.

У міжнародній торгівлі існує також поділ факторингу на прямий та непрямий. Критерієм поділу є наявність факторингової компанії у однієї чи у обох сторін договору купівлі-продажу. При прямому факторингу є лише один фактор (так званий фактор з експорту), з яким продавець-експортер уклав договір факторингу щодо обслуговування грошової вимоги. Це свого роду класична схема факторингових відносин, однак з врахуванням тієї обставини, що боржник перебуває за межами країни знаходження фактора та його клієнта. Більш складна ситуація при непрямому факторингу, оскільки у цьому випадку існує також фактор з імпорту, тобто факторингова компанія країни покупця, з якою останній уклав факторингову угоду, щодо обслуговування своїх зобов'язань [19, с. 232].

Отже, критерієм, за яким договори факторингу розрізняються, є їх ціль, що у свою чергу викликає і відповідні відмінності прав та обов'язків сторін за ним. З викладеного вище випливає, що цивільне законодавство України закріпило можливість здійснення сторонами договору факторингу двох видів факторингових операцій, поширених у країнах Західної Європи та США: факторингу "old line factoring" та "new stile factoring" [2, с. 388].

Особливістю договору факторингу є також те, що він окрім виконання основного зобов'язання фактора з передачі клієнту в розпорядження грошових коштів може передбачати зобов'язання фактора щодо надання клієнту додаткових послуг, пов'язаних з грошовою вимогою, яку він відступає (ст. 1077 ЦК України). Ці послуги можуть бути, наприклад, консультаційними та інформаційними. Їх прикладом є надання фактором маркетингової інформації про стан попиту на ринку, клієнтів та конкурентів, ринкову кон'юнктуру, надання консультацій з питань здійснення розрахунків та ін. Надання зазначених додаткових послуг не є обов'язковою умовою договору факторингу і здійснюється, як правило, у випадках, якщо договори факторингу укладаються між сторонами не одноразово.

Похожие работы

... було. Українські компанії ділових послуг запозичують досвід інших, розвинених країн, однак навряд чи можна говорити про ідентичність розвитку ринкової інфраструктури в Україні та інших промислово розвинутих країнах Європи та світу. Головна функція факторингу нині полягає в розв’язанні кризи неплатежів і створенні стабільної системи фінансового забезпечення виробничої сфери. 3 Сутність операц ...

... операцій (ряд. 7 / ряд. 2), % 4,7 Ефективність факторингових операцій для банку в цілому розглянемо на такому цифровому прикладі (табл. 2.6). Аналіз наведених даних показує, що факторингові операції в діяльності даного комерційного банку посідають незначне місце. Проте ці операції вигідні для банку, оскільки частка доходу від факторингових операцій у загальних доходах банку становила 2,6 % в ...

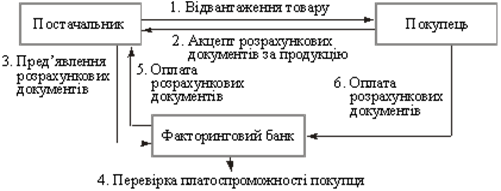

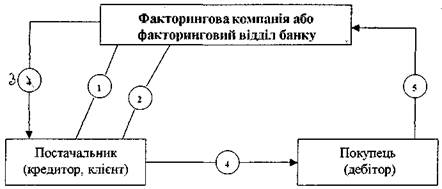

... – аналіз (аудит) платоспроможності (кредитоспроможності); – купівля платіжних вимог; – оплата продукції; – поставка товару (послуг); – оплата вимог. Проте, слід враховувати, що факторингові операції не проводяться: - по боргових зобов'язаннях приватних осіб; - по вимогах, запропонованих бюджетним організаціям; - по зобов'язаннях госпорганів, знятих банком із кредитування або ...

... – 358 540 грн. за рік. Економічний ефект дорівнює 550 000 – 358 540 = 191 460 грн. в рік. 3. Перспективи та проблеми здійснення факторингових операцій 3.1. Удосконалення операцій міжнародного факторингу: механізм і особливості проведення Динаміка розвитку зовнішньоекономічної діяльності українських компаній створює необхідність розширення фінансування зовнішньоекономічних операц ...

0 комментариев