Навигация

Формы и методы привлечения денежных средств населения

Формы и методы привлечения денежных средств населения

План контрольной работы

Введение

1. Роль коммерческих банков в организации сбережений населения РФ

2. Традиционные формы и методы привлечения денежных средств физических лиц

3. Развитие альтернативных инструментов привлечения средств частных клиентов

Заключение

Список использованной литературы

Практическое задание

Введение

Операции по привлечению денежных средств населения относятся к одной из групп пассивных операций коммерческих банков. Под пассивными операциями понимаются операции банков, в результате которых происходит увеличение денежных средств, находящихся на пассивных счетах или активно-пассивных счетах. Пассивные операции играют важную роль для коммерческих банков. Именно с их помощью банки приобретают кредитные ресурсы на денежных рынках.

Всего различают четыре формы пассивных операций коммерческих банков:

1. взносы в уставный капитал;

2. отчисления от прибыли банка на формирование или увеличение фондов;

3. депозитные операции (средства, которые получены от клиентов банка);

4. внедепозитные операции.

Таким образом, операции, рассматриваемые в настоящей работе, принято относить к депозитным операциям коммерческих банков.

Объектами депозитных операций являются депозиты - суммы денежных средств, которые субъекты депозитных операций вносят в банк и которые в силу действующего порядка осуществления банковских операций на определенное время сосредотачиваются на счетах в банках.

Все операции по привлечению денежных средств у населения можно разделить на следующие основные направления:

• срочные вклады населения и вклады до востребования;

• вклады населения для расчетов с использованием пластиковых карт;

• сберегательные сертификаты.

В настоящее время в условиях конкуренции между банками возрастает необходимость привлечения как можно большего количества клиентов, вкладчиков, денежные средства которых являются источником пополнения ресурсной базы банка.

Проблема привлечения свободных денежных средств населения – одна из наиболее актуальных сегодня, которая должна опираться на интересы вкладчиков, чтобы максимально заинтересовать их в хранении средств на банковских счетах. Борьба между банками за привлечение ресурсов создаёт необходимость разработки специальных программ по увеличению ресурсной базы банков.

1. Роль коммерческих банков в организации сбережений населения РФ

В настоящее время в экономической литературе нет единого мнения по поводу определения экономического понятия «сберегательный процесс». Некоторые учёные-экономисты в своих работах описывают и анализируют российский сберегательный процесс при этом чётко не очерчивая его теоретическую сущность и грани этого процесса.

Если обратится к структуре исследуемого понятия, то само понятие «сберегательный процесс» представляет собой словосочетание, которое состоит из двух частей: первая часть, связана с понятием сбережений, вторая - с процессом. То есть, исходя из этого, сберегательный процесс можно определить как экономический процесс, напрямую связанный со сбережениями. Итак, первая составляющая — «сбережение». Существуют различные подходы к трактовке данного понятия.

В широком смысле слова в толковых словарях в настоящее время получила распространение следующая трактовка сбережений: под сбережениями понимается «накопленная сумма денег». На первый взгляд, это достаточно простое определение и понятное преимущественно любому обывателю, но для более глубокого исследования процесса организации сбережений оно очень примитивно и не может быть положено в основу исследований этого сложного по своей природе экономического явления.

Сберегательный процесс - механизм осуществления потребности в сбережениях, развертывания во времени экономического содержания сберегательного отношения. Теоретически деньги в функции сбережения (сокровища), пребывая в покое, постоянно изменяют свою массу, участвуя тем самым в процессе наращивания предыдущей массы денег последующей. Сберегательный процесс реализуется в механизме собственно сбережения. Частным случаем выступает собирание, которое применительно к населению представляет собой присвоение денег, не опосредуемое нормальным процессом образования и использования доходов (различные формы прямого присвоения денег, специфические формы нищенства и т.д.). В сберегательном процессе более осязаемо проявляются специфические черты сберегательного отношения, собственно сбережений как части денежной массы, имеющейся у населения. В отличие от образования резерва средств обращения и платежа при формировании сбережений сберегательный процесс соотносится с динамикой доходов населения лишь моментно - как со своей экономической основой. При этом между начальным отложением денежных знаков и моментом полного накопления суммы лежит промежуточный период, в течение которого, в отличие от остановившихся в движении денежных знаков как резерва средств обращения и платежа, деньги не готовы к функционированию и в этом смысле для сберегателя не функционируют. При анализе сберегательного процесса на посубъектном уровне (семья, отдельный сберегатель) более четко проявляется тот факт, что за образованием сбережений стоят реальные потребности, удовлетворяемые в ходе реализации противоречивого единства интересов текущего и будущего потребления. При этом именно потребность в сбережениях во многом определяет характер построения потребительского бюджета, а не наоборот. Образование сбережений неотделимо от ограничения населением текущего удовлетворения потребностей. Другими особенностями сберегательного процесса являются его кредитный характер и особая роль организованных сбережений населения в системе денежного оборота. Привлечение сбережений во вклады - важная предпосылка внедрения в сферу личного потребления безналичных расчетов, системы электронно-денежных переводов, т.е. более совершенных форм организации денежного оборота. Организованные сбережения снижают издержки эмиссионно-кассового хозяйства за счет повторного использования денежных знаков, возвращающихся в банк в порядке поступлений во вклады и вложений в ценные бумаги, и тем самым способствуют осуществлению режима экономии в сфере обращения.

Важнейшим источников банковских пассивов являются наличные деньги на руках у населения. Рассматривая денежные доходы населения и пути их движения в хозяйстве, английский экономист Джон Мейнард Кейнс отмечал, что склонность населения к сбережениям – одна из главных причин сокращения реализации товаров, объемов производства и рабочих мест. В действительности подавляющая часть сбережений относится к «отложенному спросу», обусловленному накапливанием денег для покупок товаров длительного пользования и других целевых нужд. С отложенным спросом связана основная работа коммерческих банков по привлечению денежных средств населения во вклады.

Основные причины привлечения банками денежных средств населения во вклады – следующие:

1) вклады населения – это относительно дешевый ресурс для банка по сравнению с межбанковскими займами, банковскими векселями и другими финансовыми инструментами;

2) коммерческие банки могут привлечь достаточно много ресурсов;

3) денежные средства населения – это относительно стабильный ресурс для банка. От характера депозитов зависят виды ссудных операций, а соответственно, и размеры доходов банков.

4) частные вклады выгодны для банков, т.е. даже по текущим вкладам населения наблюдается существенно меньшая активность движения средств, чем по счетам предприятий и организаций. Что же касается срочных вкладов, то их размещение в банке создает практически идеальные условия для его деятельности.

По сложившейся в большинстве стран мира традиции работа коммерческого банка опирается на три точки – ликвидность, платежеспособность и прибыльность. Поэтому для банков очень важно, чтобы вклады находились в обороте как можно большее время с надежной гарантией их хранения. Под этим углом зрения все вклады подразделяются на текущие (до востребования), срочные (на определенный период) и сберегательные (на длительное время хранения). Срочные вклады для банка, как правило, более привлекательны, так как в течение определенного срока позволяют банку хранить меньший резерв (т.е. обеспечивают ликвидность), чем по вкладам до востребования (некоторые могут изыматься в любое время). Таким образом, рост срочных вложений усиливает ликвидные позиции баланса банка. Вместе с тем значительный их прирост может уменьшить доходность операций банка, поэтому необходим анализ динамики и структуры пассивных операций по привлечению депозитов. Депозиты являются главным источником банковских ресурсов. Основные условия хранения и начисления процентных денег предусматриваются в договорах на вклад между вкладчиком и банком в лице его руководителя. Привлечение средств во вклады оформляется договором в письменной форме в двух экземплярах, один из которых выдается вкладчику. Банки обеспечивают сохранность вкладов и своевременность исполнения своих обязательств перед вкладчиками.

Услуги банков по перечислению средств населения значительно дешевле услуг связи, что увеличило объем перечислений, в т.ч. переводов вкладов.

Поступившие в банк денежные средства в виде пенсий, переводов и других сумм нередко остаются невостребованными, что позволяет банку использовать их в своей деятельности, в результате чего банк получает прибыль от использования этих средств.

Клиентские депозиты (вклады) – это денежные средства, вносимые клиентами на хранение в кредитное учреждение и получение дохода, которые могут быть использованы для безналичных расчетов или изъяты наличными. Доход по вкладу выплачивается в денежной форме в виде процентов.

Операции современных банков по хранению вкладов оформляются выдачей особого юридического свидетельства, называемого сберегательной книжкой. Книжка дает право клиенту обязать банк совершать все необходимые платежи по его лицевому счету. Это создает комфорт вкладчику, так как существенно облегчает использование его денежных средств.

Современная банковская практика характеризуется большим разнообразием вкладов (депозитов), которые с точки зрения порядка изъятия и соответственно возможностей их использования в качестве кредитных ресурсов можно разбить на две основные группы: а) вклады до востребования и б) срочные вклады.

Сберегательные вклады являются разновидностью срочных, особенностью которых является длительный срок накопления средств обычно на определенные цели. Для банков значение сберегательных вкладов состоит в том, что с их помощью мобилизуются неиспользованные доходы населения и превращаются в производительный капитал. Разновидностью срочных вкладов являются сберегательные сертификаты.

Сберегательный сертификат – это письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение денежных средств по истечении установленного срока и процентов по нему.

Еще одной из форм привлечения денежных средств населения являются банковские векселя. В практике российских банков выпуск собственных векселей получил широкое распространение, что позволяет им увеличить объем привлеченных средств, а его клиенты получают универсальное платежное средство.

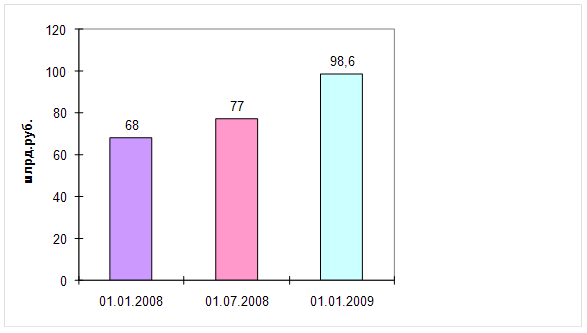

По данным НАФИ (Национального агентства финансовых исследований), количество россиян, доверяющих сбережения банкам, с 32% в октябре 2008-го сократилось до 26% в январе 2009-го. На сегодняшний день 14% сограждан доверяют только Сбербанку РФ (в ноябре их было 11%), на открытие счёта в коммерческом банке готовы пойти около 1% жителей страны. Зато число тех, кто не боится потерять вклады, с 12% в ноябре выросло до 17% в начале 2009-го.

Примерно третья часть сограждан, хранящих деньги в банках, признаёт, что дополнительных действий для сохранения вкладов они не предпринимают. Около 20% вкладчиков, напротив, стараются контролировать свои денежные средства, переводя их в другие банки, меняя виды вкладов, либо совершая крупные покупки. Половина вкладчиков затрудняется ответить, что именно стоит предпринимать сегодня для сохранения денежных средств.

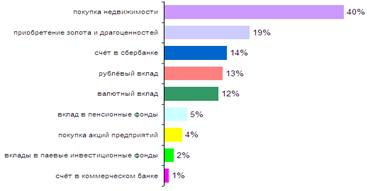

Так, несмотря на то, что популярность инвестирования в недвижимость с октября 2008 года с 51% снизилась до 40%, подобные вложения всё так же считаются выгодными и надежными среди сограждан. На втором месте по популярности оказалась покупка золота и драгоценностей (19%). Хранить деньги в банках, открывать рублёвые или валютные счета готовы около трети сограждан.

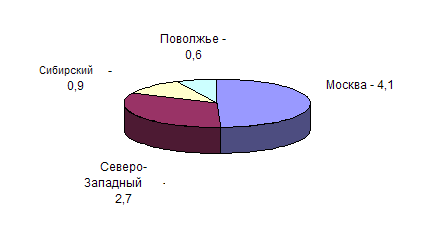

Рисунок 1. Вложение средств россиянами в начале 2009 года

Согласно исследованию НАФИ, накопление и хранение денег в рублях сегодня представляется надёжным 13% россиян. Всего за месяц (с декабря 2008г. по январь текущего) вдвое увеличилось количество граждан, предпочитающих накапливать и хранить средства в иностранной валюте. Теперь их число составляет порядка 12%.

В целом, интерес россиян к колебаниям курса рубля в последние месяцы заметно вырос: 68% россиян следят за изменениями курса, 24% из них делает это регулярно. Месяц назад таковых было 54% и 17% соответственно.

Вдвое выросло число тех, кто прогнозирует дальнейший рост курса бивалютной корзины, однако около половины вкладчиков, имеющих рублёвые сбережения (а точнее 45%), не намерены ничего предпринимать в случае дальнейшего повышения курса американской и европейской валют.

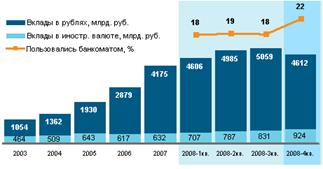

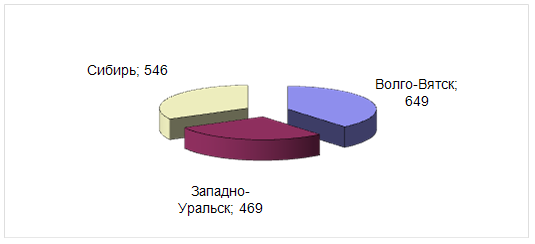

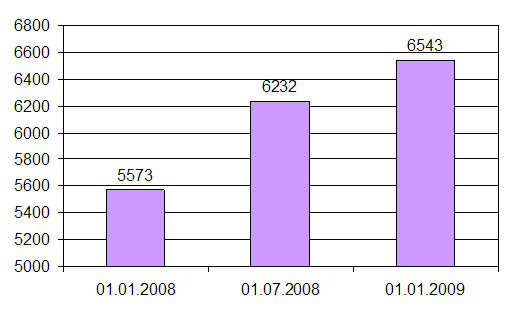

В то же время, согласно отчёту TrendTracker COMCON, прирост рублёвых банковских счетов россиян к осени 2008 приостановился, а затем их число начало уменьшаться. Продолжился рост валютных депозитов. К ноябрю их число достигало уже 17% от общего числа вкладов физических лиц в РФ.

Рисунок 2. Динамика вкладов россиян в рублях и иностранной валюте

Колебания на финансовом рынке в IV квартале 2008 года привели к тому, что часть рублёвых вкладов россиянами переводилось в валютные депозиты, порядка 6% вкладчиков и вовсе предпочли снять деньги. С наступлением 2009 года ситуация несколько стабилизировалась, жители страны перестали закрывать банковские счета.

Похожие работы

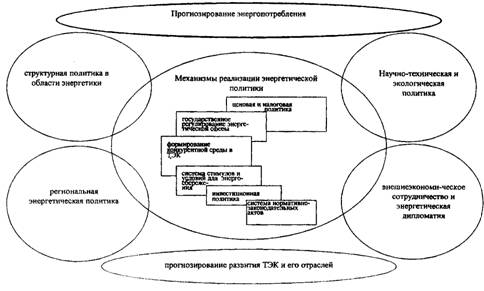

... проблем. Интересы крупных компаний в этой области часто не совпадают с общенациональными интересами. 1.2 Долгосрочное кредитование развития предприятий ТЭК РФ Наиболее распространенным в мировой практике инструментом финансирования инвестиций в производство является привлечение заемного капитала. Ключевым показателем, характеризующим развитие кредитного дела в стране, является отношение ...

... скажется и на улучшении вышеуказанного параметра. Сейчас же банк недостаточно средств и времени уделяет данному вопросу. 3 ПРОБЛЕМЫ В ПРИВЛЕЧЕНИИ ДЕНЕЖНЫХ СРЕДСТВ ЮРИДИЧЕСКИХ ЛИЦ И ВОЗМОЖНЫЕ ПУТИ ИХ РЕШЕНИЯ 3.1 ПРОБЛЕМЫ В ДЕЯТЕЛЬНОСТИ БАНКОВ НА РЫНКЕ ДЕНЕЖНЫХ СРЕДСТВ ОРГАНИЗАЦИЙ Ресурсная база, как микроэкономический фактор, оказывает прямое влияние на ликвидность и платежеспособность ...

... банковской системы. Как видно, привлечение накоплений населения в инвестиционных целях является одной из составляющих благоприятного инвестиционного климата в стране. Целью данной работы является рассмотрение проблемы привлечения накоплений населения в инвестиционных целях. В работе поставлены следующие задачи: - рассмотреть необходимость привлечения инвестиций населения в экономику РФ; - ...

... при создании национальной системы, является разработка единой законодательной базы банковских карт и всех участников «карточного» бизнеса. 2 ТЕХНОЛОГИЯ ПРИВЛЕЧЕНИЯ СРЕДСТВ НАСЕЛЕНИЯ С ПОМОЩЬЮ ПЛАСТИКОВЫХ КАРТ 2.1 Российская практика развития электронных банковских услуг Российская практика. За пять последних лет количество выпущенных пластиковых карт увеличилось более чем в 11 раз. ...

0 комментариев