Навигация

Репутационный риск и имидж банка

План контрольной работы

Введение

1. Понятия «имидж», «репутация банка», «репутационный риск». Влияние репутационного риска на другие виды банковских рисков

2. Имидж банка, его элементы. Рейтинговые оценки имиджа банка

Заключение

Практическое задание

Список использованной литературы

Введение

Умение разумно рисковать – один из элементов культуры предпринимательства в целом, а банковской деятельности – в особенности.

В условиях рынка каждый из его участников принимает некие правила игры и в определенной степени зависит от поведения партнеров. Одним из таких правил можно считать готовность принять на себя риск и учитывать возможность его реализации в своей деятельности.

В условиях кризиса проблема профессионального управления банковскими рисками, оперативный учет факторов риска приобретают первостепенное значение для участников финансового рынка, а особенно для коммерческих банков.

За последнее время существенно изменилась ситуация на финансовых рынках России. Это связано с продолжающимся падением производства и сокращением инвестиций в реальный сектор экономики на фоне увеличивающегося роста общего объема неплатежей. Все это приводит к сокращению ресурсной базы коммерческих банков, возрастанию рисковости операций, уменьшению банковской маржи и уровня прибыльности, значительному усилению конкуренции между банками.

Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При этом профессиональное управление банковскими рисками, оперативная идентификация и учет факторов риска в повседневной деятельности приобретают первостепенное значение.

Современный банковский рынок немыслим без риска. Риск присутствует в любой операции, только он может быть разных масштабов и по-разному "смягчаться", компенсироваться. Было бы в высшей степени наивным искать варианты осуществления банковских операций, которые бы полностью исключали риск и заранее гарантировали бы определенный финансовый результат.

Под риском принято понимать вероятность, а точнее угрозу потери банком своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате осуществления определенных финансовых операций.

Финансовый кризис заставил руководителей банков и инвестиционных компаний изменить свое отношение к политике управления рисками.

В сложившейся ситуации становится очевидным необходимость эффективного управления системой банковских рисков. Необходимо также отметить, что в процессе своей деятельности банки сталкиваются с совокупностью различных видов рисков, отличающихся между собой по месту и времени возникновения, совокупности внешних и внутренних факторов, влияющих на их уровень, и, следовательно, по способу их анализа и методам их описания. Кроме того, все виды рисков взаимосвязаны и оказывают влияние на деятельность банков. Изменения одного вида риска вызывают изменения почти всех остальных видов. Все это, естественно, затрудняет выбор метода анализа уровня конкретного риска и принятие решения по его оптимизации ведет к углубленному анализу множества других рисковых факторов.

1. Понятия «имидж», «репутация банка», «репутационный риск». Влияние репутационного риска на другие виды банковских рисков

Деятельность современного банка предполагает наличие высокоразвитого комплекса маркетинга, все элементы которого сопровождаются тщательной аналитической проработкой, позволяющей оперативно реагировать на изменения в микро- и макросреде банка. Анализ конкурентов, клиентуры банка, отбор целевых рынков, разработка коммуникационной стратегии и конкретное планирование маркетинга невозможно без учета имиджа банка, постоянно и динамично влияющего на разные аспекты взаимоотношений банка с клиентами, конкурентами, государственными учреждениями и средствами массовой информации.

Современная банковская деятельность отличается высокой степенью зависимости коммерческого успеха банка от наличия безупречной репутации в широко распространенного мнения о высоком качестве его работы. Данный фактор действует в финансовой сфере значительно сильнее, чем в других областях предпринимательства. Это связано, во-первых, с тем, что банковские услуга почти всегда затрагивают ключевые интересы клиентов — любое нарушение обязательств со стороны банка чревато для них самыми серьезными последствиями. И наоборот, успешное сотрудничество с банком — залог высоких прибылей. Отсюда повышенное внимание к банку как к деловому партнеру. Во-вторых, играет роль и то, что большинство банковских продуктов — услуг не имеет физического воплощения, а значит, не видны потребителю непосредственно. Об их качестве клиент банка в значительной степени судит по тому образу, впечатлению, которое банк у него вызывает.

Продвижение на рынке финансовых услуг любого банковского продукта — это всегда продвижение вместе с продуктом и образа банка, его предлагающего. Если два банка оказывают одни я те же услуга, примерно одинакового качества и за равную цену, то на выбор потенциального клиента в пользу того или иного банка имидж может оказать решающее воздействие. Это касается всех потенциальных потребителей, но в особенности наиболее культурной, состоятельной и активной части клиентов — самого желательного контингента для любого банка.

Имидж банка — это относительно устойчивый образ, представление о нем среди персонала банка, его клиентуры, в финансовых кругах, различных контактных аудиториях и в широких слоях общества.

В ходе анализа рынка чрезвычайно важно иметь сопоставимую информацию об имидже банка, выраженную в количественных показателях. Это дает возможность создать модель такого имиджа банка, который удовлетворял бы требованиям наиболее привлекательных групп потребителей и соответствовал бы специфике предлагаемых банковских продуктов. Целесообразно провести сравнительный анализ имиджа банка по отношению к основным конкурентам. При этом оцениваются в отдельности все компоненты, из которых слагается имидж банка, и выявляются наиболее сильные стороны собственного имиджа, позволяющие усилить конкурентоспособность банка и активизировать привлечение клиентов в избранных сегментах потребителей банковских услуг.

Однако стоит различать имидж банка и его репутацию. Имидж - это то, что банк сам о себе думает и хочет, чтобы так думали другие, а репутация - объективное мнение о нем рынка. Деловая репутация банка формируется из следующих составляющих: репутации первого лица, социальной позиции (что банк дает обществу кроме налогов - например, его благотворительные программы), качества сервиса, поведения персонала, рекламной и брэндовой политики, отношений с государством, авторитетными клиентами, географии банка (наличия региональных филиалов, близости и доступности офиса), возможности тем или иным способом подтвердить свое международное признание (через сделки, рейтинги, премии).

До недавнего времени репутация банка определялась его первым лицом, или собственником. С принятием закона о страховании вкладов значение первого лица как гаранта надежности несколько снизится (в любом банке вклады до 100 тыс. рублей будут гарантированы к возврату), но не настолько, чтобы совсем не обращать на него внимания.

В России близость финансовой организации к государству и личные связи финансиста с высшими государственными чиновниками всегда были одним из наиболее важных банковских активов.

При выборе банка для каждой целевой группы существуют свои факторы, влияющие на принятие решения о сотрудничестве. Например, для частных и корпоративных клиентов важную роль имеют такие характеристики, как надежность, добросовестность, качество предоставляемых услуг, поведение банка на рынке, его рейтинг. Российские банки, выбирая себе партнера на межбанковском рынке, в первую очередь обратят внимание на профессионализм персонала, авторитет и квалификацию руководства, выполнение банком своих обязательств, качество клиентской базы, а также на поведение банка в кризисных ситуациях и идеологию развития. А иностранные финансовые компании обращают внимание на динамику капитала банка в оценках международных аудиторов, наличие или отсутствие кредитных рейтингов, интересуются историей банка, опытом работы на рынке, корпоративным правлением и, конечно же, его прозрачностью и соблюдением закона "О противодействии легализации доходов, полученных преступным путем".

Репутационный риск - риск возникновения у Банка убытков в результате уменьшения числа клиентов (контрагентов) вследствие формирования в обществе негативного представления о финансовой устойчивости Банка, качестве оказываемых услуг или характере деятельности в целом. Репутация Банка – это общественная оценка его достоинств и недостатков, которая складывается под влиянием самых разных факторов. Деловая репутация складывается годами, а разрушить ее можно в один миг. Репутация лежит в основе выбора клиентом обслуживающего банка.

Составляющими частями деловой репутации Банка являются:

доверие к Банку;

репутация первых лиц Банка;

социальная позиция Банка;

качество сервиса;

отношение персонала к клиенту;

рекламная политика;

отношения с государством, авторитетными (социально значимыми) клиентами; география Банка (наличие региональных филиалов, близость и доступность офисов Банка);

возможность подтверждения международного признания.

Управление репутационным риском в Банке осуществляется на основе следующих мероприятий:

· Банк имеет четкое видение своего будущего и своей позиции на рынке – у Банка имеется утвержденный Советом директоров «Стратегический план развития». Анализ выполнения запланированного показателя доли рынка, анализ финансовых и других причин падения доли рынка в регионах дает возможность руководству Банка своевременно принимать соответствующие решения.

· Банком разработаны и осуществляются процедуры официального, последовательного и своевременного рассмотрения жалоб клиентов.

· Банком разработаны стандарты и нормы обслуживания клиентов, всеми сотрудниками соблюдаются «Кодекс корпоративного управления» и «Кодекс корпоративной этики».

· В Банке организована система управления основными банковскими рисками, в том числе текущий мониторинг операций клиентов, в целях контроля над противодействием легализации доходов, полученных преступным путем, согласно требованиям Федерального закона № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

· Банк информационно открыт - периодически публикует свою финансовую отчетность, раскрывает всю необходимую информацию. Банк имеет свой постоянно обновляемый интернет-сайт, использует всевозможные интернет-ресурсы.

· Банк проводит рекламные мероприятия (издание рекламной продукции и другие), анализирует влияние рекламно-информационной политики на его деловую репутацию.

· Банк осуществляет спонсорские и благотворительные проекты, анализирует влияние рекламно-информационной политики на его деловую репутацию.

· В Банке разработана система работы в кризисной ситуации.

Репутационный риском управляет Правление Банка.

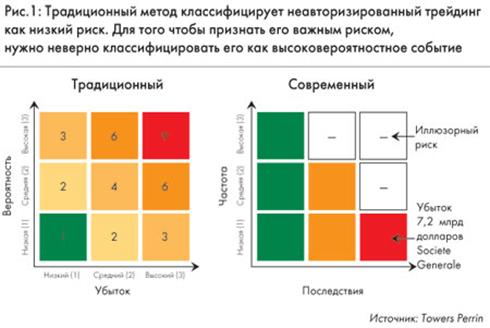

Среди определенного набора банковских рисков, различных в различных источниках, выделяется риск потери деловой репутации кредитной организации. Обосновано считается, что данный риск наименее изучен и слабо управляем, поэтому недооценивается во многих коммерческих банках. Наиболее негативное влияние риска потери деловой репутации банка выражается в снижении его ликвидности, которое при определенных обстоятельствах может привести к банкротству[1].

Эксперты считают, что о том, что банки начали задумываться о наличии и важности репутационных рисков в их работе, говорит тот факт, что некоторые банки уже начали отказываться от миссии ритейлового банка. Дело в том, что в ритейле репутация банка является превалирующей, но при этом не все банки умеют ею управлять. Конкретные примеры банков, эффективно управляющих репутационными рисками, привести затруднительно (эффективность может быть проверена только негативными событиями), но можно предположить, что те банки, которые работают с населением, с кредитованием и со вкладами – стремятся сформировать деловую репутацию. Принципиальным моментом в управлении риском потери деловой репутации является то, что не ко всякому банку он может быть отнесен в полной мере. Риск потери деловой репутации актуален только для банков, имеющих положительную деловую репутацию. Если банк имеет отрицательную деловую репутацию, то данный вид риска ему не свойственен [2].

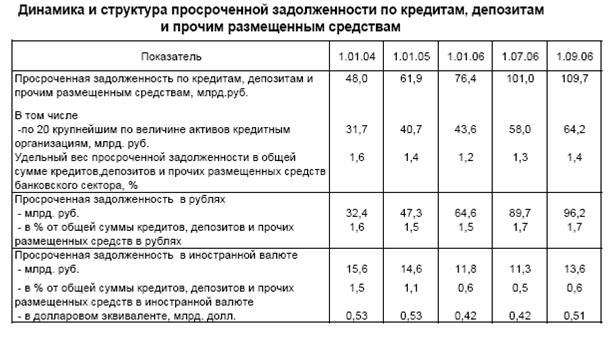

В целом, эксперты ранжируют банковские риски по степени важности следующим образом:

- кредитный риск – 60 %;

- риск ликвидности и платежеспособности – 55 %;

- валютный риск – 42%;

- ценовой риск – 35 %;

- операционный риск – 30 %;

- риск репутации – 20 %;

- IT-риск – 18 %;

- инфляционный риск – 10 %.

Решению актуальных задач, стоящих перед банковской системой России (снижение репутационного риска, оценка деловой репутации заемщиков, расширение кредитования реального сектора экономики, малого и среднего бизнеса, потребительского и ипотечного кредитования) призван содействовать ФЗ «О кредитных историях». В соответствии с этим Законом могут формироваться специализированные финансовые организации банковской инфраструктуры – кредитные бюро.

Похожие работы

... и Альфа-Банк. Это результат финансовой открытости банков и их внимания к формированию репутации и бренда (собственно финансовая прозрачность считается везде в мире одной из основ хорошей репутации). 2.3 Особенности формирования репутации российских банков В России банковский сектор начал заниматься вопросами репутации раньше всех. Банки стали выстраивать свою репутацию еще до того, как в ...

... правовым риском организацию работы по минимизации правового риска; · установить контроль за соответствием документации, которой оформляются банковские операции и другие сделки, законодательству Российской Федерации. Риск потери деловой репутации Управление риском потери деловой репутации необходимо в целях снижения возможных убытков, сохранения и поддержания деловой репутации кредитной ...

... . В ситуации" когда изменились условия функционирования коммерческих банков, достижение их целей становится возможным только за счет изменения качества управления. Однако, многие теоретические вопросы банковского риск-менеджмента остаются до настоящего времени недостаточно разработанными. Особенно это касается таких вопросов, как: концепция денежного потока, цена капитала, эффективность рынка ...

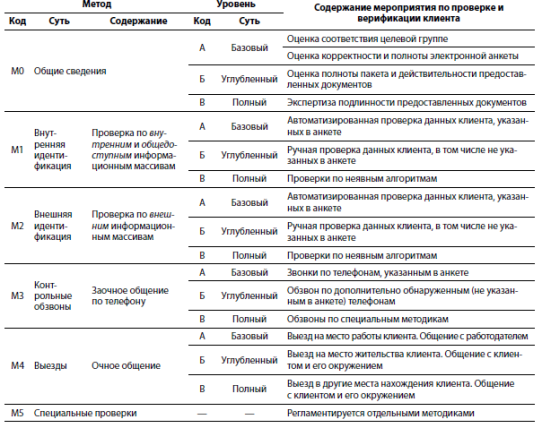

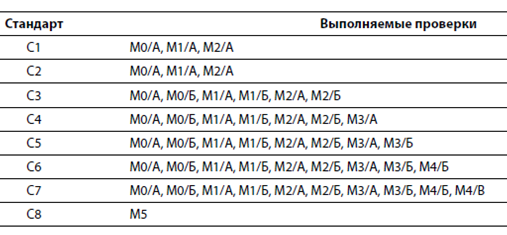

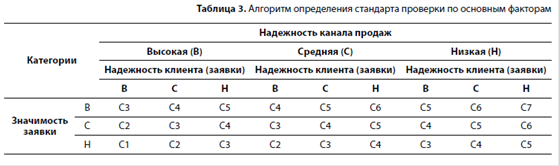

орые новые подходы к организации системы принятия кредитного решения по предоставлению розничных кредитных продуктов, базирующиеся на следующих принципах: 1) проверки состоят из отдельных процедур (этапов, подэтапов), упорядоченных с учетом затрат на их осуществление и ожидаемого от их применения эффекта; 2) набор назначаемых для конкретной кредитной заявки проверочных процедур (программа ...

0 комментариев