Навигация

Выбрать кредитную программу

2. Выбрать кредитную программу.

Существуют принципиальные различия между кредитами на покупку жилья на первичном и вторичном рынках. С одной стороны, предложений по кредитованию сделок на вторичном рынке больше. С другой стороны, при наличии совместной программы банка и застройщика сделка на первичном рынке проходит более гладко.

Вывод: при наличии совместной пpoгpаммы банка и застройщика, который возводит приглянувшийся вам объект, вопрос выбора кредитной программы отпадает сам собой.

Программ, направленных на покупку жилья вторичного рынка довольно много. Проанализировав предложения банков и учесть все дополнительные платежи и бюрократические тонкости, можно определить нескольких фаворитов. Но банк может без объяснения причин отказать в выдаче кредита, или сам процесс оформления кредитной заявки в разных банках сильно различается. В одном случае можно столкнуться с довольно технологичной процедурой: вежливым и заинтересованным персоналом, в другом - с бюрократическими проволочками, бесконечным списком необходимых документов, черствым кредитным инспектором. Причем речь может идти даже не о разных банках, а об офисах одного и того же кредитного учреждения, находящихся в разных концах города.

3. Выяснить: сможет ли банк выдать кредит и на какую сумму? После выбора варианта покупки (на первичном или вторичном рынке) и кредитной программы важным вопросом для заемщика является следующий: какую сумму он реально может взять в долг у банка? Размер жилищного кредита составляет, как правило. 70-80% от стоимости квартиры. Следовательно, заемщик как минимум должен обладать недостающей суммой (либо наличными, либо зачетным жильем). Второй вопрос - уровень доходов. Чем больше уровень совокупного дохода семьи, тем быстрее растет кривая возможной суммы кредита. Одни банки принимают в расчет только доход супругов, другие рассматривают доход других созаемщиков (родителей), соответственно, и сумма кредита становится выше. Если есть иждивенцы (ребенок), то уровень ежемесячных расходов выше, сумма возможного кредита в этом случае уменьшается. То же самое касается случая, когда на заемщике «висит» какой-нибудь непогашенный кредит (например, на покупку автомобиля). Ежемесячный платеж по непогашенному кредиту вычитается из суммы подтвержденных доходов. Несмотря на общий подход, методы оценки кредитоспособности, а следовательно и возможной суммы кредита, от банка к банку будут отличаться.

Срок кредитования также имеет принципиальное значение. Чем больше срок, тем меньше размер ежемесячных выплат и тем большую сумму можно получить при этом же уровне заработной платы. Общее правило такое: размер ежемесячного платежа по кредиту не должен превышать 35-40% (бывает - 50%) дохода семьи. Существуют банки, которые имеют дело только с доходами, подтвержденными официальными справками, в частности 2-НДФЛ. Некоторые банки принимают справки о доходах, подготовленную «в свободной форме» (кредит, как правило, становится дороже). Банки также практикуют различный доход к оценке кредитоспособности наемных работников, с одной стороны, и владельцев/совладельцев бизнеса, частных предпринимателей – с другой. Многое может зависеть от кредитной истории заемщика, от имеющейся собственности (например, марки автомобиля) и т.п. Безработным же (т.е. если вы получаете деньги, но при этом нигде не числитесь) кредитов не выдают. Немаловажной для заемщика может оказаться возможность получить дополнительную ссуду для оплаты накладных расходов по ипотеке. Расходы эти достаточно высоки - это оценка квартиры независимым оценщиком, комплексное страхование (титул, жилье, жизнь, потеря трудоспособности), комиссия за выдачу кредита, расчетнокассовое обслуживание. В целом расходы по оформлению ипотечного кредита могут достигать 5% стоимости квартиры. Одобренная кредитная заявка действительна в течение двух-трех месяцев. И учитывая нынешние проблемы с регистрацией сделок, такого срока может не хватить.

4. Выбрать квартиру при наличии совместной программы банка и строительной компании проблем с приобретением квартиры на первичном рынке в утвержденном банком объекте (если получено одобрение кредитной заявки) быть не должно.

Сложнее со вторичным рынком. Речь идет не о вероятности одобрения кредитной заявки: и при наличии одобрения могут возникнуть проблемы, о которых вы заранее не подозревали. Например, требования к квартире, передаваемой в залог, могут оказаться столь жесткими, что вы не сможете найти подходящий объект в заданной ценовой нише. Или срок, в течение которого действует одобрение кредитного комитета банка, окажется недостаточным для поиска удовлетворяющей вас квартиры, Важное значение имеют и возможные варианты передачи денег продавцу квартиры. На вторичном рынке предпочитают оплату наличными с помощью сейфовой ячейки, и не каждый продавец согласится на безналичный перевод денег банком (причем уже после того, как квартира будет переписана на имя покупателя). Более того, сделка оказывается под угрозой срыва именно из-за того, что продавец не хочет ждать, пока пройдет регистрация, и он получит деньги (а он в это время будет и без квартиры, и без денег). Банки работают над решением этой проблемы. Многие практикуют передачу денег при помощи сейфовой ячейки. Другие переводят деньги на счет продавца в день подписания договора купли-продажи, но блокируют доступ к счету до момента регистрации сделки.

И еще одна проблема - сумма сделки, которая указывается в договоре купли-продажи. В случае ипотечной сделки должна быть указана реальная стоимость квартиры, но продавцы боятся «светить»- получение такого количества денег. В большинстве случаев это психологическая проблема, не имеющая экономических аргументов. Согласно Налоговому Кодексу РФ, продавец обязан будет выплатить налог с полученных доходов, только если квартира находилась в собственности менее трех лет. Но продавец может и не поддаться воздействию рациональных аргументов.

Похожие работы

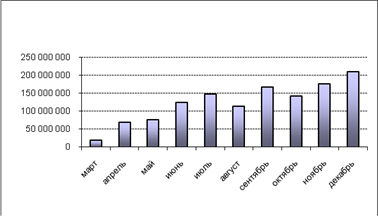

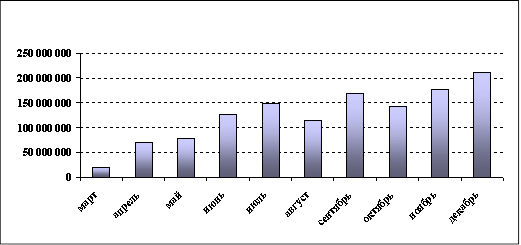

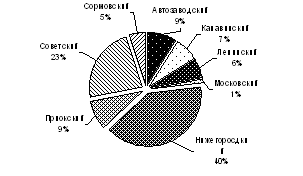

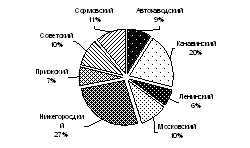

... , находит альтернативные способы решения жилищной проблемы. Минимизация количества подобных выпадений на каждой стадии процесса ипотечного кредитования является одним из важнейших внутренних ресурсов по повышению операционной эффективности ипотечного банка. 3. Анализ текущего портфеля ОАО «БИНБАНК» Настоящий анализ определяет основные (главные) направления формирования и развития кредитного ...

... рост прибыли будет составлять около 16%. Одновременно с этим нельзя забывать о существующих комиссиях Банка при получении ипотечных кредитов. Комиссия за выдачу ипотечного кредита составляет 1% от суммы кредита. То есть если предположить, что дополнительный прирост кредитного портфеля будет составлять 800 000 рублей. Дополнительно банк может получить минимум 8 000 рублей (так как минимальная ...

... 14- 15 % в рублях; - увеличились сроки кредитов, - уменьшились требования к размеру первоначального взноса до 15-20% от стоимости жилья, - появились новые кредитные продукты с переменой процентной ставкой. Активизация банков в развитии ипотечного кредитования обусловлена: Во-первых, благодаря правовому обеспечению ипотечных программ, в том числе упрощенной процедуре обращения взыскания на ...

... Жданов В.П., Тимофеев В.В. Ипотечное жилищное кредитование: региональный аспект. – Калининград: Янтарная сказка, 2001. – 117с. 5. Колобов С.С. Жилищное ипотечное кредитование. – М.: Дашков и К, 2002. – 120с. 6. Кострикин П.Н. Ипотечное кредитование в России. – М.: Макс Пресс, 2002. – 212с. 7. Нуждаева Е.В. Ипотечное кредитование. Правовая и методологическая основа. – ...

0 комментариев