Навигация

Тенденции развития международных платежных систем и систем расчетов

3.3 Тенденции развития международных платежных систем и систем расчетов

Размеры международных финансовых потоков в мире в настоящее время значительно превосходят объемы международной торговли.

Одним из первостепенных факторов повышения стабильности функционирования финансового сектора страны является совершенствование инфраструктуры ее платежной и расчетной систем. Особая роль в решении этой проблемы отводится развитию современной технической инфраструктуры, позволяющей существенно увеличить скорость и повысить надежность доставки платежных сообщений, сократить время их обработки и обеспечить необходимую степень защищенности системы от различных негативных воздействий. Эффективная, безопасная и надежная инфраструктура платежно-расчетной системы уменьшает стоимость обмена услугами и является основным инструментом для эффективного воплощения монетарной политики, а также для беспрепятственного функционирования денежного рынка и рынка капитала.

Платежная система и система расчетов – это основные компоненты национальной финансовой инфраструктуры, являющиеся фундаментом для современных интегрированных финансовых рынков. Несостоятельность системы или финансовый риск могут привести к значительным негативным последствиям в деятельности этих рынков и оказывать прямое воздействие на их участников. Для того чтобы защитить финансовые рынки и экономику от подобного воздействия, этот риск должен быть четко определен и управляем.

Регулирование платежных и расчетных систем в международном контексте стало вопросом управления сравнительно недавно.

Обзор инфраструктуры клиринга и расчетов в странах Евросоюза показывает высокую степень ее фрагментарности. В то время как инфраструктура клиринга и расчетов находится в стадии консолидации, главным образом в результате изменений в сфере торговли, число разнообразных национальных и международных организаций, предоставляющих услуги клиринга и расчетов, по-прежнему велико.

Несмотря на кажущееся разнообразие клиринговых систем, при систематизации мирового опыта становится ясно, что большинство отличий связано с различиями в законодательстве, а принципы работы почти всех клиринговых организаций одинаковы. Тем не менее по итогам рассмотрения систем клиринга и расчетов можно сделать вывод, что организация клиринга на немецком рынке является одной из наиболее прогрессивных, так как все элементы инфраструктуры от биржи до клиринговой организации находятся под руководством единой структуры – Deutsche Bourse.

Схема взаимодействия инфраструктурных элементов в полной мере отвечает требованиям надежности и ускорения расчетных процедур, а также снижения издержек участников.

Состояние платежных систем развитых стран Западной Европы на современном этапе характеризуется высоким уровнем технической и технологической оснащенности. Благодаря этому данные платежные системы соответствуют высшим стандартам скорости и надежности осуществления расчетов.

Практически все крупные мировые системы межбанковских электронных расчетов в качестве основного механизма проведения расчетов используют неттинг - традиционный для банковских систем мира способ проведения крупных межбанковских платежей.

Опыт большинства стран Западной Европы, США и Японии показывает, что там параллельно функционируют системы валовых расчетов и нетто-расчетов, которые дополняют друг друга и обеспечивают надежное функционирование платежной системы данных стран путем ограничения кредитного и системного рисков и сокращения потребности в ликвидных средствах.

За последние годы система расчетов в нашей стране прошла длинный, сложный путь становления и претерпела множество изменений. Тем не менее эта сфера все еще требует улучшений.

Интересен опыт Межгосударственного банка по построению платежно-расчетной системы, основной целью которой является организация надежной, бесперебойной многосторонней системы срочных международных расчетов, обеспечивающей проведение платежей в режиме реального времени и позволяющей активизировать использование национальных валют стран СНГ. Такая система позволит осуществлять кредитовые переводы на валовой основе через корреспондентские счета центральных (национальных) банков и Межгосударственного банка.

На основании данных о трансграничных платежах, предоставляемых центральными (национальными) банками, можно рассчитать примерный объем платежей через единую платежно-расчетную систему стран Сообщества, а также определить основные направления платежных потоков. Таким образом, организация единой платежно-расчетной системы может стать одним из шагов к формированию общего валютного пространства государств - участников ЕврАзЭС и позволит создать основы для более организованных внешнеэкономических операций. Через такую платежную систему предлагаю осуществлять расчеты по следующим операциям:

- платежи между предприятиями в процессе производства и реализации продукции, а также между предприятиями и государственными структурами;

- инвестирование через кредитно-финансовые учреждения;

- расходование средств государственных бюджетов;

- внешнеторговые платежи;

- покупка/продажа СКВ и ОКБ нерезидентами на национальных валютных рынках по принципу платеж против платежа (Payment versus Payment - PVP);

- сделки на международных межбанковских рынках по ценным бумагам по принципу ППП.

Уровень развития денежного обращения в странах ЕврАзЭС значительно ниже мировых показателей из-за широкого применения наличных в расчетах, невысокой скорости движения денежных потоков, недостаточного предложения платежных услуг на национальных финансовых рынках. Большая часть товарооборота приходится на бартерный обмен и двусторонний клиринг. Однако можно утверждать, что в последние годы в этих странах формируется развитый рынок денежных переводов.

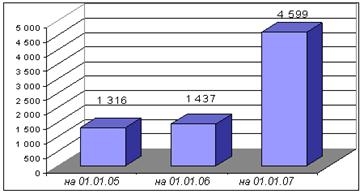

В соответствии с принятой методологией Всемирного банка показатель денежных переводов формируется из трех компонентов платежного баланса. Это денежные переводы работающих (трудовых ми-фантов, пребывающих за пределами своей страны более года), оплата труда (в пользу временных рабочих, пребывающих в принимающей стране менее года) и трансферты, связанные с миграцией (денежный эквивалент стоимости имущества и финансовых активов мигрантов, перемещаемых в другую страну). По данным Банка России, денежные переводы из Российской Федерации существенно превышают поступления в Российскую Федерацию.

Надежная и эффективная платежная система должна, во-первых, иметь надлежащую правовую основу, которая гарантирует юридическую безопасность операций; во-вторых, включать механизмы для контроля финансовых и операционных рисков; в-третьих, быть работоспособной и недорогой для пользователей. Под эффективностью подразумевается достижение максимального снижения затрат при максимально возможном ускорении обработки операций. При этом не следует забывать и о дополнительных аспектах.

Основными путями повышения эффективности работы системы являются стандартизация процессов и применение технических усовершенствований. Последнее направление связано с электронными процедурами и применением новейших технологий.

В настоящее время для нашей страны особенно актуальны рекомендации, нацеленные на:

- снижение рисков на российском рынке;

- ускорение сроков расчетов по операциям;

- обеспечение эффективности системы взаимодействия участников расчетов и клиринга;

- облегчение возможностей проведения корпоративных действий и пр.

Заключение

Осуществление безналичных расчетов в хозяйстве между поставщиками и плательщиками порождает взаимные расчеты между банками.

Межбанковские расчеты возникают тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при взаимном кредитовании банков и перемещении наличных денег.

До 1991 г. расчеты между банками производились через систему межфилиальных оборотов (МФО).

С переходом к рыночной экономике, когда основной структурой банковской системы стали самостоятельные коммерческие банки, работающие строго в пределах реально привлеченных средств, система МФО не могла использоваться, поэтому новая система межбанковских расчетов в РФ стала строиться на основе корреспондентских отношений между банками через их корреспондентские счета, что позволило обособить ресурсы каждого банка.

В настоящее время в РФ используют три основные системы межбанковских расчетов:

* платежи, совершенные через расчетную сеть Банка России;

* платежи, совершенные через корреспондентские счета банков, открытые друг у друга;

* платежи, совершенные через внутренние банковские системы расчетов.

Кроме того, значительная часть платежей проходит через расчетные небанковские кредитные организации, осуществляющие межбанковский клиринг.

Проведение расчетов между банками осуществляют специальные созданные для этой цели структурные подразделения ЦБ РФ – расчетно-кассовые центры (РКЦ).

Каждому коммерческому банку по месту его территориального расположения в соответствующем РКЦ открывается корреспондентский счет. Филиалы банков имеют корреспондентские счета типа субсчетов. Через корреспондентский счет банк осуществляет весь круг операций.

Главный принцип осуществления платежей по корреспондентским счетам – это их четкое осуществление в пределах остатка средств на этих счетах.

Корреспондентские счета банков в РКЦ открываются на балансе ЦБ РФ на балансовом счете 30101 «Корреспондентские счета кредитных организаций в Банке России», а на балансе самого коммерческого банка – на балансовом счете 30102 с аналогичным названием.

С целью однозначной идентификации кредитных организаций при проведении расчетных операций чрез расчетную сеть Банка России коммерческим банкам присваиваются банковские идентификационные коды участников расчетов (БИК). Введение кодов является частью программы перехода к системе валовых расчетов в режиме реального времени. Идентификация участников межбанковских расчетов облегчает процесс автоматической обработки расчетных документов, служит определением географического местоположения банка.

Для проведения платежей через расчетную сеть Банка России действующая нормативно-правовая база допускает передачу расчетных документов от банка - отправителя платежа в банк – исполнитель платежа как на бумажных носителях, так и в электронном виде.

При наличии средств на корреспондентском счете банка – отправителя платежа в РКЦ списание денежных средств с этого счета осуществляется в порядке поступления расчетных документов.

При недостаточности денежных средств на корреспондентском счете банка-плательщика для удовлетворения всех предъявленных к нему требований операции по списанию денежных средств осуществляются в соответствии с очередностью, установленной законодательством.

Централизованный порядок расчетов через расчетную сеть Банка России позволяет обеспечить перечисление денежных средств в любом направлении, охватить расчетными операциями клиентов самых отдаленных территорий РФ. Вместе с тем технология этих расчетов в части информации, основанной на бумажных носителях, имеет существенные недостатки: огромный бумажный документооборот, вероятность появления дефектных авизо, задержки в почтовом обороте между РКЦ, низкая скорость совершения расчетных операций, ошибки в расчетах.

Крупные банки, как правило, обмениваются корреспондентскими счетами, а мелкие – открывают счета в более крупных банках и ведут расчеты через них так же, как через РКЦ.

При данной системе расчетов один банк (банк-респондент) открывает в другом банке (банк-корреспондент) корреспондентский счет для совершения по этому счету операций, предусмотренных договорами между ними. Счет, который ведет банк-корреспондент, называется счетом ЛОРО (балансовый пассивный счет 30109). На балансе банка-респондента этот счет называется счетом НОСТРО (балансовый активный счет 30110).

Основные записи делаются по счету ЛОРО. Они являются решающими для обеспечения своевременности расчетов. Операции по счету НОСТРО проводятся по методу зеркальной бухгалтерии. Расчетные операции по счетам ЛОРО и НОСТРО осуществляются при условии обеспечения ежедневного равенства их остатков. Отражение расчетных операций в балансах банка-респондента и банка-корреспондента осуществляется одной календарной датой (число, месяц, год), то есть датой перечисления платежа (ДПП).

Рассмотренные системы межбанковских расчетов через расчетную сеть Банка России, корреспондентские счета ЛОРО и НОСТРО, а также через внутрибанковские системы расчетов основаны на валовом способе перечисления платежей, при котором платеж по каждой сделке проходит в полной сумме как по счету плательщика, так и по счету получателя платежа.

Наряду с межбанковскими расчетами на валовой основе в каждой экономически развитой стране осуществляют расчеты на чистой, неттинговой основе, или так называемая клиринговая система межбанковских расчетов.

Клиринг представляет собой систему безналичных расчетов, основанную на зачете взаимных требований и обязательств и используемую банком в целях уменьшения нуждаемости в средствах и упрощения обмена платежами.

При расчетах по клирингу банки, участвующие в производстве платежей, дают возможность требованиям и обязательствам накопиться на протяжении определенного периода времени (как правило, в течение одного операционного дня), по окончании которого производится их взаимозачет и по счетам участников расчетов реальные денежные средства перечисляются лишь в сумме незачтенного сальдо. В результате клиринг значительно сокращает потребности банков в платежных средствах, поскольку денежные претензии (дебиторская задолженность) участников расчетов погашаются их же денежными обязательствами (кредиторская задолженность) без использования реальных денег.

Список использованной литературы

1. Закон РФ «О Центральном банке РФ», 1994 г.

2. Закон РФ «О банках и банковской деятельности в РФ» 1996 г.

3. Приложение 33 к Положению Банка России "О безналичных расчетах в Российской Федерации" от 3 октября 2002 г. N 2-П

4. Афанасьева Л.П. Основы банковской деятельности. Учебное пособие, 2006 г.

5. Балабанов И.Т. Банки и банковское дело. – С-Пб.: Питер., 2005 г.

6. Белоглазова Г.Н. Банковское дело. Учебник, 2006 г.

7. Белоглазова Г.Н., Кроливецкая Л.П. Банковское дело: Учебник – 5-е изд., перераб. и доп. – М.: Финансы и статистика, 2007 г.

8. Бикато В.И., Львов Ю.И. Банки и банковские операции в России. М., «Финансы и статистика», 2005 г.

9. Борисов С.М., Коротков П.А. Банковская система России: состояние и перспективы.- Деньги и кредит, 2006 г.

10. Виноградова Т. М. Банковские операции. - Ростов на Дону: Феникс, 2006 г.

11. Дробозина Л.А. Учебник / Финансы. Денежное обращение. Кредит. – Финансы, 2005 г.

12. Жарковская Е.П. Банковское дело. – М.: Высшая школа. 2007 г.

13. Жуков Е.Ф. Банки и банковские операции. - Москва.: ЮНИТИ, 2006 г.

14. Жуков Е. Ф. Деньги, кредит, банки. - М., 2005 г.

15. Колесников В.И. Банковское дело. – М., Финансы и статистика, 2005 г.

16. Коробова Г.Г. Банковское дело: Учебник. - М.: Юристъ, 2007 г.

17. Куликов Л. Банки и их роль в экономике. - М.: Финансы и статистика, 2007 г.

18. Купчинский В.А., Улинич А.С. Система управления ресурсами банков. – Москва, 2006 г.

19. Кураков Л.П., Тимирясов В., Куроков В.Л. Современные банковские системы: Учебное пособие. – М.: Гелиос АРВ, 2006 г.

20. Лаврушин О.И. Банковское дело. – М.: Финансы и статистика. – 2007 г.

21. Лаврушин О.И. Деньги, кредит, банки. – М.: Финансы и статистика, - 2006 г.

22. Максютов А.А./ Основы банковского дела. - М., 2005 г.

23. Семенюта О.Г. Основы банковского дела в РФ.: Учебное пособие. – Ростов-на-Дону.: Феникс., 2005 г.

24. Смирнов К.А. Основы банковского дела. Учебное пособие, 2007 г.

25. Смирнова Л.Р. «Банковский учет», 2006 г.

26. Челноков В. А. Банки и банковские операции. М.: Высш. шк., 2008 г.

27. Черкасов В.П. Банковские операции. М.: Консулт. банкир., 2005 г.

28. Ежемесячный теоретический научно-практический журнал «Деньги и кредит». Москва: Издательство «Финансы и статистика» 2007 г.

29. Ежемесячный теоретический научно-практический журнал «Деньги и кредит». Москва: Издательство «Финансы и статистика» 2008 г.

30. Официальный сайт Центрального банка Российской Федерации: http://www.sbrf.ru – «Сбербанк России»

Похожие работы

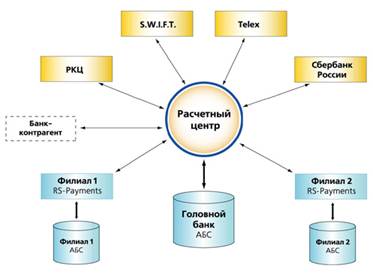

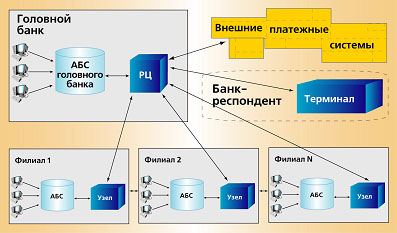

... этих счетов, направленная банком-исполнителем банку-отправителю. При этом за ДПП принимается день, за который дана выписка. 3.3 Предложения по оптимизации корреспондентских отношений в коммерческом банке Одной из основных и неотъемлемых функций любого банка является проведение платежей. Поэтому задача автоматизации этого аспекта банковского дела представляется весьма важной и актуальной. ...

... счете 30811 как не прошедшие логический контроль, возвращаются в составе пакета ЭПД по возврату платежей в ГРКЦ-отправитель. Пакет ЭПД по возврату формируется программно. Для учета операций по электронным платежам в балансе ГРКЦ на б/с 30811 открываются два лицевых счета: первый лицевой счет (л/сч ошибочных ЭПД) используется для выполнения следующих операций - по кредиту счета выполняются ...

... -нерезидентам до 25 числа месяца, следующего за отчетным. При этом ответственный исполнитель ОПЕРУ на основании мемориального ордера, подготовленного департаментом международных и межбанковских расчетов, осуществляет бухгалтерские проводки, определенные инструкцией. После 20-го числа месяца, следующего за отчетным проценты перечисляются банку-нерезиденту ответственным исполнителем отдела по ...

... формата до сих пор успеха не имели, поскольку даже в одном городе разные РКЦ имеют разные шаблоны передачи межбанковских документов (даже если это документы в одном и том же "плоском" DBF- формате). "Законодателями мод" должны были стать либо крупные расчетные системы, либо разработчики банковских программных комплексов. Но практика показала, что быстрее всего точки соприкосновения нашли все же ...

0 комментариев