Навигация

Коэффициент качества ссуд (quality of loans)

2. Коэффициент качества ссуд (quality of loans)

(5)

(5)

BL — просроченная задолженность (bad loans), банков и клиентов, L — сумма кредитов, предоставленных клиентам и банкам в рублях и валюте c учетом просроченной задолженности.

Отдельно рассматривается качество вексельного портфеля путем сопоставления совокупной величины вексельного портфеля к величине просрочки по нему.

Качество ссуд, оцененное менеджментом банка, можно определить по величине созданных резервов R (4.6).

(6)

(6)

Возьмем из баланса общую величину резервов, созданную по кредитам 482 070 — по обычным ссудам, 32 718 — по просрочке, всего — 460 102. Следовательно, QL = 1 – (460 / 3 084) = 85%. Отсюда можно сделать вывод, что формально созданные резервы соответствуют уровню риска 15% на кредитный портфель.

5 Оценка пассивов банка

Пассивы банка делятся на собственные (капитал) и привлеченные средства. По видам источников финансирования привлеченные средства делятся на клиентскую базу («внутренний» источник), займы на межбанковском рынке («внешний» источник).

В процессе анализа следует рассматривать источники пассивов банка с учетом следующих характеристик:

— стабильность, т.е. степень «летучести», риска;

— срочность и платность;

— степень диверсификации пассивов, их отношение к внутренним и внешним источникам финансирования.

Рассмотрим относительную структуру привлеченных пассивов путем нахождения доли каждой из нижеприведенных компонент Pi привлеченных пассивов (таблица 5.6):

(7).

(7).

Срочность пассивов взаимосвязана с их платностью — чем больше срок, тем больше стоимость. По срокам важно выделить обязательства до востребования и срочные. По платности — в порядке возрастания стоимости и бесплатные. По степени возрастания стабильности и стоимости ресурсы можно расположить в следующем порядке: средства на расчетных счетах (до востребования), остатки на «лоро» счетах, межбанковские займы, депозиты предприятий, сберегательные вклады граждан.

Таблица 7 Группы привлеченных пассивов

| № | Группа (компоненты) |

| 1 | Средства бюджетов |

| 1 | Средства юридических лиц |

| 2 | Прочие текущие счета |

| 3 | Депозиты юридических лиц |

| 4 | Депозиты физических лиц |

| 5 | Привлеченные средства юридических лиц |

| 6 | Выпущенные векселя |

| 7 | Выпущенные облигации |

| 8 | Выпущенные сертификаты |

| 9 | Выпущенные сберегательные сертификаты |

| 10 | Средства банков на корсчетах «лоро» |

| 11 | Полученные межбанковские кредиты |

Для оценки качества пассивов могут быть использованы следующие коэффициенты.

Похожие работы

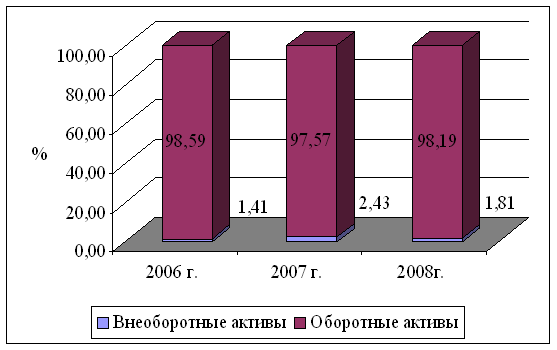

... поэтому в июле 2004 году такой комплекс был открыт на автодороге Меридиан в Ленинском районе, который стал визитной карточкой предприятия. 2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К» В основе оценки финансового состояния предприятия всегда выступает официальная бухгалтерская отчетность. Однако финансисты преобразуют официальную отчетность в более удобные, более информативные формы: ...

... состоянии, однако имеет тенденцию к смещению в положение "рантье", то есть не использованию всех своих возможностей. В связи с вышеизложенным предлагаются следующие пути укрепления финансового состояния фирмы ЗАО «МодемТрансАвто». Фирма должна проанализировать свою потребность в запасах сырья и материалов и принять решение об их разумном снижении. Фирма должна направить свои усилия на ...

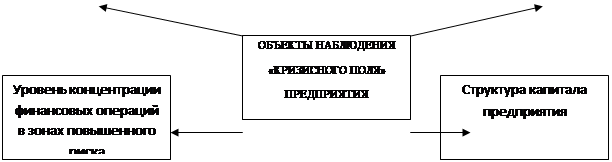

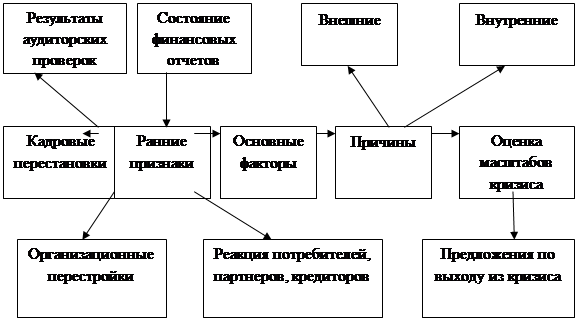

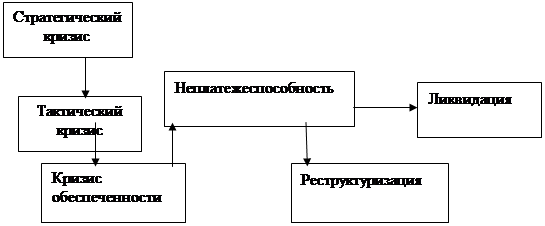

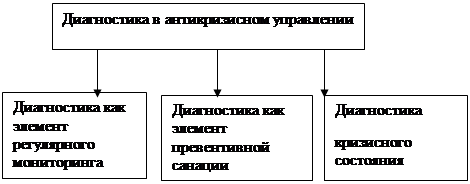

... неправильные принципы ее действия; нерациональное использование ресурсов и низкое качество продукции; невысокий уровень менеджмента и маркетинга; несоответствие уровня управленческой и организационной культур предприятия его технологической структуре. 2. Диагностика финансового состояния предприятия ООО «СОЮЗ-К» 2.1 Характеристика предприятия ООО «Союз-К» Предприятие ООО «Союз-К» создано ...

... перед бюджетом, поставщиками и банком, недостаточно устойчивой потенциальной финансовой базой. 3.1 Предварительная оценка динамики финансового состояния предприятия Предварительная оценка динамики финансового состояния хозяйственного субъекта проводится путем анализа сбалансированности темпов изменения прибыли, выручки от реализации продукции и совокупных активов (валюты баланса). ...

0 комментариев