Навигация

Загальна характеристика процесів кредитування та кредитного портфелю ЗАТ кб «ПриватБанк»

2. Загальна характеристика процесів кредитування та кредитного портфелю ЗАТ кб «ПриватБанк»

2.1 Характиристика банку як суб’єкта господарювання

Заснований 19 березня 1992 року, на сьогодні ПриватБанк входить до числа найбільших системних банків країни і є одним з визнаних лідерів банківської системи України. Авторитетний міжнародний фінансово аналітичний журнал «The Banker» за результатами проведеного в 2000 році дослідження присвоїв ПриватБанку звання «The Bank of the Year».Інший впливовий журнал «Euromoney» три роки підряд в 1999,2000,2001 роках визнає ПриватБанк кращим банком України. За підсумка ми фінансового рейтингу, що проводився українською газетою «Бізнес», ПриватБанк в 1998,1999 і 2001 роках був визнаний переможцем в найпрестижнішій номінації «Банк, в якому б ви розмістили свій депозит».

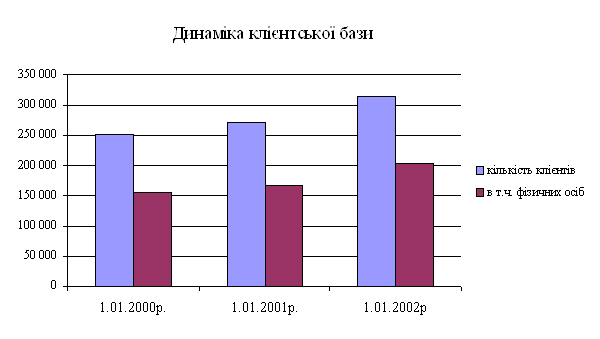

ПриватБанк – сучасний універсальний банк. Володіючи генеральною ліцензією Національного банку України на проведення банківських операцій, ПриватБанк здійснює весь спектр послуг по обслуговуванню корпоративних і фізичних клієнтів відповідно до міжнародних стандартів. Довгостроковий інтерес клієнта – головний пріоритет в роботі банку. Послідовно розширюючи спектр надаваємих послуг і якість банківських продуктів, ПриватБанк активно нарощує свою клієнтську базу. При цьому ПриватБанк – банк, що пропонує комплексне вирішення завдань, які постають перед клієнтом, на основі індивідуального підходу та широкого досвіду роботи банку на фінансовому ринку України.

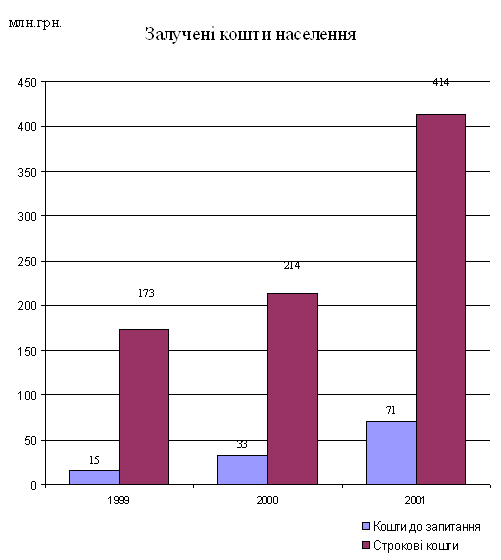

ПриватБанк – соціально значимий банк. Проводячи послідовну політику зміцнення стабільності банку і вдосконалення якості обслуговування, ПриватБанк вважає одним із пріоритетних напрямків своєї роботи розвиток комплексу сучасних послуг для індивідуального клієнта. На сьогодні банк пропонує громадянам України понад 150 видів послуг, серед яких поточні, вкладні операції, карткові продукти, різноманітні програми споживчого кредитування, здійснювані в партнерстві з провідними вітчизняними торговими, ріелторськими компаніями й автовиробниками. Банк є уповноваженим Урядом України банком з виплати пенсій і соціальної допомоги громадян, виплати компенсації жертвам нацистських репресій, активно впроваджує програми обслуговування для окремих найменш захищених категорій клієнтів, зокрема, пенсіонерів. Сьогодні рахунки в ПриватБанку мають близько 2,2 млн. українських громадян, свої пенсії в банку отримують понад 250 тисяч пенсіонерів, що свідчить про високий рівень довіри до банку з боку населення.

ПриватБанк – банк загальнонаціонального масштабу. Регіональна мережа ПриватБанку, що включає в себе понад 800 філій і відділень на всій території України, дозволяє будь якому клієнту отримати найвищий рівень обслуговування практично в будь якій точці країни. Широке коло зарубіжних партнерів ПриватБанку не лише демонструє його визнання як повноправного учасника світової банківської системи, але й, найголовніше, дозволяє задовольняти потреби клієнтів банку, пов`язані з їхньою міжнародною діяльністю. ПриватБанк підтримує кореспондентські відносини з найбільшими іноземними банками, ефективно співробітничаючи з ними на різних сегментах фінансового ринку.

ПриватБанк – лідер у сфері впровадження передових банківських послуг. Інноваційна політика ПриватБанку орієнтована на впровадження на українському ринку принципово нових, передових банківських послуг, котрі надають клієнтам нові можливості управління своїми фінансами. ПриватБанк першим в Україні запропонував своїм клієнтам послуги «мобільного» банкінгу, а також послуги з продажу через мережу своїх банкоматів і POS терміналів електронних ваучерів провідних операторів мобільного зв'язку і IP телефонії. Також ПриватБанк першим в Україні запропонував своїм клієнтам класичний варіант системи Інтернет банкінгу «Приват24».

Таблиця 2.1. Основні показники діяльності «ПриватБанка»

| Показник | на 31.12.2005 | на 31.12.2006 | на 16.05.2007 | |||

| клієнтів | ||||||

| корпоративних | 106 781 | 163 371 | 171 276 | |||

| приватних підприємців | 51 227 | 93 044 | 104 240 | |||

| діючих кредитних угод | в грн. | в вал. | в грн. | в вал. | в грн. | в вал. |

| термінових | 175 905 | 2 346 | 444 471 | 10 677 | 478 994 | 12 011 |

| по кредитним лініям | 5 221 | 21 450 | 12 452 | 36 635 | 17 405 | 34 865 |

| овердрафта | 3 200 | 10 | 4 321 | 23 | 4 404 | 21 |

| випущено пластикових карт | 2 243 889 | 4 018 335 | 5 058 458 | |||

| випущено карт VISA | 1 685 653 | 2 347 280 | 2 645 711 | |||

| випущено карт EC/MC | 558 236 | 1 671 055 | 2 412 747 | |||

| в том числе карты MasterCard | 24 411 | 33 302 | 42 933 | |||

| в том числе карты Maestro | 533 825 | 1 637 753 | 2 369 814 | |||

| банкоматов | 582 | 1 158 | 1 287 | |||

| всего терміналов | 10 354 | 13 675 | 13 675 | |||

| из них торговельні точки | 6 457 | 11 942 | 11 942 | |||

| из них пункти видачи готівки | 3 897 | 1 733 | 1 733 | |||

| діючих депозитних рахунків | в грн. | в вал. | в грн. | в вал. | в грн. | в вал. |

| корпоративних клиентів | 1 467 | 310 | 2 245 | 428 | 2 503 | 442 |

| приватних підприємців | 76 | 9 | 233 | 15 | 253 | 9 |

| користувачі системи Internet Клієнт-Банк | 3 408 | 6 901 | 0 | |||

| користувачі системи Privat24 | 10 097 | 54 072 | 0 | |||

| філіали та відділення | 1 451 | 1 575 | 1 589 | |||

| Фінансові показники (в грн.) | за 13.05.2004 | |||||

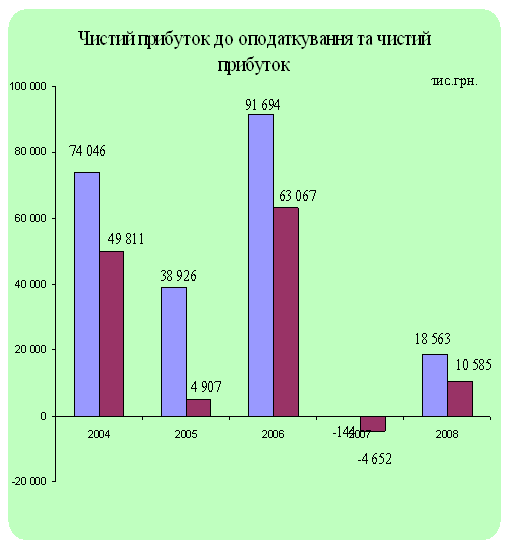

| прибуток | 53 190 656 | 60 549 298 | 45 379 329 | |||

| капітал | 549 446 097 | 955 906 366 | 1 057 141 346 | |||

| всего активів | 6 146 491 097 | 9 789 760 290 | 12 399 502 335 | |||

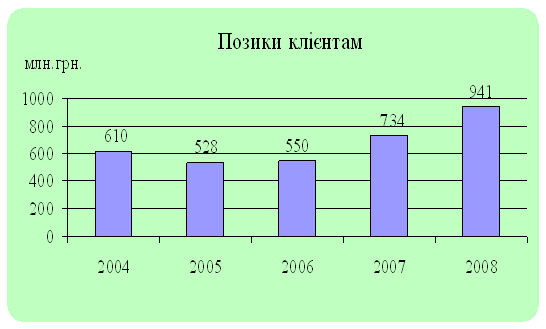

| кредити клієнтам | 4 783 496 736 | 8 114 607 324 | 8 732 027 509 | |||

| средства клієнтів | 4 920 504 917 | 7 459 139 438 | 10 014 844 021 | |||

На сьогодні ПриватБанк є визнаним лідером вітчизняного ринку платіжних карток. Будучи дійсним членом (principle member) міжнародних платіжних систем VISA і Europay International, ПриватБанк першим з українських банків подолав 1000 000 й рубіж емісії карток і став першим банком на території СНД, котрий видав більш як 500 тисяч карток системи VISA. Також ПриватБанку належить найкрупніша в Україні мережа обслуговування платіжних карток, яка включає понад 13,5 тис. торгово сервісних пунктів, в тому числі понад 7000 POS терміналів, а також 320 банкоматів і 814 пунктів видачі готівки.

Для того щоб найбільш глибоко відобразити систему взаємозв’язків органів управління побудуємо організаційну структуру управління ЗАТ «ПриватБанк» (Схема2.1.) Органами управління банку є загальні збори учасників, спостережна рада, правління (рада директорів) банку.

Контролює діяльність банку ревізійна комісія, яка здійснює також внутрішній аудит.

Загальні збори учасників

Вищим органом управління банку є загальні збори учасників.

До компетенції загальних зборів банку належить прийняття рішень щодо:

1) визначення основних напрямів діяльності банку та затвердження звітів про їх виконання;

2) внесення змін та доповнень до статуту банку;

3) зміни розміру статутного капіталу банку;

4) призначення та звільнення олів та членів спостережної ради банку, ревізійної комісії;

5) затвердження річних результатів діяльності банку, включаючи його дочірні підприємства, затвердження звітів та висновків ревізійної комісії та зовнішнього аудитора;

6) розподілу прибутку

Спостережна рада банку обирається загальними зборами учасників з числа учасників банку або їх представників. Члени спостережної ради банку не можуть входити до складу правління (ради директорів) банку, ревізійної комісії банку.

Повноваження і порядок роботи спостережної ради банку визначаються статутом банку чи положенням про раду банку, що затверджуються загальними зборами учасників банку.

Спостережна рада банку здійснює такі функції:

1) призначає і звільняє голову та членів правління (ради директорів) банку;

2) контролює діяльність правління (ради директорів) банку;

3) визначає зовнішнього аудитора;

4) встановлює порядок проведення ревізій та контролю за фінансово-господарською діяльністю банку;

5) приймає рішення щодо покриття збитків;

6) приймає рішення щодо створення, реорганізації та ліквідації дочірніх підприємств, філій і представництв банку, затвердження їх статутів і положень;

7) затверджує умови оплати праці та матеріального стимулювання членів правління банку;

8) готує пропозиції щодо питань, які виносяться на загальні збори учасників;

9) здійснює інші повноваження, делеговані загальними зборами учасників банку.

Правління (рада директорів) банку є виконавчим органом банку, здійснює управління поточною діяльністю банку, формування фондів, необхідних для статутної діяльності банку, та несе відповідальність за ефективність його роботи згідно з принципами та порядком, встановленими статутом банку, рішеннями загальних зборів учасників і спостережної ради банку.

У межах своєї компетенції правління (рада директорів) діє від імені банку, підзвітне загальним зборам учасників та спостережній раді банку.

Правління (рада директорів) банку діє на підставі положення, що затверджується загальними зборами учасників чи спостережною радою банку.

Голова правління (ради директорів) банку керує роботою виконавчого органу та має право представляти банк без доручення.

Ревізійна комісія здійснює контроль за фінансово-господарською діяльністю банку.

Ревізійна комісія:

1) контролює дотримання банком законодавства України і нормативно-правових актів Національного банку України;

2) розглядає звіти внутрішніх і зовнішніх аудиторів та готує відповідні пропозиції загальним зборам учасників;

3) вносить на загальні збори учасників або спостережній раді банку пропозиції щодо будь-яких питань, віднесених до компетенції ревізійної комісії, які стосуються фінансової безпеки і стабільності банку та захисту інтересів клієнтів.

Ревізійна комісія обирається загальними зборами учасників банку з числа учасників або їх представників. Ревізійна комісія підзвітна загальним зборам учасників банку.

Членами ревізійної комісії не можуть бути особи, які є працівниками банку.

Ревізійна комісія здійснює перевірку фінансово-господарської діяльності банку за дорученням загальних зборів учасників, спостережної ради банку або на вимогу учасника (учасників), які володіють у сукупності більше ніж 10 відсотками голосів.

Ревізійна комісія має право залучати до ревізій та перевірок зовнішніх та внутрішніх експертів і аудиторів.

Ревізійна комісія доповідає про результати ревізій та перевірок загальним зборам учасників чи спостережній раді банку. Ревізійна комісія готує висновки до звітів і балансів банку. Без висновку ревізійної комісії загальні збори учасників не мають права затверджувати фінансовий звіт банку.

Члени ревізійної комісії можуть брати участь з правом дорадчого голосу у засіданнях спостережної ради та правління (ради директорів) банку.

Засідання ревізійної комісії проводяться за необхідністю, але не рідше одного разу на рік.

Позачергові засідання ревізійної комісії можуть скликатися спостережною радою банку чи за ініціативою акціонерів, які володіють більше ніж 10 відсотками голосів. Рішення приймається більшістю голосів членів ревізійної комісії. Повноваження ревізійної комісії банку визначаються статутом банку, а порядок її роботи – положенням про ревізійну комісію, що затверджується загальними зборами учасників (акціонерів) банку.

Керівниками банку є голова, його заступники та члени ради банку, голова, його заступники та члени правління (ради директорів), головний бухгалтер, його заступник, керівники відокремлених структурних підрозділів банку.

Керівниками банку мають бути дієздатні фізичні особи, які відповідають таким вимогам:

1) наявність вищої економічної, юридичної освіти чи освіти у галузі управління залежно від займаної посади (ця вимога не застосовується до членів спостережної ради банку);

2) стаж роботи у банківській системі за відповідним фахом не менше трьох років (ця вимога не застосовується до членів спостережної ради банку);

3) бездоганна ділова репутація.

Голова правління (ради директорів) та головний бухгалтер заступають на посаду після надання письмової згоди на це Національним банком України. Голова правління (ради директорів) банку та головний бухгалтер повинні мати попередній досвід керівної роботи у банках.

Основними цілями менеджменту є:

істотне збільшення ринкової вартості банку;

підвищення конкурентного становища;

перехід від екстенсивного до переважно інтенсивного розвитку;

концентрація діяльності на банківському бізнесі та перехресному продажу банківських продуктів із виділенням інвестиційної, страхової й лізингової діяльності.

Шляхами реалізації поставлених цілей визначено:

підвищення ефективності фінансово-економічної діяльності банку;

забезпечення високої якості активів;

забезпечення темпів росту кредитів і депозитів на рівні банків, що активно розвиваються;

присутність банку в усіх регіонах України;

конкурентний продуктовий кошик і багатоканальність продажів продуктів і послуг через торговельну мережу;

ефективна організаційно-функціональна структура і кваліфікований персонал;

висока технологічність банківських продуктів та процедур і адекватні інформаційні технології.

У галузі вдосконалення організаційно-функціональної структури:

сформовано організаційно-функціональну структуру Головного банку й філій на основі поєднання лінійно-функціонального й бізнес-орієнтованого підходів, спрямовану на зменшення питомої аги управлінського персоналу, підвищення гнучкості й адаптивності оргструктури, зростання ефективності та поліпшення якості банківської діяльності;

виділені фронт-офісні, ризик-менеджерські й бек-офісні функції у структурних підрозділах головного банку та філій;

створено службу реінжинірингу банку, яка забезпечує оптимізацію його бізнес-процесів.

У галузі вдосконалення системи планування, бюджетування, оцінки й моніторингу фінансово-економічної діяльності:

впроваджено систему наскрізних ключових показників фінансово-економічної діяльності банку, його структурних підрозділів (філій і відділень);

впроваджено щомісячний моніторинг виконання бізнес-плану банку, консолідованого за бізнес-напрямками й структурними підрозділами;

розроблено й впроваджено оцінку інвестиційних проектів, систему норм і нормативів.

У галузі вдосконалення забезпечуючих процесів:

розроблено комплекс процесів створення банківських продуктів на основі маркетингового, технологічного, інформаційного і юридичного опрацювання з урахуванням результатів тестового використання;

створено й впроваджено централізований процес розробки підтримуючих процедур (не пов’язаних із наданням послуг клієнтам), що координуються управлінням методології розвитку банку;

розроблено централізований процес створення, затвердження і впровадження внутрішньобанківських нормативних документів;

забезпечено централізацію та координацію процесу розробки облікових процедур.

У галузі управління ризиками:

створено систему оцінки, контролю й управління основними ризиками, з якими стикається банк, у рамках єдиної політики ризик-менеджменту, що дозволяє забезпечувати порівнянність і цілісність методів контролю й управління фінансовими ризиками при оцінці різноманітних банківських продуктів і технологій;

забезпечено централізацію управління ризиками шляхом координації оцінки ризиків у рамках одного підрозділу;

реалізується пріоритетність управління кредитними ризиками банку, що мають прямий вплив на якість активів і капітал банку;

забезпечується поєднання централізації і децентралізації прийняття рішень залежно від якості кредитування структурними підрозділами банку на основі лімітів повноважень, впровадження єдиної кредитної політики, положень і процедур;

створено інфраструктуру моніторингу й управління валютним і процентним ризиками, вдосконалюються процедури управління ризиком ліквідності.

У галузі вдосконалення управління персоналом і підвищення його якості:

визначено розміри приросту чисельності персоналу у структурних підрозділах банку на основі аналізу трудомісткості виконання банківських операцій, оптимізації чисельності персоналу новостворених відділень;

розроблено посадові інструкції для співробітників банку з визначеними

функціональними обов’язками;

забезпечується раціональне поєднання внутрішньобанківського й поза банківського навчання співробітників з метою досягнення максимальної ефективності й економічності в роботі;

сформовано керівний резерв персоналу в системі банку, включаючи філії;

реалізується процес формування корпоративної культури й уважного ставлення керівництва до персоналу.

Розуміючи першочергову важливість збереження коштів клієнтів і акціонерів, керівництво банку значну увагу приділяє питанням, пов’язаним із управлінням ризиками, що виникають у процесі діяльності банку. Протягом 2003 р. система управління ризиками продовжувала розвиватися й удосконалюватися. У структурі банку постійно діють комітет з управління активами і пасивами (КУАП) і кредитні комітети декількох рівнів, що уповноважені приймати рішення з метою реалізації політики банку в сфері управління ризиками. Крім того, у відповідності зі статтею 44 Закону «Про банки і банківську діяльність», у структурі банку функціонує управління ризик-менеджменту, до функцій якого входить управління фінансовими ризиками, а саме: кредитним, ринковими (валютним і процентним), ризиком ліквідності. Департамент внутрішнього аудиту здійснює контроль за виконанням внутрішніх процедур проведення банківських операцій і надає пропозиції керівництву та підрозділам банку щодо оптимізації відповідних технологій. Основною метою управління фінансовими ризиками є визначення розміру лімітів того або іншого ризику, моніторинг дотримання лімітів і процедур реагування на порушення цих лімітів. Крім лімітування окремих видів ризику, здійснюється встановлення ліміту сукупного розміру ризику й моніторинг його дотримання.

Похожие работы

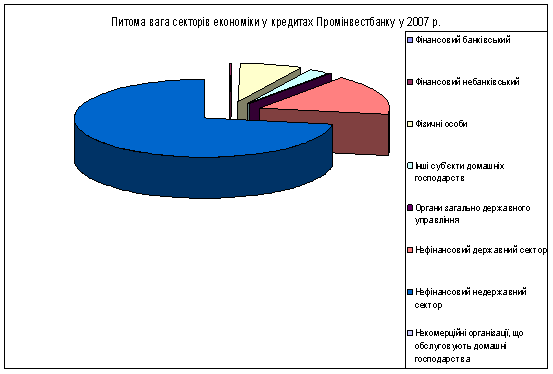

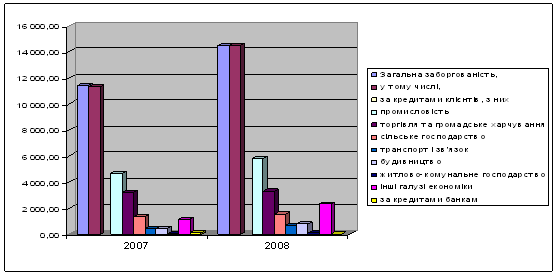

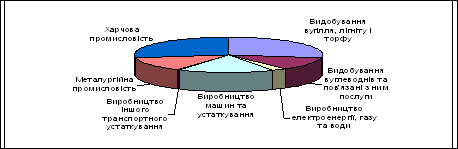

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

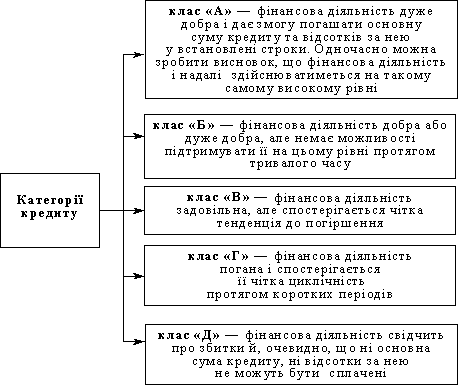

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

... і фізичним особам. Дохідність і ризик – основні параметри управління кредитним портфелем банку. За співвідношенням цих показників визначається ефективність кредитної діяльності банку. Головна мета процесу управління кредитним портфелем банку полягає в забезпеченні максимальної дохідності за певного рівня ризику. Рівень дохідності кредитного портфеля залежить від структури й обсягу портфеля, а ...

... управління кредитним портфелем в комерційному банку створюються: 1. Кредитний комітет 2. Комітет по ресурсам 3. Департамент управління ризиками Організаційно –методичне забезпечення управління вартістю кредитного портфелю банку спирається на класифікаційний операційно – довідковий облік виданих кредитів та залучених ресурсів в облікових реєстрах аналітичних рахунків згідно «Плану рахунків в ...

0 комментариев