Навигация

Страхование грузоперевозок

Задача 1. Вопрос: «Экономические предпосылки, обусловленность и сущность страхования. Организация страхового дела»

Сущность страхования в условиях рынка состоит в научной постановке целей и применении средств их реального достижения. На этот вопрос можно посмотреть с разных сторон. Со стороны страхователя главной целью является защита от экономических рисков, ну а цель любой коммерческой организации, каковыми являются, большинство страховщиков является получение прибыли.

Назначение страхования заключается в соглашении между страховщиком и страхователем на основе договора или закона о защите имущественных интересов застрахованного.

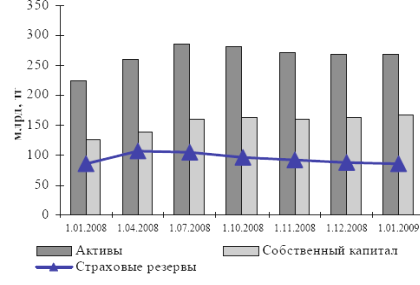

В настоящее время страховой рынок в России практически не развит. По мере укрепления и роста рынка страховых услуг, конкуренция в страховом деле будет нарастать и обостряться. Компании вынуждены будут следовать главному принципу конкуренции на рынке: побеждает тот, кто предлагает клиенту наиболее выгодные условия страхования.

Система страхования должна быть простой, понятной и максимально выгодной как для страхователя, так и для страховщика. В этом, главный критерий экономических, юридических и организационных усилий страны, по формированию эффективного страхового механизма и страхового рынка, соответствующего лучшим мировым стандартам страхового дела.

Отношения страхования возникают между двумя сторонами — страховщиком и страхователем. Страховщик — это специальная организация (государственная или не государственная), ведающая созданием и использованием денежного фонда. Страхователь — юридическое или физическое лицо, вносящее в названный фонд установленные платежи. В личном страховании могут появиться и другие участники страховых отношений. Это — застрахованный и лицо, в пользу которого заключен договор страхования.

В отношениях страхования страховщик берет на себя ответственность за возмещение убытков ввиду гибели (повреждения) имущества или выплату денежной суммы при определенных событиях, наступающих в жизни человека.

Основными признаками страхования являются следующие:

1 Страхование носит целевой характер. Страховые выплаты происходят лишь при наступлении заранее оговоренных условий, связанных с наступлением тех или иных событий.

2. Оно носит вероятностный характер. Заранее неизвестно, когда наступит событие, какова будет его сила и кого из страхователей оно затронет.

З. Страхование характеризуется возвратностью средств. В этом признаке страховые отношения похожи на кредитные. Отличие от кредитных отношений в том, что средства страхового фонда предназначены для выплаты совокупности страхователей, а не каждому из них в отдельности.

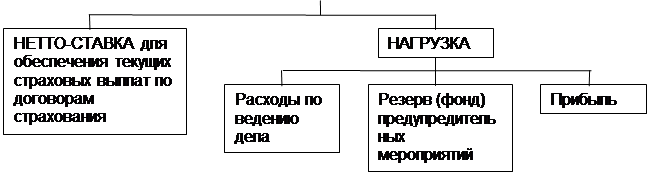

Как и у любой системы, у страхования есть свой механизм функционирования. Под экономическим механизмом страхования понимаются чистые доходы от работы страховых компаний, или, проще говоря, то, на чем «страховщики зарабатывают деньги».

Всю систему страхования, а точнее её экономический механизм можно назвать «замкнутым кругом». Прежде всего, заключается договор; поступают средства в страховую компанию в виде страховых взносов; объем этих средств увеличивается вследствие инвестирования их в ценные бумаги, ипотеки и так далее в результате кредитных операций; периодически страховая компания выплачивает страховые выплаты или выплаты страховой суммы после истечения срока договора. И этот процесс может продолжаться вечно, так как приток денежных средств в страховые организации в виде страховых взносов, доходов от активных операций (инвестирование, спонсорство, депозитирование и др.), как правило, значительно превышает суммы страховых выплат страхователям, что позволяет страховым организациям постоянно увеличивать инвестиционные вложения в доходные сферы хозяйствования, грандиозные перспективные проекты, долгосрочные ценные бумаги, государственные краткосрочные облигации, под недвижимостью и др. Самое главное, что чем дольше страховая компания работает на страховом рынке, тем устойчивее её позиция.

Предпосылками развития страхового дела в нашей стране явились:

- укрепление негосударственного сектора экономики;

- рост объемов и разнообразия частной собственности физических и юридических лиц, как источника спроса на страховые услуги. При этом важное значение имеет развитие рынка недвижимости и ипотечного кредитования, а также приватизация государственного жилого фонда.

- сокращение некогда всеобъемлющих гарантий, предоставляемых системой государственного социального страхования и соцобеспечения. Сегодня отсутствие гарантий должно восполняться различными формами личного страхования. Общественное развитие обусловило необходимость перехода к страховому рынку, функционирование которого опирается на познание и использование экономических законов, таких как закон стоимости, закон спроса и предложения. Следует подчеркнуть, что страховой рынок - это особая социально-экономическая среда, определенная сфера экономических отношений, где объектом купли-продажи выступает страховая защита, формируется спрос и предложение на нее. Объективная основа развития страхового рынка - необходимость обеспечения бесперебойности воспроизводственного процесса путем оказания денежной помощи пострадавшим в случае непредвиденных неблагоприятных обстоятельств. Страховой рынок можно рассматривать также как форму организации денежных отношений по формированию и распределению страхового фонда для обеспечения страховой защиты общества, как совокупность страховых организаций (страховщиков), которые принимают участие в оказании соответствующих услуг.

Известно, что страховая компания это - исторически определенная общественная форма функционирования страхового фонда, представляет собой обособленную структуру, осуществляющую заключение договоров страхования и их обслуживание. Страховой компании свойственны технико-организационное единство и самостоятельность. Экономическая независимость страховой компании заключается в полной обособленности ее ресурсов, их самостоятельном полном обороте. Страховая компания функционирует в экономической системе в качестве самостоятельного хозяйствующего субъекта и «встроена» в определенную систему производственных отношений. Экономически обособленные страховые компании строят свои отношения с другими страховщиками на основе перестрахования и страхования.

Понятно, что рыночная экономика основывается на свободе выбора граждан. В принципе каждый может решить сам, как ему поступить. Человек может свободно тратить свои доходы и самостоятельно решать, какую их часть направить на потребление, а какую на накопление. Кроме того, человеку представляется свобода заключения соглашений с другими людьми. Все это учитывает страховой рынок, предлагая широкий набор страховых услуг.

В новых экономических условиях государственное страхование должно играть более значительную роль, т.к. оно является не только частью финансового механизма, но и частью социальной сферы, непосредственно затрагивающей самые насущные интересы людей. Оно должно способствовать укреплению материального благосостояния людей, сбалансированности их денежных доходов и расходов, устранению негативных явлений в распределительных отношениях.

Задача 2. Определить величину нетто-ставки в процентах

Исходные данные к задаче

| Условное обозначение | Значения показателя |

| В | 6 |

| С | 6 |

| Е | 3 |

| Ц | 12 |

| П | 110 |

Примечание:

В – количество остановок производства от страховых причин;

С – число лет наблюдения за данным предприятием;

Е – общее время остановки производства за рассматриваемый период (месяц);

Ц – цена единицы продукции, тыс. руб.;

П – выпуск продукции в день, штук.

Для решения задачи необходимо определить среднюю частоту (повторяемость) убытков, среднюю продолжительность времени простоя и средний убыток (ущерб) страхователя за один день простоя.

Средняя частота (повторяемость убытков) определяется по формуле:

![]()

Средняя продолжительность времени простоя определяется

![]()

Средний убыток (ущерб) страхователя за один день простоя определяется

![]()

Величина нетто-ставки

![]()

![]()

Задача 3. При страховании грузов, отправляемых по железной дороге, предлагается рассчитать

а) транспортные издержки за перевозку груза;

б) страховую сумму;

в) сумму страхового платежа;

г) страховые выплаты при наступлении страхового случая:

· при полной потере груза,

· при частичной потере груза;

а) эффективность страховых операций:

· в случае полной потере груза,

· в случае частичной потере груза (или его порчи).

Исходные данные:

Расстояние перевозки груза, км = 100 км.

Характеристика перевозимого груза

| Наименование перевозимого груза | Масса груза, т. | Страховая стоимость груза С, руб. | Стоимость груза в поврежденном состоянии О, руб. | Ставки страховых взносов и гибель всего груза или его части К с.с. | Инфляционный коэффициент Кинф |

| Бумага, картон, фанера | 30 | 36000 | 20000 | 0,55 | 10,8 |

Принять:

1) отправку груза – повагонную, в универсальном вагоне парка МПС России;

2) клиент – разовый;

3) налог на добавленную стоимость (НДС) – 20%.

Плата за перевозку грузов повагонными отправками в универсальных вагонах (в соответствии с вариантом) составляет 100 руб., т.к. масса груза равна 30 т., а расстояние – 100 км.

Решение:

1. Определим транспортные издержки за перевозку груза.

Согласно приведенным выше исходным данным плата за перевозку груза составляет 100 руб., (Тпл=100 руб.).

Транспортные издержки за перевозку груза составят:

Тиз=1,2Тпл*Кинф=1,2*100*10,8=1296 руб.

2. Определяем страховую сумму.

В соответствии с исходными данными страховая стоимость груза (С) – 36000 руб. Транспортные издержки (Тиз) – 1296 руб.

Страховая сумма равна:

Сс=С+Тиз=36000+1296=37296 руб.

3. Определяем сумму страхового платежа:

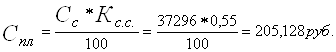

В соответствии и исходными данными ставка страховых взносов за гибель всего груза или его части Кс.с.=0,55, тогда сумма страхового платежа составит:

Похожие работы

... к стоимости груза, подлежащего страхованию. Она определяется соглашением между страхователем и страховщиком исходя из рыночной стоимости груза в месте его получения. 4. Страхуемые риски По договорам страхования грузоперевозок страхуются следующие опасности: · Повреждение или полная гибель груза или его части по следующим причинам: стихийные бедствия; крушения, столкновения перевозочных ...

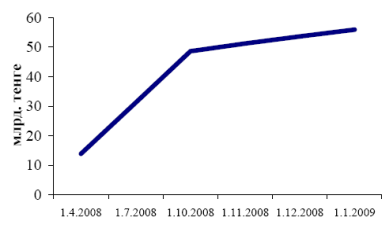

... Как уже отмечалось выше, ключевым фактором развития российского рынка автострахования на ближайшие год-два будет развитие сервисной составляющей бизнеса и коррекции закона об обязательном страховании автогражданской ответственности. 3.2 Казахстан в международной системе страхования автотранспортных средств Международная система страхования автотранспортных средств «Зеленая карта» вступила в ...

... право требования к страховщику переходит в силу закона, в то время как при цессии право требования уступается кредитором другому лицу. Суброгационные требования страховых компаний по транспортному страхованию рассматриваются как требования в силу суброгации, и сроки давности начинают течь с момента причинения ущерба. Итак, выплатив страховое возмещение, страховая компания решет вопрос о начале ...

... типа, а потому элементы коммерческого страхования существуют пока лишь в рамках уже широко развившегося кредита, образуя, в сочетании с ним, его особую разновидность, своеобразную кредитно-страховую «амфибию». 1.4 Страхование, как институт гражданского права, в период зарождения капитала Капиталистическое страхование выросло из средневекового страхования в полном соответствии с тем, как и ...

0 комментариев