Навигация

С 1973 г. по настоящее время

4. с 1973 г. по настоящее время.

Необходимость преобразований в этот период времени диктовалась внутренними финансовыми проблемами. В начале 70-х годов 20 века экономика западных стран впервые столкнулась с достаточно большим уровнем инфляции. Правительства западных стран были не в состоянии сдержать рост цен. Инфляция подрывала основу политики государственного регулирования на рынке капиталов. Превышение роста внутренних цен над доходностью финансовых инструментов (банковских депозитов, акций и облигаций) провоцировало бегство от денег в товарные активы. Фактически возникла угроза саморазрушения построенной и контролируемой государствами финансовой системы.

В 1973–1974 годах американский фондовый рынок испытал серьезный кризис. Обесценение акций с поправкой на инфляцию составило 45%.

Кризисные явления в первой половине 70-х годов свидетельствовали о том, что во многом пришла в негодность система государственного регулирования, сложившаяся в первые послевоенные годы. Нужны были новые решения и новые подходы к регулированию. Начавшийся процесс трансформации функционирования рынка преследовал три основные цели:

– создание рынка банковских услуг;

– создание рынка государственных заимствований;

– создание рынка корпоративных ценных бумаг.

Таким образом, этот этап характеризовался радикальными преобразованиями на национальных фондовых рынках развитых стран, что объясняется следующими причинами:

– переходом к плавающим валютным курсам в 1973 г., прекращением выполнения золотом денежных функций;

– возрастанием роли современных технологий, способствовавших установлению более тесных связей между национальными финансовыми рынками;

– появлением новых финансовых продуктов и совершенствованием технологий торговли ими;

– введением политики дерегулирования национальных рынков и либерализация в области движения капиталов.

Суть дерегулирования состояла в отказе государства от прямого вмешательства в финансовую деятельность институтов рынка.

В области операций с государственными ценными бумагами отменялось требование принудительной покупки государственных ценных бумаг банками по установленной государством цене, что было по сути дела принудительным финансированием дефицитов государственного бюджета. Эмиссия государственных ценных бумаг стала осуществляться в форме аукционов, значительно сокращалась эмиссия нерыночных государственных ценных бумаг, распределяемых в принудительном порядке среди финансовых институтов. Благодаря этому в западных странах появились первичный и вторичный рынок государственных ценных бумаг.

В области операций с корпоративными ценными бумагами отменялись ограничения доступа национальным эмитентам и инвесторам к операциям на национальных фондовых рынках, упразднялась практика установления фиксированных биржевых комиссионных сборов. Государство отказывалось от прямого контроля за условиями эмиссии корпоративных долговых инструментов. Функции контроля за выпуском акций и корпоративных облигаций передавались национальным комиссиям по контролю за рынком ценных бумаг, на которые была возложена обязанность проверять соответствие проспектов эмиссии установленным требованиям.

Либерализация способствовала постепенному открытию национальных рынков капиталов для иностранных эмитентов и инвесторов. Процесс либерализации в области движения капиталов начался в середине 70-х годов и завершился к началу 90-х 20 века.

«Финансовая революция» на рынках капиталов западных стран сопровождалась значительными структурными изменениями, а именно:

– ростом роли финансового сектора в экономике стран;

– изменением модели проведения финансовых операций: банки стали утрачивать свою роль в качестве главных финансовых посредников, уступая свое место фондовому рынку.

Политика дерегулирования и либерализации на протяжении 70-х – первой половины 90-х годов 20 века создавала условия для взаимодействия и интеграции национальных фондовых рынков, расширения масштабов операций на них и переливу частных капиталов между странами.

В результате интеграции национальных финансовых рынков произошло формирование мирового фондового рынка.

С либерализацией рынка государственных ценных бумаг объектами международных финансовых операций стали государственные ценные бумаги (казначейские векселя, среднесрочные и долгосрочные государственные облигации). Расширился круг участников валютного рынка за счет институциональных инвесторов, страховых и пенсионных фондов, выступавших их держателями.

Государственные ценные бумаги стали одним из наиболее привлекательных объектов долгосрочного инвестирования в силу своей высокой надежности. Доля всего объема государственных ценных бумаг в общем объеме мировых финансовых активов выросла с 18% в 1980 г. до 25% в 1992 г. и к 2000 г. составляла около 30 – 35%.

Открытые рынки государственных долговых обязательств сыграли существенную роль как в плане интеграции национальных финансовых рынков, выравнивания уровня процентных ставок на котируемые облигации разных стран, так и в плане стабилизации национальных рынков, расширения их ликвидности, снижения издержек обращения, расширения состава участников.

Свидетельством интернационализации рынка государственных долговых обязательств стало увеличение числа иностранных держателей национальных государственных ценных бумаг.

Наиболее существенную роль в увеличении объемов операций на фондовом рынке сыграла либерализация национальных рынков корпоративных ценных бумаг.

Конкуренция между банками и преимущество крупных универсальных банков вело к концентрации капитала на рынке финансовых услуг. В настоящее время на рынках ведущих стран приблизительно половина всего объема финансовых операций приходится на десять крупнейших банковских институтов. Через отделения и филиалы они осуществляют свою деятельность по всему миру, содействуя формированию международных фондовых рынков. Такие рынки существуют в разных регионах мира. Однако более половины всего объема международных операций с финансовыми активами (56%) приходится на Лондон, Нью-Йорк и Токио.

Деятельность международных финансовых центров играет важную роль в стимулировании интеграционных процессов. К середине 80-х годов сформировалась достаточно тесная взаимозависимость между мировыми фондовыми рынками ведущих стран.

Концентрация капитала и универсализация деятельности институтов рынка финансовых услуг в сочетании с внедрением новейших технологий способствовала появлению нового вида финансовых инструментов – глобальных финансовых продуктов. На рынке акций, в частности, таковыми являются международные акции.

Похожие работы

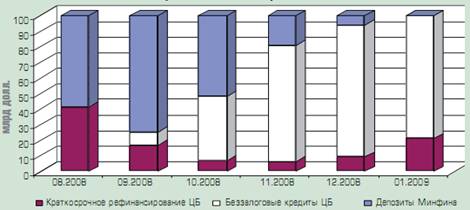

... иностранными инвесторами выводились в первую очередь. Сыграли свою роль конфликты вокруг Евросети, Метчела и Южно-Осетинский конфликт. Глава 3. Возможные пути выхода из кризиса рынка ценных бумаг Российской Федерации Для повышения стабильности рынка облигаций и преодоления сжатия кредитного рынка необходимо изменить политику в области выпуска государственных ценных бумаг. В период кризиса ...

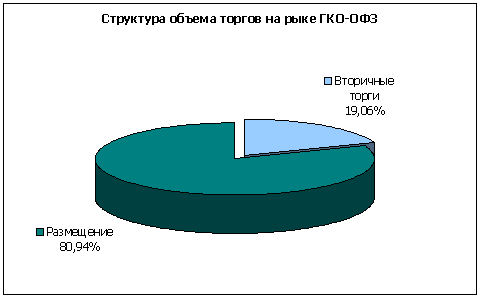

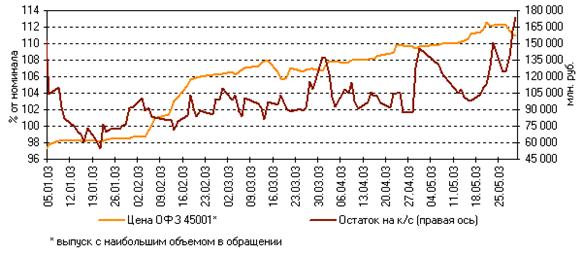

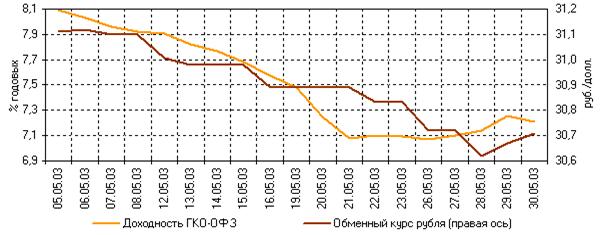

... — поддержка жилищного строительства; – содействие в укреплении и развитии инфраструктуры финансового рынка. Одной из наиболее серьезных предпосылок успешной реализации инвестиционной составляющей рынка государственных ценных бумаг России служит высокая степень развития важнейшей составляющей частью рынка государственных ценных бумаг России — рынка ГКО-ОФЗ. В настоящее время рынок ГКО-ОФЗ ...

... , Санкт-Петербургское, Саратовское, Челябинское. РО ФКЦБ переданы вопросы регистрации проспектов эмиссий большинства эмитентов, вопросы лицензирования, аттестации специалистов, контроля за деятельностью профессиональных участников на региональных рынках. ФКЦБ подписало соглашения о сотрудничестве в области развития региональных рынков с администрациями Москвы, Санкт-Петербурга, Екатеринбурга и ...

... рынка, которые требуют первоочередного решения. 1. Преодоление негативно влияющих внешних факторов, т. е. хозяйственного кризиса, политической и социальной нестабильности. 2. Целевая переориентация рынка ценных бумаг с первоочередного обслуживания финансовых запросов государства и перераспределения крупных пакетов акций на выполнение своей главной функции - направление свободных денежных ...

0 комментариев