Навигация

Совершенствование механизма первичного размещения акций

2. Совершенствование механизма первичного размещения акций.

Второй основной инвестиционный инструмент фондового рынка – первичное размещение акций (initial public offering, IPO) – пока малоразвит. За все время существования российского фондового рынка на нем было проведено всего 4 размещения акций общим объемом около 230 млн. долл.[39], которые могут быть отнесены к IPO.

Практическое отсутствие IPO на российском фондовом рынке во многом связано с неразвитостью рынка в целом. Вместе с тем необходимо учитывать, что IPO – не лидер по объему привлечений в мире. Через корпоративные облигации средств привлекается в 3–4 раза больше. Кроме того, IPO – весьма тонкий инструмент, сильно зависящий от рыночной конъюнктуры. Тем не менее, IPO, в первую очередь на рынках англосаксонских стран (США, Великобритания, Канада и др.), является важнейшим инструментом фондового рынка – через него финансируется до 15–20% всех инвестиций в основной капитал. В странах континентальной Европы с учетом более весомой доли банков в инвестициях данный показатель составляет 5–10%[40].

У некоторых российских компаний имеется положительный опыт IPO в виде первичного размещения АДР на зарубежных биржах. Однако IPO на зарубежных биржах не может рассматриваться в качестве рецепта для большинства российских компаний – это весьма затратная и длительная процедура, которая по силам лишь весьма крупным компаниям, отличающимся прозрачностью, международным уровнем корпоративного управления и перспективами быстрого роста. Для большинства частных российских компаний наиболее удобным местом проведения IPO должен стать национальный фондовый рынок. Этому препятствует ряд проблем:

– сверхвысокая концентрация рыночного оборота. Сегодня 98% всех сделок на организованном рынке акций осуществляется с бумагами 10 эмитентов. На остальные бумаги (а это почти 250 акций), торгуемые на ведущих биржах, приходится менее 2% оборота[41]. Отсутствие ликвидности по большинству бумаг и привычка инвесторов оперировать очень узким кругом акций обрекает вновь размещаемые акции на попадание в категорию неликвидных;

– низкая доля акций эмитента, находящихся в свободном обращении (free float). По данным Boston Consulting Group (BCG), данный показатель в среднем по российскому рынку составляет 27%. Для сравнения: в странах с развитыми рынками этот показатель достигает 80–90%. Низкий free float снижает ликвидность торгов акциями и интерес инвесторов к ним;

– к IPO весьма редко прибегают зрелые компании, в основном это новые быстрорастущие структуры различных отраслей, сформировавшиеся из венчурного бизнеса. К сожалению, в России венчурный бизнес находится в зачаточном состоянии, и, как следствие, потенциальных кандидатов на IPO среди быстрорастущих технологических компаний мало;

– проведение IPO на российском рынке пока остается достаточно рискованным для эмитента. Причина заключается в трудности определить адекватную цену размещения из-за отсутствия рыночных котировок компаний-аналогов. Как следствие – значительный риск получить заниженные котировки;

– неразвитость публичных механизмов размещения акций среди частных инвесторов, непосредственно работающих на рынке (имеющих брокерские счета). На российском рынке их пока мало – не более 100 тыс. при 60 млн. в Китае и 80 млн. в США[42].

– необходимость утверждения регулятором отчета об итогах размещения ценных бумаг, что приводит к разрыву между размещением и началом вторичных торгов длительностью не менее месяца.

Оценивая перспективы IPO на российском рынке, необходимо ответить на два вопроса:

1. Какие компании придут на рынок с IPO?

2. Какие технологии размещения наиболее перспективны на российском рынке?

Среди потенциальных эмитентов можно выделить компании трех групп. К первой группе относятся крупные добывающие корпорации, являющиеся основными экспортерами российского сырья. Большинство этих компаний публичные и уже не могут пройти IPO. Проведению IPO частных компаний этой группы препятствуют устоявшийся круг собственников и возможность дешевых заимствований на рынке еврозаймов. Вторая группа – компании, ориентированные на внутреннего потребителя, достаточно динамично развивающиеся и нуждающиеся в крупных инвестициях. Выход на рынок еврооблигаций для них дорог, а внутренний рынок корпоративных облигаций не может полностью удовлетворить потребности в «длинных» деньгах. Представители именно этой группы компаний наиболее вероятные кандидаты на проведение российских IPO. Третья группа включает инновационные компании, большинство из которых ставит своей главной целью движение к IPO. Таких компаний в России пока мало, и лишь в перспективе при поддержке венчурного бизнеса они могут стать основными участниками IPO на фондовом рынке России.

О планах IPO за прошедшие полтора года заявила 41 российская компания различных сфер деятельности (см. приложение 2), из них 6 компаний планируют размещение на российском рынке, 9 – на Западе, остальные пока не определились с площадкой. На 2005 г. запланировали размещение 16 компаний, на 2006 г. – 8 компаний, на 2007 г. – 3 компании, на 2008 г. – 1 компания, остальные не определились со сроком. До 10% акций на бирже планирует разместить 1 компания, до 22% – 4 компании, до 25% – 5 компаний, до 30% – 2 компании, до 40% – 2 компании.

Похожие работы

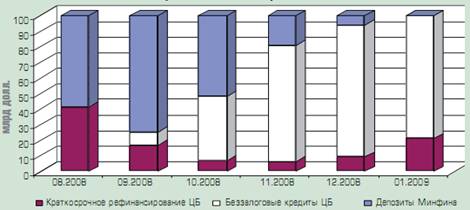

... иностранными инвесторами выводились в первую очередь. Сыграли свою роль конфликты вокруг Евросети, Метчела и Южно-Осетинский конфликт. Глава 3. Возможные пути выхода из кризиса рынка ценных бумаг Российской Федерации Для повышения стабильности рынка облигаций и преодоления сжатия кредитного рынка необходимо изменить политику в области выпуска государственных ценных бумаг. В период кризиса ...

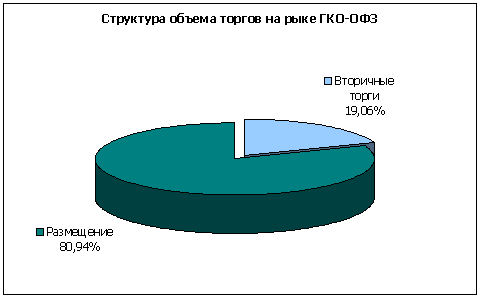

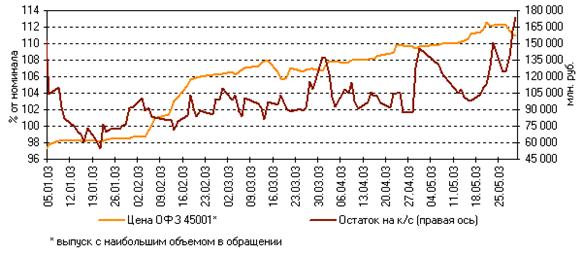

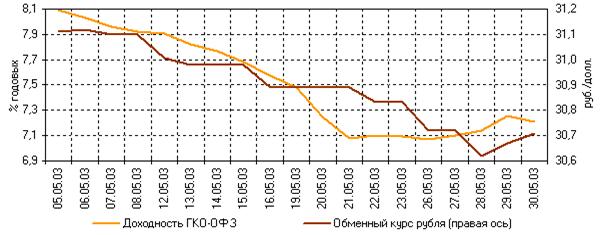

... — поддержка жилищного строительства; – содействие в укреплении и развитии инфраструктуры финансового рынка. Одной из наиболее серьезных предпосылок успешной реализации инвестиционной составляющей рынка государственных ценных бумаг России служит высокая степень развития важнейшей составляющей частью рынка государственных ценных бумаг России — рынка ГКО-ОФЗ. В настоящее время рынок ГКО-ОФЗ ...

... , Санкт-Петербургское, Саратовское, Челябинское. РО ФКЦБ переданы вопросы регистрации проспектов эмиссий большинства эмитентов, вопросы лицензирования, аттестации специалистов, контроля за деятельностью профессиональных участников на региональных рынках. ФКЦБ подписало соглашения о сотрудничестве в области развития региональных рынков с администрациями Москвы, Санкт-Петербурга, Екатеринбурга и ...

... рынка, которые требуют первоочередного решения. 1. Преодоление негативно влияющих внешних факторов, т. е. хозяйственного кризиса, политической и социальной нестабильности. 2. Целевая переориентация рынка ценных бумаг с первоочередного обслуживания финансовых запросов государства и перераспределения крупных пакетов акций на выполнение своей главной функции - направление свободных денежных ...

0 комментариев