Навигация

Оценка объема и структуры вексельного рынка

2.4 Оценка объема и структуры вексельного рынка

Точно определить объем вексельного рынка, то есть публично обращающихся векселей, практически невозможно. Разными экспертами объем вексельного рынка оценивается от 100–200 млрд. до 300–350 млрд. руб., на 2005 год – около 380 млрд. руб., при этом по итогам года снижение объема рынка составляет около 10%. По состоянию на начало 2005 г. доля векселей на долговом рынке сократилась до 29% против 43% на начало 2004 г. Таким образом, вексельный рынок по-прежнему остается вторым на долговом рынке по объему в обращении и первым на рынке корпоративного долга[31].

Вексельный рынок остается одним из наиболее ликвидных секторов долгового рынка: ежедневный оборот по векселям, по разным экспертным оценкам, равняется от 3–5 млрд. до 10–15 млрд. руб.

2005 год начался на фоне резкого снижения доходности векселей, которое наблюдалось в течение января. До середины апреля процентные ставки менялись незначительно. С середины апреля на рынке доминировала повышательная тенденция, пик которой пришелся на июнь-июль. После него во второй половине 2005 г. на вексельном рынке зафиксировано снижение доходности. В августе 2005 г. вексельный рынок был практически парализован, спросом пользовались только векселя Сбербанка РФ, Внешторгбанка. Постепенно круг торгуемых векселей расширялся, прежде всего, за счет государственных банков и крупнейших частных банков. Окончательная стабилизация на рынке произошла лишь в сентябре-октябре 2005 г.

В настоящее время на вексельном рынке представлены ценные бумаги как промышленных и торговых компаний, так и коммерческих банков.

Доля векселей промышленных, торговых компаний, то есть небанковских векселей, составляет приблизительно 30% от общего объема обращающихся на рынке векселей. По данным Банка России, объем учтенных коммерческими банками векселей этих компаний составляет на 1 декабря 2005 г. около 90 млрд. руб. против 160–180 млрд. руб. в начале 2005 г.

В качестве крупных векселедателей среди промышленных компаний можно выделить ОАО «Газпром» (хотя объем его векселей за последние 2–3 года значительно снизился), ГМК «Норильский никель», АК «АЛРОСА», ТНК, Салаватнефтеоргсинтез, ЦентрТелеком, Южтелеком и др.

Большинство средних и более мелких компаний активно привлекают финансовые ресурсы, прибегая к выписке векселей путем выхода на рынок с разработанной и утвержденной на длительной срок программой заимствования на вексельном рынке. При этом компании особое внимание уделяли вопросам раскрытия информации и общения с потенциальными инвесторами. Следует отметить, что заимствования осуществлялись преимущественно в первой половине 2004 г., так как после банковского кризиса интерес к векселям «второго» и «третьего эшелонов» существенно снизился. Восстановление рынка произошло лишь в 2005 г., однако ставки для таких компаний составляют от 14–15% годовых и выше.

Основной объем на вексельном рынке занимают банки (по оценкам экспертов около 70%), привлекающие средства с финансового рынка путем выписки своих векселей. Такая операция выгодна как банкам, так и инвесторам, то есть покупателям векселей. Для банков значительно расширяется ресурсная база за счет операторов долгового рынка (инвестиционных компаний и других банков), а у покупателей появляется больше возможностей для размещения свободных средств в «короткие» долговые инструменты. По данным Банка России, по состоянию на 1 декабря 2005 г. объем выпущенных векселей банками составлял около 366 млрд. руб., увеличившись с начала года на 13%. При этом объем «рыночных» векселей (за исключением векселей «до востребования» и со сроком обращения более 3 лет) составляет около 282 млрд. руб., или почти 77%.[32]

На долю 25 крупнейших банков-векселедателей приходится более 50% от объема выпущенных векселей, а на долю 100 банков – более 80%. В результате банковского «кризиса доверия» в 2004 году объем рынка сократился почти на 10%, но в 2005 году прежний объем проводимых сделок на вексельном рынке восстановился.

В настоящее время доходность банковских векселей колеблется в пределах от 4–6,5% годовых – по бумагам «первого эшелона» (Сбербанк, ВТБ) до 12–14% годовых – по векселям так называемого «третьего эшелона» (в зависимости от срока обращения). Доходность векселей надежных банков «второго эшелона» составляет около 6–9% годовых в зависимости от срока обращения.

2.5 Исследование финансовых показателей биржевого рынка России

Процессы глобализации финансовых рынков и унификация международного законодательства по ценным бумагам во многом определяют состояние и перспективы развития бирж. В данном пункте дипломной работы анализируются основные финансовые показатели биржевого бизнеса, прежде всего доходы и расходы и их динамика за последние 5–7 лет.

Анализ доходов и расходов бирж проводится по пяти основным организационно-правовым категориям бирж, представленным в таблице 18, характеризующей распределение совокупных доходов бирж-членов WFE в 2004 году.

Десять крупнейших бирж получили в 2004 г. 73% общих доходов бирж-членов WFE. Доли основных источников доходов бирж (в среднем по биржам-членам WFE) по итогам 2004 г. представлены в таблице 19.

Данные таблицы 19 показывают, что доминирующим видом деятельности и источником доходов для бирж является организация торгов. Доля доходов от организации торгов в общем объеме доходов бирж постепенно растет, достигнув 45% в 2004 г. против 37% в 1996 г. Основную долю доходов от торгов составляют комиссионные (до 90%). Другими источниками доходов от торгов являются оплата сведения заявок, лизинг терминалов, членские и вступительные взносы.

Таблица 18. Структура доходов по категориям бирж в 2004 г.[33]

| Организационно-правовая категория биржи | Доля в доходах, % |

| Биржи – публичные компании | 43 |

| Биржи – акционерные общества | 29 |

| Общества с ограниченной ответственностью | 14 |

| Ассоциации и партнерства | 9 |

| Прочие | 5 |

Таблица 19. Структура источников доходов бирж в 2004 году[34]

| Вид деятельности | Доля в доходах, % |

| Организация и проведение торгов | 45 |

| Предоставление услуг | 29 |

| Листинг | 11 |

| Прочие доходы | 15 |

В 2004 г. сокращение торговых операций с акциями на биржах компенсировалось резким увеличением объемов операций с облигациями и производными инструментами. Этим объясняется 20%-ный рост доходов в целом по торговым операциям.

В 2004 г. в среднем по биржам оборот торгов по акциям снизился на 12%, в то время как торговля облигациями выросла на 52%. Объемы операций с производными инструментами по разным категориям выросли от 8 до 146%.

Вторым по значению источником доходов бирж являются доходы от услуг. Развитие биржевой деятельности и внедрение бизнес-ориентированного корпоративного управления на биржах приводят к расширению спектра оказываемых услуг. В число основных биржевых услуг стали входить клиринг, расчетные, депозитарные услуги, продажа программного обеспечения, распространение информации и данных о рынке.

Доходы от предоставления услуг сохраняются на неизменном с 1996 г. уровне – примерно 30% общих доходов бирж. В 2004 г. доля доходов от услуг составила 29% всех доходов.

Продажа информации о торгах стала в 2004 г. самым крупным источником доходов от услуг, составляя 43% всех доходов от услуг) и 13% совокупных доходов бирж.

С увеличением стоимости информации о движении курсов ценных бумаг, об объемах торгов и о корпоративных событиях в реальном времени распространение рыночной информации стало весьма выгодным видом деятельности. Большинство бирж внедрили ряд сложных информационных услуг с использованием новейших технологий, разработали новые виды услуг, заключили соглашения со специализированными компаниями в целях развития продажи информационных услуг. На большинстве биржевых web-сайтов появились специальные рубрики с доступом на основе подписки.

Увеличение доходов от продажи информации во многом обусловлено глобализацией рынков, расширением круга специализированных агентств по распространению информации, снижением стоимости коммуникационных услуг, которые позволили биржам получить доступ к большему числу потребителей. За последние три года доля доходов от информационных услуг возросла с 9 до 13%.

Клиринговые, расчетные и депозитарные услуги являются важным источником доходов от услуг, особенно для бирж – публичных компаний. В среднем доходы от пост-торговых (after trading) операций составили 18%. В том числе доля клиринга в доходах составила 14%, расчетных услуг – 2% и депозитарных услуг – 2%. Для котируемых бирж пост-торговые услуги стали крупнейшим источником доходов от услуг – 39% против 36% за информационные услуги. Это объясняется интеграцией клиринговых и расчетных организаций в структуры бирж данной группы.

Вслед за информационными и пост-торговыми услугами по уровню приносимых доходов следуют IT-услуги (продажа программного обеспечения) для членов / посредников бирж и внешних потребителей. В среднем доля поступлений бирж от этого вида услуг составляла 4% всех доходов от услуг.

Третьим по значению источником доходов является листинг, средства от которого составляли в среднем 11% совокупных доходов бирж. В среднем по WFE доходы от листинга возросли в 2004 г. на 8% при росте общих доходов бирж на 14%.

Ежегодные взносы за листинг стали важнейшей составляющей поступлений от листинга – в среднем они составляли 61%. Первоначальные листинговые взносы составляют в среднем 30%, на прочие листинговые доходы приходится 9%. Доля доходов от листинговых услуг в общих доходах бирж постоянно снижается. Если в 1996 г. она составляла 18% совокупных доходов, то в 2004 г. – лишь 11%. Тенденция к снижению может быть объяснена повышением конкуренции и снижением цен за листинг на биржах, стремящихся привлечь новые компании.

Группа «прочие доходы» включает различные составляющие – поступления от финансовых вложений, штрафы, налагаемые биржами на своих членов или трейдеров, поступления от сдачи помещений бирж в аренду другим организациям и т.д. «Прочие доходы» составили 15% всех доходов бирж в 2004 г.

Поступления от финансовых вложений, которые включали процентный доход по резервам наличности и финансовым вложениям, стали основным источником «прочих доходов» и составили в 2004 г. 30% «прочих поступлений».

Совокупные биржевые издержки в 2004 г. в среднем выросли на 15% вслед за увеличением масштабов деятельности бирж. В соответствии с практикой WFE издержки бирж разделены на ряд статей: расходы на персонал, на информационные технологии, на аренду и обслуживание помещений, на управление, на амортизацию, прочие расходы. Главными статьями расходов бирж являются расходы на персонал и технологии, что характерно для компаний финансового сектора (см. таблицу 20).

Таблица 20. Структура расходов биржи в 2004 году[35]

| Статья расходов | Доля в общих расходах, % |

| Персонал | 32 |

| IT, технологии | 18 |

| Управление, связь, консультации | 26 |

| Прочие расходы | 24 |

Из таблицы 20 видно, что крупнейшую статью расходов бирж в 2004 г. составляли расходы на персонал, в среднем 32% совокупных издержек против 27% в 1996 г.

Бюджеты IT-инфраструктуры бирж значительно возросли за последнее десятилетие, составляя в 2004 г. 18% всех издержек биржевой отрасли. При этом надо учитывать, что далеко не все биржи раскрывают затраты на системы и технологии.

Издержки на аренду и содержание недвижимости и на управление и связь составляют 26% расходов бирж. Прочие расходы – в среднем 24%.

Средний доход на капитал бирж составил в 2004 г. 12%. В 2004 г. биржи работали в сложной деловой среде, которая характеризовалась вялым экономическим ростом в развитых странах, снижением объемов торгов, первичных размещений и финансовой активности в целом. Как следствие, биржи зафиксировали снижение доходности капитала. Средний показатель составил 12% по сравнению с 14% в 2003 г. и 25% в 2002 г.

Биржи – публичные компании остаются наиболее прибыльными со средним доходом на капитал на уровне 20% по сравнению с 25% в 2003 г.

Похожие работы

... иностранными инвесторами выводились в первую очередь. Сыграли свою роль конфликты вокруг Евросети, Метчела и Южно-Осетинский конфликт. Глава 3. Возможные пути выхода из кризиса рынка ценных бумаг Российской Федерации Для повышения стабильности рынка облигаций и преодоления сжатия кредитного рынка необходимо изменить политику в области выпуска государственных ценных бумаг. В период кризиса ...

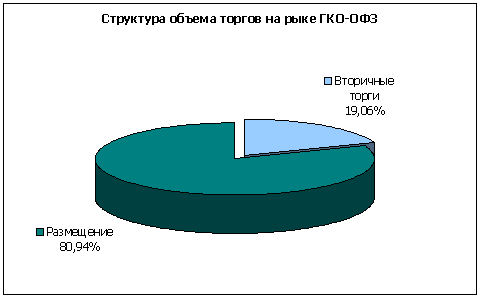

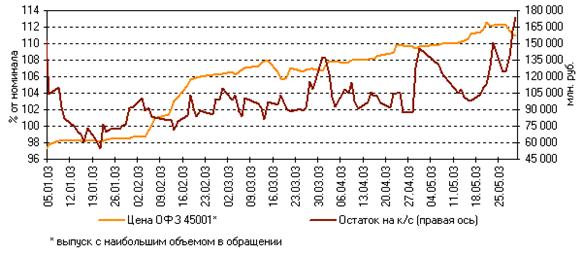

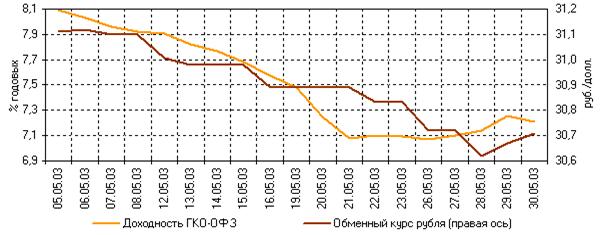

... — поддержка жилищного строительства; – содействие в укреплении и развитии инфраструктуры финансового рынка. Одной из наиболее серьезных предпосылок успешной реализации инвестиционной составляющей рынка государственных ценных бумаг России служит высокая степень развития важнейшей составляющей частью рынка государственных ценных бумаг России — рынка ГКО-ОФЗ. В настоящее время рынок ГКО-ОФЗ ...

... , Санкт-Петербургское, Саратовское, Челябинское. РО ФКЦБ переданы вопросы регистрации проспектов эмиссий большинства эмитентов, вопросы лицензирования, аттестации специалистов, контроля за деятельностью профессиональных участников на региональных рынках. ФКЦБ подписало соглашения о сотрудничестве в области развития региональных рынков с администрациями Москвы, Санкт-Петербурга, Екатеринбурга и ...

... рынка, которые требуют первоочередного решения. 1. Преодоление негативно влияющих внешних факторов, т. е. хозяйственного кризиса, политической и социальной нестабильности. 2. Целевая переориентация рынка ценных бумаг с первоочередного обслуживания финансовых запросов государства и перераспределения крупных пакетов акций на выполнение своей главной функции - направление свободных денежных ...

0 комментариев