Навигация

Управление банковскими рисками

«Управление банковскими рисками»

/Дипломная работа/

Содержание

Введение

Глава 1. Классификация банковских рисков, методы их оценки

и управления

1.1.Классификация рисков, возникающих при проведении

операций на биржевом рынке

1.2.Банковские риски при проведении операций с иностранной

валютой

1.3.Банковские риски при проведении операций

с ценными бумагами

1.3.1. Операции с государственными ценными бумагами

1.3.2. Операции с негосударственными ценными бумагами

1.4.Методы управления банковскими рисками

1.4.1.Статистический метод оценки риска

1.4.2.Хеджирование

1.4.3.Аналитический метод управления рисками

Глава 2. Практика оценки и управления банковскими рисками на

примере РВФБ

2.1.Система управления рисками на валютном рынке РВФБ

2.2.Система управления рисками на фондовом рынке РВФБ

2.3.Система управления рисками на срочном рынке РВФБ

Глава 3. Направления совершенствования системы управления

банковскими рисками

Заключение

Список использованных источников

Введение

Умение разумно рисковать – один из элементов культуры предпринимательства в целом, а банковской деятельности – в особенности.

В условиях рынка каждый из его участников принимает некие правила игры и в определенной степени зависит от поведения партнеров. Одним из таких правил можно считать готовность принять на себя риск и учитывать возможность его реализации в своей деятельности.

В условиях кризиса проблема профессионального управления банковскими рисками, оперативный учет факторов риска приобретают первостепенное значение для участников финансового рынка, а особенно для коммерческих банков.

За последнее время существенно изменилась ситуация на финансовых рынках России. Это связано с продолжающимся падением производства и сокращением инвестиций в реальный сектор экономики на фоне увеличивающегося роста общего объема неплатежей. Все это приводит к сокращению ресурсной базы коммерческих банков, возрастанию рисковости операций, уменьшению банковской маржи и уровня прибыльности, значительному усилению конкуренции между банками.

Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При этом профессиональное управление банковскими рисками, оперативная идентификация и учет факторов риска в повседневной деятельности приобретают первостепенное значение.

В связи с формированием рыночных отношений понятие риска прочно входит в нашу жизнь. Если раньше, в условиях централизованной экономики, все хозяйствующие субъекты действовали строго в соответствии с инструкциями, указаниями, то и не было смысла думать о той или иной степени риска: все было заранее предрешено – кому получить больше прибыли, а кому остаться в убытке.

Рынок же координально меняет такое положение. Теперь каждый субъект рыночных отношений действует "по своим правилам", однако при этом придерживаясь буквы закона. Существует, конечно, и государственное регулирование. Таким образом, банки в условиях такой нестабильности, быстро меняющейся ситуации вынуждены учитывать все возможные последствия от действия своих конкурентов, клиентов, а также предвидеть вероятные изменения законодательства. Именно такая неопределенность и повышенный уровень риска – это плата за полученную экономическую свободу.

Ведущим принципом в работе коммерческих банков в условиях перехода к рыночным отношениям является стремление к получению как можно большей прибыли. Риски тем больше, чем выше шанс получить прибыль. Риски образуются в результате отклонений действительных данных от оценки сегодняшнего состояния и будущего развития.

Современный банковский рынок немыслим без риска. Риск присутствует в любой операции, только он может быть разных масштабов и по-разному "смягчаться", компенсироваться. Было бы в высшей степени наивным искать варианты осуществления банковских операций, которые бы полностью исключали риск и заранее гарантировали бы определенный финансовый результат.

Под риском принято понимать вероятность, а точнее угрозу потери банком своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате осуществления определенных финансовых операций.

Финансовый кризис заставил руководителей банков и инвестиционных компаний изменить свое отношение к политике управления рисками. Тому, что когда-то считалось формальностью, теперь уделяется большое внимание. Прежде всего, речь идет о развитии подразделений, ответственных за управление рисками, систем управленческой информации, утверждении лимитов и методики измерения рисков. В связи с чем можно отметить актуальность темы дипломной работы.

Целью дипломной работы является раскрытие основных подходов к классификации банковских рисков, возникающих при проведении операций на биржевом рынке, методов их оценки и создание оптимальной системы управления.

Автор дипломной работы ставит своей целью, основываясь на опыте формирования системы управления банковскими рисками на ЗАО «Ростовская валютно-фондовая биржа», кратко изложить основные этапы оценки и минимизации банковских рисков, возникающих на биржевом сегменте финансового рынка. Следует отметить, что биржа дает возможность профессиональным участникам и их клиентам работать одновременно на нескольких сегментах рынка, например, на спот-рынке и срочном рынке, что является очень привлекательным фактором. Делая свой выбор, профессиональные участники биржевого рынка, прежде всего, оценивают риски, существующие у того или иного организатора торгов при проведении операций с ценными бумагами, иностранной валютой и производными финансовыми инструментами и расчетов по заключаемым сделкам. На ЗАО «Ростовская валютно-фондовая биржа» (РВФБ) эти риски для участников торгов максимально снижены. Это была исходная позиция при разработке всей нормативной документации по организации торгов, в частности в правилах проведения торгов иностранными валютами на РВФБ и правилах приема в члены и ассоциированные члены Валютной секции РВФБ. Биржевой рынок на примере РВФБ, представляет собой рынок с максимально сниженными рисками.

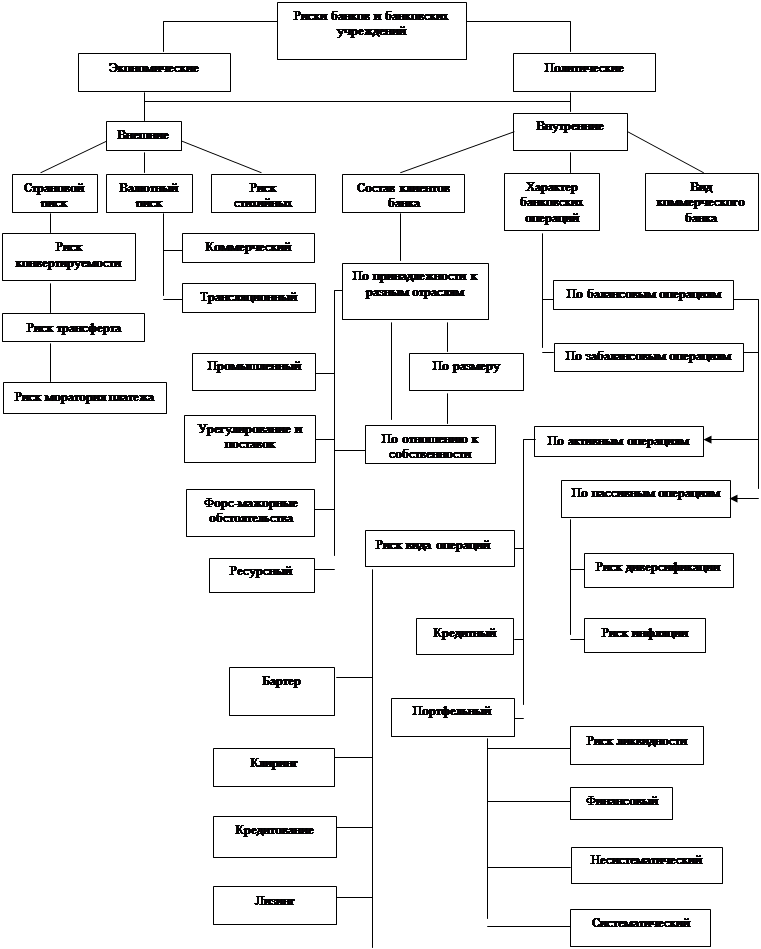

В сложившейся ситуации становится очевидным необходимость эффективного управления системой банковских рисков. Необходимо также отметить, что в процессе своей деятельности банки сталкиваются с совокупностью различных видов рисков, отличающихся между собой по месту и времени возникновения, совокупности внешних и внутренних факторов, влияющих на их уровень, и, следовательно, по способу их анализа и методам их описания. Кроме того, все виды рисков взаимосвязаны и оказывают влияние на деятельность банков. Изменения одного вида риска вызывают изменения почти всех остальных видов. Все это, естественно, затрудняет выбор метода анализа уровня конкретного риска и принятие решения по его оптимизации ведет к углубленному анализу множества других рисковых факторов. Поэтому выбор конкретного метода анализа уровня, подбор оптимальных факторов и совокупная оценка всей системы рисков очень важен.

Глава 1.

Классификация банковских рисков,

методы их оценки и управления

Похожие работы

... при самых благоприятных стечениях обстоятельств не могут привести к потере ликвидности банком и его банкротству. Особенно важно учитывать риски в условиях неблагоприятной экономической ситуации, социальных и экономических факторов. Стратегия управления банковскими рисками должна быть разработана в следующих направлениях: 1) Установление и оценка зон некоторого риска с предусмотрением ...

ками, как и предыдущего, представляют собой различное сочетание приемов, способов и методов работы персонала банка. Остановимся подробнее на отдельных элементах данного построения системы. Субъекты управления банковскими рисками зависят от размеров и структуры банка. Но общим для всех банков является то, что к их числу можно отнести[4]: • руководство банка, отвечающее за стратегию и тактику ...

... ориентация по оперативному взысканию долга; применение системы нормативов по активным и пассивным операциям. Они устанавливаются Центральным Банком и обязательны для выполнения. Регулирование банковского риска базируется не на оценке финансового положения заемщика, а на установлении определенного соотношения между суммами выданных кредитов и собственных средств самого банка, т.е. ...

... состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов. Управление кредитным риском - это и процесс и сложная система. Процесс начинается с определения рынков кредитования, которые часто называются « целевыми рынками». Он продолжается в форме последовательности ...

0 комментариев