Навигация

Финансовый анализ деятельности ОАО «Московский Индустриальный банк»

2.2. Финансовый анализ деятельности ОАО «Московский Индустриальный банк»

Для анализа финансового состояния банка проведем горизонтальный анализ баланса ОАО МИнБ, а также оценим финансовую устойчивость и надежность данного банка на основании расчета коэффициентов мгновенной и полной ликвидности, достаточности капитала, уровня доходных активов и других коэффициентов.

В табл. 2.2 и приложении 12 представлена укрупненная схема, отражающая динамику и структуру активов баланса.

| Наименование статьи актива баланса | 2004, тыс. руб. | 2006, тыс. руб. | Абсолютное отклонение, тыс. руб. | Относительное отклонение, % |

| Всего активов, в т.ч. | 15 491 101 | 26 867 237 | 11 376 136 | 73,44 |

| денежные средства и счета в ЦБ РФ | 1 647 623 | 4 598 858 | 2 951 235 | 179,12 |

| обязательные резервы в ЦБ РФ | 849 448 | 446 283 | -403 165 | -47,47 |

| средства кредитных организаций за вычетом резервов | 84 180 | 264 308 | 180 128 | 213,97 |

| чистые вложения в торговые ценные бумаги | 664 266 | 3 581 213 | 2 916 947 | 439,12 |

| чистая ссудная задолженность | 10 163 931 | 15 296 716 | 5 132 785 | 50,49 |

| проценты начисленные (включая просроченные) | 54 915 | 43 493 | -11 422 | -20,80 |

| чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения | 346 | 362 | 16 | 4,62 |

| основные средства, нематериальные активы, материальные запасы | 1 579 752 | 1 989 275 | 409 523 | 25,92 |

| чистые вложения в ценные бумаги, имеющиеся в наличии для продажи | 204 944 | 402 786 | 197 842 | 96,53 |

| прочие активы за вычетом резервов | 241 696 | 243 943 | 2 247 | 0,92 |

Таблица 2.2 – Аналитическая группировка и анализ статей актива баланса за 2004, 2006 гг.

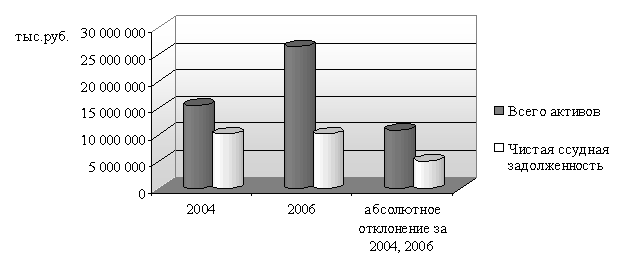

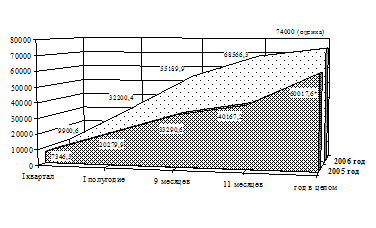

Из таблицы видно, что произошло увеличение совокупных активов на 11 376 136 тыс. руб., что в процентном соотношении составило 73,44 %. Данное увеличение произошло из-за заметного увеличения денежных средств и счетов в ЦБ РФ на 2 951 235 тыс. руб. (179,12 %) и чистых вложений в торговые ценные бумаги на 2 916 947 тыс. руб. (439,12 %, т.е. в 4 раза). Но наибольшее увеличение активов банка составила чистая ссудная задолженность, она составляет наибольшую часть активов банка (рис. 2.1).

Рис. 2.1 - Динамика увеличения чистой ссудной задолженности в составе активов банка за 2004, 2006 гг.

В 2004 г. актив баланса составил 15 491 101 тыс. руб., из них чистая ссудная задолженность равна 10 163 931 тыс. руб., а в конце отчетного периода активы банка составили 26 420 954 тыс. руб., чистая ссудная задолженность 15 296 716 тыс. руб. Таким образом, данная статья баланса увеличилась на 5 132 785 тыс. руб., и относительное отклонение составило 50,49 %. Это можно объяснить большим объемом выданных кредитов банком за 2004-2006 гг.

Но по мере увеличения чистой ссудной задолженности в активах банка, ее часть в структуре активов уменьшилась с 65,61 % в 2004 г. до 56,92 % в 2006 г. (уменьшение на 8,69 %). Это можно объяснить увеличением других статей актива баланса. Так, например, денежные средства и счета в ЦБ РФ увеличились на 6,50 % (с 10,64 % в 2004 г. до 17,12 % в 2006 г.), чистые вложения в торговые ценные бумаги увеличились на 9,04 % (с 4,29 % в 2004 г. до 13,33 % в 2006 г.).

В 2006 г. по отношению к 2004 г. произошло уменьшение обязательных резервов в ЦБ РФ на 403 165 тыс. руб., что в процентном отношении составило 47,47 %, т.е. уменьшение произошло почти в 2 раза. Произошло снижение процентов начисленных (включая просроченные) на 11 422 тыс. руб. и темп прироста при этом составил в 2006 г. 20,80 %.

Наименьшее увеличение произошло по таким статьям актива баланса как чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения (темп прироста равен 4,62 %), и прочие активы за вычетом резервов (темп прироста – 0,92 %, т.е. увеличились почти на 1 %).

| Наименование статьи пассива баланса | 2004, тыс. руб. | 2006, тыс. руб. | Абсолютное отклонение, тыс. руб. | Относительное отклонение, % |

| Всего обязательств в т.ч. | 13 588 665 | 24 093 515 | 10 504 850 | 77,31 |

| кредиты ЦБ РФ | 0 | 0 | 0 | 0 |

| средства кредитных организаций | 701 282 | 1 228 903 | 527 621 | 75,23 |

| средства клиентов | 10 801 668 | 21 321 676 | 10 520 008 | 97,39 |

| в том числе вклады физических лиц | 4 419 946 | 9 144 835 | 4 724 889 | 106,89 |

| выпущенные долговые обязательства | 1 453 061 | 1 397 822 | -55 239 | -3,81 |

| обязательства по уплате процентов | 35 500 | 81 430 | 45 930 | 129,38 |

| прочие обязательства | 573 920 | 50 558 | -523 362 | -91,20 |

| резервы на возможные потери по условным обязательствам кредитного характера | 23 234 | 13 126 | -10 108 | -43,51 |

Основные средства, нематериальные активы, материальные запасы увеличились на 25,92 %, а чистые вложения в ценные бумаги, имеющиеся в наличии для продажи – на 96,53 % (почти в 2 раза). А их часть в структуре уменьшилась на 2,80 %, с 10,20 % в 2004 г. до 7,40 % в 2006 г.

Далее рассмотрим следующий раздел баланса, а именно пассивы ОАО «МИнБ» (табл. 2.3 и приложение 13).

Таблица 2.3 - Аналитическая группировка и анализ статей пассива баланса за 2004, 2006 гг.

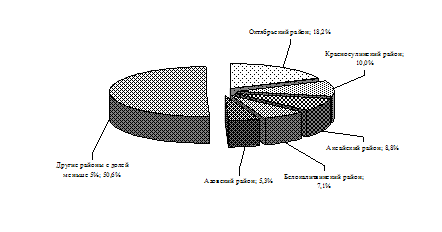

Рассмотрев пассивы банка, следует отметить, что они увеличились с 13 588 665 тыс. руб. в 2004 г. до 24 093 515 тыс. руб. в 2006 г., т.е. на 10 504 850 тыс. руб. или 77,31 % . Наибольшую часть средств в пассиве баланса составляют средства клиентов, динамика увеличения средств клиентов в обязательствах банка представлена на рис. 2.2.

Рис. 2.2 – Доля средств клиентов в пассиве баланса

Средства клиентов увеличились на 10 520 008 тыс. руб., что в процентном отношении составило 97,39 %. Отметим, что денежные средства занимают большую часть в структуре пассиве баланса, и за 2004, 2006 гг., а также произошло увеличение данной статьи в структуре пассива баланса на 9,0 %, с 79,50 % в 2004 г. до 88,50 % 2006 г.

Объем средств кредитных организаций в ОАО «МИнБ» увеличился на 527 621 тыс. руб., что процентном отклонении 75,23 %.

Объем выпущенных долговых обязательств, прочих обязательств и резервов на возможные потери по условным обязательствам кредитного характера уменьшился на 55 239, 523 362 и 10 108 тыс. руб. соответственно (т.е на 3,81 %, 91,20 %, 43,51 % соответственно). Так же следует отметить, что произошло уменьшения данных статей в структуре пассивов. Выпущенные долговые обязательства уменьшились с 10,69 % до 5,80 %, прочие обязательства - с 4,22 % до 0,21 %, а резервы на возможные потери по условным обязательствам кредитного характера - с 0,17 % до 0,05 %, за рассчитываемые 2004, 2006 гг.

Доля каждой статьи пассива баланса представлена в приложении 14.

Далее рассмотрим состав и динамику источников собственных средств и внебалансовых обязательств за 2004, 2006 гг. (табл. 2.4 и приложение 15).

Таблица 2.4 - Аналитическая группировка и анализ источников собственных средств и внебалансовых обязательств банка за 2004, 2006 гг.

| Наименование статьи баланса | 2004, тыс. руб. | 2006, тыс. руб. | Абсолютное отклонение, тыс. руб. | Относительное отклонение, % |

| Источники собственных средств | ||||

| Всего источников собственных средств, в т.ч. | 2 213 483 | 2 500 943 | 287 460 | 12,99 |

| уставный капитал | 110 000 | 220 000 | 110 000 | 100,0 |

| в т. ч. зарегистрированные обыкновенные акции и доли | 110 000 | 220 000 | 110 000 | 100,0 |

| фонды и прибыль, оставленная в распоряжении кредитной организации | 851 195 | 1 122 942 | 271 747 | 31,92 |

| переоценка основных средств | 889 182 | 778 749 | -110 433 | -12,42 |

| прибыль (убыток) за отчетный период | 271 188 | 292 500 | 21 312 | 7,85 |

| расходы и риски, влияющие на собственные средства | 91 918 | 86 752 | -5 166 | -5,63 |

| Внебалансовые обязательства | ||||

| Всего внебалансовых обязательств, в т.ч. | 3 728 884 | 3 407 352 | -321 532 | -8,62 |

| безотзывные обязательства банка | 1 876 301 | 986 398 | -889 903 | -47,43 |

| гарантии, выданные банком | 1 852 583 | 2 420 954 | 568 371 | 30,68 |

Совокупный объем источников собственных средств увеличился на 287 460 тыс. руб., при этом относительное отклонение составило 12,99 %.

Уставный капитал увеличился на 100 %, т.е. на 110 000 тыс. руб. (с 110 000 до 220 000 тыс. руб.). Это связано с регистрацией обыкновенных акций и долей на ту же сумму (110 000 тыс. руб.). За 2004, 2006 гг. увеличилась и доля уставного капитала в источниках собственных средств с 4,97 % до 8,80 %. Фонды и прибыль, оставленная в распоряжении кредитной организации увеличились на 271 747 тыс. руб., что в процентном отношении составило 31,92 %. Прибыль за отчетный период увеличилась незначительно на 21 312 тыс. руб. или 7,85 %.

Суммы переоценки основных средств, а так же расходы и риски, влияющие на собственные средства уменьшились на 110 433 тыс. руб. и 5 166 тыс. руб. соответственно или на 12,42 % и 5,63 % за 2004, 2006 гг. Произошло уменьшение объема данных статей в источниках собственных средств, так сумма переоценки основных средств уменьшилась с 40,17 % в 2004 г. до 31,14 % в 2006 г., а расходы и риски, влияющие на собственные средства – с 4,15 % до 3,47 % за 2004, 2006 гг.

В приложении 16 отражена доля каждой статьи баланса источников собственных средств за 2004, 2006 гг.

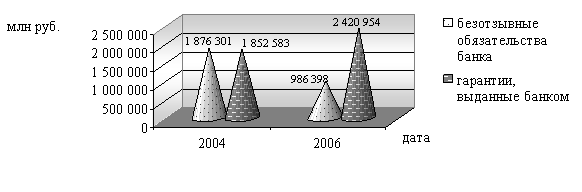

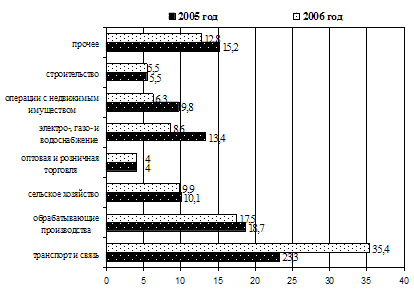

В структуре внебалансовых обязательств отражены безотзывные обязательства кредитной организации и гарантии, выданные кредитной организацией. Динамика изменения внебалансовых обязательств за 2004, 2006 гг. отражена на рис. 2.3.

Рис. 2.3 - Динамика изменения внебалансовых обязательств

Совокупный объем внебалансовых обязательств за 2004, 2006 гг. снизился на 8,62 %, т.е. на 321 532 тыс. руб. Состав безотзывных обязательств ОАО «МИнБ» сократился в 2006 г. по отношению к 2004 г. на 889 903 тыс. руб. или 47,43 %, т.е. почти в 2 раза. Зато банк выдал больше гарантий на сумму 2 420 954 тыс. руб. в 2006 г., а в 2004 г. сумма гарантий выданных кредитной организацией составляла 1 852 583 тыс. руб. Таким образом, увеличение произошло на 568 371 тыс. руб., в процентном отношении 30,68 %. Так же за счет сокращения безотзывных обязательств банка в структуре внебалансовых обязательств с 50,32 % до 28,95 % произошло увеличение объема гарантий, выданных банком с 49,68 % до 71,05 %, т.е. почти в 2 раза за анализируемый период 2004, 2006 гг.

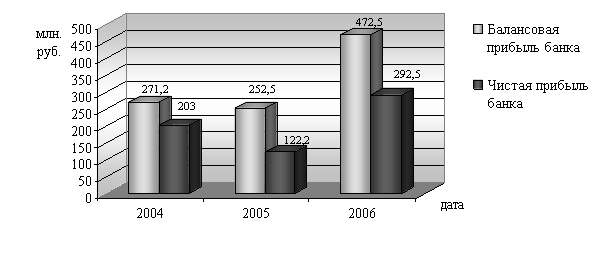

Рассмотрев результаты финансовой деятельности ОАО «МИнБ» за 2004-2006 гг., можно прийти к следующим выводам.

Финансовый результат Банка в 2004 г. определяли операции на рынке ссудных капиталов - депозитном и кредитования юридических лиц. Основным источником доходов являлись операции по размещению денежных средств в кредиты клиентам и ценные бумаги. Процентный доход от этих операций составил 1 731 млн. рублей. Сумма процентов, полученных по предоставленным кредитам клиентам, сложилась в объеме 1 520 млн. рублей или 88 % всех процентных доходов. Положительная динамика продемонстрирована в сфере получения комиссионных доходов, объем которых превысил аналогичный показатель 2003 года на 29 % и составил 295 млн. рублей. В 2004 г. в структуре расходов принципиальных изменений не произошло. По-прежнему основную долю составляли процентные расходы, уплаченные клиентам, а также расходы от операций с инвалютой. Балансовая прибыль сложилась в объеме 271,2 млн. рублей. Прибыль, остающаяся в распоряжении Банка после уплаты налогов, составила 203 млн. рублей и подлежит распределению в соответствии с утвержденными нормативами.

Основным источником доходов банка в 2005 г. являлись кредитные операции и операции с ценными бумагами. Процентный доход от этих операций составил 2 002 млн. руб. или 15,6 % больше, чем в прошлом году. При этом доход, полученный от операций кредитования клиентов, составил 1 823 млн. руб. или 91 % всех процентных доходов. Размер комиссионных доходов увеличился по сравнению с предыдущим годом на 30 % и составил 383 млн. руб. В отчетном году в структуре расходов принципиальных изменений не произошло. По-прежнему основную долю составили процентные доходы, уплаченные клиентом. Балансовая прибыль составила 252,6 млн. руб. Величина чистой прибыли после уплаты налогов по состоянию на 01.01.2006 определяется в сумме 122,2 млн. руб.

Финансовый результат банка в 2006 г. определяли операции кредитования юридических лиц, а также на фондовом рынке. От всех видов деятельности получен доход в сумме 3 068 млн. рублей, в том числе от активных операций - 2 408 млн. рублей или 74 %. Проценты по кредитам, предоставленным клиентам (75 % работающих активов), составили 1 933 млн. рублей, от операций с ценными бумагами (19 % работающих активов) получено 405 млн. рублей. Процентные доходы увеличились по сравнению с прошлым годом на 359 млн. рублей или 17 % (по ссудам клиентов на 128 млн. рублей) и составили 2 410 млн. рублей. Непроцентные доходы составили 812 млн. рублей или 25,6 % всех доходов. Балансовая прибыль в 2006 г. составила 472,5 млн. рублей, прибыль, остающаяся в распоряжении Банка после уплаты налогов, составила 292,5 млн. рублей.

Динамика роста прибыли представлена в табл. 2.5.

Таблица 2.5 - Динамика роста прибыли банка

| 2004 | 2005 | 2006 | Изменение прибыли (2006 / 2004) | ||

| млн. руб. | % | ||||

| Балансовая прибыль банка | 271,2 | 252,5 | 472,5 | 201,3 | 74,22 |

| Чистая прибыль банка | 203 | 122,2 | 292,5 | 89,5 | 44,08 |

На основе таблицы, данные можно просмотреть более наглядно с помощью рис. 2.4.

Рис. 2.4 - Динамика роста прибыли банка за 2004–2006 гг.

Как видно на рис. 2.4 балансовая прибыль банка с 2004 г. по 2006 г. выросла на 201,3 млн. руб., что составляет 74,22 %, в то время как чистая прибыль выросла на 89,5 млн. руб., что в процентном отношении - 44,08 %.

С помощью системы коэффициентов можно оценить работу коммерческого банка, его надежность и устойчивость:

1. Коэффициент мгновенной ликвидности (К м.л.) позволяет оценить долю обязательств банка, которая может быть погашена по первому требованию за счет ликвидных активов:

К м.л. = (Денежные средства + Средства в ЦБ РФ) / Сумма средств клиентов. (2.1)

2. Уровень доходных активов (К д.а.) показывает, какую долю в активах занимают доходные активы. Так как практически все доходные активы являются рисковыми, их чрезвычайно высокая доля увеличивает неустойчивость банка и риски неплатежей, как по текущим операциям, так и по своим обязательствам. Вместе с тем размер доходных активов должен быть достаточен для безубыточности банка. Нормальным считается, если доля доходных активов составляет 65-75 % либо ниже, но при условии, что доходы банка превышают его расходы:

К д.а. = Доходные активы / Сумма активов, (2.2)

где Доходные активы = Средства в кредитных организациях за вычетом резервов + Чистые вложения в торговые ценные бумаги + Чистая ссудная задолженность + Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения + Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи.

3. Коэффициент размещения платных средств (К п.с.) показывает, какая доля платных привлеченных ресурсов направляется в доходные операции. Если коэффициент выше 1, это свидетельствует о том, что часть платных ресурсов используется не по назначению. Они отвлекаются либо на собственные нужды, либо в недоходные операции, что приводит к образованию убытков в банке. Однако, рассматривая данный коэффициент, необходимо учитывать, что в статье «Платные привлеченные ресурсы» учитываются депозиты до востребования, которые являются бесплатным ресурсом для банка, поэтому допустимое значение для данного коэффициента может меняться в зависимости от объема средств, находящихся на расчетных и текущих счетах в банке:

К п.с. = Платные привлеченные средства / Доходные активы, (2.3)

где Платные привлеченные средства = Средства ЦБ РФ + Средства кредитных организаций + Средства клиентов, включая вклады населения, кредитных организаций + Выпущенные кредитной организацией долговые обязательства.

4. Коэффициент общей стабильности (К о.с.) позволяет сопоставить разнонаправленные потоки полученных и уплаченных процентов банком, а также доходы и расходы по всем видам деятельности

банка.

Чтобы банк оставался жизнеспособным, расходы от операций и инвестиций должны покрываться за счет полученных доходов, а если они недостаточны, то работу банка можно охарактеризовать как неэффективную:

К о.с. = Расходы банка / Доходы банка. (2.4)

Коэффициент общей стабильности может быть детализирован по отдельным операциям.

5. Стабильность работы банка на кредитном рынке (К к.с.):

К к.с. = Процентные расходы / Процентные доходы, (2.5)

где К к.с. - коэффициент кредитной стабильности.

6. Коэффициент рентабельности активов (К р.а) позволяет определить уровень рентабельности всех активов. Низкая норма прибыли может быть результатом консервативной ссудной и инвестиционной политики, а также следствием чрезмерных операционных расходов. Высокое отношение прибыли к активам может быть результатом эффективной деятельности банка, высоких ставок дохода от активов. При высоких доходах от активов банк подвергает себя значительному риску. Это необязательно плохо, возможно, что такой результат достигается от эффективного менеджмента, но при этом не исключены крупные потери:

К р.а. = Прибыль / Активы (2.6)

7. Коэффициент достаточности капитала (К д.к.) показывает, какую долю в структуре пассивов занимает собственный капитал банка. Чем выше его доля, тем надежнее и устойчивее работает банк.

Уровень капитала считается достаточным, если обязательства банка составляют 80 % валюты баланса банка:

К д.к. = Собственный капитал / Пассивы (2.7)

8. Доля уставного фонда в капитале банка (К у.ф.) показывает, в какой степени капитал банка сформирован из средств учредителей, и характеризует эффективность работы управленческого аппарата банка. Сумма средств, инвестируемых в развитие банка, должна по крайней мере равняться взносам учредителей:

К у.ф. = Уставный фонд / Капитал * 100 % (2.8)

9. Коэффициент полной ликвидности (К п.л.) характеризует

сбалансированность активных и пассивных операций банка для достижения адекватной ликвидности. Ликвидные активы должны превышать величину текущих обязательств банка. Это, с одной стороны, характеризует способность банка расплачиваться по своим обязательствам в долгосрочной перспективе или в случае ликвидации, а с другой - говорит о том, расходует ли банк привлеченные средства (клиентов) на собственные нужды:

К п.л. - Ликвидные активы/ Обязательства банка (2.9)

где Ликвидные активы = Денежные средства и счета в ЦБ РФ + +Обязательные резервы в ЦБ РФ + Средства в кредитных организациях за вычетом резервов + Чистые вложения в торговые ценные бумаги + Чистая ссудная задолженность + Чистые вложения в инвестиционные ценные бумаги;

Обязательства банка = Кредиты, полученные кредитными организациями от ЦБ РФ + Средства кредитных организаций + Средства клиентов + +Выпущенные долговые обязательства + Прочие обязательства

10. Коэффициент эффективности использования основных средств (Ко.ф.) характеризует долю вложений банка в недвижимость и оборудование, которые не приносят никакого дохода:

К о.ф = Основные средства банка / Активы (2.10)

Если основные фонды превысят 10 % всех активов банка, то можно сказать, что банк нерационально использует привлеченные средства и замораживание капитала в недоходных активах.

На основе выше перечисленных коэффициентов оценим финансовую устойчивость ОАО МИнБ за 2004-2006 гг. В зависимости от того какой год будет оценен коэффициент будет отражен с индексом года, 2004 год с индексом 1, 2005 год – 2 и 2006 год с индексом 3. Например, К м.л 2 – это коэффициент мгновенной ликвидности за 2005 год.

1. Коэффициент мгновенной ликвидности (К м.л..).

К м.л.1 = 1 647 623 / 10 801 668 = 0,15

К м.л.2 = (739 898 + 1 262 753) / 13 718 510 = 0,15

К м.л.3 = (1 213 845 + 3 385 013) / 21 321 676 = 0,21

2. Уровень доходных активов (К д.а.).

В 2004 году доходные активы = 84 180 + 664 266 + 10 163 931 + 346 + + 206 993 = 11 119 716 тыс. руб.

В 2005 году доходные активы = 163 292 + 1 179 424 + 12 182 195 + + 546 212+349 = 14 071 472 тыс. руб.

В 2006 году доходные активы = 264 308 + 3 581 213 + 15 296 716 + + 362 + 402 786 = 19 545 385 тыс. руб.

К д.а.1 = 11 119 716 / 15 491 101 = 0,72

К д.а.2 = 14 071 472 / 18 120 786 = 0,78

К д.а.3 = 19 545 385 / 26 867 237 = 0,73

3. Коэффициент размещения платных средств (К п.с.).

К п.с.1 = (701 282 + 10 801 668 + 1 453 061) / 11 119 716 = 1,17

К п.с.2 = (1 380 875 + 13 718 510 + 798 244) / 14 071 472 = 1,13

К п.с.3 = (1 228 903 + 21 321 676 + 1 397 822) / 19 545 385 = 1,23

4. Коэффициент общей стабильности (К о.с.).

К о.с.1 = (813 876 + 10 618 + 3 291 330) / (1 731 043 + 294 524 + + 2 396 828) = 0,9

К о.с.2 = (852 292 + 19 565 + 1 164 874) / (2 001 591 + 382 887 + + 1 149 299) = 0,6

К о.с.3 = (946 476 + 14 354 + 1 503 024) / (2 286 516 + 545 389 + + 1 340 040) = 0,6

5. Стабильность на кредитном рынке (К к.с.).

К к.с.1 = 213 876 / 1 731 043 = 0,47

К к.с.2 = 852 292 / 2 001 591 = 0,43

К к.с.3 = 946 476 / 2 286 516 = 0,41

6. Коэффициент рентабельности активов (К р.а.).

К р.а.1 = 271 188 / 15 491 101 = 0,02

К р.а.2 = 122 211 / 18 120 786 = 0,007

К р.а.3 = 292 500 / 26 867 237 = 0,011

7. Коэффициент достаточности капитала (К д.к.).

К д.к.1 = 2 213 483 / 15 491 101 = 0,14

К д.к.2 = 2 103 573 / 18 120 786 = 0,12

К д.к.3 = 2 500 943 / 26 867 237 = 0,10

8. Доля уставного фонда в капитале банка (К у.ф.).

К у.ф.1 = (110 000 / 10 801 668) * 100 % = 1,0 %

К у.ф.2 = (220 000 / 13 718 510) * 100 % = 1,6 %

К у.ф.3 = (220 000 / 21 321 676) * 100 % = 1,0 %

9. Коэффициент полной ликвидности (К п.л.).

К п.л.1 = (1 647 623 + 849 448 + 84 180 + 664 266 + 1 016 393 + 346) / / (701 282 + 10 801 668 + 1 453 061 + 573 920) = 0,99

К п.л.2 = (739 898 + 1 262 753 + 318 616 + 163 292 + 1 179 424 + 349 +

+ 12 182 195) / (1 380 875 + 13 718 510 + 798 244 + 76 527) = 0,99

К п.л.3 = (1 213 845 + 3 385 013 + 446 283 + 264 308 + 3 581 213 + 362 +

+ 15 296 716) / (1 228 903 + 21 321 676 + 1 397 822 + 50 558) = 1,01

Похожие работы

... с применением полиграфических компьютерных технологий? 10. Охарактеризуйте преступные деяния, предусмотренные главой 28 УК РФ «Преступления в сфере компьютерной информации». РАЗДЕЛ 2. БОРЬБА С ПРЕСТУПЛЕНИЯМИ В СФЕРЕ КОМПЬЮТЕРНОЙ ИНФОРМАЦИИ ГЛАВА 5. КОНТРОЛЬ НАД ПРЕСТУПНОСТЬЮВ СФЕРЕ ВЫСОКИХ ТЕХНОЛОГИЙ 5.1 Контроль над компьютерной преступностью в России Меры контроля над ...

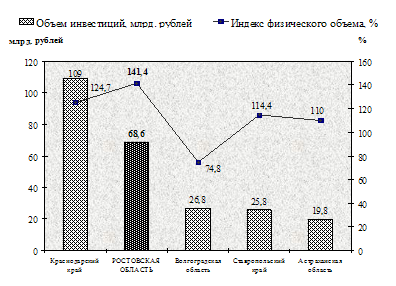

... рублей. Распределение капитальных вложений областного бюджета по отраслям и направлениям приведено в таблице 3.1[32] (см. приложение Б). 3.2 Сравнительная динамика инвестиционного климата и инвестиционной привлекательности Ростовской области В настоящее время в области фактически сформировано региональное законодательство по поддержке инвестиционной деятельности. Темпы роста инвестиций в ...

... задач за счет применения средств автоматизации, снижение затрат за счет сокращения штата сотрудников, привлекаемых к делопроизводству, поиску и сортировке управленческой документации за счет внедрения электронного документооборота и т.д.) Результаты второго рода могут быть измерены с помощью экономических показателей, находящихся в бухгалтерской отчетности. Доход третьего рода получают за счет ...

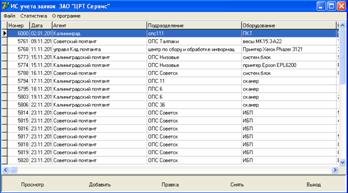

... , что можно продолжить работу с информационной системой нажав кнопку продолжить. Рисунок 6 - Главное окно программы. После загрузки базы данных выходит главное окно программы «Информационная система учета заявок ЗАО «ЦРТ Сервис», где диспетчер ведет контроль неисполненных заявок а также прием от клиентов на выполнение сервисного обслуживания или ремонта. Если диспетчеру требуется ...

0 комментариев