Навигация

КОММЕРЧЕСКИЕ БАНКИ В СОВРЕМЕННОЙ РОССИЙСКОЙ ЭКОНОМИКЕ

3. КОММЕРЧЕСКИЕ БАНКИ В СОВРЕМЕННОЙ РОССИЙСКОЙ ЭКОНОМИКЕ

3.1 Тенденции развития российской банковской системы

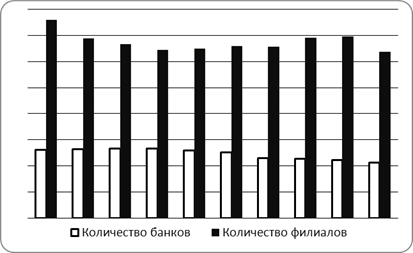

Банковская система один из важнейших секторов экономики. Ее задачей является трансформация накоплений и сбережений в инвестиции на развитие производства и обращения товаров. На данный момент насчитывается 1056 кредитных организации, по сравнению с 1 января 2009 года их количество сократилось на 4,7% (в 2009 году насчитывалось 1108), в 2008 году насчитывалось 1136 кредитных организаций, по сравнению с 2009 их количество уменьшилось на 2,5%. Что же касается филиалов кредитных организаций то их число сократилось. На данный момент их насчитывается 3153, на начало 2009 года их насчитывалось 3470 (Рисунок 1).

Рисунок 1 – Количество банков и филиалов за 2001-2010 гг.

В связи с требованиями Банка России происходят качественные преобразования институциональной структуры банковской системы: укрупнение банков за счет слияний и поглощений; отзыв лицензий и банкротство несостоятельных кредитных организаций за счет усиления банковского надзора. Снижение количества филиалов связано с тем, что крупные многофилиальные банки в условиях кризиса проводят политику снижения издержек, за счет оптимизации своих издержек. [6, c.13]

Одним из важнейших показателей банковской системы является банковский капитал (Таблица 1).

Таблица 1 – Динамика собственного капитала и совокупных активов в банковском секторе

| на 01.01.07 | на 01.01.08 | на 01.01.09 | на 01.01.10 | |

| Собственные средства (капитал) банковского сектора, млрд. руб | 1692,7 | 2671,5 | 3811,1 | 4620,6 |

| Темп прироста капитала, % | 36,3 | 57,8 | 42,7 | 21,2 |

| Совокупные активы (пассивы) банковского сектора, млрд. руб | 13 963,5 | 20 125,1 | 28 022,3 | 29 430,0 |

| Темп прироста активов, % | 44,0 | 44,1 | 39,2 | 5,0 |

Как видим, начиная с 2009 года темп прироста уменьшается, главной причиной этого является мировой финансовый кризис, который дестабилизировал российский финансовый рынок в 2008 году. Что же касается активов кредитных организаций то можно наблюдать следующую тенденцию.

В связи с кризисом в конце 2008 году, структура пассивов кредитных организаций поменялась. Рассмотрим структуру пассивов ниже.

Таблица 2 – Структура пассивов за 2008-2010 гг.

| Пассивы | на 01.01.08 | на 01.01.09 | на 01.01.10 | |||

| млрд. руб | % | млрд. руб | % | млрд. руб | % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Фонды и прибыль кредитных организаций | 2 809,2 | 14,0 | 3 109,2 | 11,1 | 3 766,4 | 12,8 |

| Кредиты, депозиты и прочие привлеченные средства, полученные кредитными организациями от Банка России | 34,0 | 0,2 | 3 370,4 | 12,1 | 1 423,1 | 4,8 |

| Счета кредитных организаций | 194,4 | 1,0 | 346,0 | 1,2 | 273,1 | 0,9 |

| Кредиты, депозиты и прочие привлеченные средства, полученные от других кредитных организаций | 2 807,4 | 13,9 | 3 639,6 | 13,0 | 3 117,3 | 10,6 |

| Средства бюджетов, государственных и других внебюджетных фондов на расчетных счетах | 45,1 | 0,2 | 29,8 | 0,2 | 34,1 | 0,1 |

| Вклады физических лиц | 5 159,2 | 25,6 | 5 907,0 | 21,1 | 7 485,0 | 25,4 |

| Депозиты и прочие привлеченные средства юридических лиц | 3 520,0 | 17,5 | 4 945,4 | 17,6 | 5 466,6 | 18,6 |

| Другие средства клиентов | 275,5 | 1,4 | 292,2 | 1,0 | 219,8 | 0,7 |

| Другие средства организаций | 3 232,9 | 16,1 | 3 521,0 | 12,6 | 3 857,4 | 13,1 |

| Облигации, векселя и банковские акцепты | 1 112,4 | 5,5 | 1 131,6 | 4,0 | 1 161,3 | 3,9 |

| Прочие пассивы | 915,3 | 4,5 | 1 677,0 | 6,0 | 2 557,4 | 8,7 |

Доля остатков средств на счетах клиентов в 2008 году в пассивах составляет 60,9%; в 2009 году – 52,6; в 2010 – 58,2. Доля привлеченных средств от юридических лиц в пассивах составила в 2008 году 33,6%; в 2009 – 30,3%; в 2010 – 31,8%. При этом рост депозитов юридических лиц в на начало 2009 года составил 40,5%, а на начало 2010 - 10,5%. Замедление роста экономики и снижение дохода нефинансовых организаций способствовало оттоку средств корпоративных клиентов в последние месяцы 2008 года и в 2009 году. Что же касается вкладов физических лиц то тут наблюдем следующее: совокупный объем вкладов за 2008 год увеличился на 14,5%, а в 2009 году – 26,7%. При этом их доля в 2008 году уменьшилась с25,6% до 21,1, а в 2009 году наблюдается увеличение до 25,4%. С сентября 2008 года ресурсная база кредитных организаций поддерживалась так же за счет средств Банка России и бюджетных депозитов. В 2008 году доля средств привлеченных от Банка России составила 12,1%, однако в 2009 году она сократилась до 4,8%. Кроме того, временно свободные средства в банках размещали государственные корпорации. В 2008 году также наблюдается снижение доли векселей и облигаций в пассивах банковского сектора – с 5,5% до 4,0%.

Активные операции кредитных организаций в 2008-2009 гг. характеризовались, прежде всего, замедлением темпов роста кредитования нефинансовых организаций и физических лиц. Структура активов имеет следующий вид.

Таблица 3 – Структура активов за 2008-2010 гг.

| Активы | на 01.01.08 | на 01.01.09 | на 01.01.10 | |||

| млрд. руб | % | млрд. руб | % | млрд. руб | % | |

| Денежные средства, драгоценные металы и камни | 501,7 | 2,5 | 829,3 | 3,0 | 795,8 | 2,7 |

| Счета в Банке России | 1 294,7 | 6,4 | 2 078,7 | 7,4 | 1 755,2 | 6,0 |

| Корреспондентские счета в кредитных организациях | 413,3 | 2,1 | 1 238,8 | 4,4 | 839,2 | 2,9 |

| Ценные бумаги | 2 250,6 | 11,2 | 3 636,8 | 13,0 | 4 309,4 | 14,6 |

| Прочее участие в уставных капиталах | 25,2 | 0,1 | 63,2 | 0,2 | 72,6 | 0,2 |

| Кредиты, депозиты и прочие размещенные средства, предоставленные нефинансовым организациям | 9 316,0 | 46,3 | 12 509,7 | 44,6 | 12 541,7 | 42,6 |

| Кредиты, предоставленные физическим лицам | 2 971,1 | 14,8 | 4 017,2 | 14,3 | 3 573,8 | 12,1 |

| Кредиты, депозиты и прочие размещенные средства, предоставленные кредитным организациям | 1 418,1 | 7,0 | 2 501,2 | 8,9 | 2 725,9 | 9,3 |

| Основные средства, нематериальные активы, материальные запасы | 434,8 | 2,2 | 544,1 | 1,9 | 790,7 | 2,7 |

| Использование прибыли | 122,7 | 0,6 | 109,8 | 0,4 | 71,4 | 0,2 |

| Прочие активы | 489,6 | 2,4 | 870,4 | 3,1 | 880,7 | 3,0 |

В 2008 году объем кредитов увеличился на 39,5%, а в 2009 – сократился на 0,3%. При этом удельный вес в активах на 1.01.2008 составляет 71%, на 1.01.2009 – 71,2% и на 1.01.2010 – 67,5%. Суммарный объем кредитов предоставленных физическим лицам на 2008 год составляет 2971,1 млрд. руб, на 2009 – 4017,2 млрд. руб, и на начало 2010 года – 3573,8 млрд. руб, соответственно доли в активах составляют: 14,8, 14,3, 12,1. Видим заметное снижение доли кредитов физическим лицам в структуре активов. Основными причинами резкого замедления кредитования являются ухудшение экономического положения заемщиков и нежелание банков принимать дополнительные риски. Активы в иностранной валюте увеличились на 62,7% в 2008 году, и увеличились на 55,8% в 2009 году. Объем вложений в ценные бумаги возрос на 5,1% в 2008 году, а в 2009 году – на 82,2%. Удельный вес в активах соответственно составляет на 1.01.2008 11,2%, на 1.01.2009 – 8,4, на 1.01.2010 – 14,6%. Большую часть в портфеле ценных бумаг имеют вложения в долговые обязательства.

Какая же тенденция наблюдается на рынке межбанковского кредитования. В 2008 году кредиты и депозиты полученные от других кредитных организаций увеличились на 29,6% и составили на 1.01.09 3639,6 млрд. руб, а в 2009 году уменьшились на 14,4%. Что же касается доли в в пассивах, то отметим, что на 1.01.2008 году они сотавили13,9%, в 2009 – 13,0% и в 2010 – 10,6%. В 2008 году банки столкнулись с реализацией рисков, обусловленных мировым финансовым кризисом и высоким темпом роста. В марте – мае и августе – октябре 2008 года имел значение риск ликвидности, связанной с утратой доверия к финансовым посредникам и оттоком иностранного капитала. К концу 2008 года в результате мер, предпринятых Правительством Российской Федерации и Банком России, ситуация с ликвидностью стабилизировалась. По мере развития негативной ситуации в экономике возросла значимость кредитного риска. На 1.01.08 доля безнадежных ссуд составила 2,5%, на 1.01.09 – 3,8% и на 1.01.10 – 9,6%. На фоне обесценивания рубля огромнейшее значение приобрел валютный риск, он составил на 1.01.08 3,6%, на 1.01.09 – 3,4% и на 1.01.10 – 37,5%.

Проблемы, возникшие в деятельности ряда банков под воздействием мирового финансового кризиса, в существенной степени явились следствием недостатков в системе управления банковскими рисками. Кризис и его последствия для банковского сектора и конкретных банков продемонстрировали первостепенное значение взвешенного подхода к стратегии и тактике развития банками своей деятельности.[16, c.30]

Похожие работы

... и универсализации банковской деятельности, привело к расширению международных операций, образованию новых межбанковских объединений как на национальном, так и на интернациональном уровне. Роль Центрального банка в развитии рыночной экономики выражается в денежном авансировании расширенного воспроизводства посредством обеспечения потребностей народного хозяйства в денежных средствах для реализации ...

... менеджмента, однако во многих случаях в КБ используется следующая крайне ослабленная схема банковского управления: оперативный анализ – регулирование – частичный контроль. Планирование деятельности коммерческих банков осуществляется по этапам. 1 этап. Итеративным путем формулируется концепция миссии КБ, т.е. исповедуемая КБ идеология и модель его перспективного состояния. На основе миссии ...

... рынка, данный рынок имеет два уровня. На первом уровне его резидентами выступают кредитные учреждения и их клиенты, а в его основе лежат учетные, комиссионные, ломбардные и прочие операции коммерческих банков, других кредитных институтов или частных дисконтеров с векселями. На втором уровне субъектами являются только кредитные учреждения: с одной стороны - Центральный банк, с другой - учреждения ...

... Крупные коммерческие банки предоставляют клиентам полный спектр услуг, включая кредиты, прием депозитов расчетов и т.д. Этим они отличны от специализированных учреждений, которые ограничены определенными функциями. Коммерческие банки традиционно играют роль базового звена кредитной системы. Переплетение функций различных видов кредитных учреждений и популярность универсального типа банка создает ...

0 комментариев