Навигация

Банковская деятельность

1.1.1 Банковская деятельность

Под банковской деятельностью понимают всю производственно-хозяйственную и финансовую деятельность банков и небанковских кредитных организаций, включая управленческий её аспект. Банковская деятельность может быть раскрыта через следующие понятия:

· Банковский продукт – конкретный способ, каким банк оказывает ту или иную услугу, т.е. упорядоченный комплекс взаимосвязанных организационных, технико-технологических, информационных, финансовых, юридических и иных действий, составляющих целостный регламент взаимодействия сотрудников банка с обслуживаемым клиентом, единую технологию обслуживания клиента;

· Банковская операция – сами практические действия сотрудников банка в процессе обслуживания клиента, форма воплощения в действительность банковского продукта;

· Банковская услуга – результат банковской операции, то есть итог или полезный результат банковской операции, состоящий в удовлетворении заявленной клиентом потребности.

Качественные банковские услуги являются главным с точки зрения клиентов результатом деятельности банка. Главный результат той же деятельности, но уже с точки зрения самого банка, - это получение прибыли.

Главное законодательно закреплённое назначение банка состоит в том, чтобы аккумулировать свободные денежные средства и собранные таким образом средства предоставлять в кредит за плату.

Особенности банковской деятельности:

1. преобладание в ресурсах банков привлечённых и заёмных средств, влекущее высокую ответственность за эффективное использование, прежде всего средств вкладчиков и кредиторов;

2. чрезвычайная изменчивость параметров функционирования финансовых рынков, требующая от сотрудников постоянной аналитической напряжённости и высочайшей оперативности;

3. необходимость постоянно и одновременно работать с самыми разнообразными клиентами, противоречивые интересы и цели которых надо согласовывать;

нематериальный характер банковских продуктов и услуг.

1.2 Функции коммерческого банка

Основными функциями коммерческого банка являются:

1. привлечение временно свободных денежных средств;

2. предоставление ссуд;

3. осуществление денежных расчётов и платежей в хозяйстве;

4. выпуск кредитных средств обращения;

5. консультирование и предоставление экономической и финансовой информации.

Особенность посреднической функции коммерческих банков состоит в том, что главным критерием перераспределения ресурсов выступает прибыльность их использования заёмщиком.

Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заёмщику при посредстве банков без участия промежуточных звеньев в лице вышестоящих банковских структур, на условиях платности и возвратности.

Плата за отданные и полученные взаймы средства формируется по влиянием спроса и предложения заёмных средств. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве. Значение посреднической функции коммерческих банков для успешного развития и функционирования и развития рыночной экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе.

Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, не только мобилизуют имеющиеся в хозяйстве сбережения, но и формируют достаточно эффективные стимулы к накоплению средств. Стимулы к накоплению и сбережению денежных средств формируются на основе депозитной политики коммерческого банка.

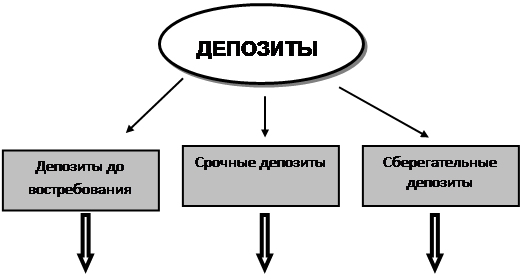

Свыше 90% всей потребности в денежных средствах для осуществления кредитных операций банк покрывает за счёт привлечённых средств. Традиционно основную часть этих средств составляют депозиты, т.е. деньги, внесенные в банк клиентами – частными лицами и компаниями – хранящиеся на их счетах и используемые в соответствии с режимом счёта и банковским законодательством.

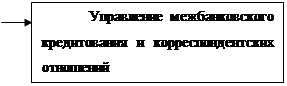

Наряду с ведением депозитных счетов, банки всё чаше используют другие методы мобилизации денежных капиталов главным образом путём получения займов на денежном рынке (учета векселей, межбанковских кредитов, выпуска коммерческих ценных бумаг и т.д.). Основанная цель этих операций – улучшение ликвидной позиции банка.

Расчетные функции коммерческих банков. Платёжный механизм – структура экономики, которая опосредует «обмен веществ» в хозяйственной системе. Методы платежа делятся на наличные и безналичные. В крупном обороте доминируют безналичные платежи и расчёты, основная масса которых походит через коммерческие банки.

Консультирование осуществляется крупными банками обычно на платной основе. Данные услуги банка являются востребованными, т.к. аналитический аппарат банка традиционно хорошо развит и имеет большое количество информации о состоянии экономики страны.

Предоставление кредитов и ссуд – одна из основных функций банков. В практике банков проводится разграничение между коммерческими ссудами и персональными кредитами. Стоимость кредита складывается из процентов и комиссионных платежей.

При оценке экономической роли коммерческих банков следует иметь ввиду, что кредитные операции способствуют увеличению объёма и бесперебойности производства и реализации продукции потребителям; расчётные операции опосредуют осуществление процессов оплаты продукции потребителями, а также взаимного контроля участников расчётных операций; операции с ценными бумагами увеличивают приток средств для развития производственной и торговой деятельности; кассовые операции и их регулирование позволяют улучшать снабжение оборота наличными деньгами.

Похожие работы

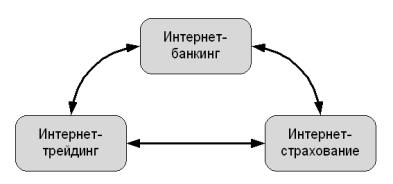

... в этой сфере являются информационные, образовательные, финансовые и услуги по подбору персонала. Рассмотрим особенности, текущее состояние и перспективы развития финансовой сферы услуг в Интернете, как одной из наиболее развитых не сегодняшний день. 2.1 Финансовые услуги, предоставлемые через Интернет Наибольшего развития в сфере услуг, предоставляемых через Интернет, получили финансовые ...

... возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости. Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления ...

0 комментариев