Навигация

Розвиток вітчизняної системи страхування депозитів

3.2 Розвиток вітчизняної системи страхування депозитів

В Україні, як і в більшості країн світу, банки є найважливішими фінансовими установами у сфері проведення грошово-кредитної політики, наданя платіжно- розрахункових послуг. Однак банківська діяльність ризикова, тож завжди слід пам’ятати про те, що крах навіть одного банку може спричинити ланцюгову реакцію банкрутств інших – аж до настання системної банківської кризи. Питання повернення депозитних вкладів та ступеня свободи діяльності фінансово-кредитних установ завжди було актуальним для забезпечення нормального функціонування банківської системи країни, оскільки її розвиток і стабільність безпосередньо залежать від довіри вкладників.

Довіра населення до банківської системи є проблемою не лише банків, а й держави в цілому. Останнім часом ця тема всебічно висвітлюється в економічній літературі. Узагальнивши праці відомих науковців та практиків банківської справи, порівняємо Європейське законодавство у сфері гарантування вкладів з українським; розглянемо роль вітчизняних банків у правовідносинах, що складаються в процесі мобілізації та використання коштів фонду гарантування вкладів фізичних осіб; проаналізуємо вплив і значення цього фонду для розвитку банківської системи нашої країни. [25]

Актуальність поставлених питань зумовлена передусім основними напрямами державної політики України, одним із пріоритетних завдань якої на сьогодні є зміцнення банківської системи та підвищення її ролі у процесах економічних перетворень. Зазначені напрями внутрішньої політики нерозривно пов'язані з упровадженням системи заходів для посилення довіри населення до вітчизняних банків шляхом гарантування збереження коштів вкладників та стимулювання зростання обсягів грошових вкладів у банківських установах [1; 2].

У країнах Європейського Союзу проблема гарантування повернення вкладів вважається настільки важливою, що спеціально виокремлюється з масиву відносин у банківській сфері в окремий інститут. Із цього питання прийнято Директиву Європейського парламенту та Ради 94/19/ЄС від ЗО травня 1994 року щодо схем гарантування депозитних вкладів.

Як зазначають В.Огієнко і Т.Раєвська, нині системи страхування депозитів створені у 68 країнах світу, 32 з них — європейські. [15]

На початку 1990-х років питання надійності банківських установ, що залучають кошти фізичних осіб, було одним із найболючіших для вітчизняної банківської системи. Всі спроби Національного банку України захистити громадян, які довірили свої заощадження банківськиь установам, від можливої їх втрати у разі банкрутства (маємо на увазі підвищені економічні нормативи, особливі вимоги до банків при одержанні банківської ліцензії на право розміщувати депозити фізичних осіб тощо) не давали очікуваного результату.

У 1998 році Національний банк України ініціював створення спеціального позабюджетного Фонду гарантування вкладів фізичних осіб (ФГВФО). метою якого стало забезпечення захисту інтересів фізичних осіб — вкладників банківських установ, створення фінансової бази для відшкодування їм коштів у разі неспроможності банків повернути вклади. Було визначено основний принцип захисту прав вкладників: головну відповідальність за результати діяльності банківських установ, включаючи виконання зобов'язань перед вкладниками — громадянами України, несе не держава, а самі банки. Держава здійснює лише регулюючі функції, створює "плацдарм" для взаємовідносин між вкладником і банком.

Правовою основою вітчизняної системи страхування депозитів є Указ Президента "Про заходи щодо захисту прав фізичних осіб — вкладників банківських установ України", Закон "Про Фонд гарантування вкладів фізичних осіб", а також "Положення про Фонд гарантування вкладів фізичних осіб", затверджене Кабінетом Міністрів і Національним банком України. Фонд є державною спеціалізованою, економічно самостійною установою. Керують ним адміністративна рада (складається з двох представників Кабінету Міністрів, двох представників Національного банку України та представника АУБ) і виконавча дирекція (опікується питаннями поточної діяльності).

Згідно із законодавством усі банки України (крім Державного ощадного банку) повинні брати участь у системі страхування депозитів. Банк може бути учасником фонду (виконує встановлені економічні нормативи достатності капіталу, платоспроможності, стандарти фонду і може виконувати свої зобов'язання перед вкладниками) або тимчасовим учасником фонду (не виконує встановлені економічні нормативи достатності капіталу, платоспроможності, стандарти фонду: до нього застосовано санкції банківського нагляду).

Як за європейським, так і за українським законодавством участь банків у схемах гарантування є обов'язковою. [29] Проте в країнах Євросоюзу той чи інший кредитний інститут має право не брати участі у схемі гарантування повернення вкладів, якщо він належить до системи, що належним чином забезпечує його ліквідність і платоспроможність, а також пропонує вкладникам щонайменше рівнозначний офіційній схемі гарантування ступінь захисту вкладів. За українським законодавством схема, розроблена у законі про гарантування вкладів, є безальтернативним "вибором" банків, що дає підстави говорити про необхідність удосконалення діючого порядку гарантування вкладів фізичних осіб шляхом розробки механізму, який більшою мірою враховував би інтереси банків.

Фонд гарантує кожному вкладнику відшкодування коштів за депозитами (включаючи відсотки) в розмірі внеску на момент настання недоступності вкладів, але не більше 3000 грн. (гранична сума відшкодування з роками змінювалася і становила: у 1998 р. - 500 грн., 2001 р. – 1200 грн., 2002 р. – 1500 грн., 2003 р. - 2000 грн.).

Джерела фінансування фонду:

— збори банків (початковий — 1% від зареєстрованого статутного капіталу, регулярний - 0.5% від обсягу залучених вкладів, спеціальний);

— кошти, внесені Національним банком України в розмірі 20 млн. грн.:

— прибутки від інвестування коштів фонду в державні цінні папери України;

— кредити Кабінету Міністрів, Національного банку та іноземних кредиторів;

— пеня, яку сплачують банки за несвоєчасне або неповне перерахування зборів;

— прибутки від депозитів, розміщених у Національному банку України.

Фінансові ресурси фонду зросли з 52.5 млн. грн. за станом на 01.01.2000 р. до 308.2 млн. грн. на 28.04.2004 р.

Перспективи розвитку вітчизняної системи страхування депозитів пов'язані із внесенням поправок у законодавчі акти з метою чіткішого визначення сфери її діяльності; скасування обмежень на використання банками реклами щодо їх участі у системі гарантування; змінами в порядку виплат вкладникам у банках, що ліквідуються.

Підсумовуючи все викладене вище, можна зробити такі узагальнення

та пропозиції щодо вдосконалення законодавства стосовно досліджуваної проблеми.

1. Створення Фонду гарантування вкладів фізичних осіб стало прогресивним кроком України на шляху до інтеграції в Європейське співтовариство. Більшість країн світу, крім системи банківського нагляду та регулювання, створює ще й систему страхування вкладів, якою передбачено застосування механізмів захисту депозитів та кредитора останньої інстанції. Гарантування вкладів має подвійне призначення: на мікрорівні воно покликане захищати вкладників, на макрорівні - мінімізувати негативний вплив банківської кризи та сприяти зміцненню довіри до банківської системи.

2. Є два основних види системи гарантування вкладів: першим передбачено створення особливого державного чи підконтрольного державі органу та обов’язкову участь у ньому всіх банків: другим - управління системою гарантування вкладів асоціацією банків, відсутність державного фінансування і добровільну участь банків.

3. Закріплення за банками статусу єдиного платника загальнодержавного збору до Фонду гарантування вкладів фізичних осіб тягне за собоюнизку додаткових прав та обов'язків у сфері дії податкового законодавства, що дає підстави говорити про особливий статус банків як суб'єктів податкових правовідносин.

4. Сплата Національним банком України разового внеску до Фонду гарантування вкладів фізичних осіб є проявом виконання ним однієї з класичних функцій центрального банку - підтримки державних економічних програм.

5. Необхідно на законодавчому рівні закріпити обов'язковість членства Відкритого акціонерного товариства “Державний ощадний банк України” у Фонді гарантування вкладів фізичних осіб і водночас розробити механізм, який дасть змогу не “змішувати” його внески із внесками інших банків та запобігати їх використанню з метою виплати компенсацій вкладникам інших банків.

6. Пункт 2.1.4 статті 2 Закону України "Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами" потребує внесення змін: у перелік позабюджетних державних цільових фондів, на які не поширюється контроль податкових органів, потрібно включити Фонд гарантування вкладів фізичних осіб.

7. У Законі України "Про Фонд гарантування вкладів фізичних осіб" необхідно закріпити принцип пропорційності розміру внесків у фонд і середнього обсягу вкладів фізичних осіб у конкретному банку, тобто потрібно передбачити можливість коригування розміру збору в разі зменшення коштів на депозитних рахунках банку, а також повернення сплаченого збору банку в разі припинення ним роботи з депозитами фізичних осіб.

8. Питання щодо оподаткування коштів, внесених банками до Фонду гарантування вкладів фізичних осіб до визнання даного збору загальнодержавним, потребує вирішення на законодавчому рівні: суми коштів, внесені банками до 24.10.2001 р., повинні бути віднесені до валових витрат банків і не обкладатися податком на прибуток.

Похожие работы

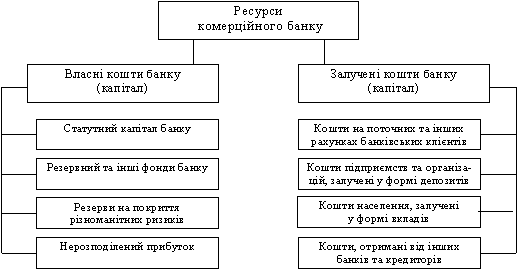

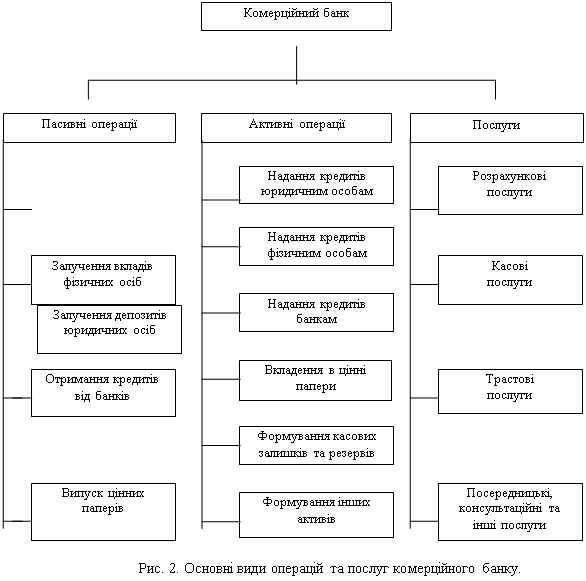

... набуває необхідність приведення української законодавчої бази у відповідність до загальноєвропейських стандартів і визначення її чітких правових критеріїв. РОЗДІЛ 2. СКЛАД, СТРУКТУРА І ЕКОНОМІЧНА КЛАСИФІКАЦІЯ БАНКІВСЬКИХ РЕСУРСІВ 2.1 Банківські ресурси, їх види та класифікація Комерційні банки є насамперед підприємствами, що спеціалізуються на посередницькій діяльності, яка пов’язана, з ...

... . З метою ефективності здійснення депозитної політики комерційним банкам доцільно розробляти відповідний меморандум. На жаль, це питання не знайшло адекватного відображення як у теорії банківської справи, так і в практичній діяльності банків України. У західних банках розробці меморандуму депозитної політики, якою відають служби стратегічного планування, казначейства та маркетингу, приділяють ...

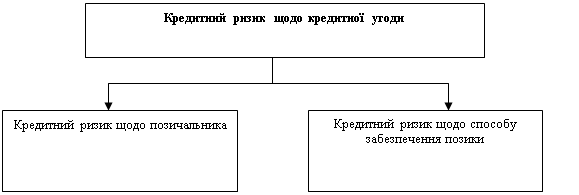

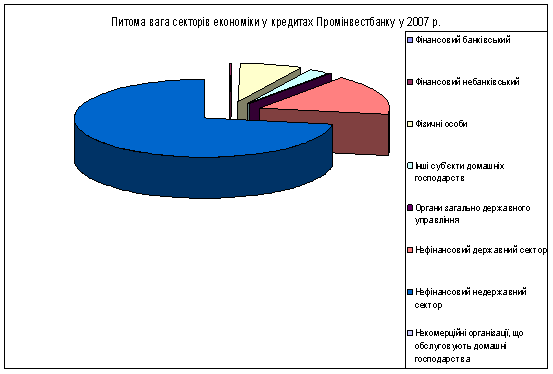

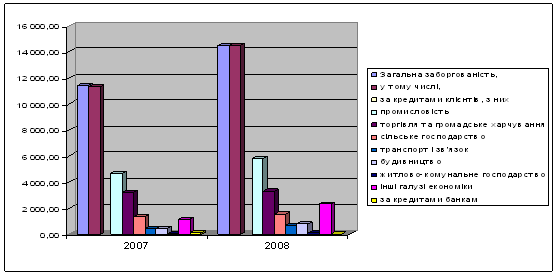

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

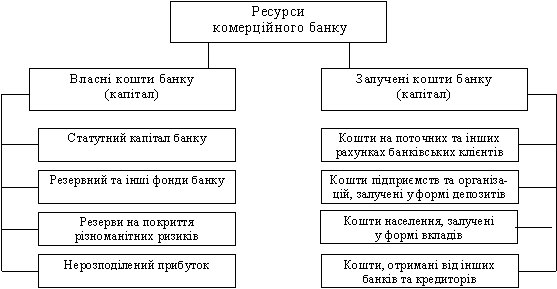

... стративними. Держава визначає "правила гри" для комерційних банків, але не може видавати наказів, тобто держава не може втручатися в оперативну діяльність комерційного банку. Розділ 2. Особливості побудови та функціонування комерційних банків 2.1. Сутність і структура капіталу комерційного банку Формування банківського капіталу і шляхи його збільшення належать до найважливіших питань ...

0 комментариев