Навигация

Механізм здійснення валютних операцій в АКБ «Приватбанк»

2. Механізм здійснення валютних операцій в АКБ «Приватбанк»

2.1 Загальна організаційно-економічна характеристика АКБ «Приватбанк»

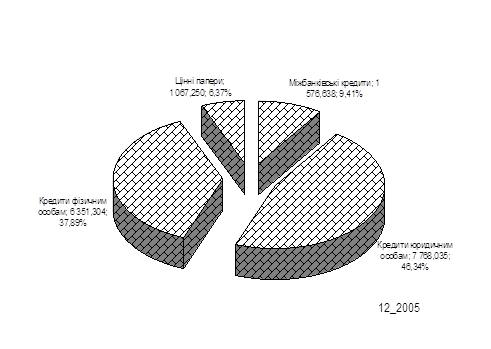

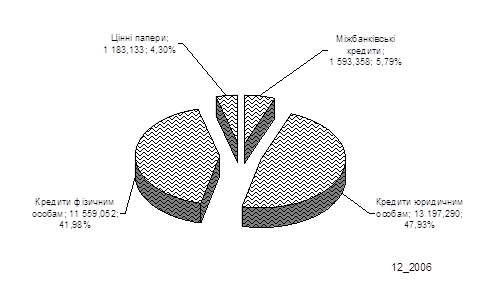

Заснований у 1992 році, комерційний банк ПриватБанк є банком, що розвивається найбільш динамічно в Україні, і займає лідируючі позиції банківського рейтингу країни. Станом на 1 січня 2007 року розмір чистих активів ПриватБанку складає 33,777 млрд. грн. Статутний фонд банку складає 2,082 млрд. грн., власний капітал – 3,288 млрд. грн. Кредитний портфель банку складає 28,768 млрд. грн., в тому числі кредити фізичним особам – 11,564 млрд. грн. Фінансовий результат ПриватБанку за підсумками 2006 року склав 506,208 млн. грн.

У ході дослідження ринку банківських послуг, проведеного компанією GFK Ukraine, 23,3% опитаних жителів України назвали ПриватБанк найбільш привабливим для себе українським банком. ПриватБанк також має найбільш високий рівень впізнаваності серед населення без підказки: 64%. ПриватБанк також є лідером серед українських комерційних банків за кількістю клієнтів: його послугами користується понад 23% населення України [69].

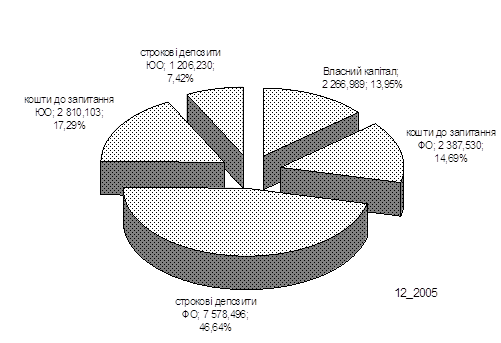

Станом на 01.01.2006 року (за результатами 2005 року) АКБ «Приватбанк» був лідером банківської системи України і займав наступні рейтингові місця [70]:

– Обсяг валюти активів балансу – 21 664,360 млн. грн. (1 місце);

– Обсяг власного капіталу – 2 307,466 млн. грн. (1 місце);

– Обсяг статутного капіталу – 189,228 млн. євро (2 місце);

– Обсяг кредитно-інвестиційного портфеля

– 16 763,230 млн. грн. (1 місце);

– Обсяг поточних і строкових депозитів фізичних осіб

– 9 966,027 млн. грн. (1 місце);

– Обсяг поточних і строкових депозитів юридичних осіб

– 4 016,333 млн. грн. (3 місце);

– Обсяг балансового прибутку – 472,042 млн. грн. (1 місце);

– Прибутковість статутного капіталу – 41,774% (11 місце);

– Прибутковість активів балансу – 2,179% (6 місце);

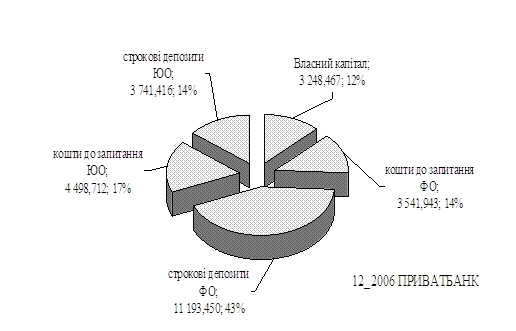

Станом на 01.01.2007 року (за результатами 2006 року) АКБ «Приватбанк» закріпив позиції лідера і займає наступні рейтингові місця в банківській системі України [70] та відносні частки фінансів банківської системи України:

– Обсяг валюти активів балансу – 32 680,0 млн. грн. (1 місце – 10,31%);

– Обсяг власного капіталу – 4 0290,442 млн. грн. (1 місце – 9,49%);

– Обсяг статутного капіталу – 312,971 млн.євро (2 місце);

– Обсяг кредитно-інвестиційного портфеля

– 27 532,83 млн. грн. (1 місце – 10,9%);

– Обсяг поточних і строкових депозитів фізичних осіб

– 14 735,393 млн. грн. (1 місце – 15,1%);

– Обсяг поточних і строкових депозитів юридичних осіб

– 8 240,128 млн. грн. (1 місце – 9,534%);

– Обсяг балансового прибутку – 471,775 млн. грн. (1 місце – 11,91%);

– Прибутковість статутного капіталу – 22,66% (24 місце);

– Прибутковість активів балансу – 1,444% (33 місце);

Станом на 01.07.2007 року (за результатами 1 півріччя 2007 року) АКБ «Приватбанк» продовжив закріплення позиції лідера по обсягам агрегатів валюти балансу і займає наступні рейтингові місця в банківській системі України [70] та відносні частки фінансів банківської системи України (Додаток В):

– Обсяг валюти активів балансу – 40 132,3 млн. грн. (1 місце – 9,82%);

– Обсяг власного капіталу – 4 296,584 млн. грн. (1 місце – 8,64%);

– Обсяг статутного капіталу – 306,29 млн.євро (3 місце);

– Обсяг кредитно-інвестиційного портфеля

– 33 502,38 млн. грн. (1 місце – 10,16%);

– Обсяг поточних і строкових депозитів фізичних осіб

– 17 289,41 млн. грн. (1 місце – 14,84%);

– Обсяг поточних і строкових депозитів юридичних осіб

– 12 409,121 млн. грн. (1 місце – 11,53%);

– Обсяг балансового прибутку – 259,76 млн. грн. (2 місце – 10,78%);

– Прибутковість статутного капіталу – 24,95% (21 місце);

– Прибутковість активів балансу – 1,295% (43 місце);

Спільний аналіз даних таблиць Додатку В показує, що з розширенням обсягів валюти балансу АКБ «Приватбанк» розвивається екстенсивно, тобто постійно знижуючи рентабельність статутного капіталу та рентабельність активів. Поступово також падає частка монопольного сектору по обсягам агрегатів валюти баланса в банківській системі України, яку займає АКБ «Приватбанк»

Комплексними інструментами управління загальним рівнем платоспроможності банку є контроль стану виконання нормативів Н1, Н2 та Н3 [6]:

– Мінімальний розмір регулятивного капіталу (Н1)

– Норматив адекватності регулятивного капіталу/платоспроможності (Н2)

– Норматив адекватності основного капіталу (Н3)

2.2 Види та особливості валютних операцій в АКБ «Приватбанк»

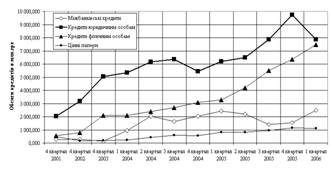

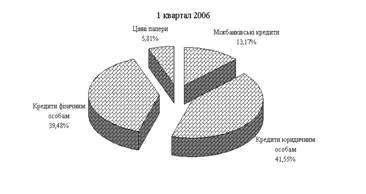

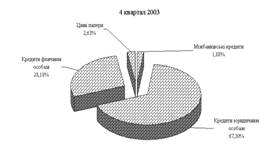

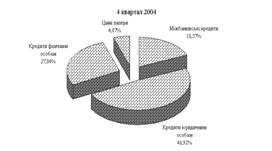

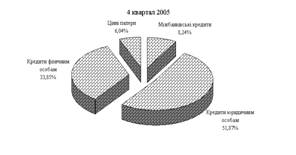

Валютні операції АКБ «Приватбанк» розподіляться по класам обслуговуємих клієнтів [69]:

валютні операції з банками та на міжбанківському валютному ринку;

валютні операції з клієнтами – юридичними особами;

валютні операції з клієнтами – фізичними особами;

Валютні операції АКБ «Приватбанк» з банками розподіляються на наступні види операцій:

– ведення корреспондентських рахунків в банках-нерезидентах (ностро – рахунки) та банків – резидентів в банку (лорорахунки);

– міжбанківські валюто-обмінні операції на міжбанківському валютному ринку;

міжбанківське кредитування;

міжбанківські операції з готівковою валютою;

міжбанківські послуги ділінгового центру по торгівлі валютою на міжнародних біржах;

Якщо перші 4 види валютних міжбанківських операцій на сучасному етапі присутні майже у всіх комерційних банках України, то 5 операція є необхідною в умовах валютних обмежень роботи комерційних банків України на міжнародних ринках [69]. Ділінговий центр ПриватБанку пропонує клієнтам фінансовий інструмент – ділінг на міжнародних валютних ринках. Основними рисами, що характеризують міжнародний валютний ринок FOREX (FOREX – Foreign Exchange Operations) є його абсолютна ліквідність, цілодобовість і відсутність просторових обмежень. Користаючись цією послугою банку комерційні банки – клієнти та їх клієнти одержують можливість здійснювати спекулятивні операції на міжнародних валютних ринках через АКБ «Приватбанк». Цей фінансовий інструмент не має обмежень за рівнем прибутковості. За оцінками аналітиків, прибутковість операцій на форексному ринку, при грамотному керуванні валютною позицією і розумним обмеженням ризиків складає в середньому 9–10 відсотків на місяць від суми інвестованих засобів

У розпорядженні інвестора є різноманітні способи ведення позицій, пов'язані з економічними і політичними очікуваннями, з подіями, що носять макроекономічний характер, із прогнозуванням руху ринків за допомогою інструментів теханалізу. Цінові рухи ринку, викликані цими факторами відкривають можливість одержання спекулятивного прибутку. Надане клієнту кредитне плече (максимальний розмір 1:50) дозволяє істотно підвищити ефективність проведення подібних операцій, тому що, наприклад, розмістивши як покриття (страхова сума під проведення арбітражних операцій) 2000 доларів США, клієнт одержує можливість оперувати на реальному ринку сумою розміром 100'000 (2000*50), що при прийнятті вірних торгових рішень суттєво збільшує прибутковість операцій. Для прикладу, середньодобові коливання ринку EUR/USD складають 50–100 пунктів, вартість одного пункту при операціях з 100 тисячним лотом на цьому ринку складає 10 доларів США, таким чином, звичайні добові коливання ринку дозволяють трейдеру за день дістати прибуток у розмірі 500 доларів США (25% від суми страхового покриття).

Основні застосовувані терміни ділерного обслуговування банків АКБ «Приватбанк [69]:

Ділери – уповноважені співробітники Сторін, що ведуть переговори й укладають угоди;

Арбітражні операції – угоди по покупці чи продажу однієї іноземної валюти за іншу по погодженому в момент укладання угоди обмінному (валютному) курсу. Арбітраж означає проведення операцій у розрахунку на одержання прибутку при зміні валютного курсу і припускає здійснення як мінімум двох протилежних угод на однакову суму. Основна валюта – (інакше – валюта операції), на покупку (продаж) якої полягає арбітражна угода в обмін на іншу валюту (оцінну валюту або інакше – валюту ціни).

Відкрита позиція Клієнта – сума арбітражних угод Клієнта, укладених із КБ «ПриватБанк» по купівлі чи продажу основної валюти з однією датою валютування, не покрита зворотними угодами тією же датою валютування. Ліміт – загальна максимально припустима сума відкритих позицій Клієнта

Дата валютування – дата, зафіксована Сторонами як дата розрахунків по угоді. Для ринку FOREX стандартною є дата валютування Spot, тобто другий робочий день після дня укладання угоди

При проведенні арбітражних операцій Клієнт свідомо приймає ризик можливих збитків при несприятливій зміні валютного курсу. Забезпеченням цих ризиків є розміщений Клієнтом у Банку страховий депозит, який називається покриттям можливих збитків. Банк має право в односторонньому порядку закрити арбітражні позиції Клієнта, якщо поточні збитки по них досягли або перевищили 70% страхового депозиту

Банк стягує за кожну укладену Клієнтом угоду комісію згідно Тарифів банку (10 доларів США за кожні 100'000 при здійсненні угоди; при операціях лотами понад 500'000, комісія не збільшується і складає 50 доларів США за угоду).

Таблиця 2.2. Валютне обслуговування банків на зовнішніх біржах, виконуєме в якості міжбанківських послуг АКБ «Приватбанк» [69]

| Пари валют, що торгуються | Розмір мінімального лота |

| EUR/USD | 100 000 |

| GBP/USD | 100 000 |

| USD/CHF | 100 000 |

| USD/JPY | 100 000 |

| EUR/JPY | 100 000 |

| CHF/JPY | 100 000 |

| GBP/JPY | 500 000 |

| GBP/CHF | 500 000 |

| EUR/CHF | 100 000 |

Клієнтам надається інформаційне й аналітичне забезпечення. До складу наданої клієнтам інформації входять котирування валют у режимі Online, світові фінансові і політичні новини, інструменти побудови й аналізу графіків зміни валютних курсів, огляди аналітиків. Проводиться платне навчання клієнтів на тему «Ділінг на міжнародних валютних ринках». У курс навчання входять теоретичні основи валюто-обмінних операцій і практичні заняття в умовах реального ринку. Після закінчення занять банком видаються посвідчення про закінчення курсів.

Валютні операції АКБ «Приватбанк» з клієнтами – юридичними особами розподіляються на наступні види операцій:

– ведення валютних рахунків клієнтів та розрахунково-касове обслуговування валютних операцій з перерахуванням коштів в банки-нерезиденти через систему кореспондентських рахунків (ностро-рахунки) та отриманням валютних коштів для клієнтів на свій кореспондентський рахунок в банку-нерезиденті;

– продаж – покупку валюти за гривні на міжбанківському валютному ринку України для виконання комерційних угод клієнта;

– продаж – покупку необхідної валюти за валюту клієнта на міжнародних валютних ринках;

видача валютних кредитів клієнтам банка;

приймання валютних депозитів від клієнтів банку;

випуск та обслуговування валютних корпоративних пластикових карток підприємств

Валютні операції АКБ «Приватбанк» з клієнтами – фізичними особами розподіляються на наступні види операцій:

– відкриття валютних рахунків та виконання розрахунково-касових операцій. Комерційний банк «ПриватБанк» відкриває фізичним особам поточні рахунки у іноземній валютах для здійснення розрахунків з іншими фізичними та юридичними особами згідно діючого законодавства України, а також для зберігання на них коштів. Відкривши поточний рахунок у «Приват Банку», клієнт має можливість отримати всі види банківських послуг, які надаються фізичним особам:

а) Отримання коштів, що надійшли на поточний рахунок у безготівковій формі готівкою;

б) Здійснення переказів грошових коштів у безготівковій формі за надані послуги (в т. ч. комунальні), за придбання у торговельних підприємств товарів або просто родичу на його поточний рахунок.

в) Отримання переказів з-за кордону, а також здійснення переказів родичам, які тимчасово виїхали за межі України на навчання або у приватних справах або постійно проживають за кордоном. Виконання операцій на поточних рахунках здійснюється на підставі платіжних документів у готівковій або безготівковій формах згідно «Переліку коштів, що зараховуються або перераховуються», що затверджений Національним банком України.

Таблиця 2.3. Тарифи за відкриття та обслуговування поточних рахунків в іноземній валюті в АКБ «Приватбанк» (стан на 08.08.2007) [69]

| Послуга | Тариф, грн | Термін оплати | Порядок оплати |

| 1. Відкриття поточного рахунку Відкриття поточного рахунку за допомогою програмно-апаратних засобів (банкомат) | 10 грн 10 грн. | при відкритті рахунку | готівкою списання з картки (еквівал. 10 грн.) |

| 2. Переказ коштів до іншого банку | 1% від суми min екв. 5 грн | у момент здійснення операції | готівкою або мем. ордером з рахунку клієнта |

| 3. Переказ коштів у системі ПриватБанку | 1% від суми | у момент здійснення операції | готівкою |

| 4. Внутрішній банківський переказ між «власними» рахунками клієнта | 0,5% | у момент здійснення операції | готівкою або мем. ордером за заявою клієнта з його рахунку |

| 5. Оформлення довідки на вивіз іноземної валюти | до 2000 $ 20 грн | у момент здійснення операції | готівкою |

| 6. Виплата готівкових коштів | 1% від суми min екв. 1 $ у грн. за курсом НБУ | у момент здійснення операції | готівкою |

| 7. Виплата готівкових коштів з поточного рахунку в рублях Росії | 1% від суми | у момент здійснення операції | готівкою |

| 8. Зарахування коштів, які надійшли на рахунок у рамках програми | 1% від суми | у момент зарахування засобів | б/г |

| 9. Гарантія переказу одержувачеві повної суми міжнародного | 26.5 $ без ПДВ | у момент | готівкою |

| 10. Обслуговування неактивного поточного рахунку* | єкв 5 грн. | щомісячно | мем. ордером з рахунку клієнта |

| 11. Переказ коштів в Москомприватбанк, банк Паритате | 3 $ за курсом НБУ | у момент зарахування коштів | готівкою |

| 12. Поповнення поточного рахунку, відкритого в іншому регіоні | 0,5% від суми | у момент | готівкою |

– послуги переказів готівкової валюти

Таблиця 2.4. Для переказів іноземної валюти за межі України за дорученням фізичних осіб – резидентів встановлені наступні правила і тарифи

| N | Назва виду переказу | Сума | Умови переказу | Необхідні документи |

| 1. | Переказ на користь фізичних осіб, постійно чи тимчасово проживаючих за кордоном | до 600 $ на місяць | Можливий переказ без відкриття рахунка чи з відкриттям рахунка | Без підтверджуючих документів. |

| 2. | Допомога родичам (чоловіку, дружині, батькам дітям, рідним сестрам, братам, онукам, дідусю, бабусі), постійно чи тимчасово проживаючим за кордоном | понад 600 $ до 1000 $ на місяць | Тільки з поточного рахунка. | Документи, що підтверджують родинні відносини (паспорт, свідоцтво про народження, посвідчення про шлюб; перекази братам, сестрам онукам, дідусю, бабусі можуть здійснюватися на підставі копій цих документів, завірені у встановленому порядку). |

| 3. | Оплата витрат, пов'язаних зі смертю громадян за кордоном (транспортні витрати і витрати на похорон) На рахунки юридичних осіб-нерезидентів | Сума, зазначена в рахунку-фактурі | Тільки з поточного рахунка | Інвойс (рахунок-фактура) фірми – нерезидента |

| 4. | Відшкодування витрат: судовим органам (у т.ч. сплата податків, зборів, держмита й ін. обов'язкових платежів за виконання зазначеними органами своїх функцій). На рахунки юридичних осіб-нерезидентів | до 600 $ вище 600 $ до суми, зазначеної в листі | Можливий переказ без відкриття рахунка чи з відкриттям рахунка. Тільки з поточного рахунка | При наявності підтверджуючих документів юридичних осіб-нерезидентів (лист відповідного уповноваженого органа іноземної держави, у якому зазначена сума до оплати, нормативний акт, на підставі якого вона визначається). |

| 5. | Переказ коштів за оплату нотаріальним та іншим вповноваженим органам (у т.ч. оплата зборів, держмита й інших обов'язкових платежів за виконання цими органами своїх функцій), послуг адвокатів у випадку порушення судових справ за кордоном, у яких позивачем або відповідачем є фізична особа-резидент України | до 600 $ | Можливий переказ | Підтверджуючі документи, у яких вказується сума до оплати (лист-рахунок відповідного органа, чи адвоката нотаріуса іноземної держави, у якому повинна вказуватися сума до оплати, позовна заява). |

| 6. | Оплата витрат за лікування в медичних закладах, що знаходяться за кордоном на рахунки цих закладів | до 20 000 $ | Тільки з поточного рахунка | При наявності підтверджуючих документів цих закладів (виклик чи запрошення на лікування, рахунок-фактура) і копії наказу Міністерства охорони здоров'я України про направлення громадянина на лікування за кордон відповідно до Положення про порядок направлення громадян на лікування за кордон, затвердженого Постановою Кабінету Міністрів України від 08.12.95 №991 чи копії протоколу засідання комісії Міністерства охорони здоров'я України з питань направлення громадян України на лікування за кордон чи виписки з цього протоколу) |

| 7. | Оплата витрат за проведення тестів, іспитів і на інші платежі, що пов'язані з зарахуванням фіз. особи на навчання до навчальних закладів, які знаходяться за кордоном – на рахунки цих закладів. | до 600 $ | Можливий переказ без відкриття рахунка чи з відкриттям рахунка | При наявності підтверджуючих документів цих закладів (чи виклик запрошення, у якому повинна вказуватися сума до оплати) |

| 8. | Оплата витрат за навчання в навчальних установах, розташованих за кордоном, – на рахунки цих установ при наявності індивідуальної ліцензії НБУ на здійснення переказу іноземної валюти за межі України (при переказі безпосередньо через Укрексімбанк ліцензії не потрібно). Оплату може здійснювати інша фізична особа, що не є одержувачем послуги на підставі індивідуальної ліцензії Національного банку України на здійснення переказу іноземної валюти за межі України. | до 30000 $ за навчальний рік | Тільки з поточного рахунка фіз. особи через коррахунок ПриватБанку, відкритий в Укрексімбанку | Наявність підтверджуючих документів цих установ (виклик чи запрошення, у якому повинна бути зазначена сума до оплати, рахунок-фактура) |

| 9. | Оплата вступних членських внесків у міжнародні організації – на рахунки цих організацій | до 500 $ | Тільки з поточного рахунка | Наявність підтверджуючих документів (документа чи листа про фактичний вступ резидента в міжнародну організацію чи про умови вступу до неї; чи фактура лист-повідомлення, у якому повинні вказуватися відповідні банківські реквізити іноземного банку для оплати внеску і сума внеску) |

| 10. | Переказ за участь у міжнародних симпозіумах, семінарах, конференціях, виставках, культурних і спортивних заходах, що відбуваються на території іноземних держав – на рахунки юридичних осіб-нерезидентів | до 600 $ | Можливий переклад без відкриття рахунка чи з відкриттям рахунка. | Наявність запрошення юридичної фірми-нерезидента, у якому повинно вказуватися сума до сплати, рахунок-фактура |

| 11. | Оплата витрат за придбання літератури і передплатних видань, що видаються за кордоном – на рахунки юридичних осіб-нерезидентів | до 600 $ в місяць | Можливий переклад без відкриття рахунка чи з відкриттям рахунка | Наявність підтверджуючих документів цих юридичних осіб – нерезидентів (рахунок-фактура) |

| 12. | Оплата інших послуг, за договорами, укладеними з нерезидентами про надання послуг – на рахунки юридичних осіб-нерезидентів. Оплата за договорами страхування життя (страховим полісам, посвідченням, сертифікатам) здійснюється на підставі індивідуальної ліцензії НБУ | до 500$ на місяць | Тільки з поточного рахунка | Наявність підтверджуючих документів цих юридичних осіб – нерезидентів (договір, рахунок-фактура) |

| 13. | Перекази коштів при виїзді за кордон на постійне місце проживання Переказ може здійснюватися як на рахунок будьякої фізичної особи, так і до запитання. | у межах | Тільки з поточного рахунка | Наявність паспорта громадянина України для виїзду за кордон (для осіб без громадянства – документ, що засвідчує особу) з відміткою про виїзд на постійне місце проживання з вказівкою країни виїзду і довідки органа податкової служби про відсутність заборгованості щодо сплати податків. |

| 14. | Оплата зборів (митних зборів) за дії, пов'язані з охороною прав на об'єкти інтелектуальної власності, включаючи оплату послуг патентних повірників закордоном – на рахунки фіз. осіб – нерезидентів – патентних повірників і відповідних органів іноземних держав | до 5000 $ | Тільки з поточного рахунка | При наявності листа – рахунка відповідного уповноваженого органа іноземної держави чи патентного повірника-нерезидента, у якому вказується сума до оплати. |

| 15. | Переказ на власні рахунки, відкриті в закордонних банках, інших кредитних установах, філіях Українських банків за межами України, що використовуються відповідно до чинного законодавства України | до 9000 $ | Тільки з поточного рахунка | При наявності індивідуальної ліцензії НБУ на відкриття рахунків за межами України і розміщення на них валютних цінностей |

У разі потреби здійснити переказ у сумі, що перевищує дані норми, але не більше 25 000 доларів США, переказ здійснюється на підставі індивідуальної ліцензії НБУ, що видає територіальне управління Національного банку, у сумі, що перевищує 25 000 доларів США, а також на цілі, що не передбачені Правилами – на підставі індивідуальної ліцензії Національного банку, що видає Департамент валютного контролю і ліцензування НБУ.

Таблиця 2.5. Клієнтська плата за переказ MoneyGram (переказ готівкових валютних коштів фізичними особами) [69]

| Сума відправлення, долари США | Клієнтська плата, долари США |

| 0,01 – 100,01 | 12,00 |

| 100,01 – 300,00 | 20,00 |

| 300,01 – 400,00 | 24,00 |

| 400,01 – 600,00 | 32,00 |

| 600,01 – 800,00 | 40,00 |

| 800,01 – 1000,00 | 50,00 |

| 1000,01 – 1200,00 | 60,00 |

| 1200,01 – 1800,00 | 75,00 |

| 1800,01 – 2500,00 | 100,00 |

| 2500,01 – 5000,00 | 150,00 |

| 5000,01 – 7500,00 | 225,00 |

| 7500,01 – 10000,00 | 300,00 |

Таблиця 2.6. Клієнтська плата на відправлення термінових переказів за межі України за системою PrivatMoney [69]

| Сума переказу (USD, EUR) | Клієнтська плата (USD, EUR) |

| 0,01 – 10000,00 | 3% від суми* |

Таблиця 2.7. Клієнтська плата на відправлення термінових переказів по Україні за системою PrivatMoney у доларах США і євро [69]

| Сума переказу (USD, EUR) | Клієнтська плата, % |

| 0,01 – 20,00 | 7,0%* |

| 20,01 – 50,00 | 6,0%* |

| 50,01 – 150,00 | 5,0%* |

| 150,01 – 200,00 | 4,0%* |

| 200,01 – 700,00 | 3,5%* |

| 700,01 – 1000,00 | 3,0%* |

| 1000,01 – 1800,00 | 2,5%* |

| 1800,01 – 5000,00 | 2,0%* |

| 5000,01 і більше | 1,5%* |

Таблиця 2.8. Ставки по споживчих кредитах для iндивiдуальних клієнтів. Кредити на купівлю нових і «б/у» автомобілів [69]

| Строк кредитування | Ставка, річних | ||

| UAH | USD | EUR | |

| від 3 до 5 | від 14,04% | від 10,08% | від 9% |

| від 5 до 7* | от 14,04% | от 10,08% | от 9% |

Таблиця 2.9. Ставки по споживчих кредитах для iндивiдуальних клієнтів. Кредити на купівлю житла (первинний та вторинний ринок) [69]

| Строк, років | Ставка, річних | ||

| UAH | USD | EUR | |

| до 30 років (перший внесок 0%) | від 14,04% | від 10,08% | від 9,00% |

Таблиця 2.10. Ставки по споживчих кредитах для iндивiдуальних клієнтів. Кредити під заставу нерухомості [69]

| Строк, років | Ставка, річних | ||

| UAH | USD | EUR | |

| до 10 років (сума кредиту до 80% від оціночної вартості нерухомості) | від 14,04% | від 11,04% | від 10,08% |

Похожие работы

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

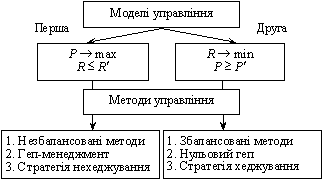

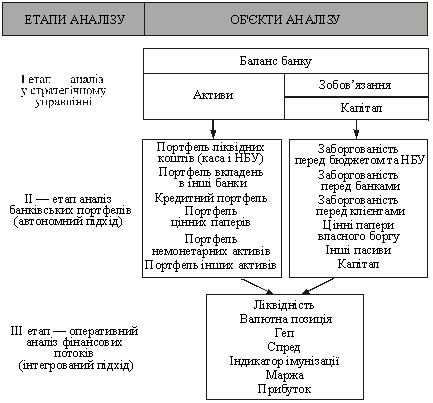

... ій ліквідності АКБ "Приватбанк". Впровадження пропозицій і рекомендацій щодо шляхів оптимізації стратегії застосування не тільки інтегрально-нормативних, а і поточних інструментів управління платоспроможністю та ліквідністю комерційного банку з застосуванням механізмів геп-менеджменту, наданих в дипломній роботі, дозволить: зосередити увагу банківських установ на доцільності комплексного ...

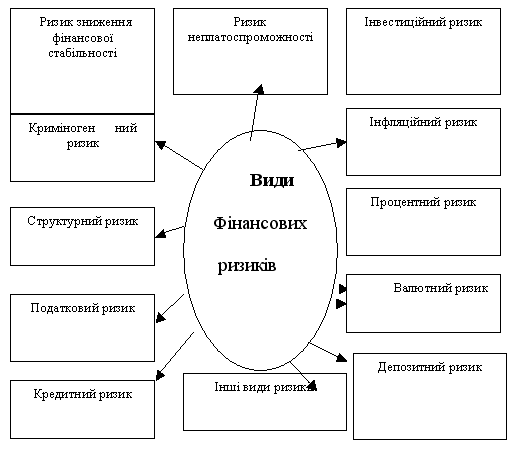

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

0 комментариев