Навигация

Аудит операций банка с иностранной валютой. Нормативное регулирование банковского аудита

по предмету «Банковский аудит»

Задание № 20:

1. Аудит операций банка с иностранной валютой

2. Нормативное регулирование банковского аудита

2004

СОДЕРЖАНИЕ:

Введение........................................................................................................ 3

1. Аудит операций банка с иностранной валютой.......... 5

1.1. Проверка правильности открытия и ведения валютных счетов........ 5

1.2. Проверка правильности открытия и ведения валютных счетов резидентов Российской

Федерации........................................................................................................ 5

1.3. Проверка правильности открытия и ведения счетов нерезидентов в валюте Российской Федерации................................................................................ 10

1.4. Проверка выполнения банком функций агента валютного контроля 17

1.5. Рабочая программа аудита операций банка с иностранной валютой 24

2. Нормативное регулирование банковского аудита.. 29

Заключение............................................................................................... 34

Список используемой литературы.......................................... 35

Введение

Аудиторская деятельность (аудит) - это предпринимательская деятельность аудиторов (аудиторских фирм) по осуществлению независимых проверок бухгалтерской (финансовой) отчетности, платежно-расчетной документации, налоговых деклараций и других финансовых обязательств и требований экономических субъектов, а также оказанию иных аудиторских услуг:

-постановка, восстановление и ведение бухгалтерского учета;

-составление деклараций о доходах и бухгалтерской (финансовой) отчетности;

-анализ финансово-хозяйственной деятельности;

-оценка активов и пассивов компании или банка;

-консультирование в вопросах финансового, налогового, банковского и иного хозяйственного законодательства;

-обучение и др.

Цель аудиторской оценки - решение конкретной задачи, которая определяется законодательством, системой регулирования аудиторской деятельности, договорным обязательствам аудитора и клиента.

Коммерческие банки регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении. Реализуя банковские операции, достигая их слаженности и сбалансированности, коммерческие банки обеспечивают тем самым свою устойчивость, надежность, доходность, стабильность функционирования рыночных отношений.

Экономика России в настоящее время не может быть гармонизирована. Предстоит большая работа в этом направлении. Поэтому важно изучение различных элементов передовых технологий мировой экономики, неотъемлемой частью которой является аудит.

Российский банковский аудит, в данное время, находится на стадии развития и становления. Нахождение аудиторской системы в такой ситуации подразумевает наличие множества проблем и нерешенных вопросов. Отсутствие сбалансированной законодательной среды тормозит развитие аудита в России. Правительством делаются определенные шаги для поддержания аудиторской деятельности, в частности банковского аудита, так как состояние банковской системы России также зависит от состояния банковского аудита.

В нескольких российских банках в настоящее время проходит эксперимент по переходу на международные стандарты финансовой отчетности (МСФО). Вслед за банками на международные стандарты планируется перевести и компании.

Целью данной работы является рассмотрение общих законодательных и организационных основ аудиторской деятельности в РФ, а также специфических черт аудита банков. Практическая часть работы посвящена разработке методики проведения аудиторской проверки операций банка с иностранной валютой.

Таким образом, основными задачами написания работы, в соответствии с Заданием № 20, являются рассмотрение вопросов нормативного регулирования банковского аудита и аудита операций банка с иностранной валютой (валютный контроль и правомерность открытия счетов резидентам и нерезидентам).

1. Аудит операций банка с иностранной валютой 1.1. Проверка правильности открытия и ведения валютных счетов

При открытии и ведении валютных счетов необходимо использовать следующие нормативные документы:

1. Гражданский Кодекс Российской Федерации, ч. 2. Федеральный закон от 26.01.96 № 14-ФЗ (с последующими изменениями и дополнениями);

2. Положение ЦБ РФ от 05.12.2002г. № 205-П «О правилах ведения бухгалтерского учёта в кредитных организациях, расположенных на территории Российской Федерации»

3. Инструкцию ЦБ РФ «О порядке открытия уполномоченными банками банковских счетов нерезидентов в валюте Российской Федерации и проведения операций по этим счетам» от 12.10.2000 № 93-И;

4. Инструкцию ЦБ РФ «О специальных счетах нерезидентов типа «С» от 23.03.99 № 79-И (с последующими изменениями и дополнениями).

и прочие нормативные документы

В данном вопросе можно выделить два основных направления действий аудитора:

- проверка правильности открытия и ведения валютных счетов резидентов Российской Федерации;

- проверка правильности открытия и ведения счетов нерезидентов в валюте Российской Федерации.

1.2. Проверка правильности открытия и ведения валютных счетоврезидентов Российской Федерации

Для осуществления резидентами Российской Федерации внешнеэкономической деятельности уполномоченные банки открывают им текущие, транзитные и специальные транзитные валютные счета. Понятия текущего и транзитного счетов были введены Инструкцией ЦБ РФ № 7 в 1992 г., специальный транзитный валютный счет появился значительно позднее. Его существование было закреплено Указанием ЦБ РФ от 20.10.99. № 383-У, и в дальнейшем (с учетом изменений и дополнений к нему) следует рассматривать режим текущего и транзитного счетов в контексте, не противоречащем данным изменениям[1].

Под специальным транзитным валютным счетом понимается счет, открываемый в уполномоченном банке на основании договора банковского счета для совершения резидентом операций покупки иностранной валюты за рубли на внутреннем валютном рынке и ее обратной продажи, а также для учета указанных операций.

Транзитный валютный счет предназначен для зачисления резидентам в полном объеме поступлений в иностранной валюте, в дальнейшем подлежащих обязательной продаже, и проведения операций, связанных с этим. В данном случае используется термин «валютная выручка», под которой понимаются все средства в иностранной валюте поступающие резиденту по заключенным им или от его имени сделкам, предусматривающим обязательную продажу.

Текущий валютный счет можно рассматривать как счет, на котором отражаются все остальные операции клиента.

При рассмотрении аудитором документов, представляемых клиентами (резидентами) в банк при открытии валютных счетов, следует обращать внимание на:

наличие в юридическом деле всех необходимых документов в соответствии с законодательством, регулирующим данный вопрос;

отражение во внутренних инструкциях и положениях банка всех дополнительных требований к клиенту.

Поскольку предполагается параллельное открытие транзитного, текущего и специального транзитного валютных счетов, то юридическое дело формируется фактически одно. По каждому счету должны быть следующие документы:

• справка об открытии каждого счета в отдельности;

• информационное письмо из налоговой инспекции об ее уведомлении об этом; заявление на открытие счета;

• договор банковского счета;

• распоряжения бухгалтерии об открытии счета;

• режим счета;

• справки из обязательных внебюджетных фондов.

Учитывая, что валютные счета открываются в банке либо одновременно с рублевым, либо после его открытия, ведение юридических дел в валютном отделе допускается в менее строгой форме, т.е. кроме выше отмеченных документов в досье могут быть помещены остальные документы в виде ксерокопий, заверенных печатью и подписью первого лица предприятия.

В результате проверки аудитором юридических дел должно быть установлено наличие или отсутствие следующих документов (без у чета отмеченных выше моментов):

• заявления на открытие счета;

• документа о государственной регистрации предприятия (предварительно заверенного соответствующим органом исполнительной власти);

• учредительного договора о создании предприятия (оригинала или копии, заверенной нотариально);

• устава (оригинала или копии, заверенной нотариально или по месту регистрации);

• карточки с образцами подписей первых должностных лиц предприятия, оттиском его печати (нотариально заверенной);

• справки о постановке предприятия на учет в Пенсионном фонде;

• справки о постановке на учет в Фонде обязательного медицинского страхования;

• справки об уведомлении налогового органа о намерении налогоплательщика открыть валютный, депозитный и иной счет;

• информационного письма из налоговой инспекции об уведомлении об открытии валютного счета данного типа;

• справки с присвоенными клиенту кодами ОКПО, ОКОНХ;

• режима счета, подписанного руководителем и главным бухгалтером банка;

• договора банковского счета, подписанного банком и предприятием, скрепленного печатями обеих сторон;

• тарифов по осуществляемым банком валютным операциям;

• распоряжения об открытии счета, подписанное главным бухгалтером.

В случае закрытия счетов по инициативе клиента проверяется наличие заявления клиента.

Физические лица-резиденты также имеют право открывать счета в уполномоченных банках в соответствии с целями, отраженными в действующем законодательстве (на получение заработной платы, пенсии, пособия и т.д.). Процедура открытия счета в данных случаях упрощена и ограничивается предъявлением паспорта и заявлением на открытие счета.

В ходе проверки правильности использования режимов валютных счетов необходимо выявить степень соответствия действий банка нормативной базе, связанных с зачислением поступлений на счета и списанием с них средств, в том числе и по срокам выполнения:

порядка обязательной продажи части валютной выручки ;

порядка обратной продажи средств со специального транзитного валютного счета.

Списание со специального транзитного валютного счета резидента купленной иностранной валюты имеет ограничение по срокам, а именно перевод должен осуществляться в течение 7 календарных дней. В случае превышения срока иностранная валюта подлежит обратной продаже на валютном рынке.

Кроме того, данной процедуре подвергается также иностранная валюта, ранее списанная по распоряжению резидента с вышеуказанного счета в случае возврата:

авансовых платежей по неисполненным контрактам;

суммы со счетов покрытия по открываемым уполномоченными банками покрытых аккредитивов;

суммы в связи с ошибочно произведенными платежами, в том числе по причине неправильно указанных в расчетных документах реквизитов получателя платежа;

сумм, ранее переведенных резидентами нерезидентам по иным основаниям, за исключением сумм, переведенных для оплаты командировочных расходов.

В соответствии с существующими требованием банк обязан по каждому транзитному валютному счету клиента вести досье, по которому аудитор должен удостовериться в наличии и правильности оформления следующих документов:

• поручения на покупку (в случае импортного товарного контракта с отсрочкой платежа в поручении должно быть отображено открытие рублевого депозита);

• распоряжения резидента о переводе купленной на валютном рынке иностранной валюты;

• документов, являющихся основанием для покупки иностранной валюты;

• карточки учета операций по специальному транзитному валютному счету.

Аудитор должен проверить, соблюдаются ли формальные требования, касающиеся нумерации документов, ведения описи помещенных в досье документов.

Проверка вопросов, связанных с режимами счетов, с правильностью осуществления обязательной продажи части валютной выручки и формированием досье по специальным транзитным валютным счетам, одновременно относится и к области выполнения банком функций агента валютного контроля. В силу сложности и многообразия объектов проверки валютных операций практически невозможно однозначно выделить совокупность направленных и замкнутых по смыслу действий, процедур, так как вывод в части правильности проведения банком валютных операций должен носить обобщающий характер.

1.3. Проверка правильности открытия и ведения счетов нерезидентовв валюте Российской Федерации

Нерезиденты могут открывать в уполномоченном банке следующие виды счетов в валюте Российской Федерации: счета типа «К», «Н», «Ф», «С». Общий порядок открытия и ведения счетов типа «Т», «И» регламентируется Инструкцией ЦБ РФ№ 93-И. Порядок открытия и ведения счетов типа «С» отражен в Инструкции ЦБ РФ №79-И. В уполномоченном банке одному нерезиденту могут открывать только один счет каждого типа.

При проверке правильности открытия счетов нерезидентам следует учитывать:

во-первых, для открытия банковского счета нерезидент должен представить в уполномоченный банк документы в соответствии с требованиями законодательства Российской Федерации;

во-вторых, существует ряд особенностей, связанных именно с категорией владельцев счета. Так, оригиналы документов, ввезенные из-за границы, должны быть легализованы в посольстве (консульстве) Российской Федерации за рубежом либо апостилированы и представлены в банк с заверенным переводом на русский язык. Не требуется представления в уполномоченный банк заверенного перевода на русский язык альбома образцов подписей лиц, уполномоченных распоряжаться счетом банка-нерезидента в валюте Российской Федерации[2].

Рассмотрим сначала основные вопросы, связанные с открытием и использованием счетов типа «К», «Н», «Ф».

Отметим, что количество банковских счетов типа «К», «Н», «Ф», открытых на имя одного нерезидента в одном или нескольких уполномоченных банках, не ограничивается. Данные счета открываются уполномоченными банками на основании заключенных с нерезидентами договоров банковского счета.

К категориям нерезидентов, имеющих право открывать в уполномоченных банках счета в валюте Российской Федерации относятся:

Похожие работы

... резервов предстоящих расходов … Курсовая валютная разница … Изменение денежных средств от операционной деятельности … 4.2. Оформление отчета по результатам проведения проверки операций с денежными средствами. По результатам проверки аудитор оформляет отчет, который содержит данные об объеме проверки, все выявленные нарушения и рекомендации для их исправления. Отчет может быть ...

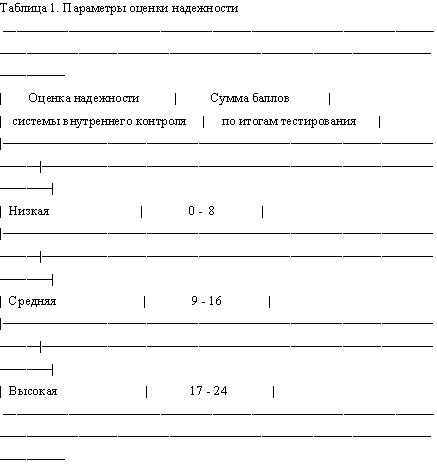

... уровня существенности при планировании и проведении аудита аудиторская фирма (аудитор) должна основываться на внутрифирменных стандартах, если законодательством и нормативными актами, регулирующими банковский аудит, не установлены более жесткие требования" [ ]. В соответствии с правилом (стандартом) аудиторской деятельности "Существенность и аудиторский риск", одобренным Комиссией по аудиторской ...

... валютной позиции 3.Обсудить с сотрудниками валютного отдела процедуру заполнения отчетов по валютной позиции. Тема 2 Аудит кредитного портфеля коммерческого банка Вопрос №1 Предварительный обзор кредитного портфеля Задачи аудита кредитного портфеля Существует ряд причин, обуславливающих важность оценки кредитного портфеля. С одной стороны, основная обязанность ...

... назначению, снятии наличной иностранной валюты для оплаты командировочных расходов при продаже и конверсии на валютном рынке. Аналитические учет по счету 52 «Валютные счета» ведется по каждому счету, открытому для хранения денежных средств в иностранной валюте и рублевом эквиваленте по официальному курсу Национального банка Республики Беларусь в день осуществления операции. Сальдо указанного ...

0 комментариев