Навигация

Аналіз доходів та витрат банку

Зміст:

1. Аналіз доходів та витрат банку ......................................................................3

2. Види та форми кредиту.....................................................................................6

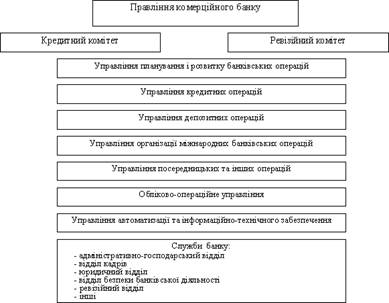

3. Характеристика діяльності комерційних банків.......................................10

Список використаної літератури......................................................................15

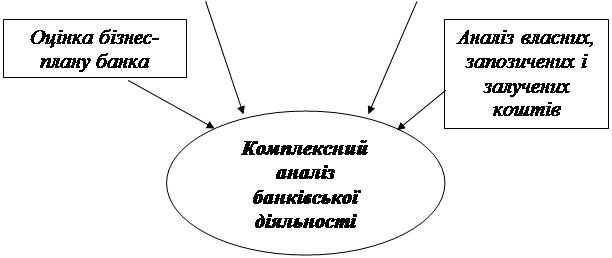

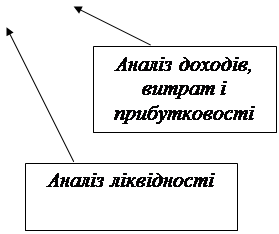

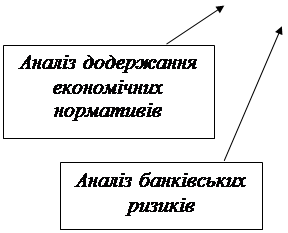

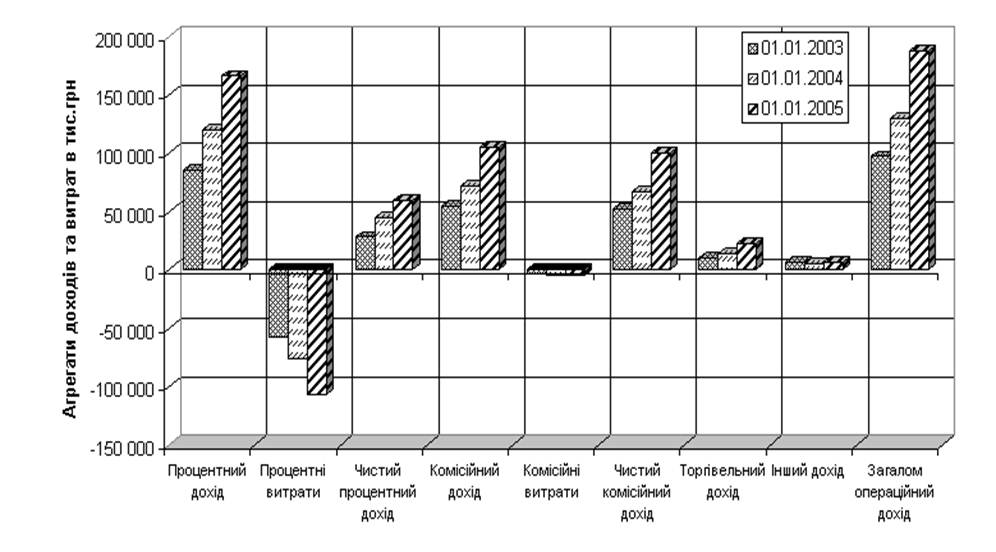

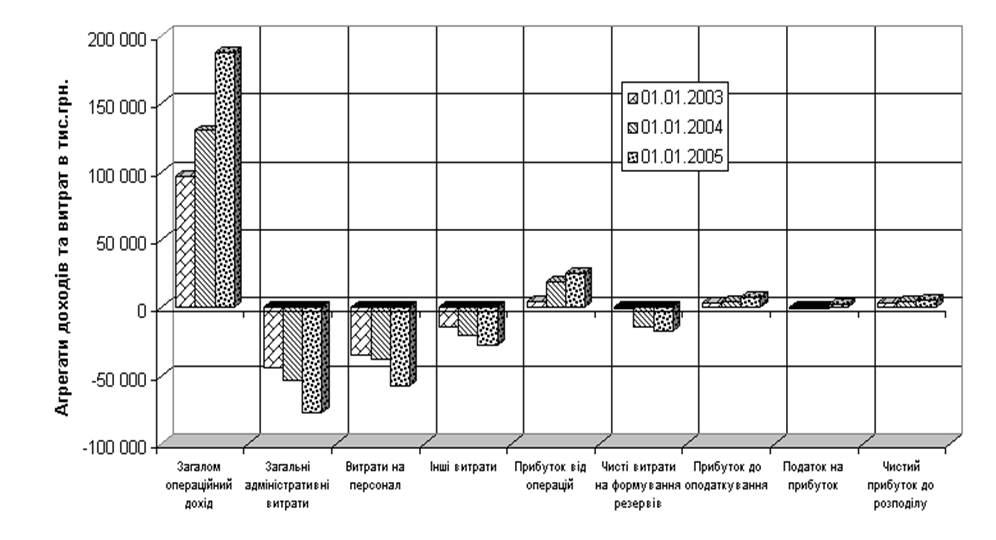

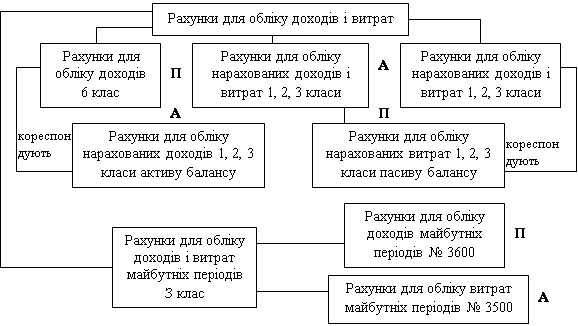

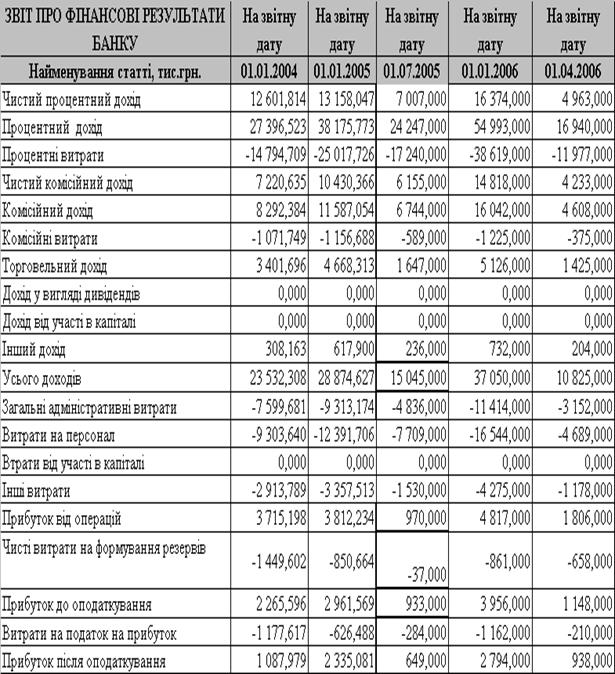

1. Аналіз доходів та витрат банку.

![]()

![]() Для підвищення фінансової стійкості банку важливе значення має зростання його доходів, а як наслідок - і прибутковості банку, що є одним із основних, джерел поповнення власного капіталу банку.

Для підвищення фінансової стійкості банку важливе значення має зростання його доходів, а як наслідок - і прибутковості банку, що є одним із основних, джерел поповнення власного капіталу банку.

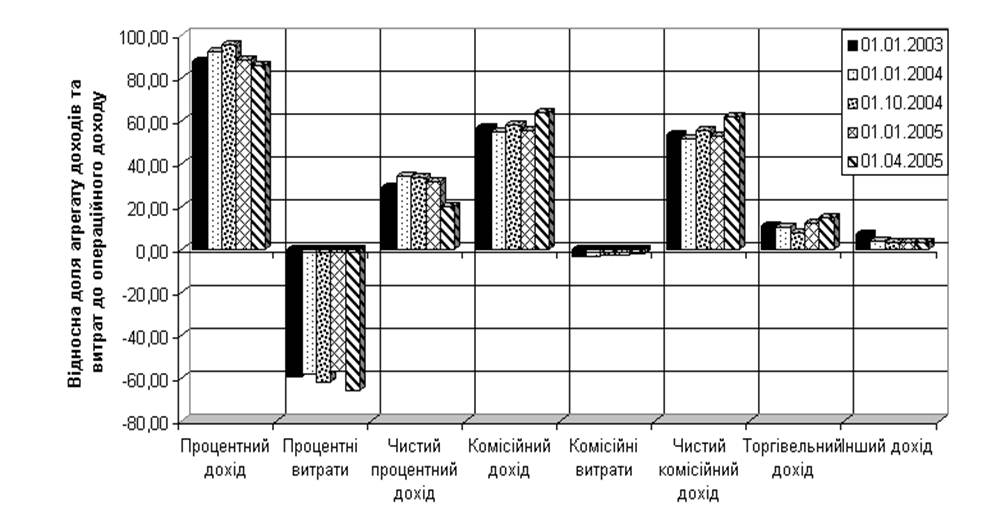

У світовій практиці спостерігається як постійне зростання банківських активів, так і рівня дохідності за ними. І хоча збільшується частка доходів, отриманих у вигляді комісійної винагороди від надання банківських послуг, проценти, тримані під кредитних операцій банку, становлять значну частку банківських доходів. Ця тенденція спостерігається і в Україні. При цьому внаслідок слабкого розвитку ринку банківських послуг основна маса банківських доходів одержується у вигляді процентів за користування кредитними коштами, що були надані банком платоспроможним клієнтам.

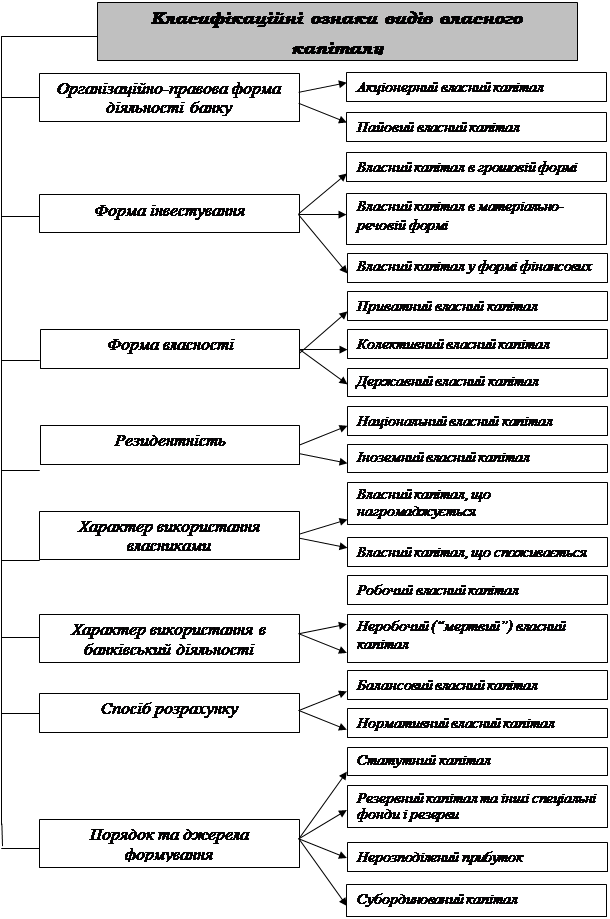

Структура банківських доходів має такий вигляд: 1) доходи від проведення активних операцій: доходи від кредитування; доходи від інвестиційних операцій; 2) доходи від комісійних операцій: доходи від розрахунково-касового обслуговування; доходи від трастових операцій; доходи від факторингових операцій; доходи від лізингових операцій; інші доходи від комісійних операцій; 3) інші доходи.

Доходи від кредитування складаються з процентів за банківськими позиками, а також з облікових процентів, що одержуються при обліку векселів. Близько 70% доходів банки отримують саме від надання позик.

Основну масу доходу від комісійних операцій банки отримують у вигляді комісійної винагороди за розрахунково-касове обслуговування своїх клієнтів. Інші види комісійних доходів становлять незначну частку в загальному обсязі доходів через нерозвинутість ринку таких послуг, як трастові, факторингові, лізингові та ін.

До інших видів доходу від комісійних операцій належать: комісія за надання гарантій та порук; плата за акцептні операції банку; плата за фінансування капітальних вкладень та інші інвестиційні послуги; комісійні за здійснення валютних операцій; комісійна винагорода за консалтинговими послугами.

Доходи банку - це загальна сума грошових коштів, отриманих від проведення активних операцій. Валові доходи банку підрозділяються на процентні і непроцентні.

До процентних доходів банку відносяться:

- відсотки по міжбанківських кредитах;

- відсотки по кредитах підприємств;

- відсотки по кредитах населення;

- доходи по залишках на кореспондентських рахунках;

- доходи по цінних паперах (процентні).

До непроцентних доходів банку відносяться:

- доходи від інвестиційної діяльності (участі в спільній діяльності підприємств), дивіденди по цінних паперах;

- доходи по валютних операціях;

- доходи від отриманих комісій і штрафів;

- інші.

Аналіз банківських доходів припускає визначення питомої ваги окремого виду доходів у їхній загальній сумі або групі доходів. Потім необхідно проаналізувати зміну дохідних статей за визначений період, вивчити структуру доходів банку. Для оцінки середнього рівня прибутковості кредитних операцій застосовуються відносні показники:

- співвідношення отриманих відсотків і середніх залишків по короткостроковим позикам;

- співвідношення отриманих відсотків і середніх залишків по довгостроковим позикам;

- співвідношення валових процентних доходів і середніх залишків

по всіх позикових рахунках;

- співвідношення отриманих відсотків по окремих групах позичок

і середніх залишків по аналізованій групі.

Аналіз приведених показників у динаміку дозволяє визначити, за рахунок яких кредитних операцій зросли процентні доходи.

До інших доходів відносяться комісійні, котрі можуть нараховуватися у відсотках від суми кожної операції, здійсненої по рахунку клієнта, або у твердій сумі, що сплачується періодично.

Оскільки прибуток банку - це різниця між валовими доходами та валовими витратами банку, розглянемо структуру його витрат.

Витрати банку включають: 1) Операційні витрати: сплачені проценти за залученими банком коштами; сплачена комісія; витрати на операції з цінними паперами; витрати на валютні операції; витрати на розрахунково-касове обслуговування; витрати на страхування майна, цінностей ризику; інші операційні витрати; 2) Неопераційні витрати: витрати на утримання персоналу; витрати, пов'язані з експлуатацією основних фондів банку; інші витрати.

Найбільшу частку в загальній сумі витрат банку становлять витрати на виплату процентів за залученими банком ресурсами (виплати за депозитами, за рахунками до запитання, за депозитними сертифікатами тощо). Ці виплати набагато перевищують виплати за іншими статтями і становлять більш як половину операційних витрат.

Комісійні виплати - це виплати, які здійснює банк у процесі проведення своїх активних операцій і надання послуг клієнтам, а також витрати з ведення кореспондентських рахунків.

Витрати па валютні операції - це витрати на розрахункове обслуговування зовнішньоекономічної діяльності.

Неопераційні витрати включають: заробітну плату працівників банку, витрати на утримання приміщень, витрати на устаткування й інше.

До складу інших витрат належать витрати, які непередбачені іншими статтями. Це: судові витрати; сплачені банком штрафи; пеня, неустойки тощо.

Похожие работы

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

... банк” – найнижчий рівень ризикових активів, який належить до резервування. РОЗДІЛ 3 ФІНАНСОВА МОДЕЛЬ ОПТИМАЛЬНОГО УПРАВЛІННЯ ДІЯЛЬНІСТЮ РОБОТИ АКБ “ПРАВЕКС БАНК” 3.1 Математична модель фінансової діяльності та управління рентабельністю комерційного банку В курсовій роботі пропонується один з можливих комплексних підходів до побудови системи управління фінансовою діяльністю комерційного ...

... для функціонування і успішної діяльності банків України та підвищення їх рейтингу. Висновок У процесі розробки теми дипломної роботи нами було вивчено питання планування доходів і витрат комерційного банку, внесено пропозиції по впровадженню заходів із підвищення рейтингу банківських установ і проаналізовано фінансовий стан і ефективність діяльності комерційного банку АКБ «Укрсоцбанк» за пер ...

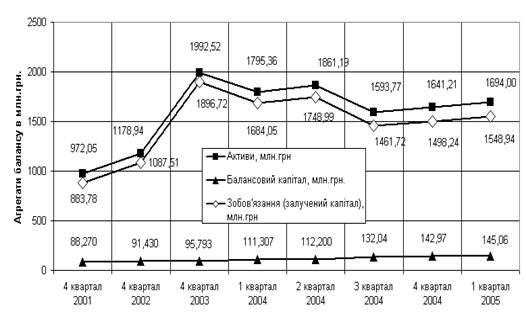

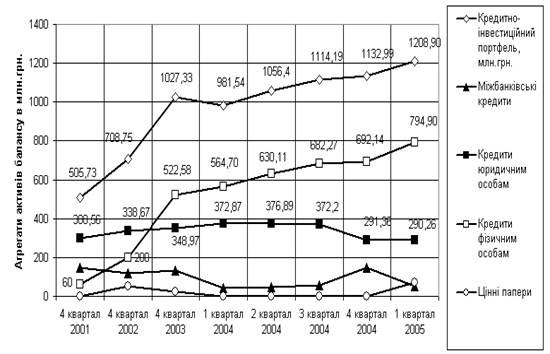

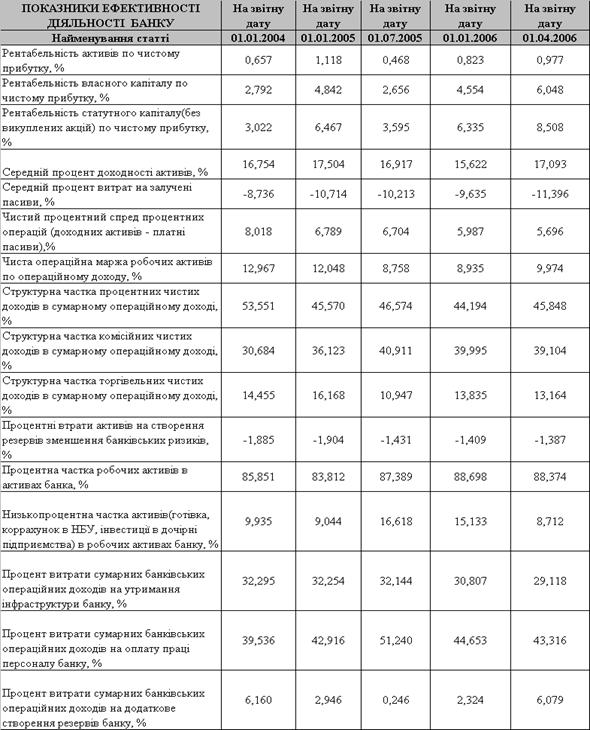

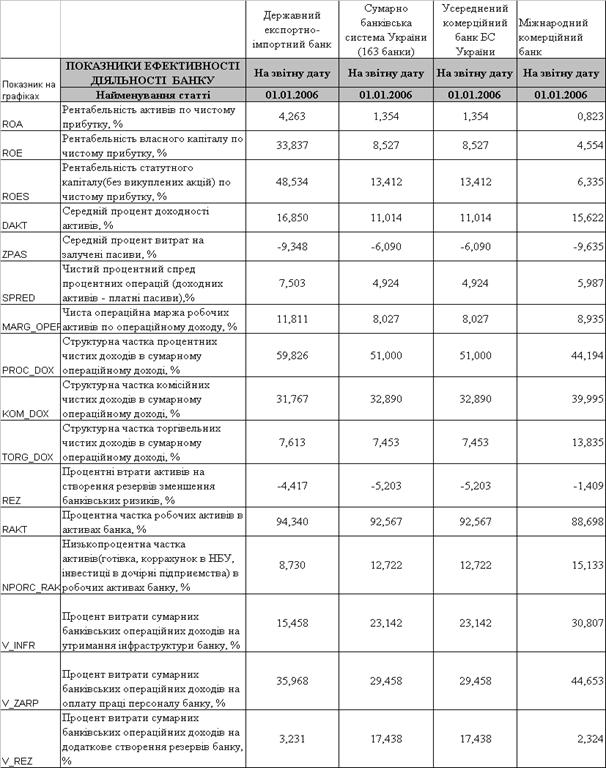

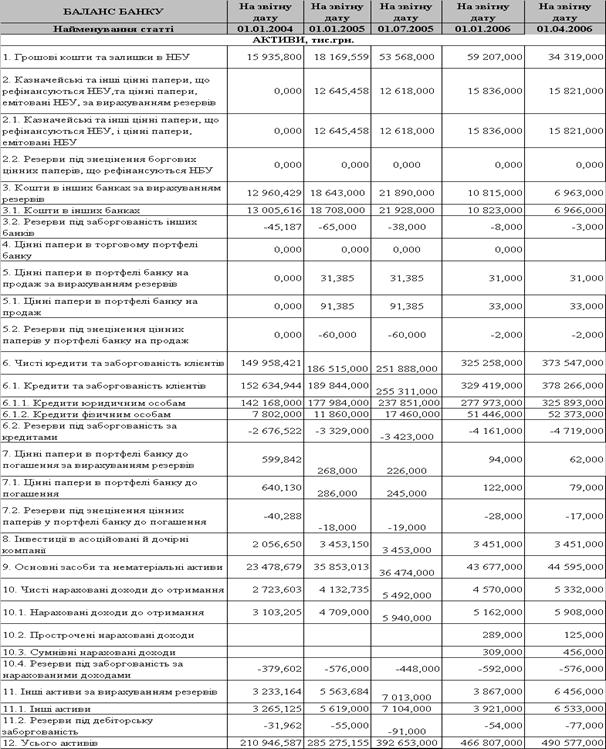

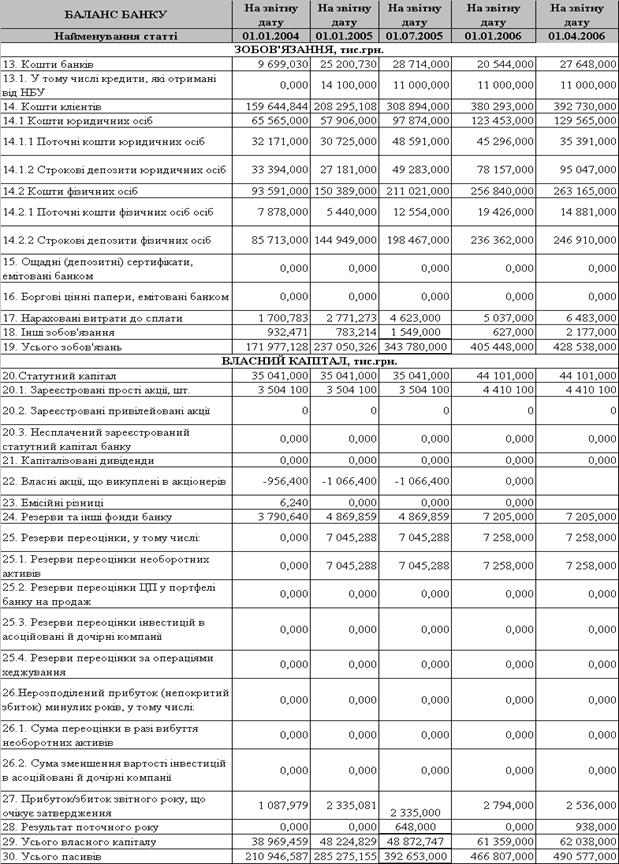

... 550 млн.грн. В 4 групі малих банків (в яку входять практично 100 банків України) ВАТ “Міжнародний комерційний банк” займає 6 -7 місця. Активність фінансових операцій ВАТ “Міжнародний комерційний банк” характеризується наступними показниками динаміки нарощування коштів в операціях: - при поступовому рості власного капіталу банку у 2001 – 2006 роках з рівня 29,37 млн.грн. (4 квартал 2001) до 62,04 ...

0 комментариев