Навигация

Аналіз забезпечення позик

14. Аналіз забезпечення позик

Застава – це спосіб забезпечення зобов’язання. Найпоширенішою є застава, обумовлена договором, коли боржник добровільно віддає майно в заставу і оформляє це угодою з кредитором.

Заставою може бути забезпечена тільки дійсна вимога. Це означає, що договір застави не має самостійного характеру, тобто його не можна укладати поза договором, виконання якого він забезпечує.

Предметом застави може бути будь-яке майно, яке відповідно до законодавства України може бути відчужене заставодавцем, а також цінні папери і майнові права.

Заставне майно мусить мати:

високу ліквідність, тобто здатність до конвертації в грошові кошти;

здатність до тривалого зберігання (як правило, протягом терміну користування позичкою);

стабільні ціни;

низькі витрати щодо зберігання і реалізації;

легкий доступ для контролю.

Застава має забезпечити не тільки повернення позички, а й сплату процентів і пені за договором. Вартість застави має бути вищою, ніж розмір позички.

Гарантія (поручительство) – це угода, яка укладається між банком і гарантом шляхом видачі останнім гарантійного листа і прийняття цього листа до виконання банком. Гарантами можуть бути будь-які фінансово стабільні юридичні особи (підприємства) і банки. Найвагомішою вважається банківська гарантія.

Строк дії гарантії встановлюється, як правило, на 10-15 діб більше від строку погашення позички, повернення якої забезпечене гарантією.

Гарантійний лист складається в двох примірниках. Один примірник гарантійного листа з відміткою банку, що обслуговую гаранта, про прийняття гарантії подається до банку позичальника, після чого здійснюється кредитування під гарантію.

Якщо позичальник не повертає у встановлений строк борг, забезпечений гарантією, несплачена позичка стягується у безспірному порядку з рахунку гаранта.

Перевідступлення (цесія) на користь банку вимог і рахунків позичальника до третьої особи означає передачу банку-кредитору права між банками і позичальником угоди, в якій вказується сума вимог і рахунків, що перевідступляються, та інші умови.

Якщо позичальник має поточний рахунок у даному банку, то угоду про перевідступлення можна не складати, а обумовити цю умову (цесію) в кредитній угоді.

Іпотека – це різновид застави нерухомого майна з метою одержання позички в банку. Іпотека надає право банку переважного задоволення його вимог до боржника в межах вартості зареєстрованої застави. У разі неплатоспроможності боржника вимоги кредитора задовольняються за рахунок виторгу від реалізованого майна.

При використанні такої форми забезпечення зобов’язань позичальника перед банком, як страхування відповідальності, клієнт надає банку страхове свідоцтво (поліс) або інші документи, які підтверджують факт страхування клієнтом кредитної операції. Банк повинен переконатися в наявності у страховика необхідних фондів страхування, тобто в його платоспроможності.

Формою забезпечення виконання зобов’язань є також стягнення пені і штрафів. Пенею є визначена законом або угодою грошова сума, яку боржник повинен сплатити кредитору у разі невиконання або неналежного виконання зобов’язань, зокрема у випадку прострочи виконання.

15. Аналіз погашення наданих кредитів

Аналіз погашення наданих кредитів має на меті прискорення їх оборотності та підвищення на цьому ґрунті ефективності використання кредитних ресурсів КБ. Здійснюється за обсягом, питомою вагою непрострочених, прострочених та пролонгованих кредитів. Обсяги і терміни простроченої заборгованості по наданим позикам аналізуються в залежності від терміну її виникнення: 1-30дн, 31-60дн, 61-180дн, >180дн.

Зниження всіх прострочених кредитів > ЗО днів м.б. наслідком покращення оперативного контролю за рухом кредитних коштів, посилення вимог до фін стану позичальників, підвищення рівня аналізу кредитоспроможності позичальників. Вкінці визначають S, питому вагу списаних позик у загальному обсязі кредитів та у обсязі прострочених кредитів.

Частка списаних позик характеризує ефективність роботи з безнадійними кредитами і позитивно впливає на якість кредитного портфелю, звільняючи його від ризиків та зменшуючи частку прострочених позик, що банк може здійснити за рахунок резерву на покриття витрат внаслідок кредитних ризиків. Це дозволить підвищити якість кредитного портфелю.

16. Аналіз і оцінка ризику та формування резерву

Аналіз та оцінка якості кр портф(КП) ґрунтується на розподілі кредитів за їх класифікаційними видами і ступенями ризику. Умови віднесення кредитів до відповідних груп та рівні кредитних ризиків для кожної групи встановлюються НБУ і змінюються ним залежно від ситуацій, які складаються на фінансовому ринку. Оцінку якості КП та визначення динаміки кредитів в залежності від ступеня їх ризику в звітному періоді здійснено виходячи з табличних даних. Висновки: про якість КП (підвищилась, якщо питома вага стандартних, субстандартних кредитів і кредитів під контролем зросла, при одночасному зниженні сумнівних та безнадійних), про ефективність кредитної політики (якщо темпи приросту стандартних кредитів перевищують темпи приросту КП в цілому)

На підставі даного групування кредитів визначається сума резерву на покриття кредитного ризику:

Р=S 3і-РКі,

де Р - розрахункова сума резерву на покриття кр ризику, грн.; З, - залишки кр (і-го ступеня ризику на визначений момент часу, грн., РКі — кредитний ризик і-ої групи кр-ів у вигляді десяткового дробу; і - порядковий номер групи кр-ів за ступ риз; п - кількість груп кр-ів за ступ риз.

Розрахунок резерву на покриття кредитного ризику здійсн-ся в табл.(види позик за ступ риз; залиш поз на кін, поч року;% кр риз; сума резер на поч, кін р)

Виходячи з визначеної суми розрахункового резерву, визначають ризик КП банку.Для оформлення розрахунків складають табл. ”Динаміка ризику КП КБ”(показ-ки:Sрез на покр кр риз, зал-ки кр і позик, риз КП%;на поч, кін року;відхил у грн і %). Висновки: про активізацію кр політики КБ, якщо ризик КП зменш, про дотриманням достат ств-го резерву на покриття кр ризику.

Аналіз достатності резерву здійснюється методом порівняння фактично створеного резерву з його розрахунковою величиною. КБ приділяє увагу забезпеченню доступності резерву на покриття ризиків: фактичний резерв суми розрахункової величини. Сума перевищення має бути повернена у доход банку і направлена на досягнення інших цілей.

Похожие работы

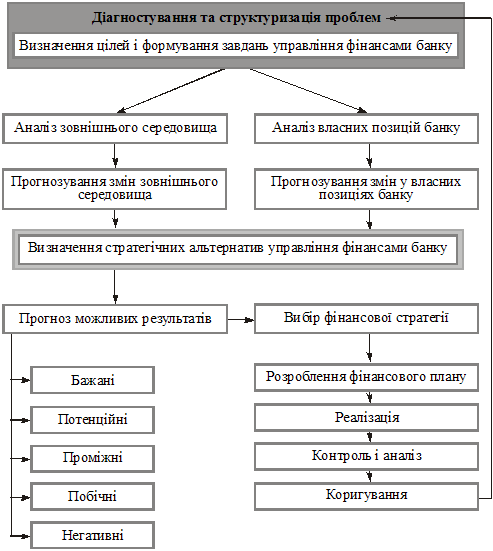

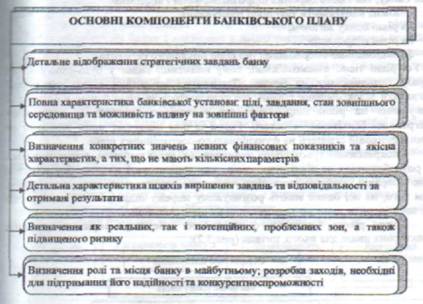

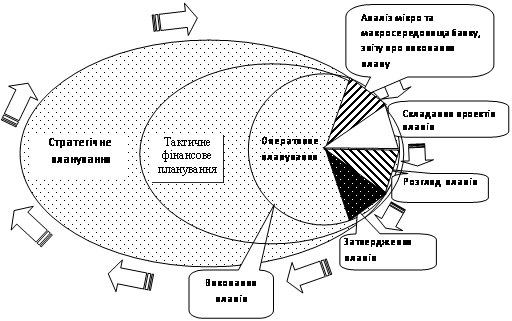

... поставленим завданням. Без організації належного контролю за виконанням планів їх складання перетворюються на рутинну й непотрібну роботу. Розділ 2. Організація механізму планування банківської діяльності Фінансове планування спрямовується на перетворення стратегічних цілей та завдань банку в конкретні значення результативних фінансових показників діяльності банківської установи через реал ...

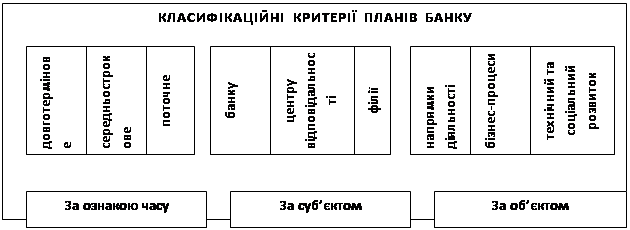

... меж для розробки кількісних та якісних завдань банку загалом та кожного його підрозділу зокрема (табл.1.1) [2, с. 32]. Таблиця 1.1 Завдання і елементи системи планування банківської діяльності Основні завдання планування Елементи планування Визначення перспектив та майбутнього профілю банку Інформаційна система Визначення та характеристика сегментів ринку, що їх має намір ...

... світу. 3. Законодавство України, яке регламентує діяльність банків щодо захисту їх безпеки на ринку банківських послуг. Аналізуючи нормативно-правові умови безпеки банківської діяльності в Україні, необхітно зазначити, що спеціального законодавства в цій галузі на сьогодні немає. Україна є однією з небагатьох країн світу, де, незважаючи на значне зростання злочинності, приватний сектор економ ...

... грошового ринку, банки повинні брати на себе всю відповідальність перед інвесторами за економічні ризики своїх позичальників. Успіху в справі диверсифікації ризиків можна добитися тільки за умови, що дане завдання розв'язуватиметься зусиллями всієї банківської системи. Необхідне ухвалення низки законів, що регламентують діяльність всіх її ланок і створення ефективного механізму державного контролю ...

0 комментариев