Навигация

Анализ экономической деятельности ОАО "МДМ-Банк"

Введение

В период с 1.09.2010 г. по 1.10.2010 г. я проходила преддипломную практику в дополнительном офисе ОАО «МДМ-банк» (Екатеринбургский филиал) в г. Краснотурьинске.

В процессе прохождения преддипломной практики потребовалось собрать необходимый материал для написания отчета, сделать необходимые выписки из служебной документации предприятия, провести экономический, организационный, управленческий и нормативно-правовой анализ деятельности предприятия.

Были изучены следующие документы, характеризующие деятельность ОАО «МДМ-банк» в финансово-хозяйственном и организационно-правовом плане:

ü Устав ОАО «МДМ-банк»

ü Положение об общем собрании акционеров ОАО «МДМ-банк»

ü Положение о правлении ОАО «МДМ-банк»

ü Положение о совете директоров ОАО «МДМ-банк»

ü Положение о ревизионной комиссии ОАО «МДМ-банк»

ü Годовой отчет ОАО «МДМ-банк» за 2009 г.

МДМ Банк – один из крупнейших российских частных банков по объему розничных и корпоративных депозитов и кредитов, третьим по совокупным активам и вторым по объему капитала[1].

Сеть МДМ Банка является одной из самых больших в России и насчитывает более 350 офисов в 163 городах России. Также представительства банка открыты в Лондоне, Пекине, Праге и Алматы.

1. Общая информация о банке

ОАО «МДМ-банк» ведет свою историю с сентября 1993 года, когда на базе уже существующей сети валютно-обменных пунктов была создана Финансово-кредитная компания «Банковское учреждение - Бюро МДМ». Но официальной датой основания «МДМ-банк» принято считать 17 декабря 1993 года – именно тогда он получил свою первую банковскую лицензию и свое название «Московский Деловой Мир». Принятая в 2006 году стратегия определила на следующие несколько лет главные принципы развития «МДМ Банк»: универсальность, узнаваемость, расширение филиальной сети и оптимизация инфраструктуры. Стратегия предусматривает дальнейшее развитие банка как универсальной кредитной организации, существенное усиление его позиций в Москве и в регионах, а также сосредоточение ресурсов на приоритетных для банка сегментах рынка – розничных клиентах и предприятиях малого бизнеса, при условии оптимизации затрат и бизнес-процессов.

Основная задача ОАО «МДМ-банк» – стать ведущим российским частным кредитным учреждением, выступающим в качестве лучшего финансового партнера для своей клиентской аудитории. Для достижения этой цели у банка есть все необходимое – компетентное руководство, квалифицированный персонал, высокие стандарты корпоративного управления, развитая сеть точек продаж, широкий спектр услуг, качественный сервис, репутация стабильного и надежного финансового института.

3 декабря 2008 года крупнейшие акционеры ОАО «МДМ-банк» и ОАО «УРСА-банк» объявили о решении объединить свои доли в банковский холдинг. В результате рыночного, дружественного и равноправного слияния при полной поддержке акционеров будет создан ведущий частный универсальный банк России, выгодно отличающийся от конкурентов по размеру капитала, масштабам бизнеса и широкому присутствию в регионах.

Данное слияние не имело аналогов в России по масштабу и значению и обеспечило очень сильную позицию на рынке: после объединения универсальный системообразующий банк с активами в размере 523 млрд. рублей и капиталом в размере 72 млрд. рублей стал одним из лидирующих финансовых институтов России.

В состав акционеров ОАО «МДМ-банк» входят иностранные инвесторы. 17,58% акций банка принадлежат Европейскому банку реконструкции и развития, 6,37% - германской корпорации, 4,25% управляется швейцарским инвестиционным банком.

ü ОАО «МДМ-банк» является универсальным банком, активно развивающим как работу с розничными клиентами, так и услуги для корпоративного сектора. Банк имеет право осуществлять следующие банковские операции:

ü привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

ü размещение привлеченных средств от своего имени и за свой счет;

ü открытие и ведение банковских счетов физических и юридических лиц;

ü осуществление расчетов по поручению физических и юридических лиц, в том числе банков - корреспондентов, по их банковским счетам;

ü инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

ü купля - продажа иностранной валюты в наличной и безналичной формах;

ü привлечение во вклады и размещение драгоценных металлов;

ü осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

ü выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

ü приобретение (уступка) прав требования от третьих лиц исполнения обязательств в денежной форме;

ü доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

ü осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

ü предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

ü лизинговые операции;

ü оказание консультационных и информационных услуг.

В соответствии с лицензией ЦБ РФ на осуществление банковских операций ОАО «МДМ-банк» вправе осуществлять выпуск, покупку, продажу, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа, с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета, с иными ценными бумагами, осуществление операций с которыми не требует получения специальной лицензии в соответствии с федеральными законами, а также вправе осуществлять доверительное управление указанными ценными бумагами по договору с физическими и юридическими лицами.

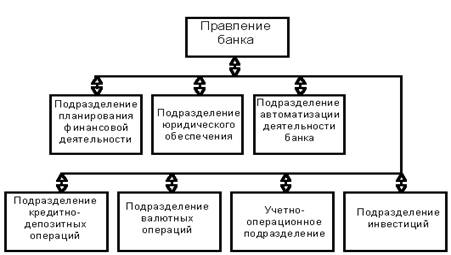

Банк имеет право осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами. Численность работников в дополнительном офисе ОАО «МДМ-банк» (Екатеринбургский филиал) в г.Краснотурьинске составляет 67 человек. На рисунке 1 представлена организационная структура управления дополнительного офиса (ДО) банка в Краснотурьинске.

Рис.1 – Организационная структура управления дополнительным офисом ОАО «МДМ-банк» в Краснотурьинске

Руководство дополнительным офисом банка осуществляется управляющим, который имеет в своем подчинении заместителя и главного бухгалтера дополнительного офиса банка.

Рассмотрим основные функции структурных отделов банка.

Юридический отдел:

1. Правовое обеспечение деятельности дополнительного офиса банка

2. Защита прав и интересов ДО банка

3. Юридическая экспертиза распорядительных и нормативных документов, договоров, кредитных заявок.

Кредитный отдел:

1. Оценка кредитоспособности заемщиков

2. Формирование кредитных заявок

3. Мониторинг финансового состояния заемщиков и соблюдения заемщиками условий заключенных кредитных договоров

4. Осуществление кредитных операций (коммерческое кредитование)

5. Сопровождение кредитного риска

6. Ведение кредитных дел, работа с залогами

7. Документарные операции.

Отдел финансового анализа и планирования:

1. Разработка финансовых планов и подготовка отчетов об их исполнении

2. Разработка бизнес-планов, ТЭО, расчетов окупаемости проектов

3. Осуществление текущего контроля исполнения утвержденных финансовых планов

4. Планирование бюджетных показателей

5. Анализ деятельности ДО и разработка мер по повышению эффективности его работы

6. Подготовка информации по МСФО

7. Методологическая работа по совершенствованию управленческого учета.

Отдел учета и отчетности:

1. Ведение внутреннего учета, оформление, сопровождение и контроль банковских операций (осуществление функций бэк-офиса)

2. Формирование бухгалтерской, финансовой и налоговой отчетности.

Отдел кассовых операций:

1. Осуществление кассовых операций.

Отдел валютных операций:

1. Сопровождение валютных контрактов

2. Выполнение функций агента валютного контроля

3. Обеспечение филиала наличной иностранной валютой

4. Операции с драгоценными металлами.

Операционный отдел:

1. Расчетное обслуживание юридических лиц

2. Ведение счетов Лоро и Ностро

3. Расчетно-кассовое обслуживание физических лиц

4. Вкладные операции и ведение счетов клиентов - физических лиц

5. Предоставление в аренду сейфовых ячеек.

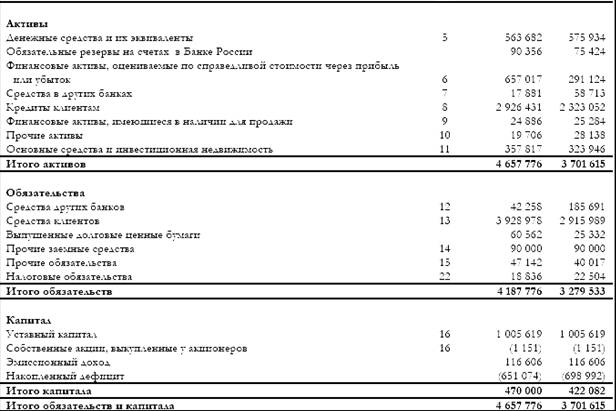

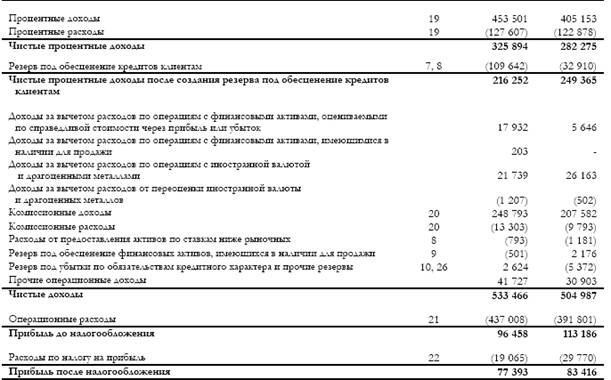

2. Анализ экономического положения ОАО «МДМ-Банк»

Оценка капитала осуществляется по результатам оценок показателей достаточности собственных средств (капитала), общей достаточности капитала и оценки качества капитала (далее - группа показателей оценки капитала) банка.

Оценка экономического положения банка увеличилась за счет нераспределенной прибыли отчетного периода (1.609.584), субординированного кредита (533.733) и фактически сформированного резерва (165.385).

Показатель общей достаточности капитала (ОДК) определяется как процентное отношение собственных средств (капитала) к активам банка, в объем которых не включаются активы, имеющие нулевой коэффициент риска, по следующей формуле:

ОДК = ![]() * 100%, (1)

* 100%, (1)

где:

К - собственные средства (капитал) банка.

А - активы. Представляет собой значение показателя «Всего активов» формы 0409806 «Бухгалтерский баланс».

Ариск - совокупная величина активов, имеющих нулевой коэффициент риска. Представляет собой значение показателя Ариск формы 0409135, рассчитанное в соответствии с Инструкцией Банка России №110-И.

ОДК = ![]() * 100% = (35.850.211 / 313.510.868) * 100% = 11,43

* 100% = (35.850.211 / 313.510.868) * 100% = 11,43

Показатель оценки качества капитала (ОКК) определяется как процентное отношение дополнительного капитала к основному капиталу по следующей формуле:

ОКК = ![]() * 100%, (2)

* 100%, (2)

где:

Кдоп - дополнительный капитал банка, определенный в соответствии с Положением Банка России № 215-П. Представляет собой значение показателя «Дополнительный капитал, итого» формы 0409134;

Косн - основной капитал банка, определенный в соответствии с Положением Банка России № 215-П. Представляет собой значение показателя «Основной капитал, итого» формы 0409134.

Показатель прибыльности активов (ПА) определяется как процентное отношение (в процентах годовых) финансового результата за минусом чистых доходов от разовых операций к средней величине активов по следующей формуле:

ПА = ![]() * 100%, (3)

* 100%, (3)

где:

ФР - финансовый результат банка, представляющий собой показатель «Прибыль до налогообложения» (символ 01000) либо «Убыток до налогообложения» (символ 02000) формы 0409102 «Отчет о прибылях и убытках кредитной организации» (далее - форма 0409102). Для целей оценки показателей группы показателей оценки доходности Комитет банковского надзора Банка России на основании ходатайства территориального учреждения Банка России, подготовленного на основании соответствующего обращения банка, вправе принять решение об определении финансового результата банка (ФР) без учета:

- расходов (убытков), обусловленных развитием бизнеса;

- расходов (убытков), явившихся причиной для возникновения оснований (одного из оснований) для осуществления мер по финансовому оздоровлению банка;

ЧДраз - чистые доходы от разовых операций. Представляют собой разность между доходами и расходами от разовых операций банка.

К доходам от разовых операций относятся прочие доходы (итог раздела 7 главы I формы 0409102), за исключением штрафов, пеней, неустоек по операциям привлечения и предоставления (размещения) денежных средств (символ 17101 формы 0409102), других доходов, относимых к прочим (символ 17306 формы 0409102) и доходов прошлых лет, выявленных в отчетном году (итог подраздела 2 раздела 7 главы I формы 0409102), а также другие операционные доходы от выбытия (реализации) имущества (символ 16302 формы 0409102).

К расходам от разовых операций относятся расходы банка по выбытию (реализации) имущества (символ 26307 формы 0409102), судебные и арбитражные издержки (символ 26407 формы 0409102), штрафы, пени, неустойки по другим банковским операциям и сделкам (символ 27102 формы 0409102), прочим (хозяйственным) операциям (символ 27103 формы 0409102), платежи в возмещение причиненных убытков (символ 27301 формы 0409102), от списания недостач материальных ценностей (символ 27302 формы 0409102), денежной наличности, сумм по фальшивым денежным билетам и монетам (символ 27303 формы 0409102), а также расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (символ 27307 формы 0409102);

Аср - средняя величина активов. Рассчитывается по формуле средней хронологической (по данным отчетности по состоянию на первое число месяца, следующего за отчетным, за все месяцы, начиная с отчетности по состоянию на 1 января и заканчивая отчетностью на дату, на которую рассчитывается числитель) для показателя А.

ПА = ![]() * 100% = 4.672.433 – 281.380 / 313.510.868 * 100% = 1,4

* 100% = 4.672.433 – 281.380 / 313.510.868 * 100% = 1,4

Показатель структуры расходов (СР) определяется как процентное отношение административно-управленческих расходов к чистым доходам (расходам) по следующей формуле:

СР = ![]() * 100%, (4)

* 100%, (4)

где:

Рау - административно-управленческие расходы. Представляют собой итог раздела 6 главы II формы 0409102, за исключением судебных и арбитражных издержек (символ 26407 формы 0409102), налогов и сборов, относимых на расходы в соответствии с законодательством Российской Федерации (символ 26411 формы 0409102), и расходов по выбытию (реализации) имущества (символ 26307 формы 0409102);

ЧД - значение показателя «Чистые доходы (расходы)» формы 0409807.

СР = ![]() * 100% = 11.009.853 / 17.666.045 * 100% = 62,3

* 100% = 11.009.853 / 17.666.045 * 100% = 62,3

Показатель чистой процентной маржи (ЧПМ) определяется как процентное отношение (в процентах годовых) чистых процентных и аналогичных доходов к средней величине активов по следующей формуле:

ЧПМ = ![]() * 100%, (5)

* 100%, (5)

где:

ЧДп - чистые процентные и аналогичные доходы. Представляют собой разность между процентными доходами и процентными расходами (Рп). Процентные доходы представляют собой сумму значения показателя процентных доходов по ссудам и процентных доходов от вложений в ценные бумаги

ЧПМ = ![]() * 100% = 17.666.045 / (13.009.303 + 219.823.057 + 5.925.966 + 880.583 + 1.181) * 100% = 7,37

* 100% = 17.666.045 / (13.009.303 + 219.823.057 + 5.925.966 + 880.583 + 1.181) * 100% = 7,37

Показатель структуры привлеченных средств (СПС) определяется как процентное отношение обязательств (пассивов) до востребования и привлеченных средств по следующей формуле:

СПС = ![]() * 100%, (6)

* 100%, (6)

где:

Овм - обязательства (пассивы) до востребования. Представляют собой значение показателя Овм формы 0409135, рассчитанное в соответствии с Инструкцией Банка России № 110-И;

ПС - привлеченные средства.

СПС = ![]() * 100% = 135.102.854 – 29.921.230 / 273.188.132 – 1.590.069 – 4.577.603 = 39,4

* 100% = 135.102.854 – 29.921.230 / 273.188.132 – 1.590.069 – 4.577.603 = 39,4

Показатель риска собственных вексельных обязательств (РСВО) определяется как процентное отношение суммы выпущенных банком векселей и банковских акцептов к собственным средствам (капиталу) по следующей формуле:

РСВО = ![]() * 100%, (7)

* 100%, (7)

где:

Ов - выпущенные банком векселя и банковские акцепты.

РСВО = ![]() * 100% = 6.064.262 / 35.850.211 * 100% = 16,9

* 100% = 6.064.262 / 35.850.211 * 100% = 16,9

Показатель небанковских ссуд (НБС) определяется как процентное отношение ссуд, предоставленных клиентам - некредитным организациям, и остатков средств на счетах клиентов - некредитных организаций по следующей формуле:

НБС = ![]() * 100%, (7)

* 100%, (7)

где:

СЗнб - ссуды, предоставленные клиентам - некредитным организациям (включая ссуды, предоставленные физическим лицам);

ПСнб - показатель "Средства клиентов (некредитных организаций)" формы 0409806;

ПСдо - показатель "Выпущенные долговые обязательства" формы 0409806.

НБС = ![]() * 100% = 219.823.057 + 5.925.966 / 135.102.857 + 6.064.262 * 100% =160

* 100% = 219.823.057 + 5.925.966 / 135.102.857 + 6.064.262 * 100% =160

Похожие работы

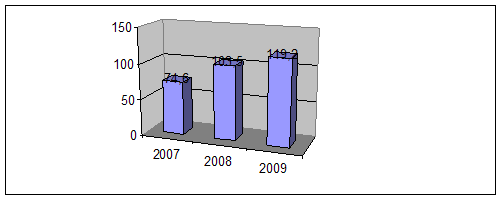

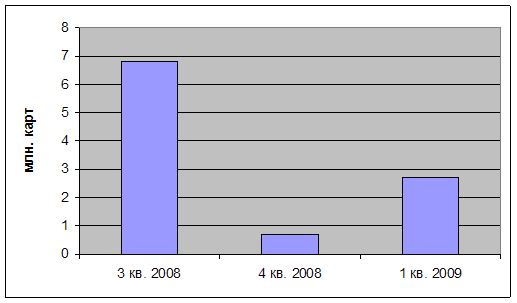

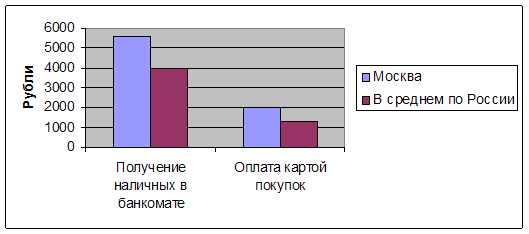

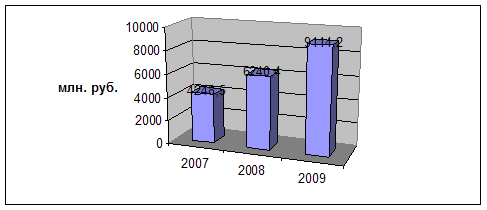

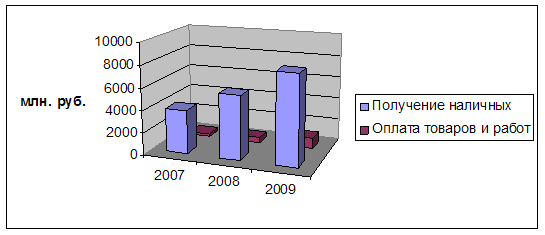

... карт увеличивается с 35% до 41% при одновременном некотором снижении доли дебетовых карт с 65% до 59%. 3 Пути совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт 3.1 Динамика кредитных операций с использованием пластиковых карт в России По данным Центрального Банка Российской Федерации, в настоящее время на руках у россиян находится почти четырнадцать миллионов « ...

... права собственности на активы, чтобы владелец мог избежать налогов или принимать ежедневные решения по инвестициям, связанным с управлением имуществом. Трастовые услуги коммерческим предприятиям делятся на агентские и попечительские. Трастовые подразделения банков часто действуют как агенты деловых фирм. Эта деятельность обычно включает работу по выпуску ценных бумаг в интересах коммерческих ...

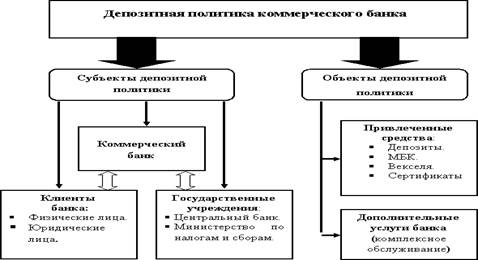

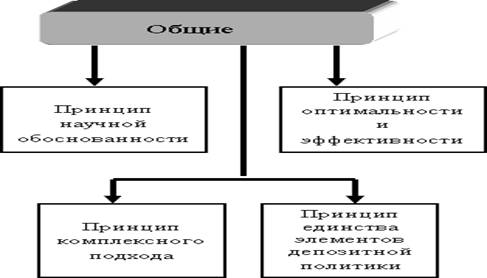

... кризиса, сложившегося в мире. Только за 1 квартал 2009 года они увеличились приблизительно на (3-5)% практически по всем коммерческим банкам. Глава 2 Депозитная политика коммерческого банка (на примере ОАО «Банк «Петровский») 2.1 Место ОАО «Банк «Петровский» на рынке банковских услуг Прежде чем анализировать конкретное направление деятельности какого-либо субъекта экономики, необходимо ...

... программ льготного ипотечного жилищного кредитования, целью которых является поддержка отдельных категорий граждан при приобретении жилья. [50,23]. ГЛАВА 2. АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ БАНКА НА ПРИМЕРЕ ОАО «ДАЛЬНЕВОСТОЧНЫЙ БАНК» 2.1 Рынок банковских услуг в Приморском крае Возрастающие потребности субъектов экономической деятельности при одновременном сокращении количества кредитных ...

0 комментариев