Навигация

Анализ страховой компании "Росгосстрах"

Активы и пассивы страховой компании

Оценка финансового состояния страховой организации производится по данным баланса страховой компании (форма №1) и отчета о финансовых результатах и их использовании (форма №2) (в зарубежной практике – отчета о прибылях и убытках).

Баланс содержит информацию об имущественном, финансовом положении, обязательствах страховой компании. В активе отражаются основные средства, нематериальные активы, материальные ценности и затраты, денежные средства и финансовые вложения. Раздел I пассива баланса характеризует структуру собственного капитала, формируемого из 2 источников: взносов учредителей и прибыли страховщика. Разделы II и III пассива показывают размер заемного капитала, т.е. обязательств страховщика перед физическими и юридическими лицами. Обязательства включают страховые резервы, кредиты банков, иные заемные и привлеченные средства, резервы предстоящих расходов и платежей, расчетные обязательства по перестраховочным операциям и прочую кредиторскую задолженность.

Каждый элемент актива и пассива называют статьей баланса. Оценка статей баланса производится исходя из допущений и требований, предусмотренных законодательством. Оценка осуществляется в денежном отражении — в рублях.

Статьи актива располагаются в порядке возрастающей ликвидности, т. е. в зависимости от того, как быстро данное имущество можно обратить в денежную форму. Актив баланса раскрывает предметный состав имущества страховой компании.

Пассив баланса показывает, какая величина средств вложена в хозяйственную деятельность страховой компании и кто и в какой форме участвовал в создании имущества страховой компании.

Статьи пассива баланса располагаются по возрастающей срочности возврата обязательств. При составлении баланса необходимо соблюдение следующих правил:

• данные баланса на начало года должны соответствовать данным на конец прошлого года;

• не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по учету;

• отдельные показатели отражаются в нетго-оценке, т. е. за минусом регулирующих величин (износа, амортизации, оценочных резервов), которые должны раскрываться в пояснениях к балансу и отчету о прибылях и убытках;

• активы и пассивы должны показываться в зависимости от срока их обращения (погашения) на долгосрочные (свыше одного года) и краткосрочные (до одного года включительно);

• остатки по счетам учета, отражающим расчеты, в балансе приводятся в развернутом виде: остатки по счетам аналитического учета, по которым имеется дебетовое сальдо, — в активе, кредитовое сальдо — в пассиве;

достоверность данных учета должна подтверждаться результатами инвентаризации имущества и обязательств, проведенной перед составлением годового отчета.

Соотношение между отдельными разделами баланса оказывает решающее влияние на платежеспособность и финансовую устойчивость страховой организации. Главным критерием оценки является соответствие размера собственного капитала объему взятых обязательств, которое означает достаточность свободных резервов. Согласно ст. 27 Закона “О страховании” для обеспечения своей платежеспособности страховщики обязаны соблюдать нормативные соотношения между активами и принятыми ими страховыми обязательствами. Методика расчета таких соотношений и их нормативные размеры установлены Росстрахнадзором (Приказ № 02-02/20 от 30 октября 1995 года). Фактический размер превышения активов над обязательствами или величину свободных резервов можно определить по балансу:

|

|

| ||||||||||

Сравнивая величину собственного капитала с нормативными размерами, можно судить о достаточности свободных резервов страховщика. Нормативное соотношение активов и принятых обязательств также позволяет установить экономически обоснованный размер обязательного перестрахования части ответственности, превышающей возможности исполнения за счет собственных средств и создаваемых резервов. В соответствии с российской методикой нормативный размер превышения активов над обязательствами составляет 16% годовой суммы поступивших страховых взносов, скорректированных с учетом операций по перестрахованию. Однозначно, что фактический размер свободных резервов должен быть не ниже установленного нормативного размера, именуемого в зарубежной практике резервом платежеспособности страховой компании.

Проблема определения надежности страховой компании является одной из важнейших проблем как для отдельной компании, так и для всего страхового рынка. Платежеспособность страховой компании, в широком смысле этого слова, означает способность в любое время выполнять обязательства по заключенным договорам страхования. Иными словами, стоимость активов страховой компании превышает стоимость ее обязательств или равна ей, о чем было сказано раньше. Платежеспособность страховщика зависит от достаточности размера сформированных страховых резервов. Но из-за неравномерности распределения страховых случаев во времени, возможного несоответствия фактической убыточности и убыточности, заложенной в расчете тарифов, активы страховщика должны включать свободные от любых обязательств средства, достаточные для выполнения обязательств по искам в случае недостаточности средств страховых резервов. Эта часть собственных средств носит название маржи платежеспособности и определяется как часть активов страховщика, не связанная какими-либо обозримыми обязательствами[1]. Маржа платежеспособности устанавливает некоторый уровень, выход за который вызывает регулирующие действия со стороны страхового надзора. Этот уровень должен быть высоким, чтобы позволить осуществить вмешательство в дела компании на первой стадии возникновения финансовых затруднений с целью исправить положение, или с целью минимизации потерь для страхователей.

Таким образом, помимо страховых (технических) резервов по каждому виду страхования у страховщиков должны быть гарантии их надежности, обеспеченные уровнем их активов, свободных от обязательств

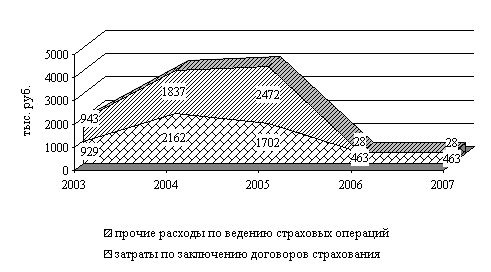

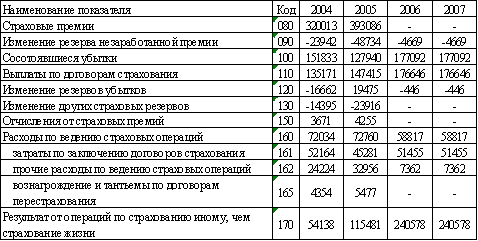

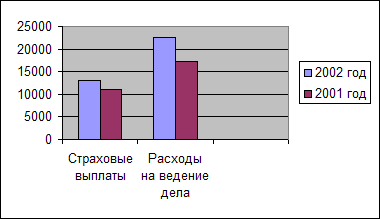

Расходы на ведение дела

В целях обеспечения платежеспособности и финансовой устойчивости главной задачей каждой страховой компании является формирование фонда, достаточного для выполнения взятых на себя обязательств страховой защиты. Страховщиком определяется доля участия каждого страхователи для в создании страхового фонда, то есть определяются размеры тарифных ставок (страхового тарифов).

Страховой тариф - цена страховой защиты, предоставляемой страховщиком страхователю.

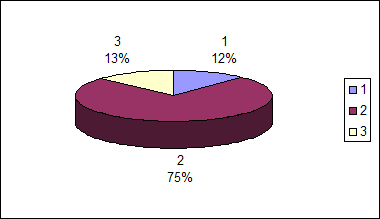

Страховой тариф, иначе брутто-ставка, состоит из двух основных частей: нетто-ставки и нагрузки.

Нетто-ставка - основная часто страхового тарифа, служит для формирования страхового фонда, предназначенного для страховых выплат страхователем. Она имеет наиважнейшее значение при расчете тарифной ставки. Именно ее правильное определение гарантирует обеспечение финансовой устойчивости страховщика. Одновременно расчет нетто-ставки является наиболее сложным моментом при определении тарифа. Размер нагрузки определяется в процентах к брутто-ставке и как правило, устанавливается на одном уровне для всех видов страхования.

Нагрузка включает в себя прибыль, расходы на ведение дела, отчисления на предупредительные мероприятия. Нагрузка необходима для финансирования расходов страховщика, связанных с формированием и использованием страхового фонда.

Все расходы страховой компании по ведению страхового дела можно разделить на четыре группы:

1 АКВИЗИЦИОННЫЕ РАСХОДЫ – расходы, связанные с привлечением новых страхователей, расширением портфеля страхования, рекламой, разработкой новых видов страхования, расходы на оплату труда аквизиторов — агентов и инспекторов по заключению новых договоров страхования.

Аквизитор - физическое или юридическое лицо, действующее от имени страховщика и по его поручению в соответствии с предоставленными полномочиями. Страховой агент заключает договоры страхования, инкассирует страховые взносы, ведет организационно-массовую работу среди клиентов. Права и обязанности страхового агента определяются договором (трудовым контрактом) со страховщиком.

Похожие работы

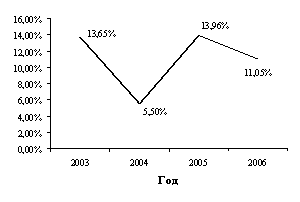

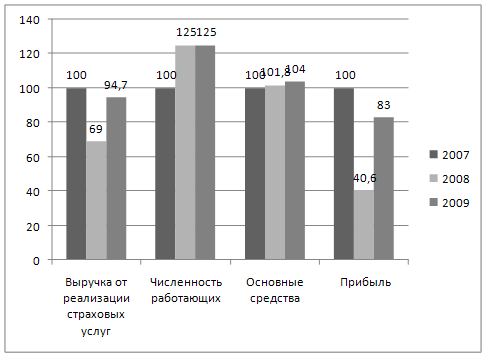

... что, катастрофой. Произошло снижение собственного капитала до отрицательных значений. Вследствие чего рентабельность упала до невероятно низкой отметки в -1,03 и -1,02 соответственно. По проведенному анализу финансового состояния страховой компании ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия» можно сделать вывод о неудовлетворительном результате их деятельности. После ...

... размер свободных активов компании выше нормативного размера, чистые активы на конец отчетного периода тоже выше размера уставного капитала) ЗАО «Тихоокеанская страховая компания» проводить процедуру финансового оздоровления не следует. Анализом финансовой устойчивости предприятия и его платежеспособности занимаются не только руководители и соответствующие службы предприятия, но и его учредители, ...

... ; - аудит базирующийся на риске. С точки зрения направленности деятельности аудит подразделяют на: - общий аудит; - банковский аудит; - аудит страховых организаций; - аудит бирж; - аудит внебюджетных фондов; - аудит инвестиционных институтов и др. Одной из важнейших функций управления является контроль. Контроль - это ...

... , которое подчинялось, с одной стороны, Правлению государственного страхования СССР, а с другой — министерству финансов союзной республики. 1.3 Сравнительный анализ российского и зарубежного страхового рынка Экономические реформы, происходящие в России, создали реальные предпосылки для организации новой системы страхования. Произошли радикальные изменения в вопросах государственного ...

0 комментариев