Навигация

Раздел - доходы, 2 раздел - расходы, 3 раздел - выручка (прибыль)

1 раздел - доходы, 2 раздел - расходы, 3 раздел - выручка (прибыль).

Примеров по разночтению выручки можно привести массу. Так, в Инструкции ГНС № 30 от 15 мая 1995 года «О порядке исчисления и уплаты налогов, поступающих в дорожные фонды» налог платился в соответствии с п. 1 раздела 1. Однако изменение № 6 в Инструкцию № 30 от 27 марта 1997 года самопроизвольно отменило Постановление Правительства РФ № 491, включив в сумму выручки пункт 2 раздела 1 (прочие доходы).

А Закон РФ от 26 февраля 1997 года № 29-ФЗ «О федеральном бюджете на 1997 год» отменил действие Закона РФ «О дорожных фондах», установив размер отчислений в 2, 5 % вместо 0, 4 % от выручки.

А что касается определения выручки для определения норм на представительские расходы и рекламу (Письмо Министерства финансов РФ № 94 от 2 октября 1992 года), то здесь возникает вообще путаница: в соответствии с этим письмом выручка - это разность между страховыми взносами, страховыми выплатами и страховыми резервами. Однако для других хозяйствующих субъектов для определения норм расходов на рекламу и представительские расходы - это объем выручки от реализации продукции (работ, услуг) или иной показатель, используемый при определении финансового результата.

Есть письмо Департамента страхового надзора от 8 июня 1994 года № 03/2–7, в котором указано, что для определения расходов на рекламу и представительских расходов используется показатель суммы страховых взносов. Письмо было согласовано с заместителем министра финансов, однако налоговые инспекции на местах говорят, что оно не зарегистрировано в Министерстве юстиции, и считают выручку в соответствии с Постановлением № 491.

Таким образом, единого понятия выручки нет. Отсюда вытекают все проблемы с налоговыми органами. Всероссийским союзом страховщиков совместно с Госналогслужбой и Департаментом страхового надзора Министерства финансов был подготовлен проект нового 491-го Постановления, где были четко определены все эти понятия для страховых компаний, однако оно не было до сих пор принято.

О налоге на добавленную стоимость и отчисления в фонды пожарной безопасности.

В соответствии с Законом РФ «О налоге на добавленную стоимость» освобождены от уплаты НДС операции по страхованию и перестрахованию. Однако их перечня нигде нет. Поэтому у страховщиков и перестраховщиков возникают проблемы с налоговыми органами. Необходимо этот перечень внести в Закон РФ «Об организации страхового дела в Российской Федерации».

Согласно Постановлению Правительства РФ от 12 июля 1996 года № 789 «О фондах пожарной безопасности и противопожарном страховании» страховщики отчисляют 5 % в Фонд противопожарной безопасности за счет себестоимости. Однако налоговые органы не всегда признают правомерность этих действий, т. к. данный вопрос не нашел своевременно своего отражения в Постановлении Правительства РФ № 491. Соответствующие изменения внесены в данное Постановление 7 июля 1998 года. Однако они вступают в силу только с 1 января 1999.

О проекте Налогового кодекса.

Проект Налогового кодекса перспективен, дает реальные стимулы к развитию страхового рынка. Рабочая группа Комитета Госдумы по бюджету и финансам трижды обсуждала раздел кодекса, связанный с налогообложением прибыли предприятий. В ходе работы совместными усилиями представителей ВСС, Департамента страхового надзора, Госналогслужбы, депутатов Государственной Думы были найдены оптимальные пути решения по:

- составу затрат и доходов страховых организаций;

- отнесению на издержки производства уплаченных предприятиями сумм страховых взносов;

- налогообложению прибыли иностранных юридических лиц.

Однако принятие Налогового кодекса откладывается на неопределенный срок.

Есть целый ряд нерешенных вопросов по подоходному налогу, по социальному налогу и дорожному налогу. Вопрос о социальном налоге должен рассматриваться комплексно, в неразрывной связи с проведением пенсионной реформы. Если суммы страховых взносов по страхованию жизни включаются в именной пенсионный лицевой счет, то необходимо брать социальный налог. А если не включаются - то нельзя.

По подоходному налогу проект Налогового кодекса существенно ухудшает положение страхователей по сравнению с действующим законодательством.

Итак, вывод из всего вышесказанного напрашивается один: нет системного подхода и стимулов к развитию страхового рынка, отсутствует методологическая база по разработке законодательных и нормативных документов, касающихся вопросов страхования. Везде присутствует отраслевой подход. Это губит страховой рынок России, а ведь мировая практика показывает, что страхование - инвестиционный «локомотив», обеспечивающий до 40 % инвестиций в экономику развитых стран.

Пути решения налоговых проблем в страховой сфере.

4.1. Необходимо решить методологические проблемы налогообложения в страховой сфере. Для этого необходимо разработать принципы построения системы налогообложения:

- необходимо подходить к страхованию системно как отрасли экономики, а не ведомственно (дорожный фонд - дорожный налог, пенсионный фонд - пенсионный налог и т. д.) - принцип системности,

- система налогообложения должна способствовать не стагнации, а развитию страхового рынка - принцип развития,

- система налогообложения должна быть преемственной, т. е. принимаемые законы не должны ухудшать положения страхователей и страховщиков по сравнению с действующим законодательством - принцип преемственности,

- система должна создавать стимулы для развития социально-значимых видов страхования: долгосрочного страхования жизни, пенсий, от несчастного случая, медицинского страхования - принцип социальной защиты,

- система должна учитывать уровень социально-экономического развития страны. Нельзя слепо копировать опыт других стран - принцип адекватности.

4. 2. Для координации усилий по разработке страхового налогового законодательства и выработке единых методологических подходов следует завершить формирование рабочей группы из представителей ВСС и ГНС в кратчайшие сроки. Отработать такой механизм разработки и принятия нормативных актов по страховому налоговому законодательству, при котором ни один проект закона или нормативного акта, касающийся налогов в страховой сфере, не проходил бы без рассмотрения этой рабочей группой.

4. 3. Для реализации концепции развития налоговой системы страхования восстановить при Правительстве РФ Экспертный совет (Комиссию) по страхованию. А для осуществления экспертизы разработанных налоговых документов сформировать в составе Совета (Комиссии) экспертную группу.

4. 4. Особое внимание уделить подготовке и принятию Налогового кодекса РФ как базового документа, регламентирующего налогообложение в страховой сфере.

4. 5. Принять Постановление Правительства РФ по отнесению на себестоимость суммы страховых взносов в размере 3 %.

4. 6. Внести ряд изменений и поправок в проект закона «О взносах в государственные социальные внебюджетные фонды».

4. 7. Особое внимание обратить на развитие долгосрочного страхования жизни как источника инвестиционных ресурсов в российскую экономику и элемента системы социальной защиты населения России. Для этого необходимо принять Постановление Правительства РФ «О развитии долгосрочного страхования жизни в России», внести изменения в Закон РФ «О подоходном налоге с физических лиц» в части освобождения от подоходного налога суммы взносов, уплачиваемых по договорам долгосрочного страхования жизни, прекратить законодательное противопоставление негосударственных пенсионных фондов и страховых компаний, занимающихся пенсионным страхованием, в части отнесения страховых взносов на себестоимость, рассмотреть вопрос о возможности проведения долгосрочного страхования жизни в валюте.

Принятие указанных мер позволит развить российский страховой рынок как стратегически важный сектор национальной экономики. И тем самым способствовать становлению социально-ориентированной рыночной экономики в России.

Николенко Н. Н., кандидат экономических наук,

Макаров Р. И., Всероссийский Союз страховщиков

О проекте федерального закона «О взносах в государственные внебюджетные фонды»

Анализ предложений по изменению налогового законодательства, представленных Правительством в Государственную Думу, вызывает опасение, что главный упор предлагаемых нововведений сделан не на выведение из «тени» укрываемых от налогообложения капиталов (на наш взгляд главным резервом увеличения налоговых поступлений), а на усиление налоговой нагрузки на потребление населения. Не исключением является и проект федерального закона «О взносах в государственные социальные внебюджетные фонды».

1. Основное отличие порядка взимания страховых взносов во внебюджетные фонды, вводимое данным законопроектом, от действующего порядка отчислений в эти фонды, заключается, во-первых, в расширении перечня плательщиков взносов путем включения туда, помимо работодателей, всех иных физических лиц, и, во-вторых, в расширении объекта обложения взносами. Причем физические лица (не являющиеся работодателями или индивидуальными предпринимателями) представлены в качестве плательщиков взносов лишь в Пенсионный фонд и фонд занятости.

При этом предлагается производить отчисления во внебюджетные фонды в размере:

27, 7% - с сумм страховых взносов, уплаченных работодателями по договорам страхования, заключенным в пользу своих работников;

5% - со всех страховых выплат физических лиц, за исключением договоров обязательного государственного страхования.

Облагать страховые выплаты абсурдно. Можно ли говорить о доходе или материальной выгоде и случае, когда физическое лицо получает компенсацию убытков (чаще всего неполную), наступивших в результате гибели принадлежащего ему имущества, или возмещение медицинских расходов, вызванных повреждением его здоровья? А ведь именно такой компенсацией убытков (возмещением расходов) и выступает страховая выплата.

Непонятно в чем состоит логика авторов проекта, согласно которому материальная помощь, оказываемая физическому лицу в связи со стихийным бедствием на основании решений органов государственной власти, в объект обложения взносами во внебюджетные фонды не включается (пункт 3 статьи 4 проекта), а страховое возмещение вреда, причиненного физическому лицу этим же стихийным бедствием подлежит обложению взносами. Почему выплаты по обязательному государственному страхованию не облагаются взносами (подпункт 2 пункта 3 статьи 3 проекта), а выплаты по добровольному страхованию или обязательному страхованию, не являющемуся государственным, облагаются?

В случае принятия положения о введении отчислений во внебюджетные фонды с сумм страховых взносов, уплаченных работодателями по договорам страхования, заключенным в пользу своих работников, не останется корпоративного страхования на предприятиях - долгосрочного страхования жизни, страхования от несчастных случаев, медицинского страхования, поскольку предприятие должно будет заплатить страховые взносы из прибыли, да еще заплатить 28% во внебюджетные фонды.

2. Не понятно также, что именно подразумевают авторы проекта, включая в объект обложения взносами материальную выгоду, материальные и социальные блага, другие выгоды и льготы. Ведь сюда можно отнести все, что угодно, даже такие блага, которые не могут быть оценены или вообще трактоваться как какая-то выгода. Видимо в этом и заключается смысл действий авторов проекта - неограниченное расширение объекта обложения взносами. Однако федеральный закон не может оперировать неопределенными понятиями, не раскрывая их, тем более, что эти понятия в большей части не являются правовыми. В противном случае такой законопроект открывает прямой путь к злоупотреблениям, спорам и судебным тяжбам.

Авторы, к примеру, напрочь забывают, что льготы потому и называются льготами, что предусматривают для законодательно определенного круга лиц освобождение от выполнения (выполнения не в полном объеме) каких-то действий, обязательных для всех остальных, например, от уплаты каких-либо платежей.

3. Виды выплат, с которых работающие граждане уплачивают страховые взносы в Пенсионный фонд, определены действующим законодательством, а именно, статьей 100 Закона Российской Федерации «О государственных пенсиях в Российской Федерации» и пунктом 3 Порядка уплаты страховых взносов работодателями и гражданами в Пенсионный фонд Российской Федерации (России), утвержденного Постановлением Верховного Совета Российской Федерации от 27. 12. 91 г. № 2122–1. Согласно этим документам страховые взносы начисляются на все виды оплаты труда, из которых в соответствии с Законом Российской Федерации «О государственных пенсиях» исчисляется пенсия, в том числе на вознаграждение за выполнение работы по договорам подряда и поручения. Иными словами, речь идет именно о доходах физических лиц по месту работы в виде оплаты их труда.

Таким образом, представленный законопроект ломает сложившуюся годами, экономически обоснованную и закрепленную в законе систему взимания страховых взносов в государственные внебюджетные фонды, неограниченно и некорректно расширяя объект обложения взносами путем включения в него любых доходов, благ, льгот и выгод, получаемых физическим лицом. Тем самым законопроект противоречит статье 55 Конституции РФ, запрещающей издавать законы, отменяющие или умаляющие права и свободы человека и гражданина.

4. Поскольку взимание обязательных платежей во внебюджетные фонды в соответствии с Законом РФ «Об основах налоговой системы в Российской Федерации» (статья 2) наряду с налогами, сборами и пошлинами выступает составной частью налоговой системы Российской Федерации, нельзя не обратить внимания и на противоречия рассматриваемого законопроекта налоговому законодательству.

Так, в соответствии со статьей 6 вышеуказанного закона один и тот же объект может облагаться налогом одного вида только один раз за определенный законом период налогообложения. Законопроект же (статьи 3 и 5) предусматривает обложение одного и того же объекта - совокупности доходов, выгод, благ, выплачиваемых физическому лицу, именно дважды: сначала взимаются взносы с работодателя, а затем с физического лица, получившего эти доходы.

К числу подобных противоречий следует отнести также отмеченные выше различия в трактовках в налоговом законодательстве и в данном законопроекте таких понятий, как доходы и льготы.

4. Говоря о налогообложении доходов, налоговое законодательство все же предусматривает исключение из них тех расходов, которые были произведены для извлечения доходов. Ничего подобного данный законопроект не предусматривает. А ведь логичным и соответствующим общему налоговому законодательству было бы это предусмотреть, говоря, к примеру, о тех же страховых выплатах. Почему-то не учитывается авторами, что для получения услуги в виде страховой выплаты при наступлении страхового случая по договору добровольного страхования физическое лицо уплачивает страховой взнос, в отличие от обязательного государственного страхования, выплаты по которому от обложения взносами законопроектом освобождены.

Похожие работы

... от сельхозналога; отчислений от единого налога на вмененный доход; добровольных взносов юридических и физических лиц; а также за счет доходов от использования временно свободных финансовых средств фондов. Федеральный и территориальные фонды обязательного медицинского страхования освобождаются от уплаты налогов по доходам от основной деятельности. Фонд ежегодно разрабатывает бюджет и отчет о его ...

... активизирует инвестиции, что в едином целом наращивает национальное богатство России и благосостояние её граждан. ГЛАВА II. СОЦИАЛЬНО-ЭКОНОМИЧЕСКАЯ НАПРАВЛЕННОСТЬ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА §1. Современная структура налогообложения предприятий малого бизнеса различных организационно-правовых форм В настоящее время в экономике России ключевым источником ...

... в ВТО, рост сотрудничества страховщиков с банками. Весьма актуальной в настоящее время является реализация страховых продуктов через 2.4 Специфика страхования в банковской сфере РФ Банк - финансовое учреждение, имеющее лицензию на прием вкладов и выдачу кредитов, а также осуществляющее расчеты между фирмами и ведущее операции с ценными бумагами. Банки являются посредниками между ...

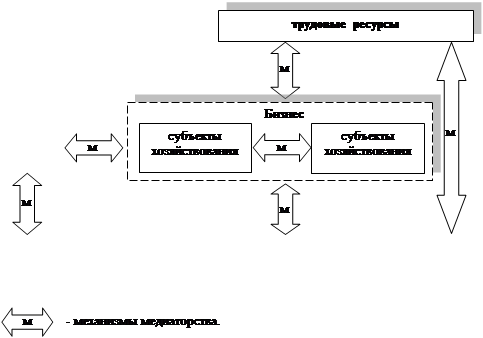

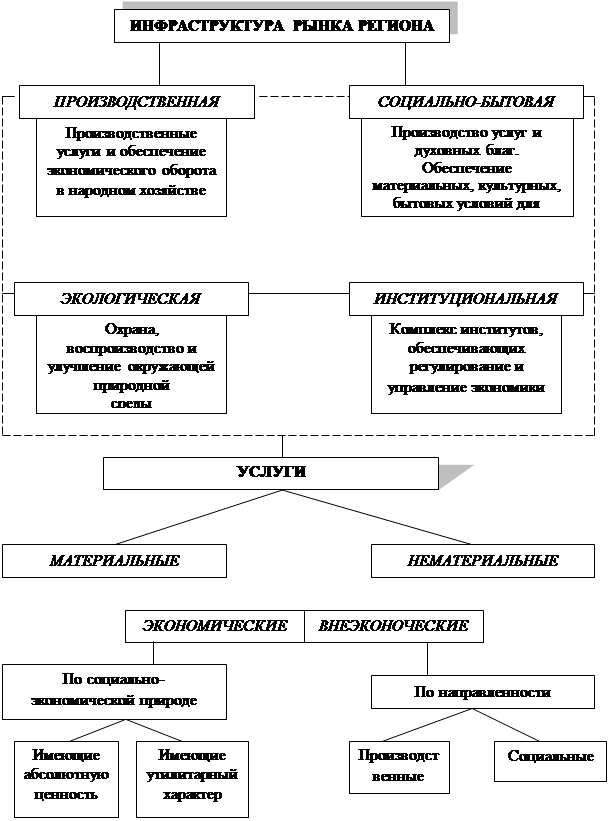

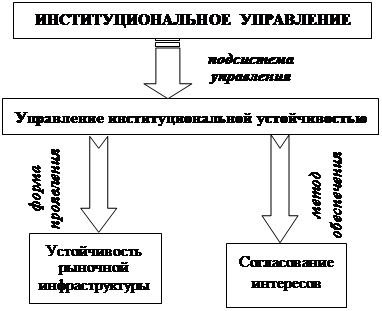

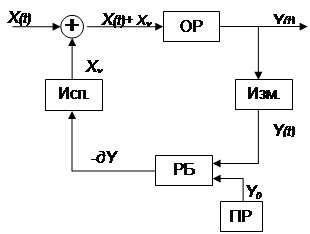

... процессов. Формирование институтов согласования интересов хозяйствующих субъектов на основе осуществления медиаторской деятельности, выступающей механизмом обеспечения институциональной устойчивости социально-экономической системы, наиболее значимо для экономических систем регионального уровня, что определяется спецификой организационно-управленческих связей хозяйственных образований данного ...

0 комментариев