Навигация

Современное положение рынка государственных ценных бумаг в РФ

2. Современное положение рынка государственных ценных бумаг в РФ

2.1 Российский рынка государственных ценных бумаг в переходный период

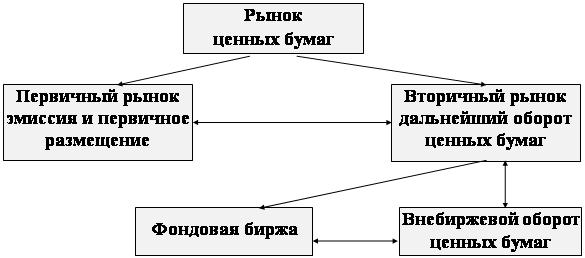

Государственные ценные бумаги являются неотъемлемой частью финансовой системы любого государства, развивающегося на принципах рыночной экономики, имеющей свою институциональную и организационно-правовую структуру. В Российской Федерации данная структура начала формироваться в начале 1990-х годов параллельно с осуществлением глубокого реформирования всей экономической системы государства.

Дальнейшая история развития рынка государственных ценных бумаг в Российской Федерации представляет собой сочетание успехов и ошибок в построении системы привлечения финансовых средств для государственных нужд путем выпуска различных видов государственных обязательств. Однако данный рынок стал одной из основных составных частей российской финансовой системы и ни у кого не вызывает сомнений необходимость его существования.

Различные точки зрения существуют лишь по поводу вопросов, касающихся тактических моментов развития рынка государственных ценных бумаг и его инструментов, но это вполне оправдано, так как государственные ценные бумаги и механизмы функционирования их рынка являются постоянно развивающейся системой, изучением и совершенствованием которой занимаются как ученые-исследователи, так и практики, работающие в институциональных структурах финансового рынка /9/.

Выпуск в России ГКО-ОФЗ принял постоянный характер, один выпуск следовал за другим. При этом нарушались следующие условия размещения: приток новых средств на рынок должен был превышать размеры погашения, чтобы разница могла использоваться в интересах государства; средства от погашения должны были частично вкладываться в новые выпуски, а не выводиться с рынка. Каждый последующий выпуск этих обязательств приходилось воспроизводить на условиях более высокого процента. Сложилась ситуация, при которой новые эмиссии ценных бумаг не только не давали денег в бюджет, но сами поглощали бюджетные доходы.

Таблица 1 – Основные показатели рынка ГКО-ОФЗ, в трлн. руб. до 1998 г., в млрд. руб. с 1998 г.

| 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | |

| Объем размещения | 0,2 | 17,5 | 159,5 | 430,5 | 502,0 | 258,6 |

| Объем государственного долга по ГКО-ФЗО (на конец года) | 0,2 | 10,6 | 76,6 | 237,1 | 384,9 | 385,8 |

| Объем выручки полученной в результате размещения | 0,2 | 12,9 | 122,3 | 322,9 | 436,3 | 193,7 |

| Привлечение средств в бюджет | 0,2 | 5,7 | 26,8 | 35,2 | 32,7 | -50,4 |

Это говорит о том, что государство решало задачи по мере их поступления и не делало долгосрочных вложений капитала в производство, которое являлось единственным источником получения добавленной стоимости. Сам механизм привлечения ресурсов посредствам размещения долговых обязательств превратился в инфляционный. Это объяснялось тем, что эти обязательства были краткосрочными: от 3-х до 6-ти месяцев. Очень быстро наступал срок погашения ранее выпущенных обязательств и выплаты процентов по ним, а изменения, происходящие в обществе, не так быстротечны, экономика все так же стагнирующая, налоговых поступлений бюджета на погашение долгов не хватало.

Таблица 2 – Расходы на обслуживание госдолга, в % к сумме долга

| 1992 | 1993 | 1994 | 1995 | 1996 |

| 3,8 | 4,0 | 9,0 | 23,2 | 43,7 |

Увеличение расходов бюджета на обслуживание государственного долга, потребность в постоянном возобновлении выпуска долговых обязательств – все это больше походило на прямое изъятие средств. Государство превратило займы в постоянный доходный инструмент финансирования расходов бюджета, лишив его кредитной основы /10/.

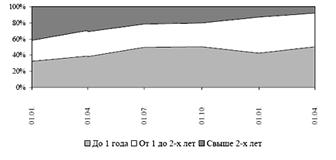

Правительство выстроило долговую пирамиду, в своей основе не имевшую точки опоры, роль которой должна была играть экономика. Но она в этот период сама находилась в кризисном состоянии. Это подтвердилось наличием большого объема краткосрочных заимствований.

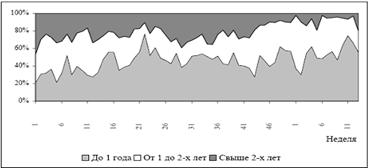

Таблица 3 – Динамика роста краткосрочного долга (%)

| 1993 | 1994 | 1995 | 1996 |

| 1,8 | 44.1 | 80,1 | 89,9 |

Обычно высокий удельный вес краткосрочных обязательств характерен для слабой экономики, когда государство не способно отвечать за взятые на себя обязательства. Государство кроме прямых займов предоставляло и гарантии, а это скорее говорило о недостатке средств у предприятий, которые посредством государственной гарантии могли привлечь необходимые ресурсы на рынке капитала.

Таблица 4 – Гарантии и поручительства в системе государственного долга (%)

| 1993 | 1994 | 1996 | |||

| План | Факт | План | Факт | План | Факт |

| 1,4 | 2,1 | 1,9 | 2,4 | 1,5 | 4,7 |

Кроме внутренних заимствований, которые в основной своей массе истощены инфляцией, в 1996 году на рынок были привлечены иностранные инвестиции. Свои вложения зарубежные кредиторы осуществляли и в прямой, и в портфельной форме. Прямые инвестиции к 1997 году возросли до 6240 млн. долл.

Таблица 5 – Прямые инвестиции в экономику России (млн. долл.)

| 1994 | 1995 | 1996 | 1997 | 1998 |

| 549 | 2200 | 2440 | 6240 | 3361 |

В связи с этим в конце 1996 года и начале 1997 года наблюдался некоторый рост производства. Цены акций российских предприятий возросли к 1997 году в з,5 раза. При этом доходность ГКО-ФЗО упала с 130-140 % в 1996 году до 9-10 % в июне – октябре 1997 года.

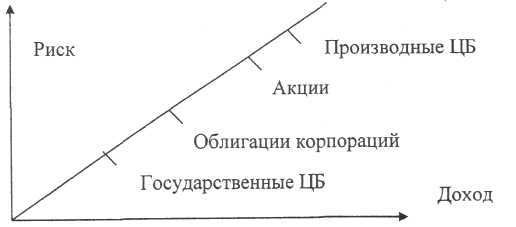

Благодаря этому произошло перемещение части капитала в производственную сферу, потому что она обеспечивает высокие доходы. Большая доля иностранных вложений носила непроизводственный характер, да и портфельные инвестиции доминировали над прямыми. Все это было характерно российского рынка государственных ценных бумаг, хотя ему были свойственны и неопределенность, и высокие риски.

В период до 1998 года основой кредитных операций правительства были заемные операции, на начальном этапе это прямое кредитование ЦБ, а в дальнейшем – выпуск краткосрочных долговых обязательств, таких как ГКО, ОФЗ. Данные виды ценных бумаг были наиболее востребованы, так как обеспечивали их владельцам высокую доходность. Но для правительства подобные меры обернулись ростом долгов, для погашения которых выпускались новые партии долговых обязательств. Долгосрочные ресурсы в данной ситуации были бы более выгодны для правительства, но в период экономической нестабильности никто не согласился бы предоставлять свои капиталы на длительный срок. Поэтому государство, прибегая к размещению краткосрочных облигаций, попало в порочный круг, выбраться из которого возможно лишь только при стабильно работающей экономике. Однако политика правительства, направленная на достижение финансовой стабилизации, но без коренной перестройки производственной сферы не дала положительных результатов, ни в плане производства, ни в финансовой сфере.

Подорвав с помощью либерализации цен, приватизации, инфляции реальный сектор, государство лишилось основного источника поступления средств в бюджет, поэтому стало осуществлять выпуск государственных ценных бумаг, основу которых составляли ГКО. Они размещались на фондовых рынках, все больше вытесняя корпоративные ценные бумаги и все более оставляя производство без денег /11/.

Основными посредниками данного периода в размещении ценных бумаг государства были банки, и без их помощи государство просто не смогло бы решить свои задачи. Банки, в том числе и эмиссионные, согласно принятой мировой практике должны были осуществлять посредничество в размещении государственных ценных бумаг, но в случае с Россией они превратились в покупателей ценных бумаг на первичном рынке.

Доля ЦБ РФ в общей стоимости портфеля ГКО-ФЗО в 1997 году составила около 40 %, выкупленных банковским сектором или немногим более 10 % всей стоимости выпущенных ГКО-ФЗО. Покупка эмиссионным банком государственных облигаций на первичном рынке не что иное, как финансирование правительственных расходов за счет будущих поступлений бюджета.

Таблица 6 – Структура держателей государственных ценных бумаг (%)

| 1995 | 1996 | 1997 | 1998 | |

| Центральный банк | 36,5 | 36,6 | 13,4 | 26,5 |

| Сберегательный банк | 14,7 | 30,7 | 65,3 | 42,5 |

| Коммерческий банк | 47,8 | 32,7 | 4,7 | 3,0 |

| Физические лица | 1 | - | - | - |

| Внешние инвесторы | - | - | 16 | 28 |

Государственные ценные бумаги по своей сути считаются во всем мире самыми надежными и безрисковыми ввиду того, что они обеспеченны всеми активами государства. Высокая степень определенности, присущая этим обязательствам, объясняется стабильностью и последовательностью проводимой государством политики.

Исходя из вышеприведенного, можно сказать, что в данный период государство использовало как прямые кредиты, так и долговые обязательства для привлечения необходимых денежных средств. Но в связи с кризисной ситуацией в экономике России заимствования правительства носили краткосрочный характер, что в дальнейшем привело к росту долга. Кроме того институты, которые должны были размещать государственные ценные бумаги, превратились в их покупателей. Долговые обязательства надолго осаживались в портфелях ЦБ, коммерческих банков и Сбербанка, превращаясь в денежные фонды государства /12/.

Похожие работы

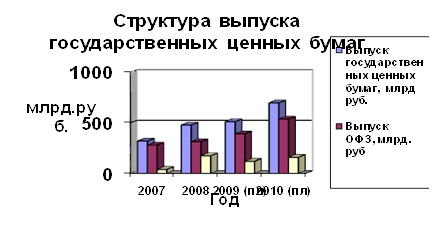

... , расширение использования возможностей российского фондового рынка акционерными обществами для привлечения инвестиционных ресурсов создает более устойчивую основу функционирования российского рынка государственных ценных бумаг, его большую ориентированность на потребности национальной экономики и снижение относительной зависимости от конъюнктуры мировых финансовых рынков. Особенно наглядно рост ...

... . Tennessee Valley Authority, TVA — федеральное агентство, находящееся в полной собственности государства, целью которого является разработка ресурсов региона долины Теннесси. 1.2 Рынок государственных ценных бумаг США Ценные бумаги, которые являются долговыми обязательствами правительства США, юридически оформленными федеральными властями с обязательством выплатить их в установленные сроки ...

... банков ликвидными коммерческими активами; • финансирования целевых программ, осуществляемых местными органами власти; • поддержки социально значимых учреждений и организаций. Участниками рынка государственных ценных бумаг в Республике Беларусь (РБ) являются: · Министерство финансов – эмитент, выступающий от имени Правительства Республики Беларусь. Этот орган выпускает ценные бумаги и несет от ...

... 14,5 Всего за месяц 23 788,1 66,7 Таким образом необходимо заметить что казахстанский рынок государственных ценных бумаг постепенно развивается и принимает более цивилизованный облик чем первоначальное хаотическое состояние. Несмотря на все проблемы и диспропорции, фондовый рынок Казахстана, как важнейшая часть формирующегося финансового рынка имеет большой потенциал и серьезные перспективы ...

0 комментариев