Навигация

Специфика ценообразования на первичном и вторичном рынке ценных бумаг

2.4 Специфика ценообразования на первичном и вторичном рынке ценных бумаг

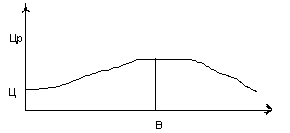

Анализируя механизм ценообразования на рынке ценных бумаг, следует различать те его элементы, которые определяются органами государственного регулирования и эмитентами, выпускающими ценные бумаги, и те, которые формируются под воздействием вторичного рынка, а значит, отражают рыночное соотношение спроса и предложения.

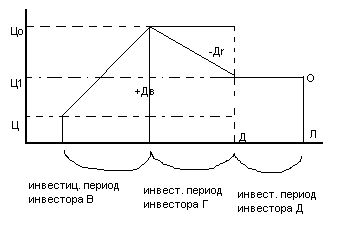

Особенности системы формирования цен определяются эмитентами еще на стадии разработки и принятия условий выпуска ценных бумаг, выборе рыночного сегмента их распространения. Если такой сегмент крайне ограничен, то цена определяется ценой первичного размещения и ценой погашения. В этом случае цена привязывается к дате продажи ценной бумаги и может быть названа назначаемой. Так как пространство вторичного рынка не ограничено, эмитент способен определить только начальную цену первичного размещения и конечную цену погашения. Промежуточные цены в течение всего срока действия ценных бумаг устанавливаются рынком, а не выпускающими их органами. Если ценные бумаги являются долговыми обязательствами (облигации, векселя), то они обладают фиксированными ценами первичной продажи и погашения, а также сроком действия и датой погашения в отличие от акций.

Процесс ценообразования на первичном рынке происходит следующим образом. При выпуске новых ценных бумаг проводится организационная работа, связанная с определенными затратами: выбор видов, типов, категорий выпускаемых ценных бумаг, определение объема выпуска и цены ценных бумаг, выбор метода размещения выпуска (аукцион, торги, конкурс, подписка), подготовка проспекта эмиссии. Оплата эмитентом услуг инвестиционного института, юристов, аудиторов. На пред эмиссионном совещании устанавливается окончательная цена бумаг нового выпуска с учетом целей выпуска и вида бумаг. Далее осуществляется непосредственно выпуск ценных бумаг в обращение. Выпуск (эмиссия) происходит при учреждении акционерного общества, увеличении размера уставного капитала.

Формы эмиссии следующие:

- частичное размещение без публичного объявления и проведения рекламной кампании, продажа первым владельцам на равных условиях (цена всех акций одного выпуска одинакова)

- открытая продажа с публикацией, регистрацией проспекта эмиссии (число инвесторов не ограниченно)

- размещение ценных бумаг возможно путем прямого обращения эмитента к инвесторам.

К размещению ценных бумаг на первичном рынке следует отнести:

- продажа акций по закрытой подписке работникам приватизируемых предприятий

- продажу акций на чековых и денежных аукционах.

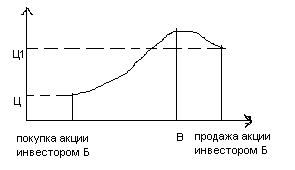

На вторичном рынке осуществляются сделки купли-продажи ценных: бумаг юридическими (физическими) лицами при посредничестве инвестиционных институтов после первичного размещения бумаг. Вторичный рынок включает в себя «уличный» неорганизованный рынок (внебиржевой) и организованный (биржевой) рынок.

Формирование вторичного рынка акций приватизированных предприятий в России началось практически одновременно с появлением первых акционерных обществ. Внебиржевые сделки в разных объемах совершаются постоянно с акциями практически каждого эмитента, что связано, в частности, с формированием крупных пакетов акций перед первыми собраниями акционеров и соответственно с перевыборами совета директоров. При наличии конкуренции цены внебиржевого и биржевого рынков достигают нескольких сотен номиналов. Естественно, в основе таких отклонений лежат отнюдь не классические факторы, влияющие на курс акций, а стремление установить контроль над предприятием. Рост курсовой стоимости акций будет иметь место в силу переоценки основных фондов, однако получение дохода от перепродажи будет ограничено не ликвидностью большинства акций. Наконец, существенной составляющей резкого роста котировок некоторых акций станет чисто спекулятивный фактор.

2.5 Особенности ценообразования на различные виды ценных бумаг

Государственные ценные бумаги. По государственным ценным бумагам уровень цен зависит:

1) от вида ценных бумаг

2) принятия условий или положений об их выпуске

3) сложившихся экономических и политических условий.

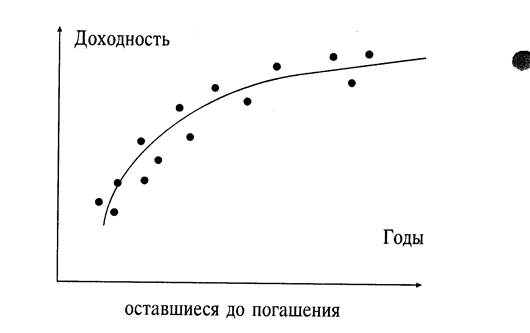

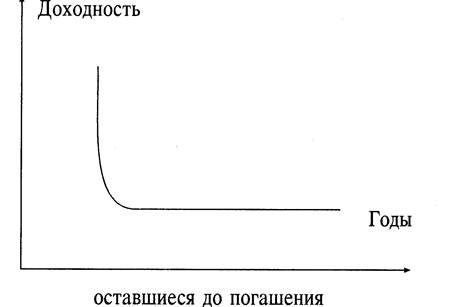

Государственные краткосрочные обязательства (ГКО) – краткосрочные бескупонные облигации. Торги ведутся на основании заявок дилеров по договорам. В заявке указывается цена приобретения ГКО как процент от

номинала (с точностью до сотой доли процента) и количество ГКО. Доходность ГКО связана со сроком обращения и потребности государства в денежных средствах. Обычно, чем ближе дата погашения, тем выше устанавливается курс и ниже доходность.

Облигации федерального займа (ОФЗ) - среднесрочные (купонные) облигации. Доход по ОФЗ зависел от доходности ГКО. Доходность определялась по формуле сложных процентов и учитывала возможность рефинансирования. Цена ОФЗ рассчитывались по формуле: Цена = Номинальная стоимость + Курсовая надбавка + + Накопленный купонный доход. Накопленный купонный доход рассчитывался пропорционально числу дней от даты предшествующей выплаты до даты продажи ОФЗ. Для определения цены ОФЗ первого выпуска купонный доход вычислялся от даты выпуска до даты продажи, процентная ставка купонного дохода определялась на текущий день как средневзвешенная доходность к погашению и рассчитывалась по тем выпускам ГКО, погашение которых производилось в период от 30 дней до даты выплаты очередного купонного дохода.

Номинальная цена облигации служит базой при начислении процентов. Облигации имеют выкупную цену, которая может совпадать или отличаться от номинальной цены в зависимости от условий займа. По ней облигация выкупается (погашается) эмитентом после истечения срока займа. Кроме этого, облигация имеет рыночную цену, определяемую условиями займа и ситуацией, сложившейся в текущий момент на рынке облигаций.

Текущая доходность облигации (Дm) рассчитывается по формуле:

Дm = К/Цо×100%,

где К – ставка купона,

Цо – курсовая цена облигации, т.е. цена на текущий момент.

Доходность к погашению (Дко) рассчитывается по формуле:

Дко = Дm + ((N - Цо)/(Цо×n) × 100%,

где N – цена погашения облигации, равная номиналу,

n – срок до погашения, лет.

Средний курс облигаций зависит и от нормы ссудного процента: чем больший процент в текущий момент гарантируют своим вкладчикам банки, тем ниже цена облигации с фиксированным процентом. Курсовая цена облигации определяется по формуле:

Цо = (N(Cк × То + 100)) / (Cб × То + 100),

где Cк – годовой процент по облигации (купонный процент),

Cб – ссудный (банковский) процент,

То – срок, на который выпущена облигация, лет,

N – номинал облигации, руб.

Приведенные выше формулы применимы для выплат с периодичностью один раз в год. В иных случаях (например, при выплатах процентов один раз в квартал) следует учитывать возможность реинвестирования (нового вложения) полученных доходов, что увеличивает доходность в пересчете на год. Формула текущей доходности в этом случае видоизменяется следующим образом:

Дm = (((1 + К)n/Цо) – 1) × 100%

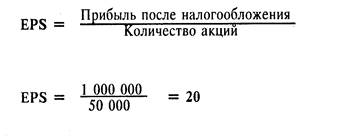

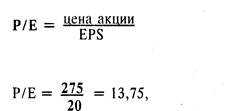

Акции. По акциям различают следующие показатели:

- балансовая стоимость

- рыночная стоимость

- сравнительная стоимость

- текущая (дисконтированная) стоимость

- стоимость, скорректированная на инфляцию.

Балансовая стоимость акций определяется на основе бухгалтерской отчетности предприятия. Их сравнительная стоимость основана на сравнении доходности акций с доходом по депозитам. Текущая, или дисконтированная, стоимость акций рассчитывается с учетом коэффициента дисконтирования:

Кд = 1/(1+I)n,

где n – периоды дисконтирования (поквартально),

I – норма инвестиций, обычно равная ставке рефинансирования ЦБРФ.

Стоимость акций, скорректированная на инфляцию, определяется по формуле Фишера:

I + r = (I + P)(I + a) или r = P + a + Pa,

где r – номинальная ставка доходности,

Р – реальная ставка доходности (рентабельность),

а – темп инфляции.

При учреждении акционерного общества курс акций (Ка) вычисляется по следующей формуле:

Ка = Н + Пу,

где Н – номинал,

Пу – прибыль учредителя.

Коэффициент рыночной конъюнктуры (Крк) акций определяется как отношение объема платежеспособного спроса к объему предложения. Если Крк < 1, то курс завышен, и можно ожидать недоразмещения выпуска, если Крк > 1, то акции недооценены, если Крк = 1, то акции реально оценены.

Корпоративные облигации. Установление цены предложения на корпоративные облигации достаточно сложно, так как невозможно подыскать вариант для сравнения с аналогичным рейтингом и сроком погашения. Обычно используется конверсионный эквивалент (Кэ). Это приведенная цена, по которой должны продаваться акции, для того чтобы они были абсолютно, эквивалентны облигациям:

Кэ = Рыночная цена облигаций / Число акций

Размер купонных выплат по облигациям определяется в процентах от номинала:

Размер купонных выплат = Н × Купонный процент / 100%

Рыночный курс облигации рассчитывается следующим образом:

Рк = Рц / Н × 100%

Рыночная цена (Рц) определяется по формуле:

Рц = Н × (1 + До)' / (1 + Да)' = Н × 1 × с = Н × Рк / 100 + с × Т(365 + t),

где t – число периодов до погашения,

с – период купонных выплат по облигациям, лет,

Т – период от выплаты по купону до совершения сделки купли-продажи, дней,

До – доходность облигации,

Да - доходность акции.

Конвертируемая облигация стоит дороже, чем неконвертируемая, так как дает ее владельцу дополнительные права. Стоимость конвертируемой облигации можно рассчитать по следующей формуле:

Кц = Н / Кконв,

где Кконв – коэффициент конвертации, который определяется как отношение конверсионной стоимости к рыночной цене и устанавливается как постоянная величина на весь период конвертации.

Для расчета текущей доходности облигации и доходности к погашению используются следующие формулы:

Текущая доходность = Сумма процентов, выплаченных за год / Курсовая стоимость (цена приобретения) × 100%

Доходность к погашению = Процентный доход + Дисконт / Курсовая стоимость (цена приобретения) × 100%.

Таким образом, в данной главе мы рассмотрели особенности, принципы и методы ценообразования на рынке ценных бумаг в Российской Федерации.

ГЛАВА 3. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ РЫНКА ЦЕННЫХ БУМАГ

Похожие работы

... , предоставляемых ведущими мировыми финансовыми институтами. Целью данной контрольной работы является изучение современных тенденций развития рынка ценных бумаг. Задачи, которые я ставлю перед собой: 1. Изучение стратегии развития организационного российского рынка ценных бумаг 2. Анализ современного состояния российского фондового рынка 1. Характеристика российского рынка ценных бумаг ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... регулирования; уменьшение инвестиционного риска; формирование портфельных стратегий; развитие ценообразования; прогнозирование перспективных направлений развития. К основным функциям рынка ценных бумаг относятся: учетная, контрольная, сбалансирования спроса и предложения, стимулирующая, перераспределительная, регулирующая. Учетная функция проявляется в обязательном учете в ...

0 комментариев