Навигация

Налог на доходы физических лиц

СОДЕРЖАНИЕ

Введение

Глава 1. Теоретические основы обложения налогом на доходы физических лиц в Российской Федерации

1.1 Сущность налога и его роль в формировании бюджета

1.2 История и принципы подоходного налогообложения

1.3 Порядок взимания налога на доходы физических лиц в настоящее время

Глава 2. Экономический анализ исчисления и взимания налога на доходы физических лиц налоговым агентом на примере ООО «СервисХост»

2.1 Экономическая характеристика предприятия ООО «СервисХост»

2.2 Порядок исчисления и уплаты налога на доходы физических лиц налоговым агентом2.3 Отчетность организации по налогу на доходы физических лиц

Глава 3. Проблемы и пути совершенствования механизмов налогообложения доходов физических лиц в РФ

3.1 Приоритетные направления и проблемы развития налога на доходы физических лиц

3.2 Совершенствование механизма исчисления НДФЛ

Заключение

Список использованной литературы

Приложения

ВВЕДЕНИЕ

В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогов. Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка, – чем больше функций возложено на государство, тем больше оно должно собирать налогов.

В Российской Федерации, как и во всех других государствах мира, существует разветвленная система налогов, взимаемых с собственных граждан, лиц без гражданства и иностранных граждан, именуемых в российском законодательстве обобщенным термином – физические лица.

Налоги, взимаемые государством с населения, выполняют функции, свойственные налогам вообще. Но при этом они служат и средством связи гражданина, причем индивидуальный, с государством или с органами местного самоуправления, отражают его индивидуальную причастность к государственным и местным делам, позволяют себя ощущать активными членами общества по отношению к этим делам, дают основания для контроля за ними, а также ответственности государства и органов местного самоуправления перед налогоплательщиками. Разумеется, в таком аспекте можно рассматривать взаимоотношения и с государством, однако именно с гражданами он проявляется особенно четко в силу своей непосредственной связи с ними.

Налог на доходы физических лиц всегда являлся одним из важнейших налогов. От его собираемости зависит не только федеральный, но и региональные и местные бюджеты.

Несовершенство налоговой базы по подоходному налогу, наличие большого количества льгот, оставшихся в наследие от советского времени, а также слабое администрирование сбора налога, в свою очередь являлись дестимулирующим фактором полноты сбора налога. Заработная плата, будучи важнейшим элементом в структуре доходов населения, являлась базой не только для обложения подоходным налогом. На рядового налогоплательщика государство возлагало чрезвычайно высокую налоговую нагрузку. В то же время налоговые льготы практически никогда не достигали той цели, ради которой они вводились, нарушая принципы равноправной конкуренции экономических агентов и способствуя коррупции.

Практика последних лет показала бесперспективность и неэффективность попыток устранения недостатков налоговой системы путем внесения «точечных» изменений в налоговое законодательство. Проблемы могут быть решены исключительно посредством проведением полномасштабной налоговой реформы направленной, в первую очередь, на достижение баланса интересов государства и налогоплательщиков.

Сегодня отличием от советского времени является то, что методы решения проблем регулирования доходов населения, борьбы с бедностью содержат не административные, а экономические инструменты. В этой связи налоговые механизмы приобрели особую актуальность. Опыт ведущих промышленно-развитых стран мира демонстрирует высокий потенциал подоходного налога с физических лиц.

Данный налог является главным или основным источников формирования бюджетов этих стран, а также эффективным регулятором в социальной сфере. Рассмотрение эволюции подоходного налога с физических лиц в России раскрывает неэффективность применяемых форм налога, и, более того, их отрицательное воздействие на социально-экономическое положение в стране. Например, в 90-е годы отрицательное воздействие применяемых в России форм подоходного налога с физических лиц выразилось резким увеличением «теневых» доходов населения. Таким образом, назрела острая необходимость определения в России оптимальной формы налога на доходы физических лиц в современных условиях с дальнейшим ее развитием, обеспечивая на каждом этапе развития реализацию возникающих возможностей.

Формирование оптимальной формы налога на доходы физических лиц в России должно учитывать все имеющиеся возможности этого вида налога, международный опыт, а также соответствовать сложившейся социально-экономической ситуации в стране, согласовываться с макроэкономической финансовой политикой, социальной политикой, стратегией социально-ориентированного экономического роста.

При написании работы использованы труды зарубежных и отечественных ученых, специалистов в области теории и практики налогообложения физических лиц, социальной политики государства, законодательные и нормативно-правовые акты по налогообложению, материалы периодических изданий, научных конференций. Изучению и разработке социально-экономических аспектов налогообложения доходов физических лиц посвящены работы ведущих российских экономистов и социологов: В.М. Акимовой, С.Х. Аминева, С.Б. Баткибекова, В.В. Гусева, И.В. Караваевой, В.А. Кашина, Л.С. Кириной, В.Г. Князева, Л.Н. Лыковой, Д.С. Львова, И.Д. Мацкуляка, П.С. Мстиславского, В.И. Павлова, А.Б. Паскачева, В.Г. Панскова, В.М. Пушкаревой, В.К. Сенчагова, Г.Г. Силласте, Д.Г. Черника, Т.Ф. Юткиной и многих других.

Методологической основой проводимого исследования является диалектический метод познания, раскрывающий возможности изучения экономических явлений в их развитии, взаимосвязи и взаимообусловленности. Сравнительный подход к объекту исследования реализован при помощи общенаучных методов: научной абстракции, моделирования, анализа и синтеза, группировки и сравнения.

Объектом исследования в данной работе является подоходнее налогообложение на предприятии ООО «СервисХост».

Предметом исследования являются социальные, экономические факторы, определяющие потенциал налога на доходы физических лиц в России.

Целью данной работы является изучение налога на доходы физических лиц: изменение принципов и механизма взимания в условиях рыночной экономике. Для достижения поставленной цели в процессе исследования решались следующие задачи:

- рассмотреть сущность налога и его роль в формировании бюджета;

-изучить историю и принципы подоходного налогообложения;

- охарактеризовать порядок взимания налога на доходы физических лиц в настоящее время;

- провести экономический анализ исчисления и взимания налога на доходы физических лиц налоговым агентом на примере ООО «СервисХост»;

- рассмотреть приоритетные направления и проблемы развития налога на доходы физических лиц и совершенствование механизма исчисления НДФЛ.

Теоретическая значимость работы заключается в том, что результаты исследования фискальных элементов налога на доходы физических лиц способствуют расширению его теоретической базы, необходимой для обеспечения эффективного функционирования налога на доходы физических лиц в РФ.

Практическая значимость данного дипломного исследования состоит в том, что отдельные результаты работы могут быть использованы для целей реформирования действующей системы налогообложения доходов физических лиц и адресованы органам законодательной власти при разработке норм налогового законодательства.

Данная дипломная работа состоит из введения, трех глав, заключения и списка использованной литературы и приложений.

Глава 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ОБЛОЖЕНИЯ НАЛОГОМ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1.Сущность налога и его роль в формировании бюджета

Налог - это одно из основных понятий финансовой науки, важно понимать его природу, функции, значение для экономики, в чем есть определенная сложность, обусловленная тем, что налог - это одновременно экономическое, хозяйственное и политико-правовое явление реальной жизни. Русский экономист М.М. Алексеенко еще в XIX в. отметил данную особенность налога: «С одной стороны, налог - один из элементов распределения, одна из составных частей цены, с анализа которой (т.е. цены), собственно, и началась экономическая наука. С другой стороны, установление, распределение, взимание и употребление налогов составляет одну из функций государства»[1].

Экономическая природа налога заключается в определении источника обложения (капитала, дохода) и того влияния, которое оказывает налог на частные хозяйства и народное хозяйство в целом, т.е. обнаруживает себя в сфере производства и распределения.

Из истории явствует, что налоги - это наиболее поздняя форма государственных доходов. Первоначально налоги назывались «auxilia» (помощь) и носили временный характер. Еще в первой половине XVII в. английский парламент не признавал постоянных налогов на общегосударственные нужды, и король не мог ввести налоги без его согласия. Однако постоянные войны и создание огромных армий, не распускаемых и в мирное время, требовали больших средств, и налоги превратились из временного в постоянный источник государственных доходов. Налог становится настолько обычным источником государственных средств, что известный политический деятель Северной Америки Б. Франклин (1706-1790) мог сказать: «Платить налоги и умереть должен каждый»[2].

Практика налогообложения опережала финансовую науку, которая не подготовила, говоря современным языком, общественное мнение относительно справедливости взимания налогов. Правительства сталкивались с неприятием налогов населением, уклонением от их уплаты.

Непосредственным результатом введения налогов является материальный ущерб для плательщика. На ранних этапах развития налоговой системы, когда государственные доходы еще не отделяются от личного имущества короля, против налогов возражают с позиций неприкосновенности частной собственности и допускают их лишь в чрезвычайных случаях как экстраординарный источник государственных доходов. Так смотрит на налоги выдающийся представитель школы меркантилистов Ж. Боден, не говоря уже о более ранних итальянских экономистах XV - начала XVI в[3].

Индивидуальный подоходный налог вносит наиболее весомый вклад в доходы государственных бюджетов многих стран, от 12% (Франция) до 41% (Канада) всех налоговых доходов. Это один из самых известных и широко распространенных налогов. Он охватывает значительную часть населения той или иной страны. Основной причиной его высокого удельного веса в налоговых доходах развитых стран является высокий растущий уровень доходов населения этих стран. На роль и тенденцию развития индивидуального подоходного налога в развитых странах значительное влияние оказывают позиции различных теоретических школ[4].

За счет налоговых взносов формируются финансовые ресурсы государства, аккумулируемые в его бюджете и внебюджетных фондах. Экономическое содержание налогов выражается, таким образом, граждан, с одной стороны, и государства - с другой, по поводу формирования государственных финансов.

Но налоги это не только экономическая категория, но и одновременно финансовая категория. Как финансовая категория налоги выражают общие свойства, присущие всем финансовым отношениям, и свои отличительные признаки и черты, собственную форму движения, то есть функции, которые выделяют их из всей совокупности финансовых отношений. Функции налогов выявляют их социально-экономическую сущность, внутреннее содержание.

Можно выделить три функции налогов[5]:

- распределительную;

- фискальную;

- контрольную.

Причем распределительную функцию можно раздробить на регулирующую и стимулирующую и т.д.

Наиболее последовательно реализуемой функцией является фискальная. Фискальная функция - основная, характерная изначально для всех государств. С ее помощью образуются государственные денежные фонды, то есть материальные условия для функционирования государства.

Посредством фискальной (бюджетной) функции происходит изъятие части доходов граждан для содержания государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры - библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития - фундаментальная наука, театры, музеи и многие учебные заведения и т.п. Именно эта функция обеспечивает реальную возможность перераспределения части стоимости национального дохода в пользу наименее обеспеченных социальных слоев общества.

Значение фискальной функции с повышением экономического уровня развития общества возрастает. Двадцатый век характеризуется огромным ростом доходов государства от взимания налогов, что связано с расширением его функций и определенной политикой социальных групп, находящихся у власти. Государство все больше финансовых средств расходует на экономические и социальные мероприятия, на управленческий аппарат.

Другая функция налога с населения как экономической категории состоит в том, что появляется возможность количественного отражения налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность каждого налогового канала и налогового «пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику. Контрольная функция налогово-финансовых отношений проявляется лишь в условиях действия распределительной функции.

Изначально распределительная функция налогов носила чисто фискальный характер: наполнить государственную казну, чтобы содержать армию, управленческий аппарат, социальную сферу. Но с тех пор, как государство посчитало необходимым активно участвовать в организации хозяйственной жизни в стране у него появились регулирующие функции, которые осуществлялись через налоговый механизм. В налоговом регулировании доходов населения появились стимулирующие и сдерживающие (дестимулирующие) подфункции. Но большинство налогов, взимаемых сейчас в Российской Федерации имеют лишь фискальное предназначение, и только по некоторым просматривается регулирующая функция.

Регулирующая функция означает, что налоги как активный участник перераспределительных процессов оказывают серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Данная функция неотделима от фискальной и находится с ней в тесной взаимосвязи. Расширение налогового метода в мобилизации для государства национального дохода вызывает постоянное соприкосновение налогов с участниками процесса производства, что обеспечивает ему реальные возможности влиять на экономику страны, на все стадии воспроизводства.

Стимулирующая подфункция налогов реализуется через систему льгот, исключений, преференций, увязываемых с льготообразующими признаками объекта налогообложения. Она проявляется в изменении объекта обложения, уменьшения налогооблагаемой базы, понижении налоговой ставки.

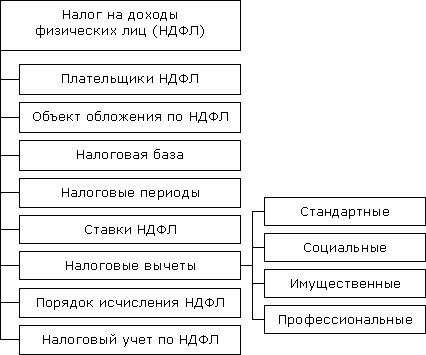

Налог с физического лица - это обязательный взнос плательщика в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки. Он выражает денежные отношения, складывающиеся у государства с физическими лицами в связи с перераспределением национального дохода и мобилизацией финансовых ресурсов в бюджетные и внебюджетные фонды государства. Взносы осуществляют основные участники производства валового внутреннего продукта, например работники, своим трудом создающие материальные и нематериальные блага и получающие определенный доход, структура налога показана на рисунке 1[6].

Рис.1 Структура налога на доходы физических лиц

В России, как и в большинстве стран мира, налог на доходы с физических лиц один из главных источников доходной части бюджета. Следует отметить, что это - прямой налог на совокупный доход физического лица, включая доходы, полученные от использования капитала.

Значение налога на доходы физических лиц для региональной казны велико, он зачисляется в бюджет области и является одним из основных источников дохода.

Особенно значение НДФЛ возросло с введением Закона «Об общих принципах организации местного самоуправления в РФ», ведь теперь каждое муниципальное образование заинтересовано в своих источниках пополнения бюджета.

Налог на доходы физических лиц является одним из самых важных элементов налоговой системы любого государства. Его доля в государственном бюджете прямо зависит от уровня развития экономики. В развитых странах он составляет значительную часть доходов государства. К примеру, в США его вклад в бюджет достигает 60%, в Великобритании, Швеции и Швейцарии - 40%, несколько меньше во Франции - 17%, что много ниже, чем в России - 12-14%[7].

Такая ситуация, в общем, свойственна экономике переходного периода. Для того чтобы, с одной стороны, стимулировать рост производства и потребления, а с другой - упростить налоговую систему и тем самым снизить склонность налогоплательщиков к занижению налоговых обязательств, государство вынуждено снижать ставки налогов на доходы (имеются в виду доходы всех экономических агентов независимо от правовой формы).

В идеале налог на доходы должен быть налогом на чистый совокупный доход физических лиц, которые либо являются резидентами, либо извлекают определенный доход на территории страны.

Налог на доходы связан с потреблением (принимаем, что доход, направленный на потребление, равен разнице между чистым совокупным доходом и налогом на доходы), и он может либо стимулировать потребление, либо сокращать его. Поэтому главной проблемой подоходного налогообложения является достижение оптимального соотношения между экономической эффективностью и социальной справедливостью налога. Другими словами, необходимы такие ставки налога, которые обеспечивали бы максимально справедливое перераспределение доходов при минимальном ущербе интересам налогоплательщиков от налогообложения.

Эта проблема осложняется тем, что на разных этапах экономического развития приоритет может отдаваться либо экономической эффективности, либо социальной справедливости, в соответствии с чем и выбирается шкала налогообложения.

На определенных этапах экономического развития, когда доходы населения невелики, доходы бюджета от налога также незначительны. Причем повышение ставок налога в данном случае неэффективно, поскольку приведет к снижению уровня потребления, что, в свою очередь, повлечет еще большее снижение доходов.

В такой ситуации логичной представляется простая система подоходного налогообложения, в которую входил бы экономически обоснованный не облагаемый налогом минимум и применялась бы простая ставка, то есть единая ставка ко всему доходу свыше минимального уровня.

Например, одной из наиболее важных черт фискальной системы США является отчетливо выраженное преобладание налогообложения дохода над налогообложением потребления. Однако такая структура приоритетов сформировалась лишь постепенно, под воздействием сочетания различных внешних и внутренних факторов. Американская налоговая система довольно гибка и, в целом, способствует экономическому развитию страны, но, скорее, это сложилось в силу исторической необходимости, чем является следствием экономической мудрости налоговых властей.

Наличие льгот и вычетов в законодательстве РФ обеспечивает некоторую прогрессивность налога даже при простой ставке, так как чем выше уровень дохода налогоплательщика, тем меньшую долю в его доходе составляет необлагаемая часть и тем выше средняя ставка налога на доходы[8].

Кроме того, число налогоплательщиков при низких ставках налога будет расти, а по мере роста их дохода будет увеличиваться и сумма уплачиваемого ими налога.

Стоит отметить, что при низком уровне дохода населения основным источником налогообложения является заработная плата. Размеры же других видов доходов зачастую трудно оценить по причине того, что не создано четкой правовой базы. Кроме того, требуется определенное время для того, чтобы удержания с этих видов доходов стали эффективным налоговым рычагом. Практически невозможно рассчитать и обложить налогом условный доход, получаемый налогоплательщиком от использования собственной квартиры, дома, автомобиля. Поэтому налог на доходы - не единственный налог с населения, он дополняется другими налогами - земельным, налогом на имущество, налогами на наследство и дарение, налогом с денежного капитала, домовым, промысловым и т.д.

Уклонения от налогов не могут избежать даже страны с развитыми правовой и налоговой системами. В Швеции, например, по некоторым оценкам, не декларируется примерно четверть доходов, а во Франции - треть. В такой ситуации не вызывает сомнений важность четкого определения налогооблагаемой базы.

По мере совершенствования налоговой системы государство, как правило, все чаще предоставляет льготы определенным слоям населения, с тем чтобы смягчить социальное неравенство. В частности, широкое распространение имеют налоговые льготы многодетным семьям, студентам, лицам, повышающим свою квалификацию, мелким и средним предпринимателям, фермерам.

Социальную и одновременно регулирующую направленность имеют такие виды налоговых льгот, как вычет части доходов, направляемых на жилищное строительство, строительство или покупку загородного дома, дачи. Социальная направленность этих льгот очевидна, хотя использовать их могут только относительно высокооплачиваемые слои населения. Регулирующая функция состоит в том, что оживление жилищного строительства создает дополнительный спрос на строительные материалы и услуги, способствует росту занятости населения, а через некоторое время ведет и к увеличению потребительского спроса на группу товаров, необходимых для обустройства жилья.

Российское законодательство, например, позволяет налогоплательщику уменьшать налогооблагаемую базу на суммы, израсходованные на новое строительство или приобретение дома или квартиры и уплату процентов по ипотечным кредитам.

Кроме того, российский налогоплательщик имеет право уменьшить налогооблагаемый доход на сумму, полученную при продаже жилого дома, квартиры, дачи, садового домика, земельного участка или иного имущества, находящегося у него в собственности не менее трех лет. По желанию налогоплательщика можно вместо такого вычета уменьшить сумму облагаемых налогом доходов на сумму фактически произведенных и документально подтвержденных расходов, связанных с получением дохода от продажи имущества.

Считается, что достижению большей социальной справедливости в подоходном налогообложении способствует прогрессивная шкала налогообложения, то есть чем больше доход, тем большая часть его изымается в виде налога. Между тем у этой точки зрения есть противники, считающие, что прогрессивное налогообложение тормозит процесс накопления капитала, а также рост инвестиций и создание новых рабочих мест.

Типичными примерами льгот и вычетов являются: не облагаемый налогом минимум, величина которого определяется в абсолютном значении и может изменяться, вычеты на детей и иждивенцев, расходы на социально значимые цели, расходы на образование, государственные пособия, профессиональные льготы и т.д.

Следует обратить внимание на то, что в Налоговом кодексе РФ есть некоторая особенность в порядке предоставления вычетов, составляющих необлагаемый минимум: вычеты предоставляются налогоплательщику ежемесячно до того месяца, в котором доход превысит определенную величину. Количество вычетов зависит не только от полученной суммы, но и от распределения дохода в течение года. Получить основную сумму дохода предпочтительнее в конце года. В таком случае количество вычетов, предоставленных за год, будет больше, чем если бы большая часть дохода была получена в начале года. Соответственно сумма налога, исчисленного за год с одной и той же суммы дохода, будет отличаться в зависимости от времени получения дохода.

Такое неравенство в отношении причитающегося к уплате налога с одинаковых сумм дохода некоторые критики называют дискриминацией в оплате труда, запрещенной Конституцией РФ.

В финансовом смысле нет равенства между налогоплательщиком, получившим доход в начале года, и налогоплательщиком, получившим такой же доход в конце года.

В подобных ситуациях в некоторых странах облагают доход по ставке, рассчитанной особым образом с учетом фактора времени получения дохода. Этот подход сложнее, чем применяемый в нашей стране, и требует хорошо развитых структур налогового контроля.

Многие страны используют систему семейного налогообложения, когда семья рассматривается как налоговая единица. Например, во Франции налог взимается со всей суммы доходов семьи. Взрослые дети, не проживающие с родителями, могут присоединиться к ним со своими детьми и составить одно целое. Для расчета налога используется специальная таблица, учитывающая семейное положение налогоплательщика. Для учета численности и состава семьи применяется семейный коэффициент, выражающий доход, приходящийся на одну долю. Количество долей увеличивается на половину доли на каждого инвалида, если они есть в семье.

В США доход семьи не делится, на него может заполняться общая декларация. Семейный доход облагается по специальной шкале. В Малайзии, например, замужняя женщина вправе выбирать: облагать свои доходы отдельно или вместе с доходами своего мужа, который в этом случае увеличивает свой необлагаемый минимум.

В российском законодательстве не предусмотрено семейное налогообложение, а некоторые страны - бывшие советские республики, например Эстония, - ввели такую норму.

Во многих странах с помощью налога на доходы государством стимулируется развитие той или иной отрасли хозяйства, создаются условия для того, чтобы налогоплательщики своими силами обеспечивали себе материальный достаток.

Так, в Малайзии предоставляется льгота на определенную сумму при покупке компьютера налогоплательщиком или его женой, а для нерезидентов установлены льготы в отношении некоторых доходов: от технической помощи и консультаций, установки и сборки заводов и оборудования, от обслуживания нематериальных активов, от публичных развлечений.

На Кипре только 40% дохода от профессиональных услуг, предоставленных за границей, и 10% ввезенных в страну дивидендов (при соблюдении некоторых условий) облагаются налогом.

В Монголии доход, полученный частными скотоводами, не облагается налогом в пределах двух стад, приходящихся на одного члена семьи. Одним стадом считается одна корова или одна лошадь, или один верблюд, или девять коз, или семь овец. Но в сумму налога на доходы включается по 50 тугриков на каждое стадо. Если же в течение налогового года по причине климатических катастроф, несчастных случаев или инфекционных болезней будет утеряна часть скота, налог за эту часть не платится.

В России установлено освобождение от налогообложения доходов членов крестьянского (фермерского) хозяйства, получаемых в этом хозяйстве от сельскохозяйственной деятельности в течение пяти лет начиная с года образования хозяйства. Предусмотрена льгота по суммам доходов физических лиц от продажи выращенного в личном приусадебном хозяйстве скота, кроликов, нутрий, птицы (как в живом виде, так и продуктов их убоя в сыром и переработанном виде), продукции животноводства, растениеводства, цветоводства и пчеловодства как в натуральном, так и в переработанном виде, сбора и сдачи дикорастущих ягод, орехов, грибов как технического и лекарственного сырья растительного происхождения[9].

В России не облагаются налогом вознаграждения донорам за сданную кровь, материнское молоко и иную донорскую помощь, алименты, гранты и вознаграждения в области науки, культуры и искусства, стипендии студентов, аспирантов, ординаторов, адъюнктов и докторантов, учащихся учреждений профессионального образования, слушателей духовных учебных учреждений, обучающихся по направлению служб занятости, суммы единовременной материальной помощи, оказываемой[10]:

- в связи со стихийным бедствием или иным чрезвычайным обстоятельством;

- работодателем членам семьи умершего работника или работнику в связи со смертью члена его семьи;

- государством малоимущим и социально незащищенным гражданам;

- пострадавшим от террористических актов.

Суммы, выплачиваемые детям-сиротам на обучение, инвалидам на технические средства профилактики инвалидности и реабилитацию, на приобретение и содержание собак-проводников, вознаграждения, выплачиваемые за передачу кладов в государственную собственность, налогом на доходы также не облагаются.

Еще одна льгота, новая в российском налоговом законодательстве, но очень привлекательная для налогоплательщиков, состоит в том, что освобождается от налогообложения оплата работодателями своим работникам, их супругам, родителям, детям, бывшим своим работникам (пенсионерам по возрасту), а также инвалидам стоимости приобретенных ими или для них медикаментов, назначенных им лечащим врачом.

Для экономически развитых стран характерны также возрастные льготы, льготы по чрезвычайным обстоятельствам (болезнь, несчастный случай). Например, в Германии у лиц, достигших возраста 64 лет, не облагаемый налогом минимум увеличивается более чем в два раза.

Чем бы ни отличались налоговые системы разных стран, в одном они схожи: в конце налогового периода (в России это год) проводится декларационная кампания. Суть ее состоит в том, что налогоплательщики сообщают государству о суммах полученного дохода и уплаченного (или еще не уплаченного) налога и заявляют свои права (если таковые имеются) на льготы и вычеты.

По оперативным данным Федеральной налоговой службы, в консолидированный бюджет Российской Федерации в 2008г. поступило налогов, сборов и иных обязательных платежей, администрируемых ФНС России, (без учета единого социального налога, зачисляемого в федеральный бюджет) на сумму 7948,9 млрд.рублей, что на 14,3% больше, чем в 2007 году. В декабре 2008г. поступления в консолидированный бюджет составили 528,5 млрд.рублей и увеличились по сравнению с предыдущим месяцем на 36,6% (см таблицу 1.1 приложение 1)[11].

Основную часть налогов, сборов и иных обязательных платежей консолидированного бюджета в 2008г. обеспечили поступления налога на прибыль организаций - 31,6%, налога на добычу полезных ископаемых - 21,5%, налога на доходы физических лиц - 21,0%, налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации - 12,6% (см рисунок 2)[12].

Рис.2. Структура поступивших налогов, сборов и иных обязательных платежей в консолидированный бюджет Российской Федерации по видам в 2008 г.

В 2008г. в консолидированный бюджет Российской Федерации поступило федеральных налогов и сборов 7265,3 млрд.рублей (91,5% от общей суммы налоговых доходов), региональных - 403,5 млрд.рублей (5,1%), местных налогов и сборов - 90,7 млрд.рублей (1,1%), налогов со специальным налоговым режимом - 184,7 млрд.рублей (2,3%).

Поступление налога на прибыль организаций в консолидированный бюджет Российской Федерации в 2008г. составило 2513,0 млрд.рублей и увеличилось по сравнению с 2007г. на 15,7%. В общей сумме поступлений по данному налогу в 2008г. доля налога на прибыль организаций, зачисляемого в бюджеты бюджетной системы Российской Федерации по соответствующим ставкам, снизилась по сравнению с 2007г. на 0,2 процентного пункта и составила 96,1%, при увеличении доли налога с доходов в виде дивидендов на 0,2 процентного пункта (соответственно 3,4%). В декабре 2008г. поступление налога на прибыль организаций составило 164,9 млрд.рублей и увеличилось по сравнению с предыдущим месяцем в 3,3 раза (см таблицу 1.2 приложение 2)[13].

В 2008г. в консолидированный бюджет Российской Федерации (консолидированные бюджеты субъектов Российской Федерации) поступило 1665,6 млрд.рублей налога на доходы физических лиц, что на 31,6% больше, чем в 2007 году. Доли налогов с доходов, облагаемых по налоговой ставке, установленной п.1 статьи 224 Налогового кодекса Российской Федерации и с доходов, полученных физическими лицами, являющимися налоговыми резидентами РФ, в виде дивидендов от долевого участия в деятельности организации снизились на 0,1 и 0,2 процентного пункта (соответственно 96,8% и 2,1%). В декабре 2008г. поступление налога на доходы физических лиц составило 215,1 млрд.рублей, что в 1,7 раза больше, чем в предыдущем месяце[14].

В 2008г. в консолидированный бюджет Российской Федерации поступило акцизов по подакцизным товарам (продукции), производимым на территории Российской Федерации, на сумму 314,7 млрд. рублей, что на 8,6% больше по сравнению с 2007 годом. Основную часть поступлений (84,5%) обеспечили акцизы на автомобильный бензин, алкогольную продукцию с объемной долей этилового спирта свыше 25% (за исключением вин), табачную продукцию, дизельное топливо. При этом доля поступлений по акцизам на алкогольную продукцию с объемной долей этилового спирта свыше 25% (за исключением вин) и дизельное топливо снизилась по сравнению с предыдущим годом соответственно на 2,1 и 0,8 процентного пункта, по акцизам на табачную продукцию и автомобильный бензин - увеличилась на 3,3 и 0,2 процентного пункта. В декабре 2008г. в консолидированный бюджет поступило акцизов по подакцизным товарам (продукции), производимым на территории Российской Федерации на сумму 27,6 млрд.рублей, что на 4,9% больше, чем в предыдущем месяце (см таблицу 1.3 приложение 3)[15].

Таким образом, можно с уверенностью сказать, что роль НДФЛ в налоговой системе России достаточна значима. Его доля в государственном бюджете прямо зависит от уровня развития экономики. Это один из самых распространенных в мировой практике налог, уплачиваемый из личных доходов населения.

В развитых странах он составляет значительную часть доходов государства. К примеру, в США его вклад в бюджет достигает 60%, в Великобритании, Швеции и Швейцарии - 40%, несколько меньше во Франции - 17%.

В нашей стране НДФЛ занимает более скромное место в доходной части бюджета, так как затрагивает в основном ту часть населения, которая имеет средний уровень доходов или ниже.

Такая ситуация свойственна экономике переходного периода. Чтобы, с одной стороны, стимулировать рост производства и потребления, а с другой - упростить налоговую систему и тем самым снизить склонность налогоплательщиков к занижению налоговых обязательств, государство вынуждено снижать ставки налогов на доходы (имеются в виду доходы всех экономических агентов независимо от правовой формы).

В идеале налог на доходы должен быть, налогом на чистый совокупный доход физических лиц, которые либо являются резидентами, либо извлекают определенный доход на территории страны.

НДФЛ связан с потреблением, и он может либо стимулировать потребление, либо сокращать его. Поэтому главной проблемой подоходного налогообложения является достижение оптимального соотношения между экономической эффективностью и социальной справедливостью налога. Другими словами, необходимы такие ставки налога, которые обеспечивали бы максимально справедливое перераспределение доходов при минимальном ущербе интересам налогоплательщиков от налогообложения.

Из вышеизложенного можно сделать выводы, что налог на доходы физических лиц по сравнению с другими видами налогов является «молодым». Регулирование налога на доходы физических лиц производится главой 23 ст. 207-233 Налоговым Кодексом РФ. Этот налог играет значимую роль в налоговой системе нашей страны, бюджета регионов и городов. НДФЛ связан с потреблением, и он может либо стимулировать потребление, либо сокращать его. Это один из самых распространенных в мировой практике налог, уплачиваемый из личных доходов населения.

Похожие работы

... нельзя не учитывать. Западный же опыт может только помочь найти свои пути решения проблем, но не более. И об этом нельзя забывать. ЗАКЛЮЧЕНИЕ В работе рассмотрены все виды налогов на доходы физических лиц в Российской Федерации, даны комментарии по налогообложению и налоговой базе. Показана необходимость сбора налогов, рассказано об их роли в становлении бюджета и функционировании бюджетных ...

... единый налог на вмененный доход на общественное питание. Предприниматель получает доходы от кафе с численностью работающих 20 человек и ресторана с численностью работающих 60 человек. Доход от кафе не будет облагаться налогом на доходы физических лиц, так как его деятельность подпадает под обложение единым налогом на вмененный доход (численность работающих менее 50 человек). Доход от ресторана ...

... (3000 руб. - 325 руб.). Бухгалтер оформит следующие проводки: Дебет 20 Кредит 70 - 3000 руб. - начислена заработная плата; Дебет 70 Кредит 68 субсчет "Расчеты по НДФЛ" - 325 руб. - удержан налог на доходы физических лиц; Дебет 70 Кредит 50 - 2675 руб. - выдана заработная плата; Дебет 68 субсчет "Расчеты по НДФЛ" Кредит 51 - 325 руб. - перечислен налог на доходы физических лиц в бюджет ...

... . НДФЛ связан с потреблением, и он может либо стимулировать потребление, либо сокращать его. Это один из самых распространенных в мировой практике налог, уплачиваемый из личных доходов населения. ГЛАВА 2. ДЕЙСТВУЮЩИЙ МЕХАНИЗМ ИСЧИСЛЕНИЯ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ 2.1. Основные элементы налога В соответствии со статьей (далее как ст.) 207 гл.23 НК налогоплательщиками налога на доходы ...

0 комментариев