Навигация

Грошовий ринок та Міжнародний валютний фонд

Міністерство освіти і науки України

Черкаський державний технологічний університет

Кафедра фінансів

КОНТРОЛЬНА РОБОТА

з дисципліни “Гроші та кредит”

Перевірила:

викл.

Виконав:

студент_________________

факультет_______________

група_______курс________

Черкаси, 2008

1. Суть грошового ринку. Гроші як об’єкт купівлі-продажу. Структура грошового ринку

Оборот грошей у процесі виробництва, розподілу й обміну суспільного продукту й перерозподілу національного доходу органічно включає сукупність операцій грошового ринку. Особливо важлива роль грошового ринку у підтриманні стабільності суспільного відтворення, тому що забезпечення сталого відтворення потребує оволодіння грошовим ринком, його суттю, структурою та механізмом функціонування, вимагає оволодіння особливостями формування попиту і пропозиції грошей та способами їх урівноваження, з'ясування впливу змін у попиті і пропозиції грошей на динаміку рівня відсотка та економіку в цілому [1, c.99]. Основна маса грошових коштів на мікроекономічному рівні, які потрібні для обслуговування кругооборотів індивідуальних капіталів, суб'єкти економічних відносин (фірми, сімейні господарства, державні структури, фінансові посередники) забезпечують шляхом накопичення тимчасово вивільнених власних надходжень. їх джерелами стають отриманий прибуток, амортизаційні відрахування, обігові кошти і резерви. Водночас потреби у додаткових коштах індивідуальні учасники ділових угод мобілізують на грошовому ринку.

Грошовий ринок - це система грошових відносин і банківських та спеціальних фінансово-кредитних інститутів, які забезпечують функціонування сукупності грошових ресурсів країни, їх постійне переміщення, розподіл і перерозподіл під впливом взаємодії законів попиту і пропозиції [2, c.114].

В ринковій економіці грошовий ринок охоплює сукупності операцій з короткотерміновим і довгостроковим позиковим капіталом. Основним джерелом його утворення стають заощадження домашніх господарств. Як правило, їх акумулюють фінансові посередники і на ринковій основі передають у позику функціонуючим товаровиробникам як інвестиції. Математичний вираз цього процесу (Г - Г) - нібито беззмістовний, але насправді купівля грошей на ринку - не кінцева самоціль. Добуті тут гроші стають допоміжним інструментом, що використовується для розширення виробництва й обслуговування товарів. Тобто це особливий сектор ринку, на якому купують і продають гроші як специфічний товар, формується попит і пропозиція та ціна цього товару з метою перетворення у інвестиції [2, c.115].

Специфіка грошей як абсолютно ліквідного активу визначає такі особливості грошового ринку:

по-перше, купівля-продаж грошей відбувається лише тоді, коли вони є вільні у наявності а одних суб'єктів та створилися потреби їх витрачання іншими;

по-друге, передача товар – гроші відбувається умовно у формі позички під зобов'язання повернути кошти у встановлений строк або у вигляді купівлі облігацій, акцій, векселів, депозитних сертифікатів та інших фінансових інструментів;

по-третє, внаслідок купівлі-продажу грошей власник (продавець грошей) не втрачає права власності на відповідно продану суму грошей, а добровільно передає право розпорядження нею покупцеві лише на заздалегідь визначених умовах;

по-четверте, у момент продажу продавець не отримує еквівалента, а покупець – відповідного реального права власності. Він розпоряджається купленим як ліквідністю тимчасово, тобто не відчужує еквівалентну суму вартості в товарній формі [2, c.117];

по-п'яте, на грошовому ринку гроші перетворюються у визначальний об'єкт, у їх самоціль. Вони передаються власниками у чуже розпорядження прямо, а не в обмін на товари. Водночас покупець прагне отримати їх у використання на таких самих засадах, як і товар. Ось чому куплена вартість рухається лише у грошовій формі, в односторонньому порядку з поверненням до власника.

Метою цього переміщення стає отримання додаткового доходу (Г - Г) у вигляді відсотка як плати за тимчасову відмову від користування цими грошима і передачу цього права іншій особі. Покупець, зі свого боку, має намір отримати додатковий дохід внаслідок розширення своєї виробничої й комерційної діяльності.

Купівля грошей на грошовому ринку набуває форми їх передачі у тимчасове користування під відповідні інструменти.

Рух грошей як об'єкта на грошовому ринку забезпечують фінансові інструменти. Їх роль аналогічна ролі грошей на товарних ринках. За своїм характером усі інструменти грошового ринку є зобов'язаннями покупців перед продавцями грошей.

Залежно від виду зобов'язання фінансові інструменти можна поділити на боргові — зобов'язання, за якими покупець зобов'язується повернути суму і сплатити по ній дохід, і неборгові — зобов'язання з надання права участі з управлінні діяльністю покупця грошей та в його доходах (акції, деривативні інструменти) [2, c.119].

Інструменти грошового ринку, обслуговуючи переміщення грошей, самі набувають певної вартості і стають об'єктом купівлі-продажу. У зв'язку з цим, однією з форм існування грошового ринку є ринок фінансових інструментів. Усі види інструментів грошового ринку можна виділити у такі групи: позичкові угоди, на підставі яких здійснюються відносини банків з клієнтами щодо формування кредитних ресурсів; цінні папери, за допомогою яких реалізуються прямі відносини між продавцями і покупцями грошей; валютні цінності—за допомогою яких приводяться в односторонній рух національні гроші за тією ж схемою, що і з допомогою цінних паперів.

Суб'єктами грошового ринку є юридичні та фізичні особи: сімейні господарства, фірми і структури державного управління, фінансові посередники.

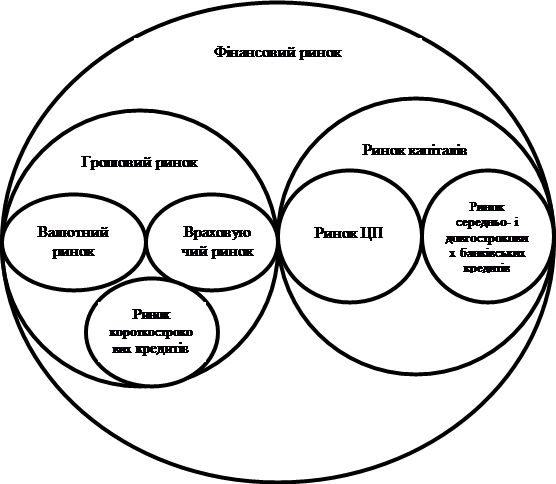

Місце і роль грошового ринку у формуванні та реалізації попиту і пропозиції та ціни грошових ресурсів, наявність чисельних функціональних інститутів і особливості їх взаємодії потребують застосування різних інструментів і методів управління грошовими потоками. Вивчення цих та інших факторів, що визначають специфіку надходжень і витрачання коштів у процесі діяльності учасників господарського життя дозволяє категорію "грошовий ринок" оцінювати як складну систему організаційних і правових відносин, що взаємодіє з усією сукупністю ринкових відносин, має відповідні форми прояву і організаційні форми [2, c.120]. У зв'язку з цим розрізняють три аспекти класифікації (Рис. 1).

| Види структуризації | Види ринків |

| За економічним призначенням ресурсів | Ринок грошей Ринок капіталів |

| За інституційними ознаками | Ринок банківських кредитів Ринок продуктів інших фінансових інституцій Фондовий ринок |

| За видом фінансових інструментів | Ринок позичкових зобов’язань Валютний ринок Ринок цінних паперів |

Рис. 1. Схема системної структуризації грошового ринку

По-перше, у залежності від призначення й рівня ліквідності фінансових активів розрізняють два основних сегменти грошового ринку: ринок грошей і ринок капіталів. З цих позицій структуру грошового ринку можна відобразити на рис. 2.

У сегменті ринку грошей, який ще називають монетарним ринком, продаються і купуються грошові кошти у вигляді короткострокових позик (до одного року) і депозитних операцій з метою обслуговування руху обігових коштів підприємств, банків, громадських організацій, населення і держави. Об'єктом купівлі-продажу стають тимчасово вільні кошти і валюти, а суб'єктами ринку грошей виступають фінансово-кредитні інститути, які мобілізують і перерозподіляють грошові кошти юридичних осіб, громадян, держави [2, c.122].

Рис. 2. Структура грошового ринку

У свою чергу структура ринку грошей складається з валютного ринку та ринку короткострокових банківських кредитів, що мають розвинену мережу спеціалізованих фінансово-кредитних інститутів, діяльність яких забезпечує взаємодію попиту і пропозиції на гроші як специфічний товар. Але гроші як звичайні товари на товарному ринку не продаються і не купуються. Вони обмінюються на інші ліквідні активи за альтернативною вартістю, яка вимірюється нормою позикового відсотка, яка і є ціною «товар - гроші» як капіталу. Тому ринок грошей діє як складова частина і відповідний сегмент фінансового ринку, на якому реалізуються короткострокові депозитно-позикові операції.

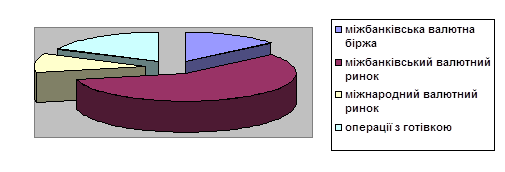

При цьому валютний ринок охоплює операції купівлі-продажу (обміну) чужоземних валют і платіжних документів, які обслуговують широке коло зовнішньоекономічних операцій, страхування валютних ризиків, диверсифікацію валютних резервів, переміщення валютної ліквідності тощо. За своїм режимом функціонування валютні ринки поділяються на вільні, тобто діють без валютних обмежень, і обмежені, якщо валютні операції дозволяються уповноваженими органами або здійснюються за офіційно встановленим валютним курсом.

Ринок позикового капіталу охоплює відносини акумулювання й купівлі-продажу середньострокових і довготермінових кредитів і фінансових активів строком використання понад один рік, які обмінюються за альтернативною вартістю, що вимірюється нормою позикового відсотку. Структурними сегментами ринку позикових капіталів діють ринок короткострокових фінансових активів, ринок цінних паперів і ринок середньо- та довготермінових банківських кредитів. Об'єктом оперування на ринку виступають не самі гроші, а право на тимчасове їх використання на умовах зворотності, строковості та платності позик. При цьому ринок цінних паперів охоплює як кредитно-боргові відносини (облігації, векселі тощо), так і відносини співволодіння (акції), що можуть продаватися, купуватися і погашатись.

Отже, в ринковій економіці грошовий ринок за ознакою ліквідності та призначенням фінансових активів, які на ньому обертаються, охоплює мережу спеціальних інститутів, що забезпечують взаємодію попиту й пропозиції на гроші як специфічний товар [2, c.124].

Якщо розглядати грошовий ринок з позицій застосування на ньому інструментів і методів управління грошовими потоками, то його можна класифікувати як два взаємопов'язаних і таких, що доповнюють один одного і водночас відособлених два ринки: ринок позичкових капіталів і ринок цінних паперів.

Ринок позичкових капіталів охоплює специфічну сферу товарних відносин, де реалізуються відносини акумулювання грошових коштів фізичних і юридичних осіб та надання позичок на принципах кредиту з метою забезпечення потреб суспільного відтворення. На цьому ринку задіяні кредитно-фінансові установи і фондові біржі, за допомогою яких реалізується рух позичкового капіталу для забезпечення нормального кругообігу капіталу.

Функціонування ринку цінних паперів складає частину ринку позичкових капіталів. Як частина грошового ринку він охоплює як кредитні відносини, так і відносини співволодіння. Через банки, спеціальні кредитні установи і фондову біржу акумулюються грошові нагромадження суб'єктів господарського ![]()

![]() життя, а далі спрямовуються у виробничі та невиробничі інвестиції. При цьому взаємодія ринків позичкових коштів і цінних паперів надійно забезпечує реалізацію права власності на використовувані грошові кошти і формує фінансові джерела економічного зростання, їх концентрацію і централізацію, розподіл і перерозподіл трудових і матеріальних ресурсів між галузями економіки, сприяє структурній перебудові суспільного виробництва [2, c.127].

життя, а далі спрямовуються у виробничі та невиробничі інвестиції. При цьому взаємодія ринків позичкових коштів і цінних паперів надійно забезпечує реалізацію права власності на використовувані грошові кошти і формує фінансові джерела економічного зростання, їх концентрацію і централізацію, розподіл і перерозподіл трудових і матеріальних ресурсів між галузями економіки, сприяє структурній перебудові суспільного виробництва [2, c.127].

У системній структуризації типів грошового ринку важливе місце посідають функціональні ознаки. На їх підставі грошовий ринок складається з двох секторів: міжбанківського ринку й відкритого ринку. Міжбанківський ринок діє як складова частина ринку позичкових капіталів. На ньому тимчасово вільні грошові ресурси кредитних установ залучаються і розміщуються банками між собою переважно у формі міжбанківських депозитів. Найпоширенішими строковими депозитами на міжбанківському ринку є строкові депозити на 1, 3, 6 місяців. Максимальний термін - 1,2 роки (інколи до 5 років). Встановлювані при цьому відсоткові ставки враховують витрати банка-кредитора, ймовірність кредитного ризику, співвідношення попиту і пропозиції. Вони також стають базовими у визначенні відсоткових ставок для інших більш тривалих кредитів на національних і міжнародних ринках позичкових капіталів. Для комерційних банків міжбанківський ринок є основною формою балансування платіжного обороту і підтримання поточної ліквідності, управління ставками відсотка й банківськими ризиками та джерелом отримання додаткових доходів [2, c.129].

Відкритий ринок забезпечує купівлю-продаж цінних паперів (короткострокових зобов'язань держави) центральними банками. Центральні банки використовують операції на відкритому ринку як найгнучкіший інструмент грошово-кредитної політики. Продаючи частину свого портфеля цінних паперів комерційним банкам, або посередникам, а через них і населенню, фірмам та компаніям, центральні банки зменшують обсяг своїх вільних резервів і кредитний потенціал, і, навпаки, якщо вони купують у комерційних банків, населення і фірм цінні папери, то тим самим збільшують їх вільні резерви і кредитний потенціал. Внаслідок цього грошова маса в обігу зростає. Провідними інструментами відкритого ринку грошей є скарбницькі і комерційні векселі, облігації, бони, депозитні сертифікати, банківські акцепти тощо. Їх купівля-продаж слугує збалансуванню попиту і пропозиції грошей та формуванню ринкової ставки відсотка як ціни грошей.

Взаємозв'язки між трьома групами економічних суб'єктів (тими, що заощаджують гроші; тими, що запозичують гроші; фінансовими посередниками), що реалізуються через потоки грошей та інструменти фінансового ринку можна представити у вигляді інституційної моделі грошового ринку. За інституційним критерієм грошовий ринок можна поділити на два сектори:

сектор прямого фінансування;

сектор опосередкованого фінансування.

Пряме фінансування – переміщення грошей по каналах ринку безпосередньо від їх власника до того, хто їх потребує для реального використання. Працюючі тут брокери та дилери фондового ринку виконують технічну роль посередннків. Сектор прямого фінансування функціонує на основі двох грошових потоків: капітального фінансування і грошових запозичень. За допомогою акцій покупці грошей назавжди залучають кошти інвесторів у свій оборот. А каналом запозичень залучаються грошові кошти на визначений період часу. Покупці грошей для цього використовують облігації та інші подібні боргові папери.

Загалом, сектор прямого фінансування відіграє важливу роль. Для суб'єктів економічного життя, що стають позичальниками, грошові кошти цього сектору розширюють можливості вибору найвигідніших запозичень і знижуються ціни за користування позиками. Продавцям грошей надається можливість вибору найнадійнішого позичальника, дозволяє уникати ризиків, а загострення конкуренції на ринку запозичень, в тому числі між фінансовими посередниками, примушує їх знижувати ціну і розширювати асортимент послуг.

У цьому секторі виділяють два канали руху грошей:

канал капітального фінансування (акціонерного), по якому покупці назавжди залучають кошти у свій оборот;

канал запозичень, по якому покупці тимчасово залучають гроші в свій оборот в обмін на облігації та інші цінні папери. Суб'єктами цього ринку можуть бути і банки — як продавці і покупці своїх цінних паперів та як звичайні посередиики-брокери.

Опосередковане фінансування — це рух коштів від власника до їх споживача по каналах ринку через фінансових посередників. Сектор опосередкованого фінансування суттєво доповнює пряме фінансування, створює спеціальний механізм реалізації тих зв'язків між кредиторами і позичальниками, які не можуть бути реалізовані через канали прямого фінансування. Зокрема, перевагами сектора опосередкованого фінансування є реалізація зв'язків, що потребують значних витрат грошей, відповідного часу для вивчення контрагентів, професійної оцінки ризиків тощо.

Фінансові посередники – це особливі фірми, які акумулюють кошти на грошовому ринку і продають їх кінцевим покупцям від свого імені. Вони можуть створювати власні зобов'язання й вимоги, які виступають самостійними інструментами грошового ринку, і зумовлюють появу нових грошових потоків. Свою діяльність посередники здійснюють заради одержання прибутку, що робить фінансове посередництво важливою сферою бізнесу. До фінансових посередників відносяться банки та небанківські фінансово-кредитні установи: страхові компанії, інвестиційні, фінансові та трастові компанії, пенсійні фонди, кредитні товариства тощо. Банки відіграють ключову роль у секторі опосередкованого фінансування.

Похожие работы

... і України складав: - Перед МВФ - 2,8 млрд. доларів США; ' - Перед Світовим банком - 1,58 млрд. доларів США Надходження коштів в рамках кредитних угод України з Міжнародним Валютним Фондом (за даними Мінфіну) (млн. дол. США ) Програми 1994 1995 1996 1997 1998 Всього STF 361,0 361,0 722,0 “Stand-by” 1995 780 780 “Stand-by” (поновлена “ ...

... банку України. Четвертий етап. (2004-2005 роки). Після завершення співробітництва за Програмою EFF Уряд України серед прийнятних форм подальшого співробітництва України з Міжнародним валютним фондом на безкредитній основі обрав попереджувальну програму “Стенд-бай”. 29 березня 2004 року Рада директорів МВФ затвердила програму «попереджувальний стенд-бай» для України, за якою передбачалася можлив ...

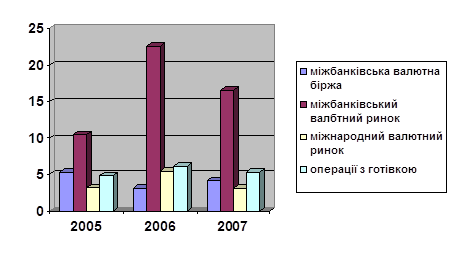

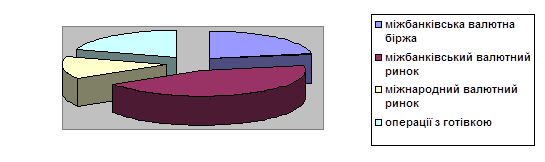

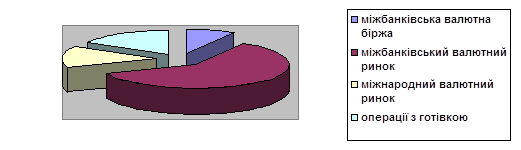

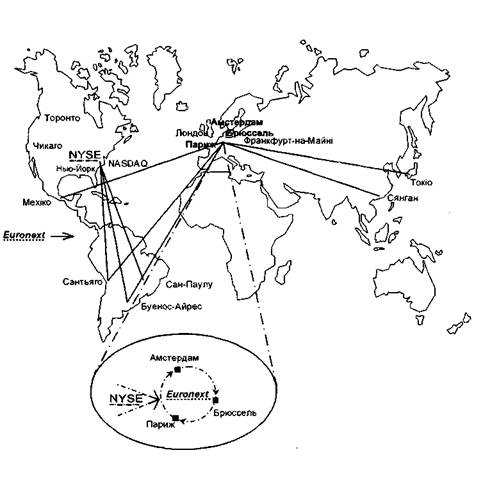

... організаційно-технічної точки зору валютний ринок є сукупністю комунікаційних систем, що зв'язують між собою банки різних країн, що здійснюють міжнародні розрахунки і інші валютні операції. 2. Механізм функціонування міжнародного валютного ринку на сучасному етапі глобалізації світової економіки 2.1. Обсяги та структура валютних операцій Сучасний валютний ринок являє розгалужену систему ...

... вробітництва та інтеграції з ЄС, ідею й умови прив'язки національної валюти України до євро доцільно вивчати. ІІ. Еволюція міжнародної фінансової системи в останні десятиріччя 2.1. Трансформація міжнародного фінансового середовища Світова фінансова система сьогодні є малоконтрольованою і перебуває у стані хаотичної структуризації й оновлення. На часі — перегляд наявної системи контролю, ...

0 комментариев