Навигация

Учет расчетов с подотчетными лицами

СОДЕРЖАНИЕ

Введение.............................................................................................................. 3

1. Характеристика расчетов с подотчетными лицами........ 5

1.1. Понятие и бухгалтерский учет расчетов с подотчетными лицами...... 5

1.2.Учет представительских расходов …………………...……………………..7

1.3.Учет расчетов с подотчетными лицами по суммам, выданным на командировочные расходы…………………………………………………….....9

1.4.Учет операционно-хозяйственных расходов…………………………….13

2.Порядок документного оформления учета расчетов с подотчетными лицами на примере ООО " мебель Комплект" 14

2.1. Первичный учет расчетов с подотчетными лицами...............................14

2.2.Аналитический и синтетический учет расчетов с подотчетными лицами…………………………………………………………………………...19

3. СОВЕРШЕНСТВОВАНИЯ УЧЕТА РАСЧЕТОВ С ПОДОТЧЕТНЫМИ ЛИЦАМИ………………..………………………………………………………24

Заключение…………………………………………………………………….28

Список использованной литературы……………………………………….29

Приложения

Введение

Расчеты с подотчетными лицами имеют место практически на каждом предприятии и весьма разнообразны, т.к. включают в себя: приобретение за наличный расчет запасных частей, материалов, топлива, канцелярский товаров; оплату мелкого ремонта оргтехники, транспортных средств; расходы на командировки по территории Российской Федерации и за границу; представительские расходы.

Как правило, в практической деятельности любого предприятия расчеты с подотчетными лицами носят массовый характер и связаны со многими другими разделами учета, например, операциями по кассе, расчетами с поставщиками и подрядчиками, операциями по движению материальных ценностей и т.д., что обуславливает высокую трудоемкость и актуальность учета расчетов с подотчетными лицами.

В процессе финансово-хозяйственной деятельности у организаций возникает потребность использовать наличные денежные средства для расчетов с работниками по командировкам, выдачи им средств на представительские цели, для покупки за наличный расчет товаров в других организациях или у физических лиц, для оплаты выполненных работ, оказания услуг, а также на иные хозяйственно - операционные цели, на расходы экспедиций, геологоразведочных партий, расходы уполномоченных предприятий и организаций, в том числе филиалов, не состоящих на самостоятельном балансе и находящихся вне района деятельности организации. При этом работники организации, получающие денежные средства на указанные нужды, для целей бухгалтерского учета называются подотчетными лицами.

Основными задачами бухгалтерского учета расчетов с подотчетными лицами являются:

1. своевременное, полное и достоверное отражение на счетах бухгалтерского учета фактических затрат на командировочные расходы;

2. документальная обоснованность использования подотчетных сумм и обоснованность включения в состав затрат;

3. контроль за экономным и рациональным использованием денежных средств на хозяйственно-операционные цели.

Бухгалтерский учет с подотчетными лицами имеет свои особенности. Цель работы – изучить учёт расчетов с подотчетными лицами.

Задачи работы:

· изучить теоретический материал, действующие в настоящее время нормативные акты в сфере учета расчетов с подотчетными лицами, быть в курсе последних изменений законодательства;

· проанализировать деятельность действующего предприятия в области бухгалтерского учета, пользуясь документами бухгалтерии, первичными документами по оформлению движения средств;

· осветить как можно шире проблемы бухгалтерского учёта командировочных расходов;

· выдвинуть предложения по совершенствованию бухгалтерского учета расчетов с подотчетными лицами.

Целью данной работы является изучение учета и порядок документооборота расчетов с подотчетными лицами в ООО «Мебель Комплект».

Объектом настоящего исследования является состояние учета расчетов с подотчетными лицами в ООО «Мебель Комплект».

Практическая значимость настоящего исследования состоит в том, что бы показать отражения расчетов с подотчетными лицами в ООО «Мебель Комплект» действующим нормативным документам и дать рекомендации на основании сделанного исследования.

1. Характеристика расчетов с подотчетными лицами

1.1. Понятие и бухгалтерский учет расчетов с подотчетными лицами

Под подотчетными лицами в бухгалтерском учете понимают работников организации (в том числе и совместителей), которым выданы из кассы наличные деньги с условием представления отчета об их использовании (отсюда и термин - "под отчет").

Подотчетными лицами считаются работники организации, получившие авансом денежные средства из кассы. В подотчет выдаются деньги для предстоящих командировочных расходов, а также для оплаты хозяйственных расходов, расходов, связанных с приобретением материалов по мелкому опту в розничной торговле, и на другие хозяйственные нужды. Расчеты с подотчетными лицами имеют место практически на каждом предприятии и весьма разнообразны:

· приобретение запасных частей, материалов, топлива за наличный расчет, канцелярский товаров, оплата почтово-телеграфных расходов;

· оплата мелкого ремонта оргтехники, транспортных средств;

· расходы на командировки по территории Российской Федерации и за границу;

· представительские расходы.

Тема расчётов предприятий с сотрудниками, выезжающими в служебные командировки, как по России, так и в другие страны, достаточно хорошо изучена и освещена в экономической прессе и специальных изданиях. К тому же командировочные расходы относятся к категории затрат предприятия, которые постоянно находятся под пристальным вниманием проверяющих органов.

Но в то же время следует заметить, что большинство публикаций на эту тему сводится, как правило, к рассмотрению действующих нормативных документов и описанию порядка оформления первичных документов. Несомненно, такие публикации имеют определённую значимость для практикующего бухгалтера, так как правильно организованный учет в значительной степени является залогом достоверного формирования финансовой отчетности и, соответственно, налогооблагаемой базы по ряду налогов.

При выдаче денежных средств организация обязана:

· определить сумму подотчетных средств и срок, на который она выдается;

· получить от подотчетного лица отчет о расходах в срок не позднее 3 рабочих дней по истечению срока, на который выданы средства;

· выдать денежные средства работнику под отчет при условии полного отчета или по ранее выданным авансам;

· запретить передачу подотчетных денежных средств от одного работника другому;

· определить перечень лиц, которые могут заменять кассиров и получать в банке денежные средства под отчет.

Право получать денежные средства под отчет имеют только те сотрудники, чьи фамилии есть в перечне подотчетных лиц. Этот перечень утверждается приказом руководителя предприятия. Как правило, сюда записывают водителей, работников хозяйственных служб, секретарей, а также тех лиц, кто часто бывает в командировках. Иначе говоря, работников, которым могут понадобиться наличные деньги для того, чтобы выполнить свои должностные обязанности: водителю – купить бензин, секретарю – отправить почту, командированному – заплатить за гостиницу.

Все работники предприятия, получающие деньги под отчет, должны соблюдать правила работы с наличностью.

В приказе нужно не только перечислять подотчетных сотрудников, но и указать, какую сумму каждый из них может получить за один раз, на какой срок и когда они должны сдавать авансовые отчеты в бухгалтерию.

Если надо выдавать деньги лицу, не указанному в приказе, можно составить отдельный приказ, где указывают фамилию и должность сотрудника, срок на который ему выдана сумма, дата, не позднее которой он должен сдать авансовый отчет в бухгалтерию и т.д.

Каждого сотрудника, чья фамилия включена в перечень подотчетных лиц, нужно под расписку ознакомить с приказом, а при необходимости разъяснить правила, которые он должен соблюдать, получая наличные и отчитываясь за них.

В процессе своей деятельности практически каждый бухгалтер сталкивается с проблемой правильного учета и налогообложения командировочных расходов. При этом часто возникают вопросы, в частности, что, считать служебной командировкой; каков порядок командирования сотрудников предприятия, работающих по совместительству или выполняющих работу по договорам гражданско-правового характера; какими нормативными документами, затрагивающими вопросы командировочных расходов, необходимо руководствоваться в настоящее время.

При этом организация может выдавать денежные средства подотчетным лицам на следующие цели: на хозяйственные нужды; на командировочные расходы; на оплату представительских расходов.

1.1.Учет представительских расходов.Представительские расходы - это затраты организации по приему и обслуживанию представителей других организаций, участвующих в переговорах для установления и поддержания сотрудничества, а также участников, прибывших на заседания совета (правления) организации.

К представительским расходам относятся затраты: по проведению официального приема (завтрака, обеда, ужина или другого аналогичного мероприятия) представителей других организаций; по транспортному обеспечению представителей других организаций, связанному с их доставкой до места проведения встречи и обратно; по буфетному обслуживанию лиц, участвующих во встрече во время переговоров; по оплате услуг переводчиков, не состоящих в штате организации.

Этот перечень является исчерпывающим. Поэтому затраты на организацию развлечений и отдыха, оплату виз, а также на оплату проживания участников переговоров представительскими расходами не являются.

Предприятия самостоятельно определяют порядок расходования средств на представительство, их документальное подтверждение. Для успешного проведения переговоров с деловыми партнерами, при проведении собраний акционеров, приеме различных делегаций, часто бывает необходимо произвести определенные расходы. Такие расходы называют представительскими.

Очень часто возникают вопросы, что считать представительскими расходами, а что нет, какие должны быть оправдательные документы, каковы лимиты на размер расходов.

К представительским расходам относят расходы на:

· официальный прием и (или) обслуживание представителей других организаций, участвующих в переговорах в целях установления и (или) поддержания взаимного сотрудничества, а также участников, прибывших на заседания совета директоров (правления) или иного руководящего органа налогоплательщика, независимо от места проведения указанных мероприятий;

· проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для указанных лиц, а также официальных лиц организации – налогоплательщика, участвующих в переговорах;

· транспортное обслуживание доставки этих лиц к месту проведения представительского мероприятия и (или) заседания руководящего органа и обратно;

· буфетное обслуживание во время переговоров;

· оплата услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

Состав представительских расходов налогоплательщика определен п. 2 ст. 264 НК РФ. По сравнению с перечнем представительских расходов, определенных Постановлением в целях бухгалтерского учета, в НК РФ виды этих расходов ограничены: в них не включаются оплата гостиниц как для руководителей и членов делегаций, так и для сопровождающих лиц, оплата питания (суточные), культурные, бытовые и прочие расходы, приобретение сувениров. Налоговое законодательство не относит к представительским расходам расходы на организацию развлечений, отдыха, профилактики и лечения заболеваний участников представительских мероприятий.

Согласно п.2 ст.264 НК РФ представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4 процента от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период.

Представительские расходы относятся к расходам, связанным с производством и реализацией, поэтому помимо выполнения обычных требований при оформлении подтверждающих документов необходимо обосновать, что произведенные расходы связаны с предпринимательской деятельностью учреждения.

1.3.Учет расчетов с подотчетными лицами по суммам, выданным на командировочные расходыКомандировочные расходы возникают вследствие оплаты расходов работнику предприятия, направленного в командировку. Командировка - это поездка работника в другую местность для выполнения служебного поручения вне места его постоянной работы по распоряжению работодателя. При этом служебные поездки работников, постоянная работа которых протекает в пути или имеет разъездной характер, командировками не признаются.

В командировку может быть направлен только штатный работник организации, с которым заключен трудовой договор. Поездка в другую местность работника, с которым заключен гражданско-правовой договор (например, договор подряда или поручения), командировкой не считается.

В соответствии с действующим законодательством командированному работнику оплачиваются: расходы по найму жилого помещения; расходы по проезду к месту командировки и обратно; суточные; другие расходы (например, оплата услуг связи или почты). На оплату таких расходов работнику перед его отъездом в командировку выдается аванс.

Для правильного отражения организацией расчетов с подотчетными лицами при осуществлении ими командировок необходимо учитывать:

· цель командировки;

· кто направляется в командировку;

· место командировки;

· срок командировки;

· какие расходы допускаются нести работнику в служебной командировке;

· условия командировке за пределами России;

· порядок оформления командировки;

· порядок учета расходов по служебной командировке для целей налогообложения.

Цель командировки определяет её классификацию и порядок распределения расходов, понесенных командированным работником. Исходя из этого командировки можно подразделить на служебные и непроизводственные.

В соответствии со ст. 166 Трудового Кодекса РФ служебная командировка – поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. Служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются.

Под служебной командировкой, совершаемой в установленном порядке, понимается также поездки работника, которые связаны с:

· покупкой ТМЗ, расходы по которым учитываются в составе заготовительно-складских расходов и включаются в состав затрат по приобретению запасов;

· осуществлением работ капитального характера, расходы по которым учитываются в составе прочих капитальных затрат и включаются в инвентарную стоимость объекта строительства;

· подготовкой и повышением квалификации работников, расходы по которой учитываются в составе сметы на общехозяйственные расходы;

· участия в общих собраниях акционеров обществ, в которых организация имеет акции, расходы по которой относятся к служебным командировкам и учитываются в составе сметы на общехозяйственные нужды;

· другими аналогичными нуждами.

Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективными договорами или локально-нормативными актами организации. При этом размеры возмещения расходов связанных со служебными командировками, не могут быть ниже размеров, установленных Правительством РФ для организаций, финансируемых из федерального бюджета.

Командировки, целью которых является деятельность, не связанная с производством, являются непроизводственными. Расходы по данным командировкам списываются за счет целевых источников, относятся на финансовые результаты. К таким командировкам относятся поездки работников, связанные с лечением, обслуживанием, передачей объектов непроизводственного назначения и т.п.

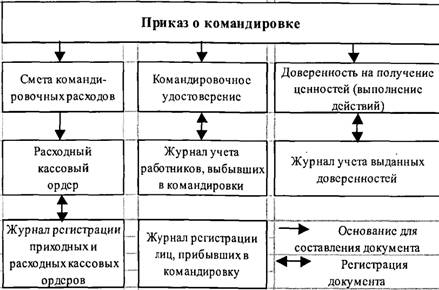

Порядок оформления командировки и расчетов с работником определяется в Инструкции 62, согласно которой:

· для командировки работнику оформляется командировочное удостоверение;

· наряду с командировочным удостоверением может быть издан приказ о командировке;

· командировочное удостоверение может не выписываться на однодневные командировки, если по ним не выплачиваются суточные;

· фактическое время нахождения работника в командировке отмечается в командировочном удостоверении печатью организации, отправляющей в командировку и принимающей, записями о днях отправления, прибытия, выбытия;

· днем выезда считается день отправления соответствующего транспорта из мест постоянной работы до 24 часов, а днем возвращения – дата прибытия соответствующего транспорта;

· перед командировкой работнику наряду с командировочным удостоверением также выдается денежный аванс в пределах сумм, причитающихся ему для выполнения установленного задания;

· организации разрешается рассчитываться с командированным работником по предварительному расчету, если командировочные расходы заранее известны. В этом случае работник в составе авансового отчета не предоставляет документы, подтверждающие его расходы по командировке;

· по возвращении из командировки работник обязан в течение 3 дней предоставить руководителю организации для утверждения авансовый отчет с приложением командировочного удостоверения и документов, подтверждающих достоверность производственных расходов. По утверждении отчета руководителем, он предается в бухгалтерию для отражения в бухгалтерском учете использованной суммы.

Расчеты по командировке – казалось бы, обыденная работа бухгалтера, и все же это одна из самых наболевших проблем: слишком нечетко закон говорит командировочных расходах.

1.4.учет операционно-хозяйственных расходов

Предприятия в процессе финансово-хозяйственной деятельности могут своим работникам выдавать некоторые суммы в подотчет.

Подотчетными суммами называются денежные авансы, выдаваемые предприятием из кассы на расходы административно- хозяйственные, на расходы по закупке запасных частей, на расходы по командировкам, на проезд оплачиваемого льготного отпуска, а также различных работ, услуг для осуществления оперативной деятельности предприятия. В таких случаях обычно работнику выдаются наличные денежные средства под его ответственность (под отчёт) для выполнения определённых действий по поручению организации.

Денежные средства выдаются под отчёт на административно-хозяйственные расходы.

Административно-хозяйственные расходы – это непроизводственные накладные расходы, связанные с содержанием административных служб и управлением предприятием в целом.

К административно-хозяйственным расходам относятся канцелярские, почтово-телеграфные расходы, приобретение материалов по мелкому опту в розничной торговле, закупки сельхозпродукции и расходы на прочие операционные нужды.

Выдача наличных денежных средств сотрудникам из кассы организации может производиться:

· либо под отчёт на хозяйственные и операционные расходы;

· либо в порядке возмещения произведённых сотрудником из личных средств расходов на нужды организации (по решению руководителя организации).

К расходам на хозяйственные нужды относят затраты по приобретению в розничной торговой сети канцелярских или хозяйственных принадлежностей, материалов, бензина на АЗС, оплате мелкого ремонта и т.п.

Первичными оправдательными документами, подтверждающими расходование подотчетных средств, являются: товарный чек магазина; накладные; кассовые чеки; квитанции к приходным кассовым ордерам; акты выполненных работ, оказанных услуг; счета-фактуры; проездные документы; акты закупки материальных ценностей у физических лиц.

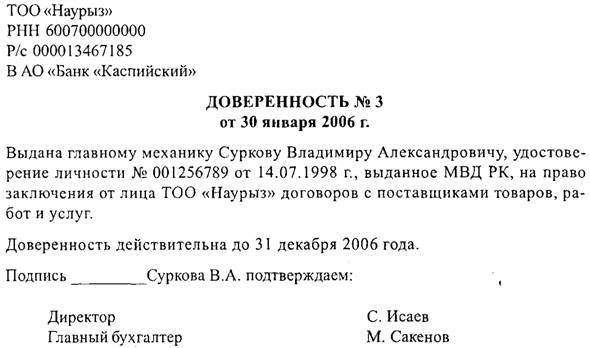

При выдаче денег под отчет для приобретения ТМЦ у юридического лица нужно выдать доверенность и зарегистрировать ее в журнале выданных доверенностей. Выдача доверенностей лицам, не работающим в организации, не допускается.

2. Порядок документного оформления учета расчетов с подотчетными лицами на примере ООО " мебель Комплект".

2.1.ПЕРВИЧНЫЙ УЧЕТ РАСЧЕТОВ С ПОДОТЧЕТНЫМИ ЛИЦАМИ.

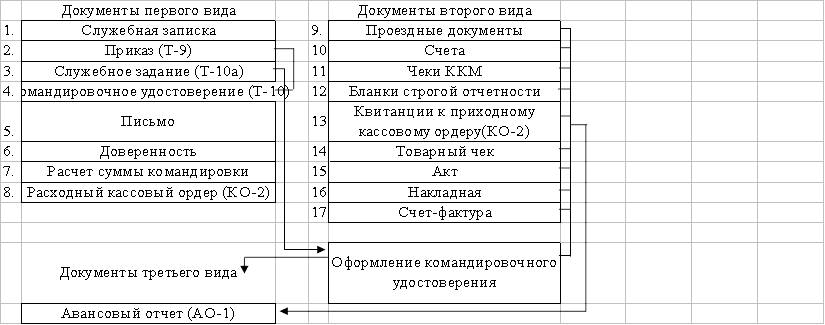

Документы по учету расчетов с подотчетными лицами в ООО «Мебель Комплект» подразделяются на три вида:

1. Документы, относящиеся к первому виду, составляются, как правило, в отделе кадров и бухгалтерии организации до начала командировки на основании служебной записки от заинтересованного подразделения, отдела, цеха.

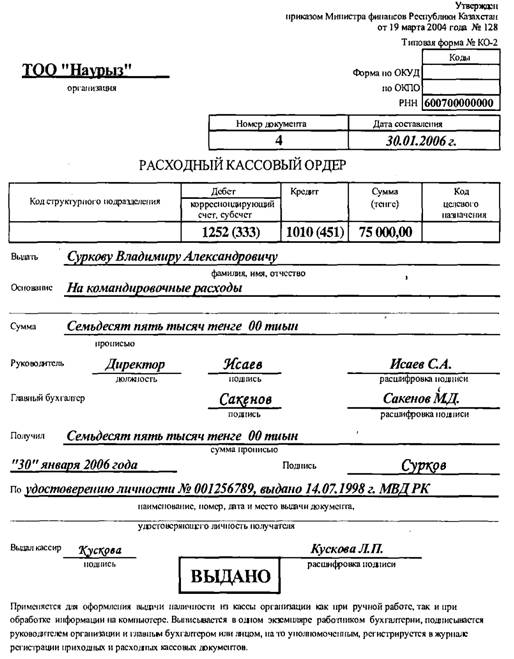

К таким документам относятся: приказ руководителя, служебное задание, командировочное удостоверение, расчет суммы командировочных расходов, расходный кассовый ордер.

Приказ (распоряжение) является основанием для направления работника в командировку. В приказе указывается фамилия, имя и отчество командируемого, страна или город командирования, планируемый срок командировки, цель командировки. На основании приказа руководителя определяется служебное задание и отчет о его выполнении и выписывается командировочное удостоверение.

Работнику, командированному для выполнения служебного задания, в соответствии с произведенным предварительным расчётом суммы командировочных расходов выдаются из кассы по расходному кассовому ордеру (№КО–2) денежные средства на оплату проездных документов туда и обратно, на проживание и питание.

2. Документы второго вида командированный работник получает самостоятельно во время нахождения в командировке или при приобретении ТМЦ, оплаты работ, услуг. К ним относятся проездные документы, чеки ККМ, товарные чеки и оформленные на имя организации с указанием НДС, а также фамилии, имена и отчества командированного лица счет, накладная, акт, бланк строгой отчетности, квитанция к приходному кассовому ордеру, счет–фактура. Кроме того, командированный обязан сделать отметку о времени нахождения в месте командировки в командировочном удостоверении.

При покупках за наличный расчёт в организациях розничной торговли продавец обязан выдать покупателю, а покупатель вправе потребовать у продавца два документа - кассовый чек и товарный чек (или накладную).

Кассовый чек является документом, подтверждающим факт оплаты товара. При этом кассовый чек должен содержать следующие реквизиты:

· наименование организации-продавца;

· идентификационный номер (ИНН)

· заводской номер ККМ;

· порядковый номер чека;

· дата и время покупки;

· стоимость (цену) покупки;

· признак фискального режима.

Вместо кассового чека возможна выдача номерного бланка строгой отчётности по формам, утверждённым Министерством финансов РФ.

Товарный чек (или накладная) в соответствии с Законом РФ «О бухгалтерском учёте» должен содержать следующие реквизиты:

· наименование документа;

· дату составления документа;

· наименование организации, от имени которой составлен документ;

· содержание хозяйственной операции

· измерители приобретённого товара (работ, услуг) в натуральном и денежном выражении (названия типа «канцтовары», «хозтовары» и т.п. без расшифровок по видам, количеству, цене и стоимости каждого товара не допускаются);

· должность и личную подпись ответственного лица, заверенную штампом (печатью) организации-продавца.

В счёте–фактуре должны быть указаны:

· порядковый номер счёта-фактуры и дата выписки;

· наименование продавца в соответствии с учредительными документами;

· идентификационный номер продавца (ИНН);

· наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес;

· идентификационный номер покупателя (ИНН);

· наименование товара (работы, услуги);

· стоимость (цена) товара (работ, услуг);

· налоговая ставка;

· сумма налога на добавленную стоимость;

· страна происхождения товара;

Счёт-фактура подписывается руководителем и главным бухгалтером поставщика, а также лицом, ответственным за отпуск товаров (работ, услуг), и скрепляется печатью организации.

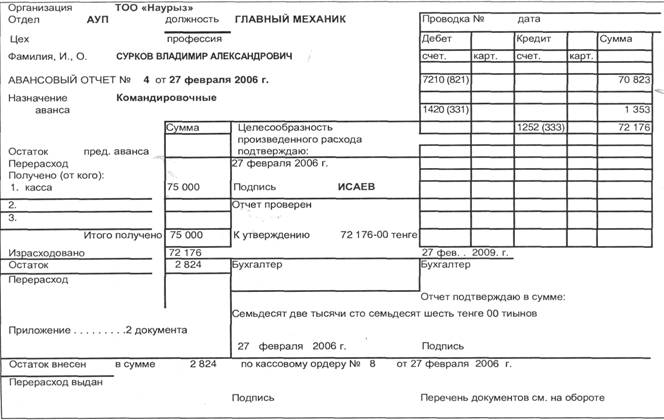

3. Третий вид – итоговая документация. Работник, возвратившийся из командировки обязан сделать отметку о прибытии в командировочном удостоверении и в течение трех дней после окончания командировки по приказу представить подробный отчет руководству организации о результатах выполнения служебного задания, в бухгалтерию – авансовый отчет об истраченных суммах полученных денежных средств, который применяется для учета денежных средств, выданных подотчетным лицам на административно-хозяйственные расходы юридическими лицами всех форм собственности, кроме бюджетных учреждений.

На оборотной стороне авансового отчета предусмотрены отдельные графы для отражения сумм расходов, фактически произведенных подотчетным лицом, и сумм расходов, принятых к учету.

После проведения хозяйственно - операционных, представительских расходов, возвращения из командировки подотчетное лицо предоставляет отчет о фактически израсходованных суммах с приложением оправдательных первичных документов, оформляет авансовый отчет, который в течении 5 дней обрабатывается бухгалтером. Представленные подотчётными лицами авансовые отчёты об израсходованных суммах и приложенные к ним оправдательные документы в бухгалтерии подвергаются счётной проверке, а также проверке по существу. При этом проверяются правильность оформления документов, целесообразность расходов и соответствие их назначению аванса. Проверенные бухгалтерией авансовые отчёты утверждаются руководителем предприятия, после чего принимается к учету. Остаток неиспользованных сумм сдается в кассу подотчетным лицом по приходному кассовому ордеру, перерасход выдается по расходному кассовому ордеру.

К итоговой документации относятся: авансовый отчет (с приложением командировочного удостоверения, служебного задания, чеков, проездных документов, накладных, счетов, счетов-фактур, квитанции к приходным кассовым ордерам) и отчет о результатах командировки (см. Рис 1.).

Рис 1. Схема первичной документации

Рис 1. Схема первичной документации

В случае утери каких-либо документов, подтверждающих факт нахождения работника в командировке (билета, квитанции из гостиницы и др.), можно использовать один из двух вариантов отражения в учете:

1) работник по авансовому отчету отражает неиспользованную сумму и возвращает её в кассу организации;

2) утверждение целесообразности произведенных расходов в авансовом отчете и списание их для целей бухгалтерского учета в расходы организации.

Однако для уменьшения налогооблагаемой базы по налогу на прибыль расходы без первичных документов не принимаются. Согласно п.3 ст.217 главы 23 НК РФ соответствующие суммы включают в доходы физического лица, подлежащие обложению налогом на доходы. Кроме того, возникают обязательства по уплате единого социального налога на основании п.3 ст.236 главы 24 НК.

Учет по расчетам с подотчетными лицами ведется на счете 71 «Расчеты с подотчетными лицами». Это активно-пассивный счет, сальдо которого отражает сумму задолженности подотчетных лиц предприятию или сумму возмещенного перерасхода и вновь выданные под отчет средства на основании расходных кассовых ордеров, по кредиту — суммы, использованные согласно авансовым отчетам и сданные в кассу по приходным кассовым ордерам.

Выдачу денежных авансов подотчетным лицам отражают по дебету счета 71 и кредиту счета 50 «Касса». Расходы, оплаченные из подотчетных сумм, списывают с кредита счета 71 в дебет счетов 07 «Оборудование к установке», 08 «Вложения во внематериальные активы», 10 «Материалы», 15 «Заготовление и приобретение материальных ценностей» 20 «основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 28 «Брак в производстве», 29 «Обслуживающие производства и хозяйства», 97 «Расходы будущих периодов», 41 «Товары», 44.2 «Коммерческие расходы», 44.1 «Издержки обращения», 45 «Товары отгруженные», 50 «Касса», 51 «Расчетный счет», 52 «Валютный счет», 55 «Специальные счета в банках», 70 «Расчеты с персоналом по оплате труда», 73 «Расчеты с персоналам по прочим операциям», 76 «Расчеты с прочими дебиторами и кредиторами», 79 «Внутрихозяйственные расчеты», 84 «Нераспределенная прибыль», 94 «Недостачи и потери от порчи ценностей» в зависимости от характера расходов. Возвращенные в кассу остатки неиспользованных сумм списывают с подотчетных лиц в дебет счета 50 «Касса».

Похожие работы

... лица, утверждающей авансовые отчеты; выдача денег под отчет лицам, не являющимся работниками предприятия, без соответствующего основания. Ответственность за ведение учета расчетов с подотчетными лицами возлагается на руководителя предприятия и главного бухгалтера. Для сбора информации при составлении программы аудиторской проверки расчетов с подотчетными лицами целесообразно ...

... по данным расходных и приходных кассовых ордеров, авансовых отчетов и других документов. [2, с. 87] На основании журнала-ордера ООО “ДетальПлюс” (выборочных его работников), приложенного к данной курсовой работе, корреспонденцию счетов по учету расчетов с подотчетными лицами можно представить в форме следующей таблицы. Корреспонденция счетов бухгалтерского учета расчетов по оплате труда ...

... , где приводятся обоснования, расчеты и пересчеты показателей при переходе из одного метода учета в другой. Раскроем основные разделы учетной политики по разделу учета расчетов с подотчетными лицами на ТОО «Тантал - Б»: Учет расчетов с подотчетными лицами осуществляется на активном счете 1250 «Краткосрочная дебиторская задолженность работников». В Типовом плане счетов ТОО «Тантал - Б» к этому ...

... расчетов с подотчетными лицами по выданным суммам ? Авансовые отчеты , отчеты кассира Правильно ли отражаются на счетах бухгалтерского учета операции с подотчетными лицами ? Ведомости , карточки аналитического учета расчетов с подотчетными лицами , журналы - ордера , анализы счетов , оборотно - сапьдовые ведомости Сверяются ли записи аналитического и синтетического учета по счету 71 " ...

0 комментариев