Навигация

КУРСОВАЯ РАБОТА

«Учет основных средств»

Содержание:

ВВЕДЕНИЕ. 3

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА ОСНОВНЫХ СРЕДСТВ.. 5

1.1. Понятие основных средств и нормативное регулирование их учета. 5

1.2. Классификация и оценка основных средств. 7

1.3. Особенности начисления амортизации в бухгалтерском и налоговом учете 11

2. ОЦЕНКА СОСТОЯНИЯ УЧЕТА ОСНОВНЫХ СРЕДСТВ ЗАО «ЮГПРОЕКТСТРОЙ». 15

2.1. Документальное оформление движения основных средств. 15

2.2. Учет наличия и движения основных средств. 16

2.3. Порядок начисления и учет амортизации основных средств. 22

ЗАКЛЮЧЕНИЕ. 25

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ.. 27

ПРИЛОЖЕНИЯ.. 29

ВВЕДЕНИЕ

Рыночные отношения обуславливают объективную необходимость повышение роли бухгалтерского учета в управлении предприятием. Особое место в системе бухгалтерского учета занимают вопросы, связанные с состоянием учета основных средств предприятия. Это связано с тем, что в современных экономических условиях одним из факторов устойчивого развития любой организации, а особенно промышленного предприятия, становится улучшение использования ее имущества. Сформированные на первоначальном этапе деятельности организации основные средства требуют постоянного управления ими.

Среди проблем, выдвинутых практикой перехода к рыночной экономике, и затрагиваемых в экономической литературе, особую актуальность приобретают оценка основных средств и их отражение в бухгалтерском балансе. Точность показателей объема, состояния и движения основных средств, а в известной мере и точность их качественной характеристики во многом зависит от того, на сколько правильно и достоверно проведена их оценка, т.к. неправильная оценка основных средств может не только исказить общую картину имущественного состояния предприятия, но и вызвать неточное исчисление амортизации, а отсюда себестоимости и отпускных цен продукции (работ, услуг), а, следовательно, и доходности, рентабельности и прибыли.

Таким образом, вопросы правильной организации учета основных средств имеют большое значение для деятельности организаций. Это важно не только во взаимосвязи с действующим в настоящее время налоговым законодательством, но и в соответствии с местом бухгалтерского учета в системе управления организацией.

Все вышесказанное определило выбор темы курсовой работы «Учет основных средств», круг вопросов, раскрываемых в ней, и логическую схему ее построения.

Целью настоящей работы является изучение вопросов учета основных средств на примере конкретного предприятия. Исходя из целей, можно определить следующие задачи курсовой работы:

- рассмотрение понятия основных средств предприятия, основных подходов к их классификации и оценке;

- анализ особенностей начисления амортизации основных средств в бухгалтерском и налоговом учете;

- оценка состояния учета основных средств на примере конкретного предприятия.

Объектом исследования настоящей курсовой работы является Закрытое Акционерное Общество «Югпроектстрой» (сокращенное название ЗАО «Югпроектстрой»). Основная сфера деятельности предприятия - строительно-монтажные (10%) и проектно-изыскательские (90%)работы. Предприятие ведет учет по упрощенной системе, однако в соответствии с п.3 ст.4 Федерального закона от 21 ноября 1996г. № 129-ФЗ «О бухгалтерском учете» организации, перешедшие на упрощенную систему налогообложения, освобождаются от обязанности ведения бухгалтерского учета, за исключением учета основных средств и нематериальных активов. В связи, с чем рассматриваемые в данной работе вопросы актуальны для объекта исследования.

Теоретической и методологической основой проведения исследования явились законодательные акты, нормативные документы по вопросам хозяйствования предприятий в рыночных условиях и по вопросам организации бухгалтерского учета по теме курсовой работы. Значительный вклад в изучение отдельных теоретических проблем и разработку практических рекомендаций по теме работы внесли такие отечественные исследователи, как Бойкова М.П., Брызгалин А.В., Берник В.Р., Воронцов Л.Д., Пархачева М.А., и другие. Их работы также явились теоретической основой проведенного в работе исследования.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА ОСНОВНЫХ СРЕДСТВ 1.1. Понятие основных средств и нормативное регулирование их учета

Ни одно предприятие не обходится без основных средств. Для предприятий сферы производства наличие основных средств имеет особое значение, ведь это, в основном, сложное технологическое оборудование, которое непосредственно участвует в производственном процессе.

Принципы учета и налогообложения операций с основными средствами в последнее время значительно усовершенствованы новыми требованиями документов, к числу которых, в частности, следует отнести:

• Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина России от 29.07.98 № 34н;

• Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденное приказом Минфина России от 30.03.2001 № 26н;

• Положение по ведению бухгалтерского учета «Доходы организации» ПБУ 9/99, утвержденное приказом Минфина России от 06.05.99 № 32н;

• Положение по ведению бухгалтерского учета «Расходы организации» ПБУ 10/99, утвержденное приказом Минфина России от 06.05.99 № 33н;

• Приказ Минфина России от 31.10.2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению»;

• Главы 21 «Налог на добавленную стоимость», 25 «Налог на прибыль», 30 «Налог на имущество» части второй Налогового кодекса Российской Федерации (НК РФ).

Приказом от 30.03.2001 г. № 26н Минфин РФ утвердил Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, в котором указано, что для принятия активов к учету в качестве основных средств необходимо единовременное выполнение следующих условий (с учетом изменений, внесенных Приказом Минфина РФ от 12 декабря 2005 г. № 147н «О внесении изменений в Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01):

- объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- объект предназначен для использования в течение длительного времени, т.е. срока, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- организация не предполагает последующую перепродажу данного объекта;

- объект способен приносить организации экономические выгоды (доход) в будущем.[1]

В соответствии с п.3 ПБУ 6/01 не применяется в отношении следующих фондов (они фонды входят не в основные фонды, а в фонды обращения):

- машин, оборудования и иных аналогичных предметов, числящихся как готовые изделия на складах организаций-изготовителей, как товары - на складах организаций, осуществляющих торговую деятельность;

- предметов, сданных в монтаж или подлежащих монтажу, находящихся в пути;

- капитальных и финансовых вложений.

В целях главы 25 НК РФ под основными средствами понимается «часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией».

Таким образом, налоговое законодательство в отличие от законодательства по бухгалтерскому учету определяет понятие «основные средства» через термин «имущество» (не раскрывая термин), и не учитывает такие критерии как:

- использование в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- способность приносить организации экономические выгоды (доход) в будущем.

1.2. Классификация и оценка основных средствОсновные средства предприятия разнообразны по составу и назначению. Чтобы вести их учет, необходимо классификация их по видам, назначению или характеру участия в процессе производства, отраслям народного хозяйства, степени использования и по принадлежности.

В соответствии с Типовой классификацией основные средства подразделяются следующим образом:

• здания - архитектурно-строительные объекты, обеспечивающие условия труда работников;

• сооружения - объекты, необходимые для осуществления производственных процессов, выполнения вспомогательных функций;

• машины и оборудование, к которым относятся силовые машины, рабочие машины и оборудование, механическое оборудование, поточные линии, подъемно-транспортное оборудование, прочее технологическое оборудование, прочее оборудование, тепловое оборудование;

• производственный и хозяйственный инвентарь. Производственный инвентарь представляет собой предметы производственного назначения, служащие для облегчения технологических и производственных операций во время работы; оборудование по охране труда. Хозяйственный инвентарь – это предметы конторского и хозяйственного назначения;

• инструмент - механизированные и немеханизированные орудия ручного труда или прикрепленные к машинам инструменты;

• транспортные средства - средства передвижения, предназначенные для перемещения людей и грузов;

• другие виды основных средств.

По экономическому назначению и характеру функционирования основные средства подразделяются на производственные и непроизводственные.

Производственные основные средства представляют собой фонды, участвующие в процессе производства и реализации продукции. К ним относятся здания, сооружения, оборудование, транспортные средства. Их доля в общей массе основных фондов обычно составляет около 90%.

Непроизводственные фонды - это фонды коммунального и культурно-бытового назначения, такие, как здания и сооружения здравоохранения, жилого фонда, управления, доля которых составляет около 10%.

По принадлежности основные средства подразделяются на собственные и арендованные.

По степени использования основные средства подразделяются на находящиеся в эксплуатации; в запасе (резерве); в стадии достройки, дооборудования, реконструкции и частичной ликвидации; на консервации.

По роли в производственно-технологических процессах основные фонды подразделяются на активные и пассивные.

Активные основные фонды в натурально-вещественной форме включают машины, технологическое, подъемно-транспортное оборудование, хозяйственный инвентарь, механизмы, транспортные средства (средства передвижения).

Пассивные фонды - это здания складов, баз; сооружения; хозяйственный инвентарь.

Помимо классификации необходимым условием правильного учета основных средств является единый принцип их оценки. Различают три оценки основных средств: первоначальная, восстановительная и остаточная.

Согласно ПБУ 6/01 основные средства принимаются к бухгалтерскому учету по первоначальной стоимости, которая складывается в момент вступления объекта в эксплуатацию в данной организации. Российским законодательством установлены различные требования к определению первоначальной стоимости, которые зависят от способа поступления объекта основных средств.

Общие требования к оценке любого имущества, в том числе и основных средств, для отражения в бухгалтерском учете и отчетности, установлены в настоящее время статьей 11 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

В соответствии с данной статьей, оценка имущества, приобретенного за плату, осуществляется путем суммирования фактически произведенных расходов на его покупку; имущества, полученного безвозмездно, - по рыночной стоимости на дату оприходования; имущества, произведенного в самой организации, - по стоимости его изготовления.

Фактическими затратами, связанными с приобретением объектов основных средств, согласно ПБУ 6/01, могут быть:

- суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования;

- суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением ОС;

- таможенные пошлины и таможенные сборы;

- невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта ОС;

- вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект ОС;

- иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением основных средств.

Не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.[2]

Применение других методов оценки допускается в случаях, предусмотренных законодательством РФ и нормативными актами органов, осуществляющих регулирование бухгалтерского учета.

Оценка основных средств, приобретенных за иностранную валюту, производится в рублях путем пересчета сумм в иностранной валюте по курсу ЦБ РФ, действующему на дату принятия основных средств к бухгалтерскому учету. Разницу между оценкой основных средств, стоимость которых выражена в иностранной валюте, отраженной на счете учета основных средств, и оценкой на счете учета вложений во внеоборотные активы следует относить на счет прибылей и убытков в качестве операционных доходов (расходов). Данная разница не включается в состав курсовых разниц.

Первоначальная стоимость основных средств при их изготовлении собственными силами организации определяется исходя из фактических затрат, связанных с их производством. Учет и формирование затрат на производство основных средств осуществляется организацией в том же порядке, что и учет затрат на соответствующие виды продукции, изготавливаемые этой организацией.

Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается его денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством РФ.

Первоначальной стоимостью основных средств, полученных по договорам, предусматривающим оплату неденежными средствами, признается стоимость ценностей, переданных или подлежащих передаче организацией (исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных ценностей).

Первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету. Текущая рыночная стоимость - это сумма денежных средств, которая может быть получена в результате продажи указанного актива на дату принятия к бухгалтерскому учету.[3]

Под восстановительной стоимостью основных средств понимается стоимость воспроизводства основных средств в современных условиях.[4]

В процессе использования основные средства изнашиваются, от чего уменьшается их первоначальная стоимость. Денежное выражение потери объектами своих физических и технико-экономических качеств называется амортизацией. Первоначальная стоимость за вычетом суммы амортизации называется остаточной стоимостью. Именно по остаточной стоимости основные средства отражаются в бухгалтерском балансе, поэтому ее еще называют балансовой стоимостью.

1.3. Особенности начисления амортизации в бухгалтерском и налоговом учетеАмортизация - это постепенное перенесение стоимости объекта основных средств на себестоимость продукции (работ, услуг). Амортизационные отчисления согласно нормативным документам бухгалтерского учета - это ежемесячные суммы, накапливаемые для последующей замены основных средств.

Накопление этих сумм начинается на следующий же месяц после приемки объекта основных средств в эксплуатацию.[5]

Методические указания по учету основных средств содержат перечень основных средств, стоимость которых погашается посредством начисления амортизации: основные средства, находящиеся в организации на праве собственности, хозяйственного ведения, оперативного управления (включая объекты основных средств, переданные в аренду, безвозмездное пользование, доверительное управление).

Согласно п.17 ПБУ 6/01 амортизация не начисляется, во-первых:

- по объектам жилищного фонда (жилые дома, общежития, квартиры и др.), объектам внешнего благоустройства и другим аналогичным объектам (лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и т.п.);

- по продуктивному скоту, буйволам, волам и оленям, многолетним насаждениям, не достигшим эксплуатационного возраста;

- по объектам основных средств некоммерческих организаций.

Во-вторых, амортизация не начисляется по объектам основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки и объекты природопользования).

Пункт 18 ПБУ 6/01 разрешает начислять амортизацию основных средств четырьмя способами.

При применении линейного способа сумма амортизационных отчислений определяется исходя из первоначальной стоимости объектов основных средств и нормы амортизации, исчисленной исходя из срока полезного использования.

При применении организацией способа списания стоимости пропорционально объему продукции (работ) годовая норма амортизации определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая норма амортизационных отчислений определяется исходя из первоначальной (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, а в знаменателе - сумма чисел лет срока полезного использования объекта.

При применении способа уменьшаемого остатка сумма амортизации определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, устанавливаемого в соответствии с законодательством РФ. При расчете годовой суммы амортизационных отчислений предусмотрено право организации на применение коэффициента ускорения в соответствии с условиями договора финансовой аренды не выше 3 по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств.

Таким образом, для определения амортизации необходимо знать срок полезного использования объекта основных средств и нормы амортизации. В бухгалтерском учете срок полезного использования объектов основных средств законодательно не регламентируется.

Сроком полезного использования признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с техническими условиями и рекомендациями организаций-изготовителей и на основании классификации основных средств в соответствии с Постановлением Правительства РФ № 1 от 03.01.2002 г.

После того как срок полезного использования определен, нужно выбрать, каким методом начислять амортизацию. Статьей 259 НК РФ установлено два метода - линейный и нелинейный.

По такому имуществу, как здания, сооружения и передаточные устройства, которые входят в восьмую - десятую амортизационные группы, организация не вправе выбирать метод начисления амортизации. По этим видам имущества амортизацию можно начислять только линейным методом.

Если предприятие использует линейный метод, то сумму амортизации, которую нужно начислять ежемесячно, рассчитывают так: первоначальную стоимость объекта умножают на норму амортизации. А норму амортизации определяют по следующей формуле:

К = (1 : n) х 100%, (1)

где К - норма амортизации; n - срок полезного использования объекта, выраженный в месяцах.

Если же фирма применяет нелинейный метод, то ежемесячную сумму амортизации исчисляют так: остаточную стоимость основного средства умножают на норму амортизации. Эта норма рассчитывается по формуле:

К = (2 : n) х 100%. (2)

Нелинейным методом начислять амортизацию можно до того месяца, в котором остаточная стоимость объекта достигнет 20 процентов от его первоначальной (восстановительной) стоимости. Затем сумму амортизационных отчислений определяют иначе: остаточную стоимость делят на количество месяцев, оставшихся до того, как полностью истечет срок использования этого основного средства.

НК РФ содержит прямой запрет на возможность изменения выбранного метода начисления амортизации в течение всего периода начисления амортизации по объекту амортизируемого имущества [2, п. 3 ст. 259]. НК РФ предусмотрена также возможность применения специальных повышающих и понижающих коэффициентов в отдельных случаях.

В приложении 1 представлен порядок исчисления амортизации объектов основных средств в бухгалтерском и налоговом учете.

2. ОЦЕНКА СОСТОЯНИЯ УЧЕТА ОСНОВНЫХ СРЕДСТВ ЗАО «ЮГПРОЕКТСТРОЙ» 2.1. Документальное оформление движения основных средств

Бухгалтерский учет основных средств должен обеспечить выполнение следующих задач:

- формирование фактических затрат, связанных с принятием активов в качестве основных средств к бухгалтерскому учету;

- правильное оформление документов и своевременное отражение поступления основных средств, их внутреннего перемещения и выбытия;

- достоверное определение результатов от продажи и прочего выбытия основных средств;

- определение фактических затрат, связанных с содержанием основных средств (технический осмотр, поддержание в рабочем состоянии, др.);

- обеспечение контроля за сохранностью основных средств, принятых к бухгалтерскому учету;

- проведение анализа использования основных средств;

- получение информации об основных средствах, необходимой для раскрытия в бухгалтерской отчетности.

Для выполнения задач по учету основных средств на предприятии должна быть разработана рациональная система документооборота в соответствии утвержденным в ней графиком, определены лица, ответственные за сохранность и перемещение основных средств. Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы являются первичными учетными документами, на основании которых ведется бухгалтерский учет.

В качестве первичных учетных документов могут применяться унифицированные формы первичной учетной документации по учету основных средств, утвержденные постановлением Госкомстата России от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств», или документы, составленные на бумажных и (или) машинных носителях. При этом обязательным требованием к первичным учетным документам, разработанным и утвержденным организацией, является наличие обязательных реквизитов, установленных Федеральным законом от 21.11.96 № 129-ФЗ «О бухгалтерском учете».

В ЗАО «Югпроектстрой» учет объектов основных средств ведется в соответствии с постановлением Госкомстата России от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств». График документооборота по учету объектов основных средств представлен в приложении 2.

Акты о приеме-передаче объекта основных средств по формам №ОС-1, ОС-1а, ОС-1б применяются в ЗАО «Югпроектстрой» для оформления и учета операций приема, приема-передачи объектов основных средств в организации или между организациями.

Данные приема и исключения объекта из состава основных средств вносятся в инвентарную карточку учета объектов основных средств (формы №ОС-6, № ОС-6а). Инвентарные карточки по принятому порядку ведутся в бухгалтерии в одном экземпляре: на каждый объект – по форме №ОС-6, на группу объектов – по форме №ОС-6а.

2.2. Учет наличия и движения основных средствРассмотрим порядок отражения в бухгалтерском учете операции по приобретению основных средств с учетом корреспонденции, составленной на основе Плана счетов бухгалтерского учета.

1. В феврале 2006г. ЗАО «Югпроектстрой» по договору купли-продажи приобретено оборудование стоимостью 15000 руб., в том числе налог на добавленную стоимость - 2288 руб. Для доставки оборудования предприятие воспользовалось услугами транспортной организации. Стоимость доставки - 2000 руб., в том числе налог на добавленную стоимость - 305 руб. Данное основное средство не относится к объектам недвижимости, введено в эксплуатацию, счета поставщиков полностью оплачены. В бухгалтерском учете ЗАО «Югпроектстрой» оформлены следующие проводки (табл.1).

Таблица 1

Хозяйственные операции по приобретению основных средств ЗАО «Югпроектстрой»

| №п/п | Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | |

| Дебет | Кредит | |||

| 1 | Отражена сумма стоимости объекта основных средств, указанная в счете поставщика | 08 «Вложения во внеоборотные активы» | 60 «Расчеты с поставщиками и подрядчиками» | 12712 |

| 2 | Отражена сумма налога на добавленную стоимость, выделенная в счете поставщика | 19/1 «Налог на добавленную стоимость по основным средствам» | 60 «Расчеты с поставщиками и подрядчиками» | 2288 |

| 3 | Отражена сумма стоимости услуги по доставке объекта основных средств | 08 «Вложения во внеоборотные активы» | 60 «Расчеты с поставщиками и подрядчиками» | 1695 |

| 4 | Отражена сумма НДС, выделенная в счете транспортной организации | 19 «Налог на добавленную стоимость по основным средствам» | 60 «Расчеты с поставщиками и подрядчиками» | 305 |

| 5 | Отражена сумма фактических затрат на приобретение объекта основных средств | 01 «Основные средства» | 08 «Вложения во внеоборотные активы» | 14407 |

| 6 | Перечислены денежные средства поставщику | 60 «Расчеты с поставщиками и подрядчиками» | 51 «Расчетные счета» | 15000 |

| 7 | Перечислено транспортной организации | 60 «Расчеты с поставщиками и подрядчиками» | 51 «Расчетные счета» | 2000 |

| 8 | Подлежит вычету НДС | 68 «Расчеты по налогам и сборам» | 19 «Налог на добавленную стоимость по основным средствам» | 2593 |

| 9 | Начислена амортизация за 2006 г. | 20 «Основное производство» | 02 «Амортизация основных средств» | 1715 |

2. Как было отмечено ранее в курсовой работе, в соответствии с пунктом 9 ПБУ 6/01 первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации.

Учредитель ЗАО «Югпроектстрой» внес в счет вклада в уставный капитал объект основных средств (компьютер), оцененный учредителями в 25000 руб. Доставка объекта осуществлялась силами транспортной организации. Стоимость услуг транспортной организации по доставке объекта составила 2000 руб. (в том числе налог на добавленную стоимость - 305 руб.). В бухгалтерском учете ЗАО «Югпроектстрой» сделаны следующие записи (табл. 2):

Таблица 2

Хозяйственные операции по приобретению основных средств ЗАО «Югпроектстрой» в качестве вклада в уставный капитал

| №п/п | Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | |

| Дебет | Кредит | |||

| 1 | Отражена сумма стоимости объекта основных средств, признанного вкладом учредителя в уставный капитал | 08 «Вложения во внеоборотные активы» | 75 «Расчеты с учредителями» | 25000 |

| 2 | Отражена стоимость услуг транспортной организации | 08 «Вложения во внеоборотные активы» | 60 «Расчеты с поставщиками и подрядчиками» | 1695 |

| 3 | Отражен НДС, выделенный в счете транспортной организации | 19 «Налог на добавленную стоимость по основным средствам» | 60 «Расчеты с поставщиками и подрядчиками» | 305 |

| 4 | Определена первоначальная стоимость объекта основных средств, внесенного в счет вклада в уставный капитал | 01 «Основные средства» | 08 «Вложения во внеоборотные активы» | 26695 |

| 5 | Перечислено транспортной организации в счет оплаты услуг по доставке | 60 «Расчеты с поставщиками и подрядчиками» | 51 «Расчетные счета» | 2000 |

| 6 | Подлежит вычету НДС | 68 «Расчеты по налогам и сборам» | 19 «Налог на добавленную стоимость по основным средствам» | 305 |

| 7 | Начислена амортизация за 2006 г. | 20 «Основное производство» | 02 «Амортизация основных средств» | 5339 |

3. ЗАО «Югпроектстрой» в ноябре 2006г. безвозмездно получен объект основных средств, рыночная стоимость которого на дату принятия к учету составила 68000 руб. Стоимость доставки объекта - 12000 руб. (в том числе налог на добавленную стоимость - 1830 руб.). Срок полезного использования определен в 8 лет. Объект используется в основном производстве. Принятие объекта к учету отразится проводками (табл. 3):

Таблица 3

Хозяйственные операции по безвозмездному приобретению основных средств ЗАО «Югпроектстрой»

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | |

| Дебет | Кредит | |||

| 1 | Отражена рыночная стоимость объекта основных средств | 08 «Вложения во внеоборотные активы» | 98 «Доходы будущих периодов», субсчет 2 «Безвозмездные поступления» | 68000 |

| 2 | Отражена стоимость услуг транспортной организации | 08 «Вложения во внеоборотные активы» | 60 «Расчеты с поставщиками и подрядчиками» | 10170 |

| 3 | Отражен НДС, выделенный в счете транспортной организации | 19 «Налог на добавленную стоимость по основным средствам» | 60 «Расчеты с поставщиками и подрядчиками» | 1830 |

| 4 | Определена первоначальная стоимость объекта основных средств, полученного безвозмездно | 01 «Основные средства» | 08 «Вложения во внеоборотные активы» | 78170 |

| 5 | Подлежит вычету НДС | 68 «Расчеты по налогам и сборам» | 19 «Налог на добавленную стоимость по основным средствам» | 1830 |

| 6 | Ежемесячно, начиная с месяца, следующего за месяцем принятия объекта к учету, на сумму амортизационных отчислений (78170 руб. : 8 лет : 12 месяцев) | 20 «Основное производство» | 02 «Амортизация основных средств» | 814.27 |

Выбытие объекта основных средств имеет место в случаях продажи, безвозмездной передачи, списания в случае морального и физического износа, ликвидации при авариях, стихийных бедствиях и иных чрезвычайных ситуациях, передачи в виде вклада в уставный (складочный) капитал других организаций.

Доходы и расходы от списания с бухгалтерского учета объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся. Доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве операционных доходов и расходов. В соответствии с действующим порядком исчисления и уплаты налога на прибыль отрицательный результат от выбытия основных средств не уменьшает налогооблагаемую прибыль.

4.ЗАО «Югпроектстрой» продает бывшее в эксплуатации оборудование за 36000 руб., в том числе НДС - 5492 руб. Первоначальная стоимость оборудования составляет 50000 руб., сумма начисленной за время эксплуатации амортизации - 18000 руб. Согласно условиям договора купли-продажи в обязанность продавца входит доставка прилавков на склад покупателя. Расходы по доставке составили 2000 руб. (заработная плата, ЕСН, стоимость израсходованных ГСМ). Отражение операций в учете см в табл. 4.

Таблица 4

Хозяйственные операции по продаже объекта основных средств в ЗАО «Югпроектстрой»

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | |

| Дебет | Кредит | |||

| 1 | Отражена задолженность покупателя за проданное оборудование | 62 «Расчеты с покупателями и заказчиками» | 91-1 «Прочие доходы» | 36000 |

| 2 | Списана первоначальная стоимость проданного оборудования | 01-2 «Выбытие основных средств» | 01-1 «Основные средства» | 50000 |

| 3 | Списана амортизация, начисленная за время эксплуатации оборудования | 02 «Амортизация основных средств» | 01-2 «Выбытие объекта основных средств» | 18000 |

| 4 | Отражен НДС со стоимости проданного оборудования | 91-3 «НДС» | 76/НДС | 5492 |

| 5 | Списана остаточная стоимость проданного оборудования | 91-2 «Прочие расходы» | 01-2 «Выбытие основных средств» | 32000 |

| 6 | Отражены расходы по доставке проданного оборудования покупателю | 91-2 «Прочие расходы» | 20 «Основное производство» | 2000 |

| 7 | Получены денежные средства от покупателя | 51 «Расчетные счета» | 62 «Расчеты с покупателями и заказчиками» | 36000 |

| 8 | Начислен НДС со стоимости проданного оборудования | 76/НДС | 68 «Расчеты по налогам и сборам» | 5492 |

| 9 | Отражен финансовый результат от продажи | 99 «Прибыли и убытки» | 91-9 «Сальдо прочих доходов и расходов» | 3492 |

Корреспонденция счетов по рассмотренным операциям за 2006г.:

Дебет | Счет 01 «Основные средства» | Кредит | |

| Сальдо начальное – 40051812-00 08 14407-00 08 26695-00 08 78170-00 | 18000-00 02 32000-00 91 | ||

|

| 50000-00 Итого расход | ||

| Сальдо конечное – 40120684-00 | |||

В соответствии с Положением по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.99. №33н, амортизация в ЗАО «Югпроектстрой» признается в качестве расхода исходя из:

- величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов;

- срока полезного использования;

- принятых организацией способов начисления амортизации.

Амортизацию основных средств начисляют ежемесячно, начиная с месяца, следующего за месяцем ввода объекта в эксплуатацию.

Основные средства, первоначальная стоимость которых не превышает 10000 руб., на предприятии не амортизируются как в бухгалтерском, так и в налоговом учете. Их стоимость списывают на расходы сразу после ввода ОС в эксплуатацию, данный аспект закреплен в учетной политике предприятия (приложение 3). В ЗАО «Югпроектстрой» применяется линейный метод расчета амортизации.

В феврале 2006г. ЗАО «Югпроектстрой» приобрело объект основных средств, согласно классификации основных средств, включаемых в амортизационные группы относящийся к четвертой группе. ЗАО «Югпроектстрой» установило, что срок полезного использования объекта составляет 6 лет (72 месяца). Первоначальная стоимость основного средства составила 18000 руб. (без НДС).

В марте 2006 г. объект ввели в эксплуатацию, а в апреле - начислили амортизацию. Рассчитана ежемесячная норма амортизации:

К = (1 : 72 мес.) х 100% = 1,389%.

Рассчитана ежемесячная сумма амортизации:

Похожие работы

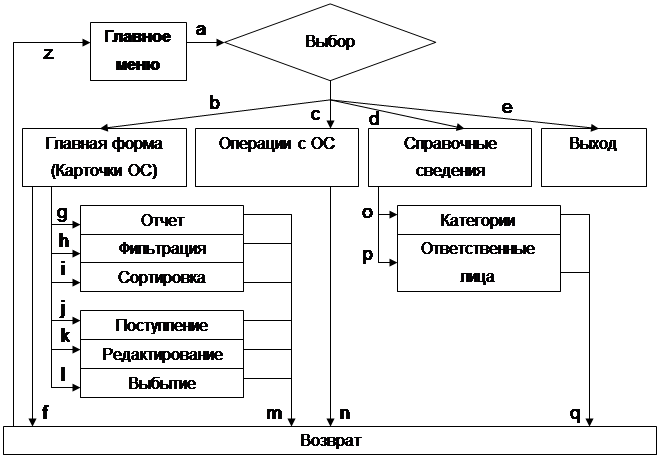

... правильного класса эквивалентности программа продолжает работать (продолжается ввод информации или ее сохранение), а при вводе неправильного класса – выдает сообщение об ошибке, т.е. система работает нормально. Тестирование ППП методом «белого ящика» осуществляется следующим образом: подбирается полный набор входных данных (правильных и неправильных), рассчитываются вручную выходные данные и ...

... износа. Д01 К87/3 - производственного назначения Д01 К88/4 - непроизводственного назначения (соц. сферы) и присоединения к налогооблагаемой прибыли (Д01 К80) Учет нематериальных активов Основные характеристики нематериальных активов: - срок использования больше 1 года; - должны приносить доход 1) Поступление НА отражается аналогично поступлению ОС, через счет 08 Д08 К60 19 ...

... накладную и ознакомимся со сформированными документом проводками. Таким образом, в бухгалтерском учете будет начисляться износ, который постепенно уменьшит бухгалтерскую прибыль, а в налоговом учете расходы на приобретение обьекта основного средства отнесены к валовым расходам целиком, «по первому событию», но будут корректироваться через п. 5.9 Закона «О налоге на прибыль» до тех пор, пока ...

... 28.12.94 г. № 173 от 28.07.95 г. №81). 6.Положение по бухгалтерскому учету долгосрочных инвестиций. Письмо Министерства финансов РФ от 30.12.93 г. № 160. 7.Положение по бухгалтерскому учету основных средств (фондов) государственных, кооперативных (кроме колхозов) и общественных предприятий и организации (приложение к письму Министерства финансов СССР от 07.05.96 г. № 30). 8.Положение о порядке ...

0 комментариев