Навигация

Расчеты налога на добавленную стоимость

Введение

Глава 1. Понятие и характеристика налога на добавленную стоимость

1.1 Значение налога в налоговой системе РФ

1.2 Налогоплательщики, объект налогообложения

1.3 Налоговая база, налоговый период, налоговые ставки

1.4 Счет-фактура. Отнесение сумм НДС на затраты по производству и реализации товаров

1.5 Порядок исчисления налога, порядок и сроки уплаты налога20

Глава 2. Исчисление налога на добавленную стоимость в ООО «гофротара»

2.1 Организационно-экономическая характеристика предприятия

2.2 Анализ учетной политики для целей налогообложения

2.3 Организация учета расчетов по НДС в ООО «Гофротара»

2.4 Методы оптимизации налога на добавленную стоимость

Заключение

Список литературы

Приложения

ВВЕДЕНИЕ

Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном цивилизованном обществе налоги - основная форма доходов государства. Помимо этой сугубо финансовой функции налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно-технического прогресса.

К числу центральных, наиболее употребимых и значимых налогов относится налог на добавленную стоимость. Как и любой другой налог, НДС выполняет, прежде всего, фискальную функцию, но его значение как источника бюджетного дохода по мере развития российской экономики постепенно изменялось. Помимо сугубо фискальных задач, НДС выполняет важнейшую задачу налогового регулятора экономики. Манипулирование такими инструментами налогового механизма, как налоговые ставки и льготы, позволяет стимулировать, а в определенных условиях - ограничивать развитие тех или иных видов деятельности. На основании вышеизложенного, можно судить об актуальности выбранной темы курсовой работы.

В ныне действующей в России налоговой системе налог на добавленную стоимость занимает важное место. Взимание НДС в Российской Федерации, определение объекта налогообложения, ставок налога, а также порядка уплаты НДС регламентируются главой 21 «Налог на добавленную стоимость», частью II Налогового кодекса Российской Федерации.

Для понимания принципов построения налога на добавленную стоимость в курсовой работе требуется, прежде всего, изучить законодательную базу - закон, инструкцию, различные изменения и дополнения к этим документам - относящуюся к данному вопросу и выяснить ряд основных проблем. Для раскрытия структуры налога требуется выяснить такие вопросы, как субъекты и объекты обложения налогом на добавленную стоимость, принципы определения налогооблагаемой базы, ставки и сроки уплаты налога, порядок его исчисления, особенности исчисления налога на добавленную стоимость для организаций различных видов деятельности, порядок ведения бухгалтерского учета по данному налогу и некоторые другие.

Целью настоящей курсовой работы является рассмотрение практических аспектов исчисления и учета налога на добавленную стоимость, анализ действующей российской системы налогообложения НДС и методов его оптимизации.

Для достижения поставленной в курсовой работе цели необходимо решить следующие задачи:

- определить значение налога в налоговой системе РФ;

- рассмотреть основные элементы налога, порядок исчисления и сроки уплаты;

- представить организационно-экономическую характеристику исследуемого предприятия;

- изучить порядок исчисления и уплаты налога на предприятии;

- предложить пути оптимизации налога на добавленную стоимость.

Объект исследования в курсовой работе является Общество с ограниченной ответственностью «Гофротара», осуществляющее производство гофрированного картона и бумажной тары.

Предметом исследования в курсовой работе является методика исчисления налога на добавленную стоимость в соответствии с действующим законодательством.

При подготовке материала для данной курсовой работы в основном был сделан упор на литературу таких ведущих экономистов, как Юткиной Т.Ф., Окучено Л.П., Русаковой И.Г., Мельника А.А., Воронина А.Г., Лапина В.А., Широкова А.Н., Горского И.В., Палковой И.Ю., Тишкова И.О., Лаврова А.Д., Мельника А.А., Емельянова Н.А. и других авторов.

Глава 1. Понятие и характеристика налога на добавленную стоимость

1.1 Значение налога в налоговой системе РФ

Прообраз налога на добавленную стоимость (НДС) появился в 20-х гг. XX в. в рамках налоговой реформы, проводимой в этот период в Германии, был предложен «улучшенный налог с оборота», напоминающий возникший позже НДС. В современном виде НДС был разработан в 1954 г. во Франции. Его автор - французский экономист М.Лоре.

В Российской Федерации НДС появился в начале 90-х. годов двадцатого века. Причиной его включения в налоговую систему страны стала не только необходимость существенно увеличить доходы бюджета, но и желание вступить в ЕЭС. НДС был введен Законом РСФСР от 06.12.1991 №1992-1 «О налоге на добавленную стоимость» и начал взиматься с 01.01.1992. Закон утратил силу с 01.01.2001 в соответствии с Федеральным законом от 05.08.2000 №118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации о налогах».

Несмотря на колебания уровня НДС в доходах бюджетов, этот налог является главным источником пополнения казны государства. Это основной косвенный налог. Он был введен со ставкой 28%. В последующие годы ставка НДС снижалась, но продолжает оставаться высокой по сравнению с другими странами. НДС заменил действовавшие до него налог с оборота и налог с продаж. Развитие этого налога шло в России по линии унификации методики его исчисления разными налогоплательщиками. К 2000 г. были устранены практически все особенности исчисления суммы НДС, вносимой в бюджет промышленными, торговыми, строительными и другими предприятиями.

История российской правоприменительной практики в отношении исчисления и уплаты НДС дает два основных свидетельства. Во-первых, с точки зрения корпоративных финансовых интересов этот налог отвлекает существенные ресурсы из оборота предприятий и все последние годы подвергался жесткой критике, вплоть до требований его отмены. Во-вторых, с позиции публичных финансовых интересов НДС необходим как основной и наиболее стабильный доходный источник российского бюджета [8, с. 85].

Оценка места и роли НДС неоднозначна: практики полагают, что этот налог как нельзя лучше обеспечивает бюджетные потребности, а аналитики критикуют этот налог за излишнюю фискальность, неотработанность налоговой базы и чрезмерно высокие ставки. НДС, считают они, не адаптирован к отечественной экономике на этапе ее перехода к рынку, что объясняет существование недостатков в формировании налогооблагаемой базы и в технике исчисления НДС. Органично вписывается НДС в модели западных экономических систем и выполняет там важную роль и регулировании товарного спроса. Этот налог является составным элементом налоговых систем более чем 60 стран мира. [15, с.283]

Западная практика использования НДС подтверждает, что этот налог обеспечивает устойчивую и широкую базу формирования бюджета благодаря своей универсальности. НДС выполняет важную роль нивелира стоимостных колебаний в экономике при условии равновесия между денежным спросом и товарным предложением, сложившегося естественным рыночным способом, а также при насыщенности товарных рынков и относительно стабильной межотраслевой норме прибыли, свободном переливе капиталов.

В настоящее время этот налог определен как форма изъятия в бюджет части добавленной стоимости, которая создается на всех стадиях производства, обращения и определяется как разница между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, относимых на издержки производства и обращения.

В части второй НК РФ порядку исчисления и уплаты НДС отведена глава 21, принятая в первом чтении 12 июля 2000 г. Нормативные положения этих документов к настоящему времени откорректированы 15 Законами и несколькими ведомственными положениями МНС РФ, издаваемыми во исполнение указов Президента РФ и постановлений Правительства РФ. Более того, в орбиту налогообложения вовлечены суммы, не имеющие отношения к добавленной стоимости: финансовая помощь, суммы предоплаты, авансовые взносы, суммы штрафов, акцизные надбавки и т.д. Тем самым новая редакция инструктивных рекомендаций по исчислению и уплате НДС в бюджет сохранила ориентацию ранее действующих положений на повсеместный и всеобъемлющий охват результатов товарообменных операций.

Косвенные налоги по своей экономической природе, назначению и способам взимания на практике приобрели несколько сущностных характеристик. Эти налоги являются налогами на потребление, они крайне перелагаемы, а потому несправедливы, антисоциальны. Вместе с тем эти налоги наиболее стабильные доходные источники бюджета всех уровней, они препятствуют налоговому уклонизму по причине очевидности в бухгалтерском учете величины облагаемой базы. Такие налоги служат основной экономической опорой развития государств с переходной (трансформационной) экономикой. В России на косвенные налоги приходится наибольший удельный вес как по отношению к совокупным бюджетным доходам, так и по отношению к валовому внутреннему продукту [13, с. 115]. В ныне действующей в России налоговой системе НДС занимает важное место. Он служит инструментом перераспределения национального дохода и является одним из главных доходных источников федерального бюджета, Если рассматривать структуру доходов бюджета Российской Федерации, то будет видно, что доля НДС составляет основную часть консолидированного бюджета РФ. Показатели удельного веса НДС в общей сумме доходов бюджета РФ и соотношение НДС и косвенных налогов (налог на прибыль и акцизов) в доходах федерального бюджета представлены в таблице 1.

Таблица 1 Удельный вес налогов в доходах федерального бюджета РФ, %

| Виды налогов | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 |

| Налог на прибыль | 20,0 | 15,9 | 17,6 | 13,1 | 7,6 | 17,3 | 14,1 |

| НДС | 29,7 | 29,7 | 31,2 | 36,1 | 37,5 | 34,6 | 36,1 |

| Акцизы | 6,3 | 2,7 | 7,5 | 2,4 | 3,3 | 2,6 | 3,4 |

| Отклонение (+, -) от удельного веса НДС | |||||||

| Налога на прибыль | +9,7 | +13,8 | +13,6 | +23,0 | +29,9 | +17,3 | +22,0 |

| Акцизов | +23,4 | +27,0 | +23,7 | +33,7 | +34,2 | +32,0 | +32,7 |

Как видно из приведенных данных в таблице 1, в 2000 г. удельный вес НДС в доходах федерального бюджета на 3,4 пункта был выше косвенных налогов (20,0 + 6,3 - 29,7), а в 2006 г. - уже на 18,6 пункта (14,1 + 3,4 - 36,1). Изменение соотношения в пользу косвенных налогов свидетельствует о негативных тенденциях в налоговой и бюджетной политике государства, о недооценке регулирующей роли прямых налогов, а так же неспособности налоговых администраций организовать эффективный налоговый контроль за сбором прямых налогов.

Роль НДС в бюджетной системе России можно оценить по данным таблицы 2.

Таблица 2 Роль налога на добавленную стоимость (НДС) в формировании доходов бюджетов всех уровней

| Показатели | Годы | ||||||||

| 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 г.* | |

| 1. Удельный вес НДС в общей сумме доходов консолидированного бюджета | 37,52 | 22,55 | 21,66 | 21,78 | 25,77 | 25,69 | 23,82 | 24,09 | - |

| 2. Удельный вес НДС в общей сумме доходов федерального бюджета | 50,00 | 29,71 | 29,71 | 31,21 | 36,11 | 37,48 | 34,62 | 36,11 | 38,01 |

| 3. Удельный вес НДС в общей сумме доходов региональных бюджетов | 22,43 | 14,67 | 14,67 | 11,64 | 13.04' | 12,48 | 13,02 | 15,76 | - |

| 4, Удельный вес НДС в сумме налоговых доходов консолидированного бюджета | 40,59 | 29,53 | 27,66 | 26,56 | 30,42 | 30,77 | 28,76 | 31,87 | - |

| 5. Удельный вес НДС в сумме налоговых доходов федерального бюджета | 55,58 | 47,40 | 44,08 | 41,47 | 46,55 | 49,01 | 44,36 | 45,77 | 47,97 |

| 6. Удельный вес НДС в сумме налоговых доходов региональных бюджетов | 22,02 | 17,61 | 16,71 | 13,03 | 16,56 | 16,32 | 16,81 | 17,07 | - |

| * Приведены плановые данные по федеральному бюджету РФ | |||||||||

Доля налога на добавленную стоимость в доходах субъектов РФ существенно выше, чем в федеральном бюджете и составляла в консолидированном бюджете в 2005 г. 23,82%, а в 2006 г. - 24,09%.

Налог на добавленную стоимость широко используется в российской практике регулирования межбюджетных отношений. Анализ динамики НДС, представленной данными таблицы 2 свидетельствует о восстановлении ведущей роли этого налога в формировании доходов бюджетов всех уровней. Так, в 1999 г. доля НДС в общей сумме консолидированного бюджета РФ составляла 37,52%, к 2002 г. она уменьшилась до 21,78%, а к 2006 г. восстановилась до 24,09%. Аналогичные тенденции наблюдались и в отношении доли НДС в региональный бюджетах. Этот показатель составлял в 1999 г. 22,43%, в 2004 г. он уменьшился до 12,48%, а в 2006 г. уже составлял 15,76%.

В сумме налоговых бюджетов всех уровней доля НДС составляла за анализируемый период более половины всех налоговых поступлений. Особенно высокой эта доля была в сумме доходов федерального бюджета 1999 г., когда она составляла 55,58%. Несмотря на некоторое снижение, эта доля продолжала оставаться высокой и в 2006 г. составил 45,77%. Не столь значительной была доля НДС в налоговых доходах региональных бюджетов за весь анализируемый период (в 1999 г. - 22,02%, в 2006 г. - 17,07%).

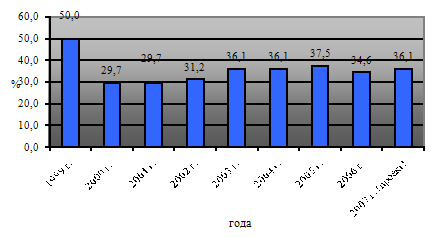

На рис. 1 рассмотрим удельный вес НДС в общей сумме доходов федерального бюджета за 1999-2007 гг. (проект).

Рис. 1. Удельный вес НДС в общей сумме доходов федерального бюджета

За восьмилетнюю практику НДС, как видно из рисунка, тенденция снижения роли налога на добавленную стоимость в формировании бюджетов всех уровней превратилась в устойчивую закономерность. С 1999 г. доля НДС в общей сумме бюджетных доходов снизилась на 13,89%, а в общей сумме налоговых доходов - на 9,81%. [21, с.40]

Объем поступлений НДС в федеральный бюджет в 2007 году прогнозируется в сумме 1014,26 млрд.руб., что составляет 1,35 % к ВВП, на 1,91% выше соответствующего показателя по оценке 2006 года.

Подводя итог вышеизложенному, хотелось бы еще раз отметить большое значение налога на добавленную стоимость как важнейшего элемента налоговой системы России и как источника доходной части бюджета государства.

Похожие работы

... ), регистрируются ими в книге покупок при отгрузке товаров (выполнении работ, оказании услуг) в счет полученных авансов или иных платежей с указанием соответствующей суммы налога на добавленную стоимость. 14. Счета-фактуры, не соответствующие установленным нормам их заполнения, не могут регистрироваться в книге покупок. 15. Книга покупок должна быть прошнурована, а ее страницы пронумерованы и ...

... и услуг. Особенностью НДС является то, что независимо от стадий производственного цикла и сбыта каждый промежуточный участник этого процесса уплачивает НДС. 2. Основные элементы налога на добавленную стоимость Система налога на добавленную стоимость (НДС) была разработана и впервые применена во Франции в 1954г., и, начиная с 1960-х гг. она получила широкое распространение во многих странах. ...

... как показала практика, эта коренная реформа законодательства не решила всех вопросов организации исчисления и уплаты НДС [41, 46]. 2. АНАЛИЗ ДЕЙСТВУЮЩЕЙ ПРАКТИКИ ВЗИМАНИЯ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В РОССИЙСКОЙ ФЕДЕРАЦИИ 2.1. Порядок расчета налога и характерные ошибки, связанные с его исчислением Действующая в настоящее время теория и практика исчисления налога на добавленную стоимость в ...

... на осуществление целевых программ с последующим отчетом об их использовании, объектом налогообложения не являются. К средствам целевого бюджетного финансирования, не включаемым в облагаемый налогом на добавленную стоимость оборот, относятся средства, перечисляемые на соответствующие счета предприятий и учреждений, предусматриваемые в бюджетах различного уровня на финансирование целевых программ и ...

0 комментариев