Навигация

Нарахування операційних комісійних та процентних доходів та витрат від операцій з клієнтами

Контрольна робота

«Нарахування операційних комісійних та процентних доходів та витрат від операцій з клієнтами», на основі АБС «Операційний день банку»

Вступ

Склад інформаційного забезпечення, його організація визначаються складом завдань, які стоять перед банком. До традиційних для будь-якого банку завдань відноситься операційна (розрахунково-касова) діяльність та кредитування. При такому підході банківська технологія будується на програмному продукті «Операційний день банку» (ОДБ).

Всі послуги банк надає клієнтам на договірній основі та за встановленими цими договорами тарифами. Розмір процентних ставок, періодичність та черговість нарахування (сплати) доходів (витрат) передбачаються договорами кредиту, депозиту, іншими договорами.

1. Постановка задачі:

Розробка програмного забезпечення АРМ «Операції по договорам» у складі АБС «Операційний день банку».

Виходячи з потреб оптимізації обсягів операційної роботи та витрат часу необхідно розробити систему призначену для контролю за операціями з договорами, яка дозволить організувати схеми нарахування відсотків за користування ресурсами (депозити, кредити, залишки на рахунках клієнтів т.п.), автоматично формувати електронні документи, а також дозволить впроваджувати і контролювати існуючі схеми списання комісій по обслуговуванню.

2. Організаційно-економічна сутність задачі

Установи Банку зобов'язані забезпечити своєчасне нарахування та відображення в бухгалтерському та податковому обліку процентних та комісійних доходів та витрат за операціями з клієнтами відповідно до «Правил бухгалтерського обліку процентних та комісійних доходів і витрат банків», затверджених постановою Правління НБУ від 25.09.97 №316, (зі змінами та доповненнями), та Закону України «Про оподаткування прибутку підприємств».

Для своєчасної і якісної переробки все зростаючих об'ємів інформації потрібно застосування все більш сучасного технічного та програмного забезпечення.

Оскільки несвоєчасне нарахування процентних та комісійних доходів і витрат призводить до викривлення податкової звітності та до помилок при розрахунку суми оподатковуємого прибутку – облік даних операцій потребує особливої уваги.

До операційних доходів і витрат Банку належать:

– процентні доходи (витрати) – доходи (витрати), які обчислюються пропорційно часу і сумі та є компенсацією за кредитний ризик, а саме: доходи (витрати) за кредитами і депозитами та іншими процентними фінансовими інструментами,

– комісійні доходи (витрати) – доходи (витрати), які обчислюються пропорційно сумі активу чи зобов'язання незалежно від часу або є фіксованими, тобто комісійні – це доходи (витрати) за всіма послугами, наданими (отриманими) контрагентами Банку.

Розрахунковим періодом для застосування принципу відповідності є календарний місяць, тобто відповідність витрат, що здійснені Банком, заробленим доходам оцінюється за результатами діяльності за місяць.

Основними принципами бухгалтерського обліку доходів та витрат є:

– принцип нарахування (доходи і витрати відображаються в бухгалтерському обліку під час їх виникнення, а не під час надходження або сплати грошей, тобто обліковуються в періоді, до якого вони належать);

– відповідності (для визначення результату звітного періоду необхідно співставити доходи звітного періоду з витратами, що були здійснені для отримання цих доходів).

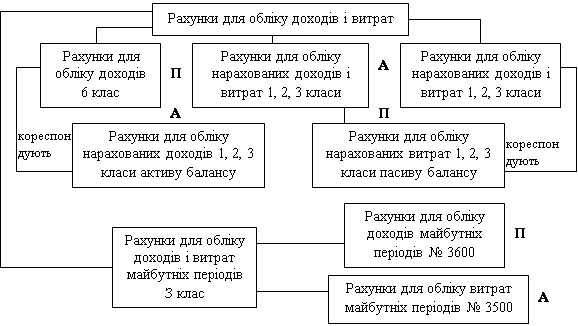

Банк застосовує такі схеми відображення визнаних / отриманих (сплачених) доходів/витрат у бухгалтерському обліку:

– через рахунки нарахованих доходів/витрат (2048, 2068, 2078, 3570 тощо);

– шляхом прямого віднесення доходів/витрат на відповідні рахунки 6 і 7 класу.

Процентні та комісійні доходи за кредитними операціями підлягають відображенню в бухгалтерському обліку через рахунки нарахованих доходів.

Виходячи з потреб оптимізації обсягів операційної роботи, бухгалтерський облік комісійних доходів ведеться в такому порядку:

– у разі виконання одночасно таких умов:

1. дата нарахування та дата сплати клієнтом винагороди Банку співпадають,

2. на рахунку, відкритому в Банку (клієнтському або внутрішньобанківському) є кошти, призначені для сплати комісійної винагороди,

3. у Банку є підстави для безспірного списання (стягнення) належної йому комісійної винагороди,

або

1. дата нарахування та дата сплати клієнтом винагороди Банку співпадають,

2. клієнт сплачує комісійну винагороду самостійно, готівкою або шляхом безготівкового перерахування коштів,

Комісійна винагорода може відображатися в обліку методом прямого віднесення на рахунки 6 класу.

– у разі, якщо на момент надання Банком послуги принаймні одна із вищевказаних умов не виконується, суми комісійних доходів відображаються на рахунках нарахованих доходів; при отриманні (списанні) від клієнтів відповідні кошти зараховуються на погашення вказаної заборгованості за нарахованими доходами.

Порядок перенесення нарахованих доходів на відповідні їм рахунки прострочених нарахованих доходів (2049, 2069, 2079, 3579, тощо) один для всіх доходів Банку: через сім робочих днів після закінчення строку сплати, передбаченого відповідною угодою.

Нарахування доходів і витрат здійснюється відповідно до Правил бухгалтерського обліку процентних та комісійних доходів і витрат банків.

Відповідно до нормативних вимог доходи і витрати Банку повинні нараховуватись та відображатись у бухгалтерському обліку не рідше одного разу на місяць незалежно від періодичності нарахувань (розрахунків), яка вказана в угоді з контрагентом.

Нарахування процентних доходів і витрат здійснюється пропорційно сумі активу чи зобов'язання та кількості днів, протягом яких враховувались такі активи чи зобов'язання, за методом:

– «факт / факт», тобто за фактичну кількість днів у місяці (28,30,31) та році (365).

За методом «факт / факт» нараховуються процентні доходи (витрати) за операціями з установами Банку, іншими банками та клієнтами, що здійснюються в національній валюті України та російських рублях (крім фінансових інструментів, в умовах випуску яких емітент передбачає інші методи).

При розрахунку процентних доходів та витрат враховується перший день і не враховується останній день договору (контракту).

Нарахування доходів та витрат за операціями з клієнтами здійснюють уповноважені працівники операційних підрозділів. Попередній додатковий контроль правильності нарахування доходів та витрат (застосування процентних ставок відповідно до умов договорів (додаткових угод), визначення періоду, за який здійснюється таке нарахування тощо) здійснюється працівниками структурних підрозділів установ Банку, які ініціюють та здійснюють супроводження таких операцій.

3. Основні вимоги до програмного забезпечення АРМ «Операції по договорам»

Виходячи з специфіки операцій, до системи повинні бути пред'явлені наступні вимоги:

1. Функціональні можливості АРМ повинні дозволяти виконання в автоматичному режимі основних операцій, необхідних для повного і правильного нарахування операційних комісійних та процентних доходів та витрат від операцій з клієнтами.

2. Базове (системне) програмне забезпечення повинно дозволяти роботу в реальному часі, і допускати проведення в великій кількості операцій введення / виведення, читання, друкування.

3. Базові програмні засоби повинні забезпечувати перенос пакета прикладних програм на нові апаратні платформи, без будь-яких в них змін.

4. Прикладні програмні засоби повинні забезпечити взаємодію з існуючою БД.

5. Управління АРМ повинно бути простим і наглядним, а робота з використанням АРМ повинна знижувати кількість помилок яких може припуститися операційний працівник.

6. Апаратна реалізація системи повинна бути достатньо простою і ефективною по вартості.

Реалізація вищевикладених вимог дозволить створити просту і ефективну автоматизовану систему, яка значно підвисить продуктивність праці, зменшить витрати часу на виконання рутинних операцій, дозволить приділяти більше уваги якості обслуговування клієнтів.

Похожие работы

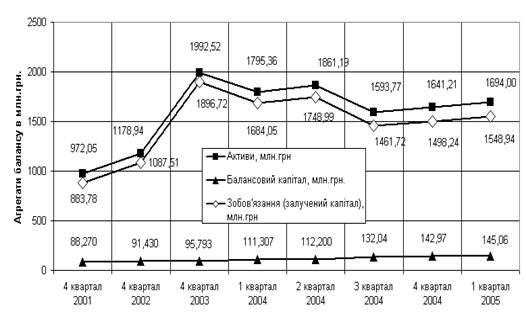

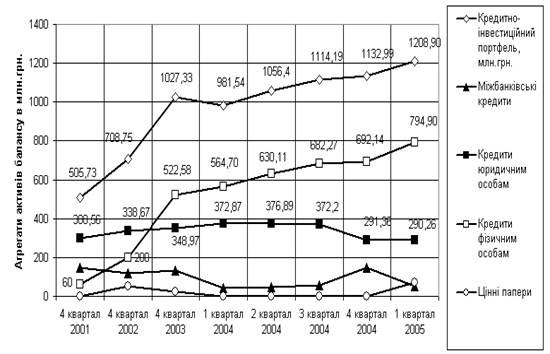

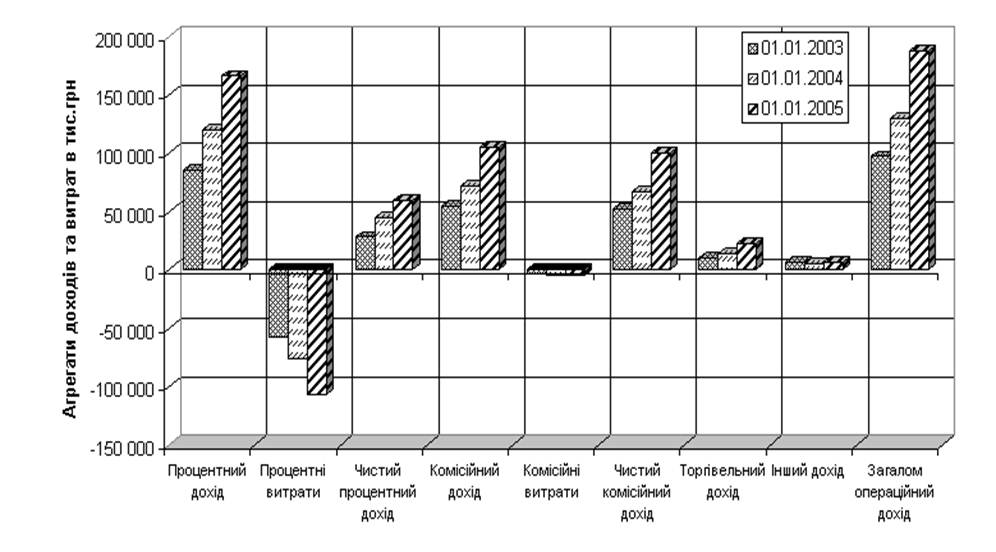

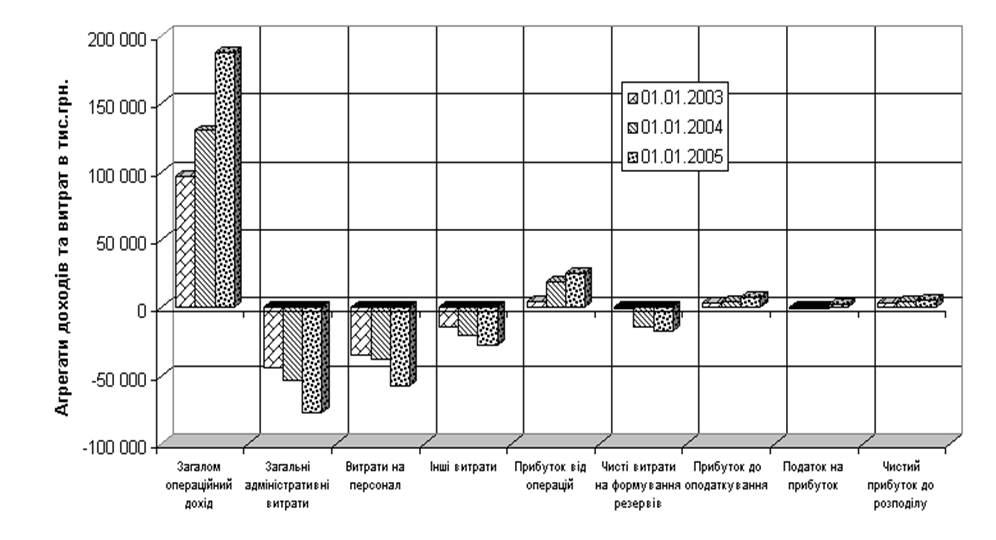

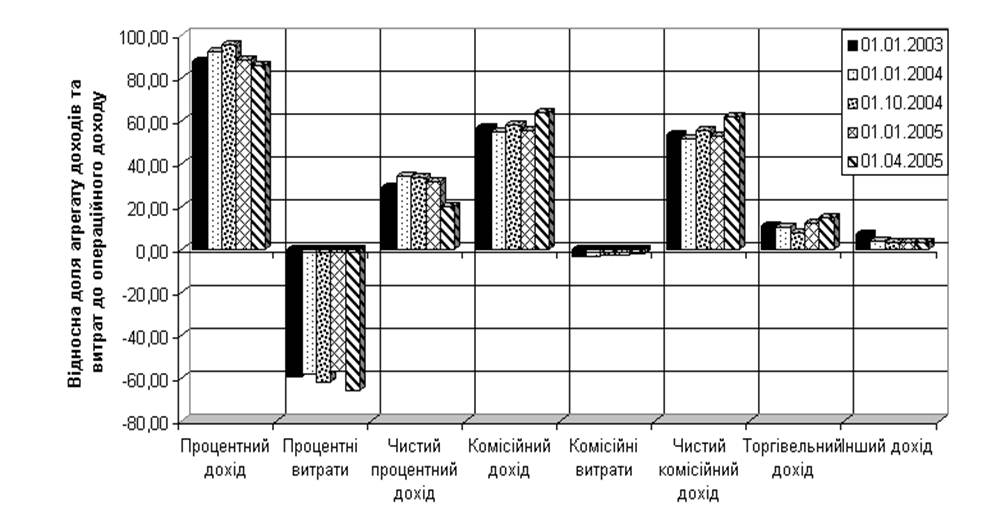

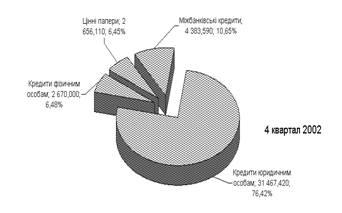

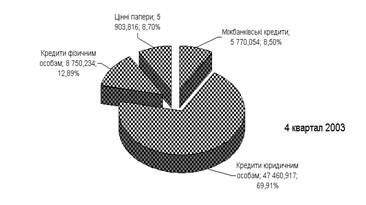

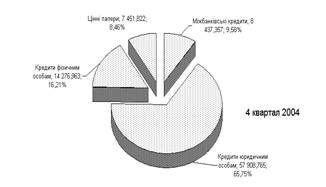

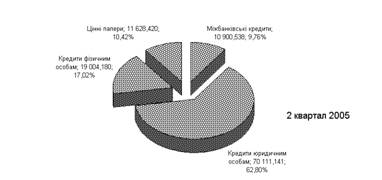

... для функціонування і успішної діяльності банків України та підвищення їх рейтингу. Висновок У процесі розробки теми дипломної роботи нами було вивчено питання планування доходів і витрат комерційного банку, внесено пропозиції по впровадженню заходів із підвищення рейтингу банківських установ і проаналізовано фінансовий стан і ефективність діяльності комерційного банку АКБ «Укрсоцбанк» за пер ...

... банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України; В якості банка - лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України" (810 рейтингове місце в банківській системі України - дивись Додаток А [98]), в якості ...

... банк” – найнижчий рівень ризикових активів, який належить до резервування. РОЗДІЛ 3 ФІНАНСОВА МОДЕЛЬ ОПТИМАЛЬНОГО УПРАВЛІННЯ ДІЯЛЬНІСТЮ РОБОТИ АКБ “ПРАВЕКС БАНК” 3.1 Математична модель фінансової діяльності та управління рентабельністю комерційного банку В курсовій роботі пропонується один з можливих комплексних підходів до побудови системи управління фінансовою діяльністю комерційного ...

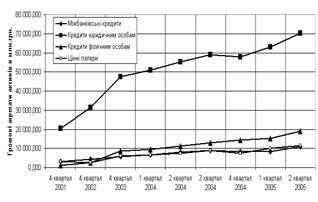

... йну діяльність збільшилися на 93,8 % і складають 11743,1 млн. грн. (11,6 % від кредитів, наданих суб'єктам господарської діяльності). На фоні середніх показників для банківської системи України індивідуальний аналіз операцій кредитування юридичних осіб в АППБ „Аваль” у 2005 році виявив інші тенденції: - за рівнем обсягу валюти балансу 17,285 млрд. грн. за результатами 3 кварталу 2005 року АППБ ...

0 комментариев