Навигация

Пример использования ипотечно-инвестиционного анализа в оценке недвижимости

3.2 Пример использования ипотечно-инвестиционного анализа в оценке недвижимости

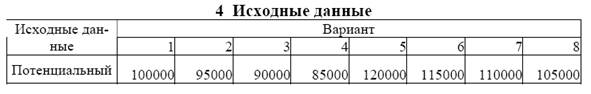

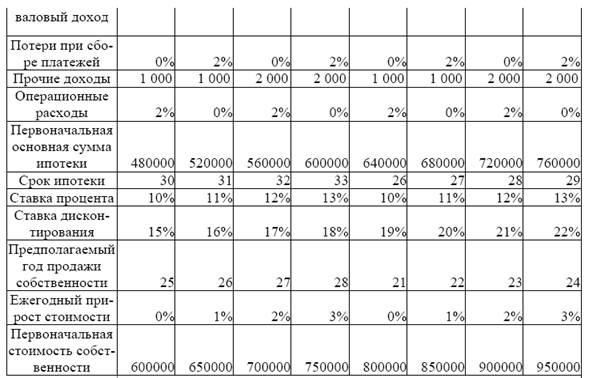

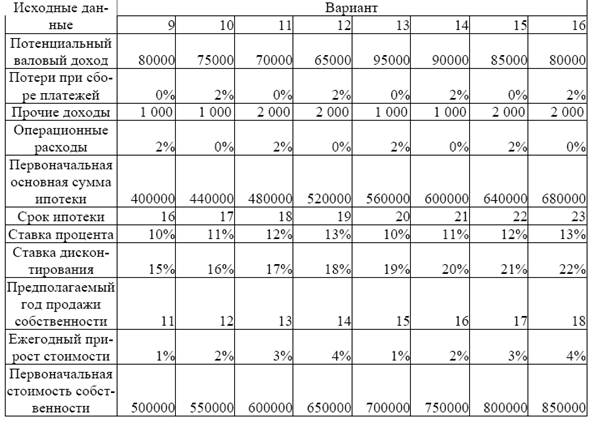

Исходные данные:

− Потенциальный валовый доход - 100 000 д.е.

− Потери при сборе платежей - 20 %

− Прочие доходы - 0 д.е.

− Операционные расходы - 15 %

− Первоначальная основная сумма ипотеки - 400 000 д.е.

− Срок полной амортизации - 25 лет

− Ставка процента - 12 %

− Ставка дисконтирования - 15 %

− Предполагаемый год продажи собственности - 20 год

− Ежегодный прирост стоимости - 0 %

− Первоначальная стоимость собственности - 500 000 д.е.

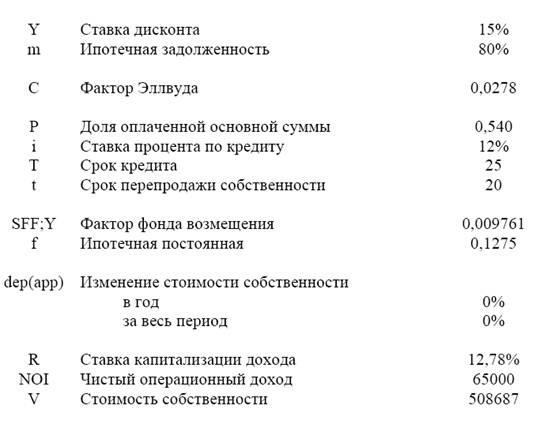

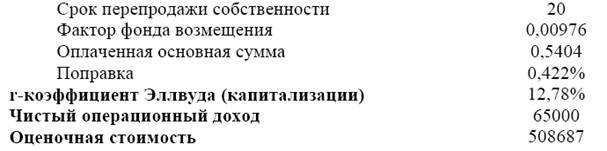

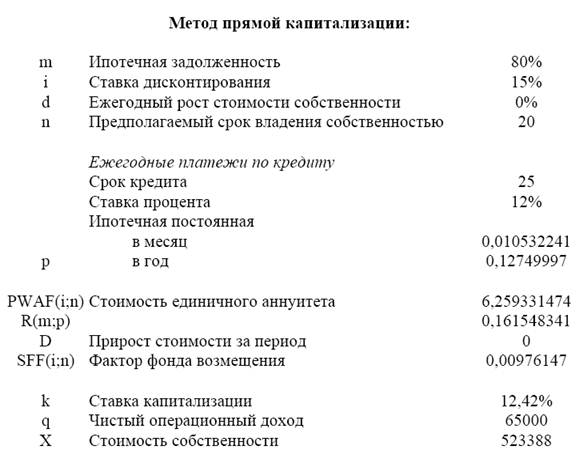

Поправка 1

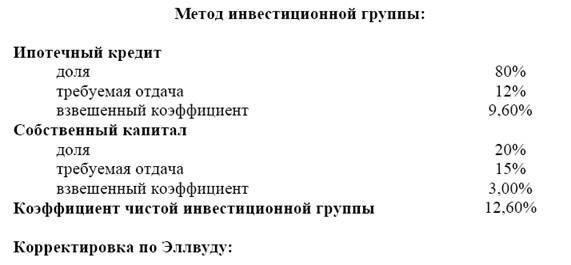

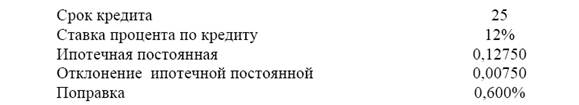

Поправка 2

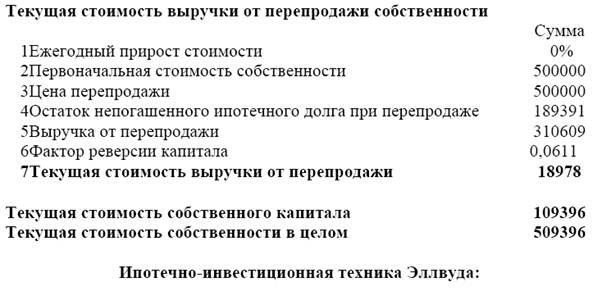

По результатам расчетов необходимо провести анализ полученных результатов и сделать выводы.

Заключение

Ипотечно-инвестиционный анализ в оценке - набор методов и способов оценки стоимости недвижимости, приобретаемой с помощью кредита под залог этой недвижимости (ипотеки). В странах с развитой рыночной экономикой свыше 90% инвестиционных сделок с недвижимостью совершаются с привлечением ипотечных кредитов. Инвесторы, использующие кредиты, получают за счет привлечения заемных средств возможность увеличить доходность собственных средств. Кроме того, повышается эффект от прироста стоимости имущества, обеспечивается большая диверсификация активов и дополнительная экономия на налогах. Кредиторы получают разумно гарантированную сумму дохода, а также надежное обеспечение своего кредита.

Они обладают правом 1-й очереди на доход заемщика и его активы в случае невыплаты им задолженности.

При ипотечно-инвестиционном анализе предполагается, что инвесторы:

· во-первых, оплачивают первоначальные затраты по остаточному принципу;

· во-вторых, доходы получают также по остаточному принципу после того, как уже произведены все выплаты кредиторам как в ходе текущей деятельности, так и после продажи объекта.

При этом период реализации права собственности на недвижимость может быть разделен на три этапа:

· приобретение

· использование

· ликвидация.

На каждом из этапов собственники капитала получают остаточный доход.

На 1-м этапе они вносят обязательный денежный платеж, сумма которого равна остатку цены (разности между ценой и суммой ипотечного кредита, переходящего к ним как долг);

На 2-м - получают остаточный доход от использования имущества, после вычета из него обязательных платежей по обслуживанию долга;

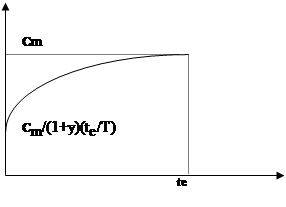

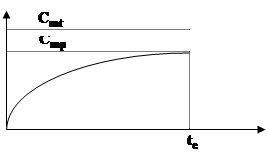

На 3-м получают наличность, равную цене реализации. Стоимость приносящего доход имущества может быть оценена путем сложения первоначальной суммы ипотечного долга и оценочной стоимости собственного капитала инвестора. Основа при определении стоимости капитала - текущая стоимость ожидаемой в будущем отдачи: остаточного потока наличности при использовании недвижимости и остатка цены перепродажи. Сумма ипотечного долга и оцененной стоимости капитала дает вероятную рыночную стоимость объекта недвижимости.

Литература

1. Балабанов И.Т. Операции с недвижимостью в России. - М.: Финансы и статистика, 2004.

2. Балабанов И.Т. Экономика недвижимости - СПб: 2005.

3. Белых Л.П. Формирование портфеля недвижимости. - М.: Финансы и статистика, 2004.

4. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов. — М.: ЮНИТИ, 2003.

5. Гордонов М. О некоторых вопросах совершенствования учета основных фондов//Вопросы оценки. № 6, 2005.

6. Гранова И.В. Оценка недвижимости. - СПб: 2006.

7. Грибовский C.В. Методология оценки коммерческой недвижимости. — СПб.: Изд-во СПбГУЭФ, 2004.

8. Грибовский С.В. Методы капитализации доходов. — СПб.: РОСТРОПРЕСС, 2003.

9. Грибовский С.В. Опыт определения ставки дисконтирования для объектов недвижимости методом экстракции // Новости оценки, № 7. — СПб: Академия Недвижимости, 2005.

10. Ипотечно-инвестиционный анализ: Учебное пособие / Под ред. Проф. В.Е. Есипова – СПб.: Изд-во СПб ГУЭиФ, 2006.

11. Крутик А.Б., Горенбургов М.А., Горенбургов Ю.М. Экономика недвижимости. СПб: Издательство «Лань», 2006.

12. Таль Г.К., Григорьев В.В., Бадаев Н.Д., Гусев В.И., Юн Г.Б. Оценка предприятий: 2002.

13. Татарова А.В. Оценка недвижимости и управление собственностью. Учебное пособие. Таганрог: Изд-во ТРТУ, 2005.

14. http://lib.mabico.ru - финансовая библиотека.

15. http://lib.mabico.ru - Энциклопедия ипотечно-инвестиционный анализ в оценке.

16. http://money.rin.ru - экономика и финансы.

17. http://nedvizh.proocenka.ru - Оценка недвижимости.

18. http://ocenka.net - институт профессиональной оценки.

19. http://ru.wikipedia.org – Свободная Интернет энциклопедия.

20. http://www.real-estate-info.ru - Рынок недвижимости в России.

Похожие работы

... . 8. Оценивается рыночная стоимость собственного капитала инвестора как сумма текущих стоимостей денежных поступлений и выручки от перепродажи. 9. Определяется величина ипотечного кредита на дату оценки. 10. Определяется обоснованная рыночная стоимость недвижимости как сумма рыночной стоимости собственного капитала и задолженности на момент оценки. Пример. Определить обоснованную рыночную ...

... по каждому участку; Ø Развитая судебная система; Ø Развитая платежная система. Важной проблемой получения ипотечного кредита на современном российском рынке недвижимости является ликвидность объекта недвижимости (предмета залога). 2. Основная деятельность ипотечных банков. Ипотечные банки предоставляют долгосрочные кредиты, которые обеспечиваются внесением записи ипотек, ...

... инвесторами, которые хотят узнать, когда произойдет полный возврат вложенного капитала. Недостаток: не учитываются платежи, следующие за периодом окупаемости. Техника Эллвуда. Она используется в инвестиционно-ипотечном анализе и дает те же результаты, что и традиционная техника, так как основывается на том же наборе исходных данных и представлениях о взаимоотношении интересов собственного и ...

... быть различна, необходимо с должным вниманием и осторожностью относится к определению сумм и времени осуществления платежей при оценке риска и требуемой ставки. 2.3 Риски ипотечного кредитования Риски подразделяются на систематические и несистематические. Систематические риски не носят специфического (индивидуального) или местного характера. Несистематические риски – это риски, свойственные ...

0 комментариев